Поговорим о том, как правильно заполнить 2 Раздел и избежать проблем с налоговой. Требования к заполнению документа подробно отражены в Приказе ФНС от 15.10.20 № ЕД-7-11/753@ в редакции от 29.09.2022 г.

Cодержание

С 1 квартала 2023 года сдавать декларацию 6-НДФЛ нужно по новой форме. Поговорим о том, как правильно заполнить 2 Раздел и избежать проблем с налоговой.

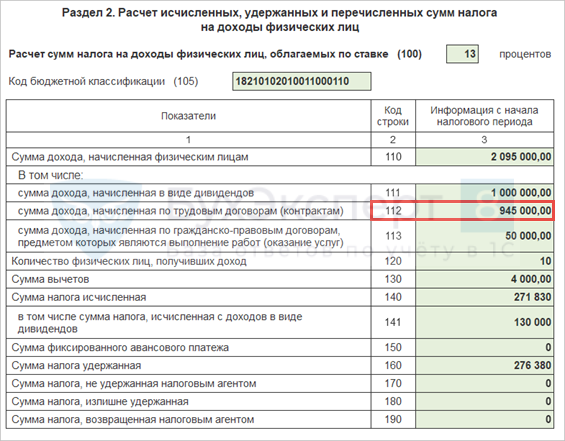

Порядок заполнения раздела 2 в 6-НДФЛ

Требования к заполнению документа подробно отражены в Приказе ФНС от 15.10.20 № ЕД-7-11/753@ в редакции от 29.09.2022 г. 2 раздел содержит в себе непосредственно расчет налогов, которые исчислили, удержали и перевели в ФНС с выплат сотрудникам. Его нужно заполнять нарастающим итогом с начала года.

В разделе содержится поле «Код бюджетной классификации». В нём необходимо указать, по какой ставке рассчитываются налоги.

Согласно правилам, введённым Федеральным Законом №372-ФЗ, с 2022 года необходимо исчислять НДФЛ согласно прогрессивной шкале налогообложения. Требования закона следующие:

- Доходы до 5 млн рублей облагаются налогом по ставке 13%;

- Доходы сверх 5 млн рублей облагаются налогом по ставке 15%.

Более того, во втором случае нужно заполнить два экземпляра раздела и рассчитать НДФЛ отдельно на сумму в рамках лимита и на часть дохода сверх него.

Кроме того, нужно учесть, что с 2023 года по НДФЛ с дивидендов применяются отдельные КБК.

Правила заполнения строк 2 раздела 6-НДФЛ

Отрицательных значений в полях быть не должно. Там, где подразумевается указание суммы, но по факту выплат или налога не было, нужно поставить ноль. В свободных ячейках необходимо ставить прочерки.

Не позже 25 июля нужно сдать 6-НДФЛ за полугодие. Форма и порядок заполнения расчета не изменились. Однако эта отчетность часто вызывает сложности. Неясно, к примеру, как отразить выплаты за период с 23 по 30 июня? Нужно ли их включать в строку 110? Об этом и не только расскажем в нашем обзоре.

См. также

Кто и куда сдает 6-НДФЛ

Расчет должны подавать все налоговые агенты.

Отчет за полугодие 2023 года нужно сдать в свою налоговую. Обычно его направляют по ТКС.

Если у организации есть несколько обособленных подразделений, при отправке 6-НДФЛ можно выбрать, куда его подавать. При закрытии подразделения нужно учесть ряд особенностей.

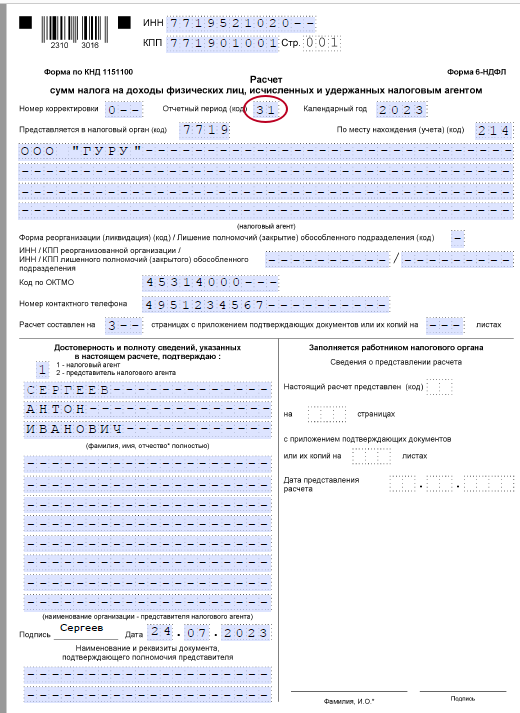

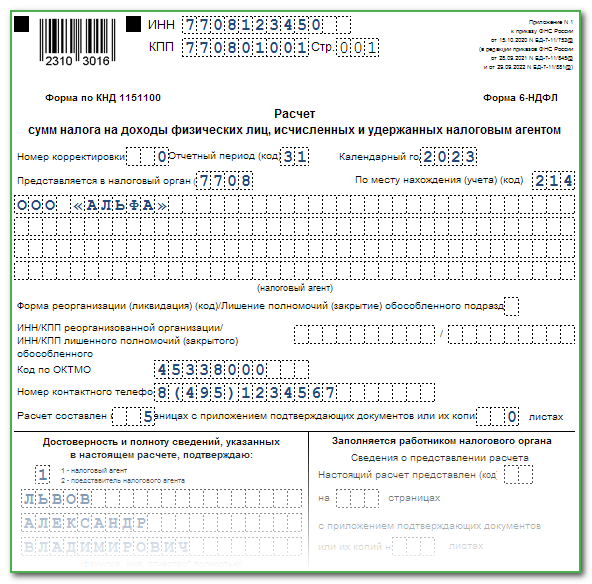

Форма 6-НДФЛ

Расчет за полугодие заполните и сдайте по утвержденной форме.

Напомним: новый бланк 6-НДФЛ действует с отчетности за I квартал 2023 года.

Срок сдачи 6-НДФЛ за полугодие 2023 года

Расчет направьте не позднее 25 июля.

См. также

Правила заполнения 6-НДФЛ

В расчете за полугодие 2023 года заполните титульный лист, разделы 1 и 2. Включать в отчет справку о доходах и суммах НДФЛ не нужно. Ее вы заполняете только при составлении расчета за год отдельно по каждому физлицу, которое получило от вас доходы.

Код отчетного периода в 6-НДФЛ укажите 31.

По каждому ОКТМО заполните отдельный расчет 6-НДФЛ. Так, если у компании есть обособленное подразделение в другом городе, ей нужно заполнить отдельно расчет по головной организации и по подразделению.

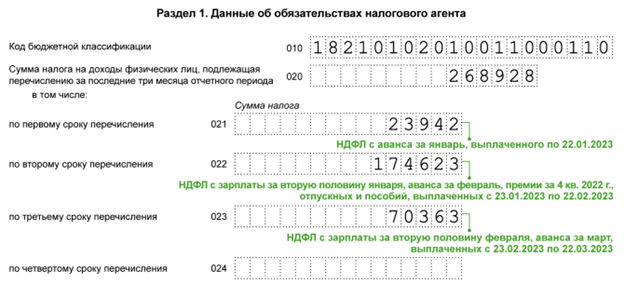

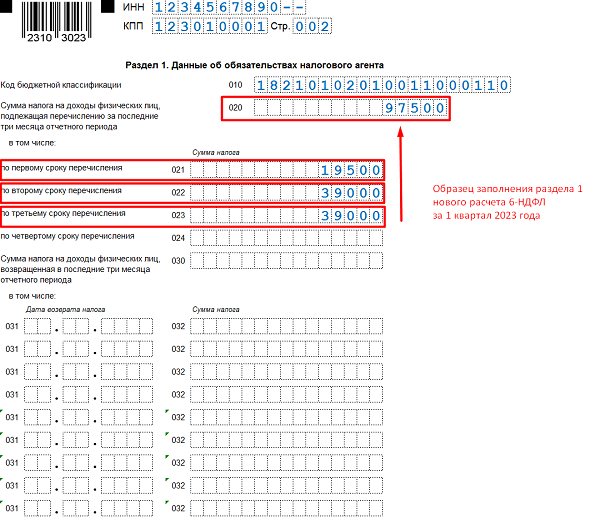

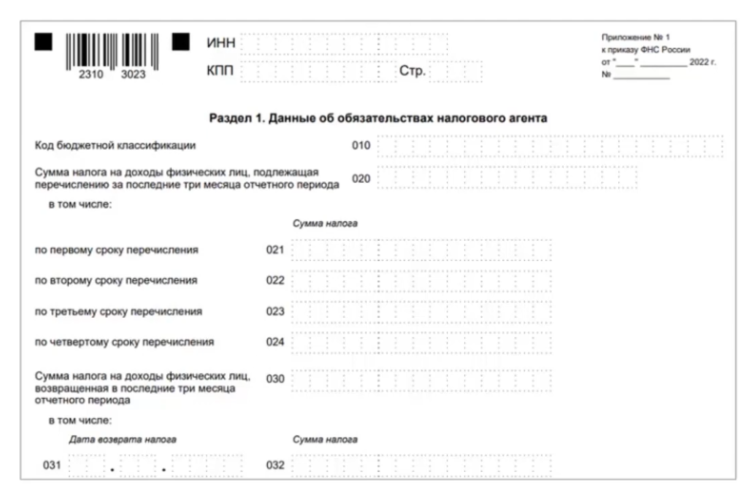

Как заполнить раздел 1 формы 6-НДФЛ за полугодие 2023 года

В разделе 1 расчета укажите НДФЛ, который вы должны перечислить за период с 23 марта по 22 июня, а также возвращенный во II квартале налог.

Обратите внимание: если вы удержали НДФЛ, но срок его уплаты наступит только в III квартале, в разделе 1 отчетности за полугодие налог не отражайте. Его нужно включить в раздел 1 расчета за 9 месяцев.

К примеру, аванс выплатили 23 июня, срок уплаты НДФЛ – 28 июля, значит в разделе 1 расчета за полугодие налог не показывайте, его нужно отразить в отчетности за 9 месяцев.

Укажите в данном разделе:

- Сумму НДФЛ, подлежащую перечислению в бюджет за период с 23 марта по 22 июня;

- Сумму НДФЛ, возвращенную во II квартале налоговым органом.

Поле 024 заполнять не нужно, показатели полей 021 – 024 должны соответствовать данным поля 020.

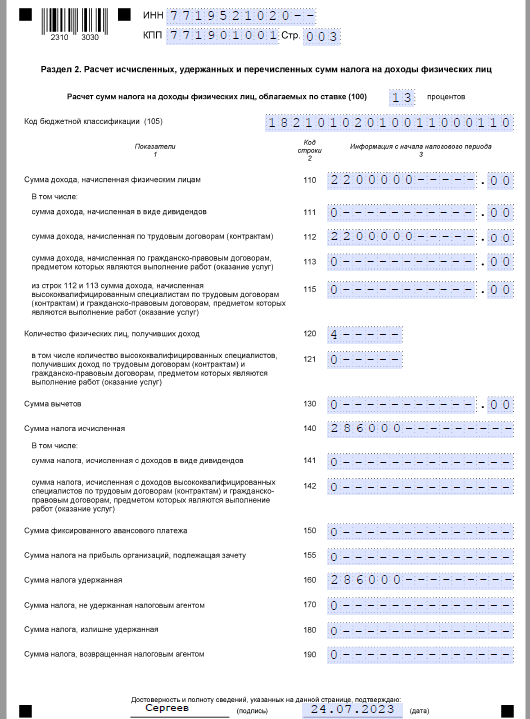

Как заполнить раздел 2 формы 6-НДФЛ за полугодие 2023 года

В раздел 2 расчета включите доходы, вычеты, а также исчисленный и удержанный налог за период с 1 января по 30 июня 2023 года нарастающим итогом. Так, укажите:

- Доходы нарастающим итогом, включая всех получателей дохода;

- Суммы налога нарастающим итогом, включая всех налогоплательщиков;

- Вычеты нарастающим итогом;

- Суммы удержанного налога нарастающим итогом;

- Суммы уплаченного налога нарастающим итогом.

При отражении в расчете различных выплат часто возникают вопросы. Так, бывает неясно, как отразить переходящие доходы. К примеру, если вы выплатили аванс или зарплату с 23 по 30 июня 2023 года, то эту сумму необходимо включить в раздел 2 формы 6-НДФЛ за первое полугодие.

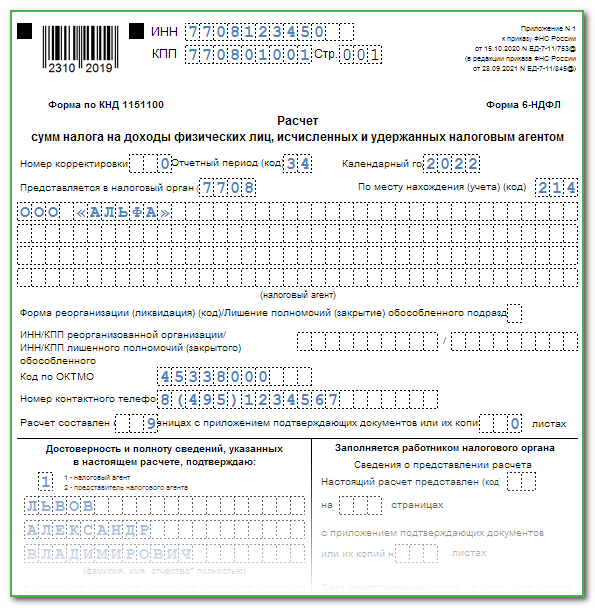

На каком бланке сдавать 6-НДФЛ за первое полугодие 2023

Для отчета по итогам первого полугодия 2023 года необходимо использовать бланк, утвержденный приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/881@.

Форма отчета состоит из титульного листа и 2 разделов:

- Раздел 1 – расчет налога;

- Раздел 2 – сведения о доходах и налоге.

При заполнении 6-НДФЛ за 1 полугодие 2023 года нужно учесть изменения, которые действуют с 1 января 2023 года в порядке удержания и уплаты налога, а именно:

- В конце мая вступил в силу закон от 29.05.2023 № 196-ФЗ, который установил приоритет для списания НДФЛ с единого налогового счета.

- Теперь НДФЛ списывается с ЕНС сразу после подачи бухгалтерией уведомления. А оно подается раньше срока уплаты налога — 25 числа каждого месяц. Поэтому НДФЛ списывают до срока уплаты, который наступает 28 числа каждого месяца.

Как сдавать отчет 6-НДФЛ

Расчет 6-НДФЛ нужно подать в свою налоговую. Способ сдачи отчета зависит от численности работников и физлиц, которые в отчетном периоде получили доходы:

- Если у вас до 1000 работников и до 1000 физлиц получили доходы, то отчет можно подать в электронном виде через систему электронного документооборота или портал государственных услуг.

- Если у вас более 1000 работников и/или более 1000 физлиц получили доходы, то отчет необходимо подать в электронном виде через Территориальный контрольно-счетный орган (ТКС).

Обратите внимание, что если работодатель должен был отчитаться в электронном виде, а сдал бумажный расчет, за нарушение способа сдачи отчета он получит штраф в размере 200 рублей.

Как заполнить раздел 1 6-НДФЛ

Итак, в 1 разделе 6-НДФЛ за первое полугодие работодателю необходимо заполнить:

- Строку 020 – сумму НДФЛ, подлежащую перечислению в бюджет за период с 23 марта по 22 июня;

- Строку 160 – сумму НДФЛ, подлежащую возврату во II квартале;

- Строку 161 – сумму НДФЛ, подлежащую уплате в III квартале.

И распределение по сроку перечисления за второй квартал:

- Строку 162 – сумму НДФЛ, подлежащую перечислению в июне;

- Строку 163 – сумму НДФЛ, подлежащую перечислению в июле.

Как заполнить раздел 2 6-НДФЛ

В разделе 2 6-НДФЛ за первое полугодие отражают сведения о доходах и НДФЛ:

- Строки 020-022 – доходы нарастающим итогом;

- Строки 023-025 – суммы налога нарастающим итогом;

- Строки 026-028 – вычеты нарастающим итогом;

- Строки 029-031 – суммы удержанного налога нарастающим итогом;

- Строки 032-034 – суммы уплаченного налога нарастающим итогом.

Как в расчете 6-НДФЛ отразить зарплату, которую выплатили в конце июня

Если в период 23 — 30 июня 2023 года работодатель выплатил сотрудникам зарплату, то ее нужно включить в раздел 2 формы 6-НДФЛ за первое полугодие.

НДФЛ с этой зарплаты не попадет в раздел 1 полугодового отчета, так как срок его перечисления с зарплаты за этот период наступит только в июле — до 28 числа. Сумма налога попадет в строку 021 раздела 1 расчета за 9 месяцев.

См. также

Как проверить расчет 6-НДФЛ

Рекомендуем проверить отчет по контрольным соотношениям, которые приведены в письме ФНС от 18.02.2022 № БС-4-11/1981@.

Таким образом значение строки 020 раздела 1 может не совпадать со значением в строке 160 раздела 2 полугодовой 6-НДФЛ.

Сдавайте 6-НДФЛ через Такском. Сервис проверяет отчетность по контрольным соотношениям и гарантирует корректную отправку. Налогоплательщику не придется искать действующий бланк, так как в Такском всегда актуальные формы отчетов. С понятным интерфейсом просто и удобно работать, а если возникли вопросы — круглосуточная техподдержка всегда готова помочь.