Узнайте о принципах и последствиях камеральной проверки 6-НДФЛ. Как налоговая проверяет 6-НДФЛ и какие контрольные соотношения используются. Особенности, сроки и этапы проверки. Вправе ли ФНС России затребовать дополнительные документы?

Cодержание

- Пояснения в налоговую по расхождениям между расчетом по страховым взносам и 6-НДФЛ

- Как налоговая проверяет 6-НДФЛ

- Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

- Вправе ли ФНС России при камеральной проверке расчета по форме 6-НДФЛ затребовать у организации авансовые отчеты, платежные ведомости и кассовую книгу?

Пояснения в налоговую по расхождениям между расчетом по страховым взносам и 6-НДФЛ

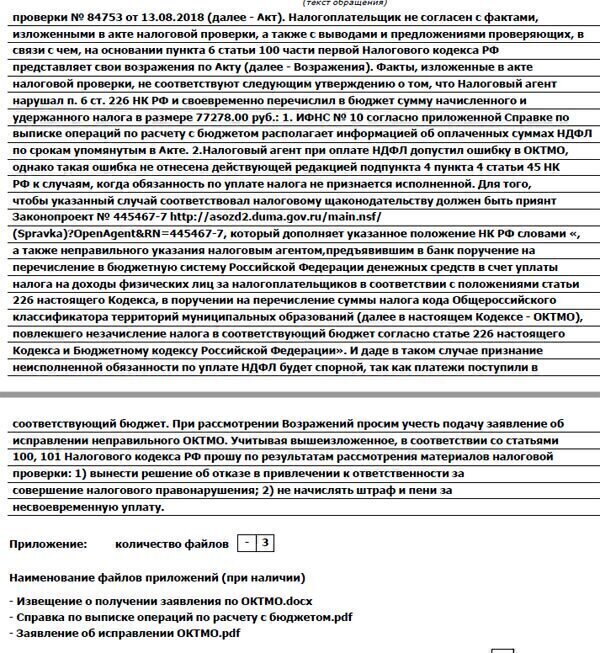

Камеральная проверка 6-НДФЛ затрагивает контрольные соотношения между данными самого расчета и прочими отчетами, подаваемыми в ИФНС. Основная цель данной проверки - проверить правильность расчета и уплаты налога на доходы физических лиц (6-НДФЛ). В данной статье мы расскажем о принципах камеральной проверки 6-НДФЛ, а также о возможных последствиях, если в ходе проверки будут обнаружены нарушения.

Как налоговая проверяет 6-НДФЛ

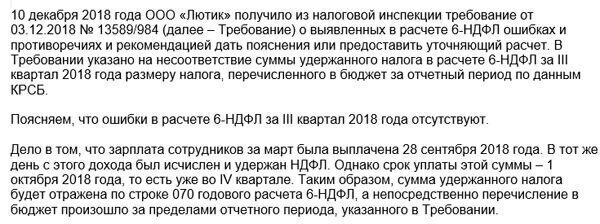

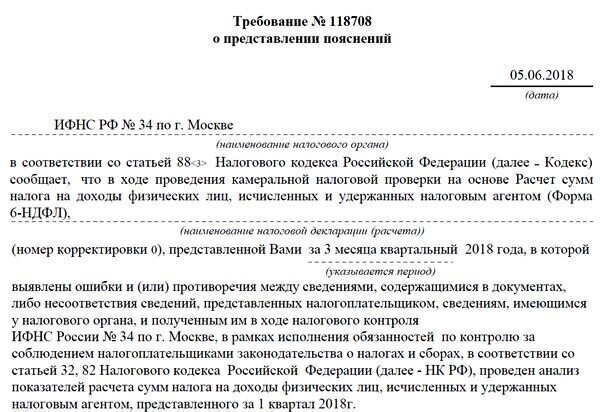

Налоговая проверка 6-НДФЛ проводится непосредственно в стенах налогового органа, без выезда к налоговому агенту. Длительность данной проверки составляет 3 месяца со дня подачи расчета (согласно пункту 2 статьи 88 Налогового кодекса РФ).

Анализ данных происходит внутри расчета, а также в сопоставлении с карточкой расчетов с бюджетом и другими отчетами, подаваемыми в ИФНС, такими как ЕРСВ. Важно отметить, что начиная с отчетности за 2022 год междокументное соотношение 3.1 было отменено (письмо ФНС от 30 января 2023 года № БС-4-11/1010@). Теперь данные по 6-НДФЛ (сумма строк 112 и 113) могут не совпадать с базой для начисления страховых взносов.

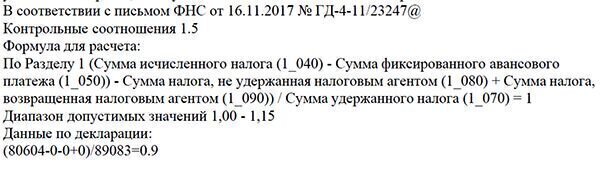

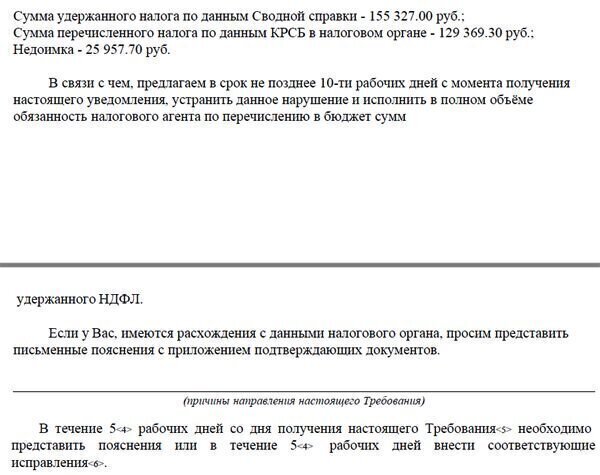

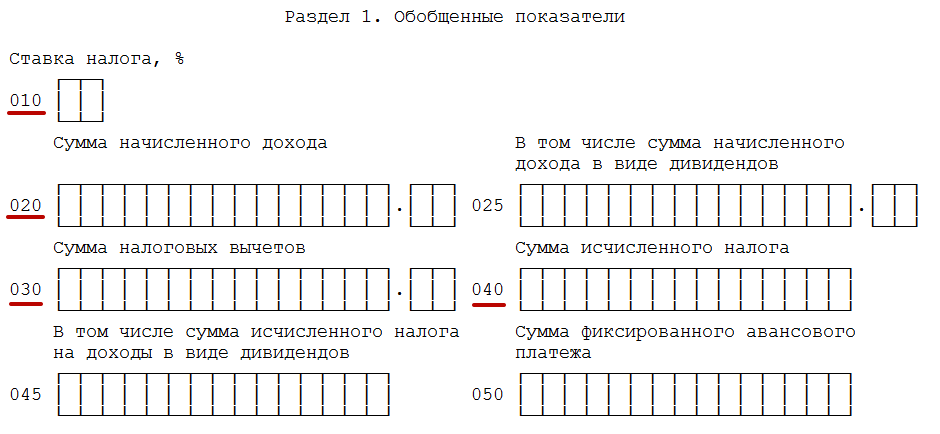

В ходе камеральной проверки 6-НДФЛ налоговики используют контрольные соотношения для выявления возможных расхождений в расчете. Некоторые из контрольных соотношений включают:

- Сравнение данных между расчетом по страховым взносам и расчетом 6-НДФЛ.

- Проверка соответствия данных в декларации по налогу на прибыль и годовом расчете 6-НДФЛ.

- Сопоставление данных в расчете с данными из других отчетов, таких как ЕРСВ.

Перечисленные контрольные соотношения помогают выявить возможные расхождения в расчете 6-НДФЛ и принять необходимые меры по исправлению ошибок.

Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

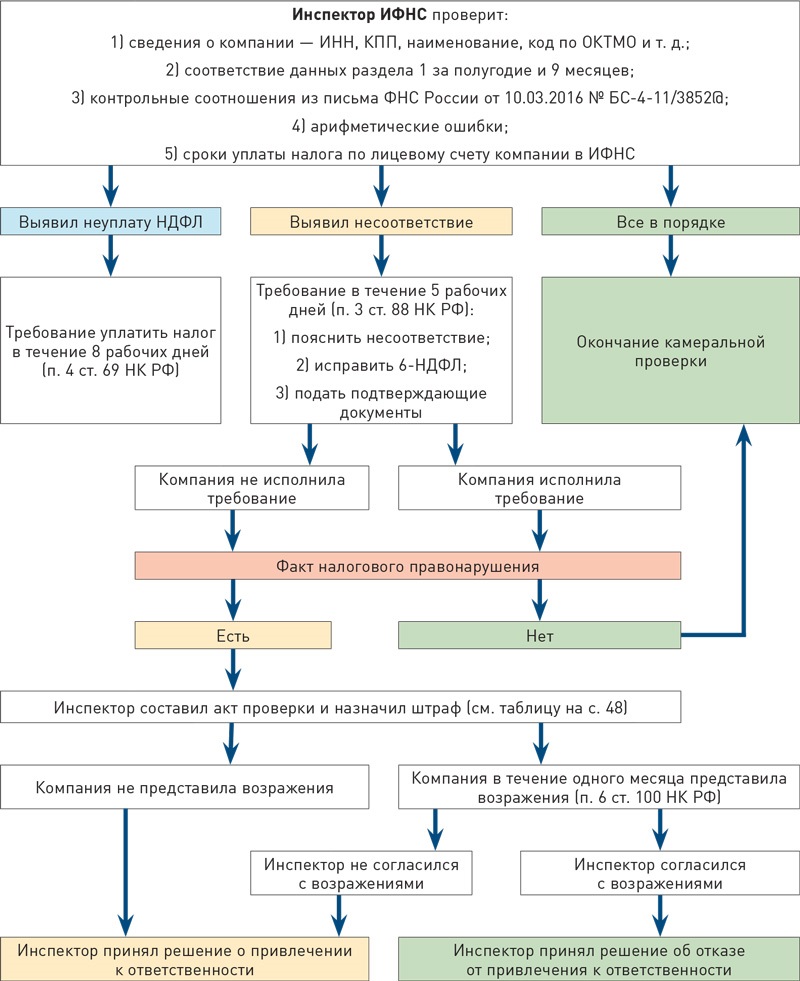

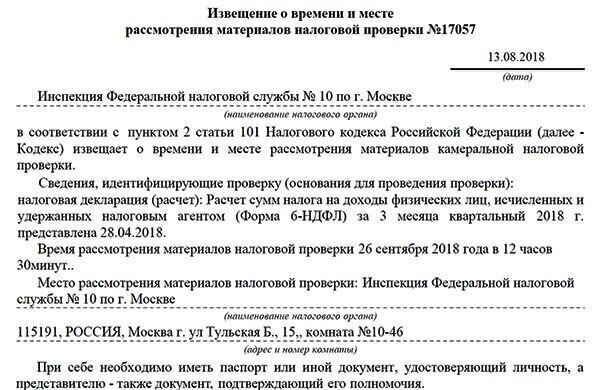

Камеральная проверка 6-НДФЛ начинается с момента представления декларации в налоговый орган и включает следующий алгоритм:

- Анализ данных и сопоставление с другими отчетами.

- Выявление возможных расхождений и нарушений.

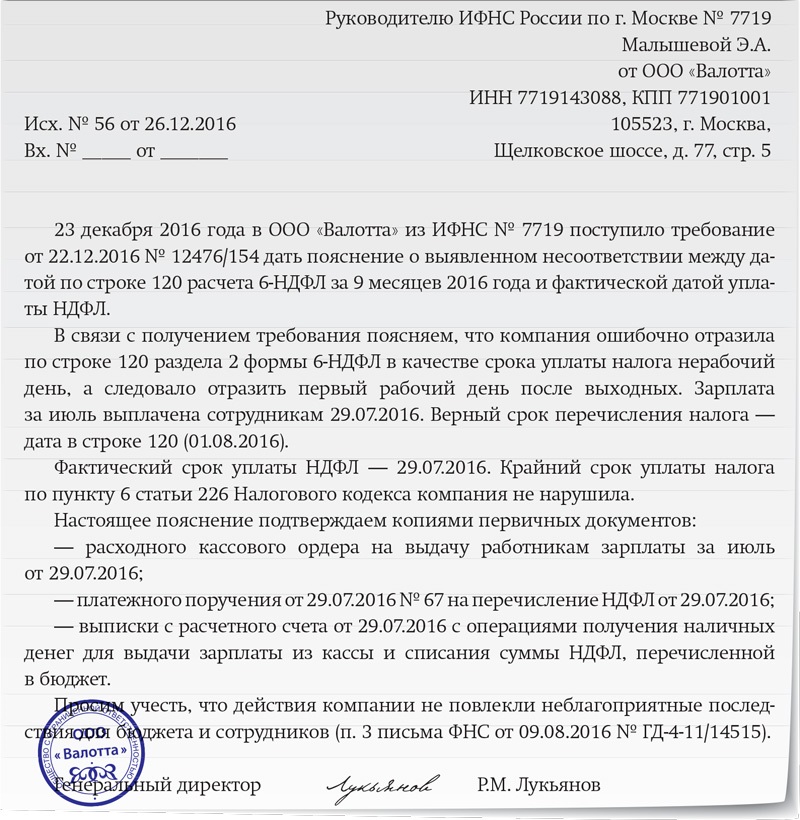

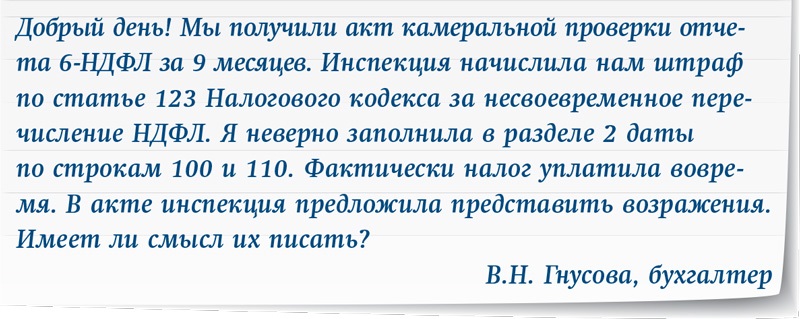

- Предоставление налоговым агентом объяснений и документов, подтверждающих правильность расчета.

- Принятие решения налоговым органом о возможном применении штрафных санкций или взыскании недоимки.

В случае выявления ошибок или нарушений в расчете и уплате налога, налоговый орган может применить штрафные санкции или взыскать недоимку. Поэтому важно предоставлять точные и достоверные данные при заполнении декларации и быть готовым к возможным проверкам со стороны налоговых органов.

См. также

Вправе ли ФНС России при камеральной проверке расчета по форме 6-НДФЛ затребовать у организации авансовые отчеты, платежные ведомости и кассовую книгу?

Налоговый орган при проведении камеральной налоговой проверки расчета по форме 6-НДФЛ не вправе истребовать у налогового агента авансовые отчеты, платежные ведомости и кассовую книгу. Представление указанных документов в налоговый орган может быть осуществлено налоговым агентом в добровольном порядке.

Обоснование: В соответствии с пунктом 1 статьи 88 Налогового кодекса РФ, камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Согласно пункту 7 статьи 88 НК РФ, при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено настоящей статьей и если представление таких документов вместе с декларацией (расчетом) не предусмотрено НК РФ.

Таким образом, налоговый орган не имеет права требовать авансовые отчеты, платежные ведомости и кассовую книгу в ходе камеральной проверки 6-НДФЛ. Однако, налогоплательщик может предоставить указанные документы в добровольном порядке, если это потребуется для разрешения возможных вопросов или уточнений со стороны налогового органа.

Что нам скажет Википедия?

Камеральная проверка 6-НДФЛ является одной из видов налоговых проверок, предусмотренных Налоговым Кодексом РФ. Она проводится с целью проверки правильности расчета и уплаты налога на доходы физических лиц (6-НДФЛ). Камеральная проверка отличается от выездной проверки тем, что проводится в налоговых органах, без непосредственного посещения налоговой инспекции.

Камеральная проверка 6-НДФЛ позволяет налоговым органам проверить декларации налогоплательщиков, сравнивая представленные документы и информацию с данными, имеющимися в налоговых базах данных. В ходе проверки могут быть выявлены факты неправильного расчета налога, недостоверности представленной информации или неправильного применения налоговых льгот или допускаемых вычетов.

Камеральная проверка 6-НДФЛ не требует присутствия налогоплательщика, однако в случае выявления нарушений или расхождений в декларации, налоговый орган может запросить дополнительные документы или объяснения от налогоплательщика.

В случае обнаружения ошибок или нарушений в расчете и уплате налога, налоговый орган может применить штрафные санкции или взыскать недоимку. Поэтому важно предоставлять точные и достоверные данные при заполнении декларации и быть готовым к возможным проверкам со стороны налоговых органов.