В начале 2023 года были внесены изменения в порядок предоставления премии работникам организаций, которые уплачивают НДФЛ по ставке 6%. Новые правила предусматривают обязательное заполнение специальной формы при начислении и выплате премии. Представленный пример заполнения позволяет более четко и подробно описать процесс расчета и учета премии в соответствии с требованиями налогового законодательства.

Cодержание

В начале 2023 года были внесены изменения в порядок предоставления премии работникам организаций, которые уплачивают НДФЛ по ставке 6%. Новые правила предусматривают обязательное заполнение специальной формы при начислении и выплате премии. Представленный пример заполнения позволяет более четко и подробно описать процесс расчета и учета премии в соответствии с требованиями налогового законодательства.

Виды премий в отчете 6-НДФЛ

Работодатель может выплачивать сотрудникам как разовые, так и систематические премии. Разовые премии, как правило, привязываются к наступающему событию (праздник, юбилей), либо даются в качестве поощрения за единичный достигнутый результат. Регулярные премии (месячные, квартальные, годовые) платят за выполнение или перевыполнение производственного плана за период. Вид премии влияет на способ ее отражения в расчете 6-НДФЛ.

Премии в 6-НДФЛ: пример заполнения

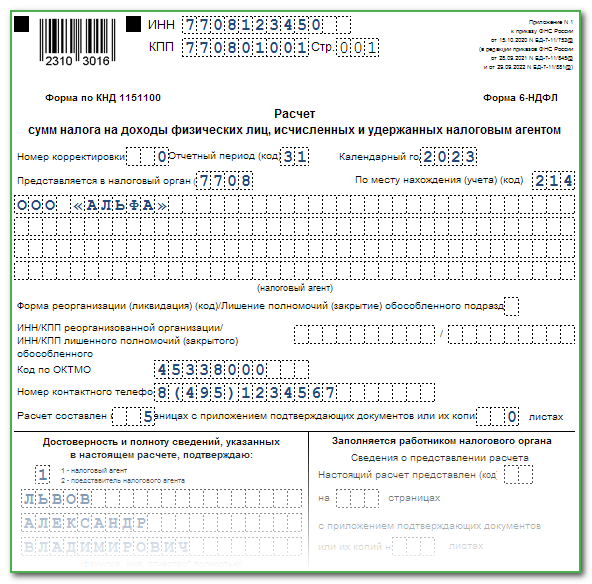

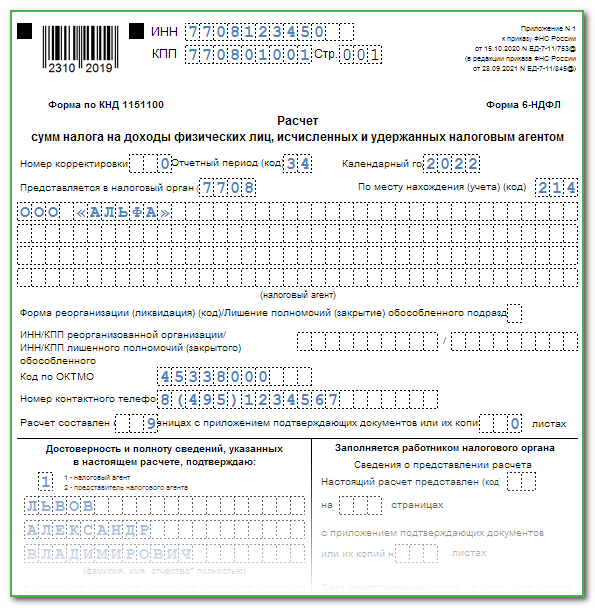

С 2023 года бланк расчета 6-НДФЛ изменился. Нужно ориентироваться на форму в соответствии с приказом ФНС России от 15.10.2020 г. №ЕД-7-11/753@ в ред. от 29.09.2022 г. Примеры расчетов по премиям мы будем показывать в новой форме 6-НДФЛ.

Разовая премия

Разовые премии не относятся к оплате труда, так как даются не за результаты работы, с привязкой к событию — ко дню рождения, юбилею, к профессиональному празднику и т.д. Датой получения дохода будет считаться день выдачи такой премии (подпункт 1 пункта 1 статьи 223 НК РФ).

Покажем на примере, как отразить выдачу разовой премии.

Работнику ООО «Эпсилон» Романову Р.Р. 14 января 2023 года выплатили премию к 55-летию в размере 10 тысяч рублей. НДФЛ к удержанию — 1,3 тысяч рублей, его нужно перечислить 30 января 2023 года (перенос с выходного 28 января). В отчете указываем сумму по первому сроку перечисления — с 1 по 22 января. Остальные доходы за отчетный период не учитываем.

Если премия выплачивается строго по показателям эффективности производственной деятельности за месяц, такая премия рассматривается как отдельный доход и не привязывается к оплате труда. Датой получения дохода будет считаться день фактической выплаты премии.

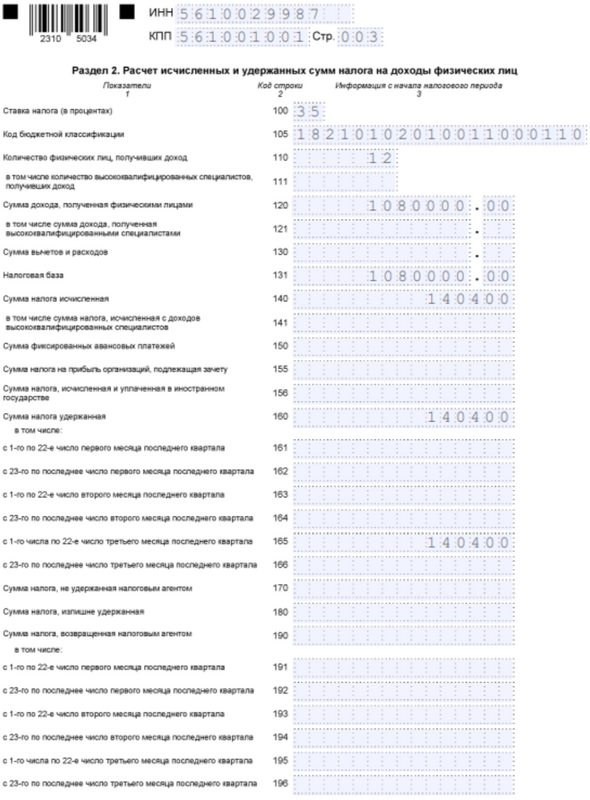

12 работников ООО «Дельта» 10 марта 2023 года получили заработную плату за февраль в размере 675 тысяч рублей (НДФЛ — 87,75 тысяч рублей, срок перечисления до 28 марта 2023 года). 15 марта, согласно внутреннему приказу №17 от 14.03.2023 года, им выдали премию за перевыполнение производственного плана за январь — 405 тысяч рублей (НДФЛ — 52,65 тысяч рублей, срок перечисления до 28 марта 2023 года). Остальные доходы за отчетный период не учитываем. В отчете указываем сумму по третьему сроку перечисления — с 23 февраля по 22 марта.

Квартальная премия

Квартальную премию выплачивают по результатам производственной деятельности за три отчетных месяца года. Датой возникновения дохода по квартальной премии определен день ее фактической выплаты.

Согласно приказу ФНС России от 15.10.2020 г. №ЕД-7-11/753@ в ред. от 29.09.2022 г., сроки представления расчетов по налоговым агентам, выплачивающим доходы физическим лицам, установлены в пункте 6 статьи 6.1 Налогового кодекса Российской Федерации.

См. также

Можно ли уменьшать налог текущего года на взносы уплаченные за прошлые годы?

Когда нужно сдать расчет по итогам 2023 года

Расчет 6-НДФЛ — это ежеквартальный отчет. За 2023 год нужно успеть отчитаться не позднее 26 февраля 2024 года, так как 25 февраля — выходной день (п. 7 ст. 6.1 НК РФ).

Актуальная форма расчета

Начиная с первого квартала 2024 года будет действовать новая форма отчета. Ее бланк и порядок заполнения налоговая служба утвердила приказом от 19.09.2023 № ЕД-7-11/649@. Еще не вступив в действие, эта форма претерпела изменения, которые связаны с новыми сроками уплаты налога. Пока нормативный акт проходит все необходимые процедуры, ФНС довела скорректированную форму в качестве рекомендованной для предоставления, начиная с отчетности за первый квартал 2024 года, своим письмом от 04.12.2023 № БС-4-11/15166.

Но за 2023 год налоговые агенты должны подать расчет по действующей сейчас форме. Она утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в редакции от 29.09.2022).

Как заполнить форму расчета за 2023 год

Бланк отчета включает следующие разделы:

- Титульный лист

- Раздел 1: Сведения о начисленных и удержанных суммах НДФЛ

- Раздел 2: Сведения об исчисленных и удержанных суммах НДФЛ по каждому ставке и ставке 0%

- Раздел 3: Сведения о доходе, подлежащем обложению НДФЛ по ставке 0%

В общем случае нужно придерживаться следующих правил:

- Заполнять все обязательные поля;

- Применять правильные коды бюджетной классификации;

- Указывать корректное основание начисления и удержания НДФЛ;

- Расчеты должны быть точными и соответствовать требованиям налогового законодательства.

В отчет не нужно включать:

- Зарплату, выплаченную в пользу инвалидов войны и других категорий граждан, особо раненых военнослужащих;

- Доходы, облагаемые по ставке 0%;

- Доходы, облагаемые по особым ставкам (например, 13% или 35%);

- Суммы удержанного НДФЛ, которые выплачиваются физическим лицам;

- Суммы удержанного НДФЛ, которые передаются в бюджеты бюджетной системы Российской Федерации.

Заполняем Титульный лист

При заполнении сведений в этой части расчета, как правило, сложностей не возникает.

Поля ИНН и КПП, которые находятся вверху листа, нужно заполнить по такому принципу:

- ИНН — в соответствии со сведениями, зарегистрированными в налоговом органе;

- КПП — устанавливается налоговым органом при регистрации в качестве налогового агента.

«Номер корректировки» будет со значением «0- -», если налоговый агент подает первичный отчет. В случае уточненки нужно указать номер предыдущего отчета и дату его подачи.

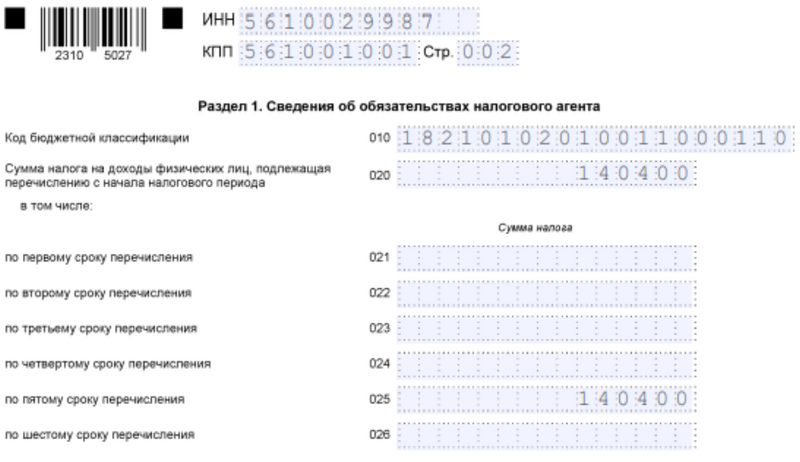

Заполняем раздел 1

При заполнении раздела 1 учитываются следующие правила:

- В поле 020 указывается сумма налога по всем физическим лицам, подлежащая перечислению за последние 3 месяца отчетного периода;

- Поля 021—024 заполняются в соответствии с сроками уплаты НДФЛ:

- 021 — с 1 по 22 число месяца, следующего за отчетным периодом;

- 022 — с 23 числа этого месяца по 22 число следующего за ним;

- 023 — с 23 числа следующего месяца по 22 число после него;

- 024 (только в годовом расчете) — с 23 числа последнего месяца года по 31 января следующего года.

Пример заполнения формы

Приведем пример заполнения формы расчета по премии:

Работнику ООО «Альфа» Иванову И.И. в марте 2023 года начислена квартальная премия в размере 50 000 рублей. Расчетный период — январь-март 2023 года. Ставка НДФЛ — 6%. Сумма НДФЛ, подлежащая удержанию, составляет: 50 000 рублей × 6% = 3 000 рублей.

В разделе 1 расчета 6-НДФЛ указываем следующие данные:

- 021 — 3 000 рублей (с 1 по 22 марта);

- 022 — нет данных;

- 023 — нет данных;

- 024 — нет данных (так как это квартальный расчет).

Далее продолжаем заполнять остальные разделы формы в соответствии с требованиями налогового законодательства.

Представленный пример заполнения формы 6-НДФЛ по премии в 2023 году позволяет корректно отразить начисление и удержание налога в соответствии с требованиями налогового законодательства. Это важный шаг в обеспечении исполнения налоговых обязательств и упрощении процесса учета и контроля за выплатами премии в организациях.

См. также

Что нам скажет Википедия?

Премия в 6-НДФЛ в 2023 году: пример заполнения

В начале 2023 года были внесены изменения в порядок предоставления премии работникам организаций, которые уплачивают НДФЛ по ставке 6%. Новые правила предусматривают обязательное заполнение специальной формы при начислении и выплате премии. Представленный пример заполнения позволяет более четко и подробно описать процесс расчета и учета премии в соответствии с требованиями налогового законодательства.

Процедура заполнения формы начинается со внесения общих сведений о компании и ее работниках, включая ФИО, ИНН, и другие необходимые данные. Затем следует указать период начисления премии, а также основание ее выплаты. Важно отметить, что премия должна быть начислена в соответствии с трудовым договором или иным документом, установленным законодательством.

После указания основания начисления премии необходимо перейти к заполнению расчетных данных. В данной форме предусмотрены разделы, где необходимо указать размер премии, период учета, налоговую базу и ставку налога. Также в форме имеется возможность указать дополнительные выплаты, такие как премия за выслугу лет, материальная помощь и другие.

Далее следует перейти к расчету суммы налога, которая подлежит удержанию с премии. Расчет производится с учетом ставки налога 6%, которая действует в 2023 году. После этого необходимо определить итоговую сумму премии, которая будет выплачена работнику после удержания налога.

После заполнения всех необходимых данных, форма должна быть подписана руководителем организации и работником, которому начислена премия. Заполненная форма должна быть представлена в налоговую инспекцию для учета и контроля.

Новые правила заполнения формы премии в 6-НДФЛ в 2023 году позволяют более точно и прозрачно учесть начисление и удержание налога с премии. Это важный шаг в обеспечении исполнения налоговых обязательств и упрощении процесса учета и контроля за выплатами премии в организациях.