Узнайте, когда налоговики не могут требовать предоставления документов у проверяемого лица. Ограничения на истребование документов и примеры судебной практики.

Cодержание

Введение

В налоговой системе Российской Федерации важную роль играют налоговые проверки, которые проводятся налоговыми органами для контроля за исполнением налоговых обязательств налогоплательщиками. Однако, существуют ситуации, когда налоговики не вправе истребовать документы у проверяемого лица. В данной статье мы рассмотрим подробности и условия, когда налоговые органы не могут требовать предоставления документов.

Основные положения законодательства

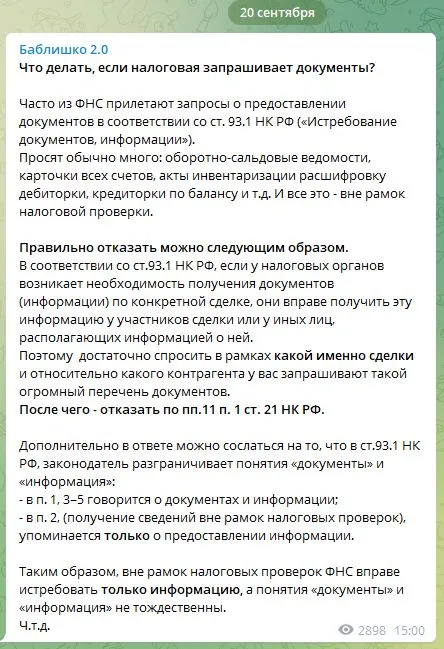

Основным источником правовых норм, регулирующих порядок истребования документов налоговыми органами, является Налоговый кодекс Российской Федерации (часть первая). Согласно статье 93.1 НК РФ, должностное лицо налогового органа, проводящее налоговую проверку, имеет право истребовать у проверяемого лица необходимые для проверки документы.

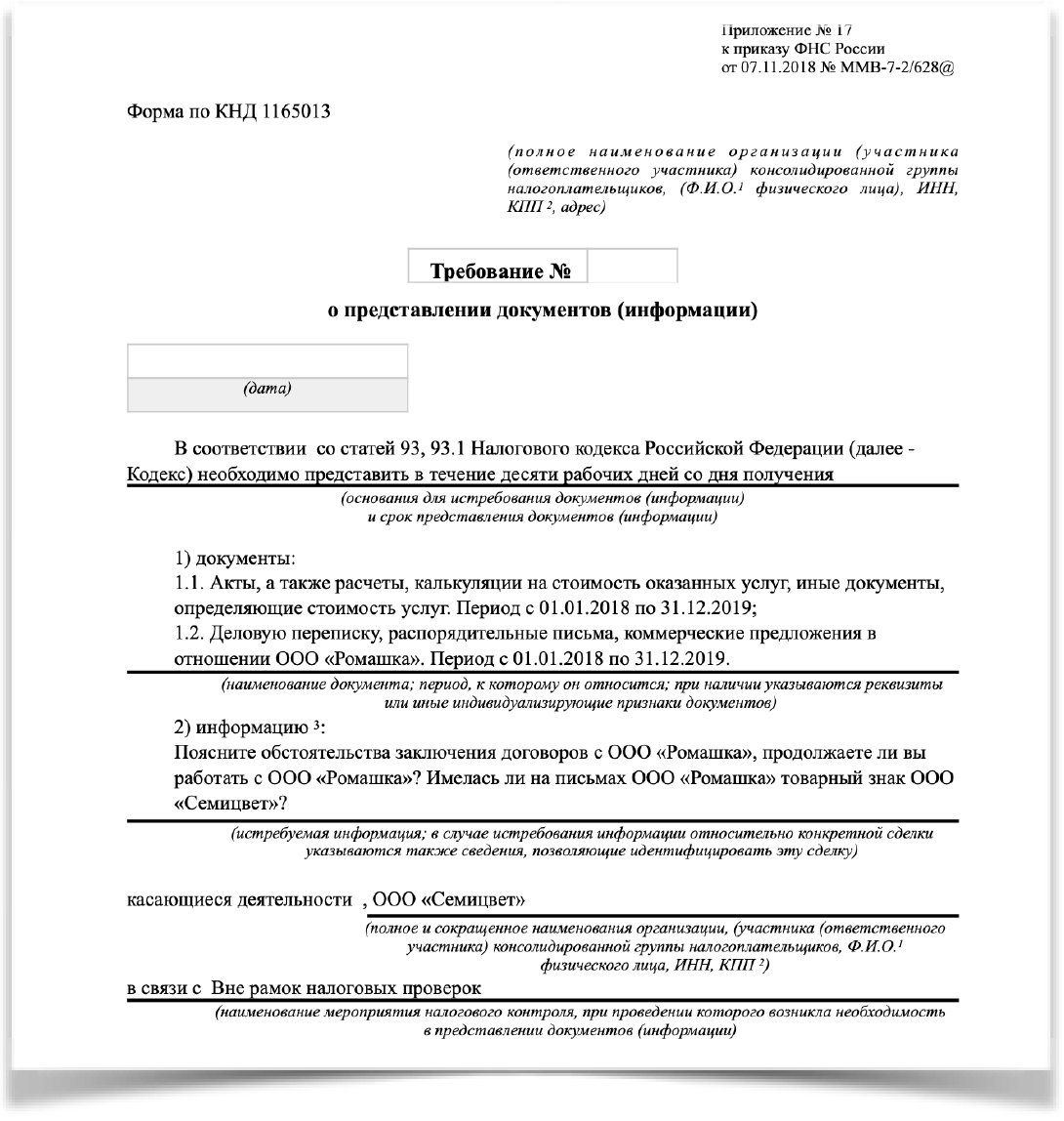

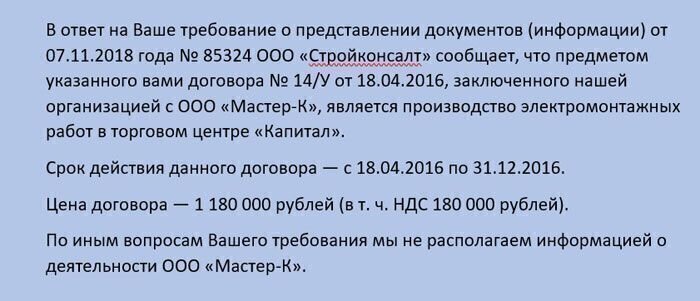

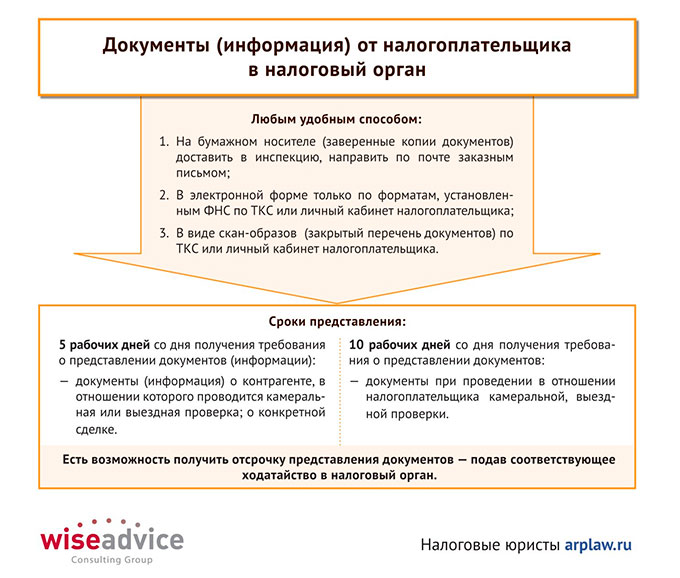

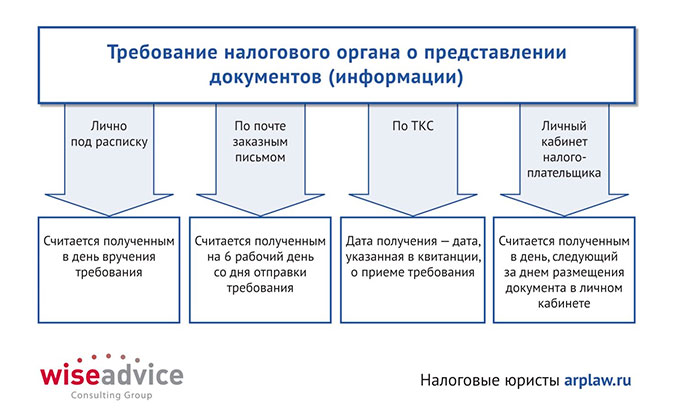

Порядок представления истребуемых документов установлен пунктом 2 статьи 93.1 НК РФ. Проверяемое лицо может представить документы лично либо через представителя, а также отправить их по почте заказным письмом или в электронной форме через телекоммуникационные каналы связи или личный кабинет налогоплательщика.

Документы, представленные на бумажном носителе, должны быть заверены копиями, пронумерованы и прошиты в соответствии с требованиями федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов. Документы, составленные в электронной форме, должны соответствовать форматам, установленным федеральным органом исполнительной власти. Возможно также представление документов на бумажном носителе в виде электронных образов документов.

Ограничения на истребование документов

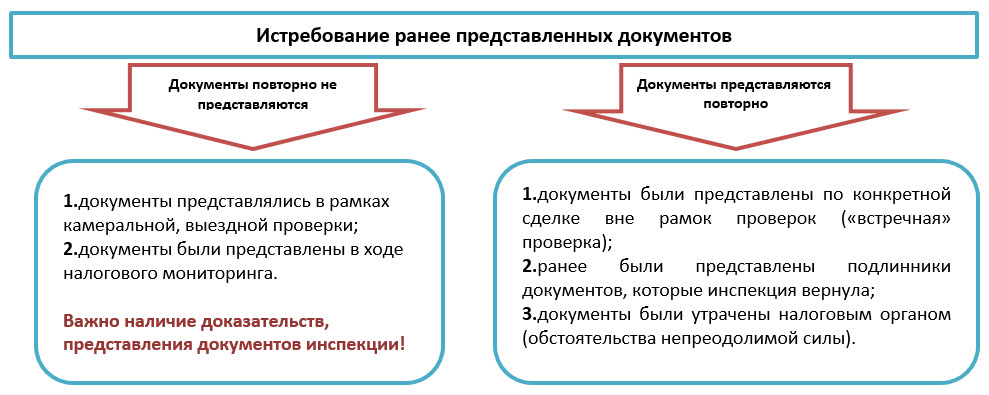

Несмотря на широкие полномочия налоговых органов, существуют случаи, когда они не вправе истребовать документы у проверяемого лица. Одним из таких случаев является отсутствие обоснованной необходимости истребования документов, что указано в пункте 2 статьи 93.1 НК РФ.

Также, согласно судебной практике, налоговые органы не могут истребовать документы, если они не указывают реквизиты или иные индивидуализирующие признаки документов в требовании об их представлении. Законодательство о налогах и сборах также не исключает истребования документов по нескольким сделкам.

Кроме того, Конституционный Суд Российской Федерации в Определении № 821-О/2022 подчеркнул, что налогоплательщик не вправе оценивать обоснованность действий налогового органа, но при этом указал на неопределенность пункта 2 статьи 93.1 НК РФ и риски злоупотреблений при его применении.

Пример судебной практики

Примером ситуации, когда налоговики не могут истребовать документы, может служить дело ООО "Торговый Дом "Платина Кострома", рассмотренное в Межрайонной инспекции ФНС России № 7 по Костромской области. В ходе контрольных мероприятий по оценке правомерности вычетов по НДС в налоговой декларации, налоговая инспекция потребовала от компании предоставить информацию и ряд документов, включая книги продаж и более 400 счетов-фактур.

Однако, ООО "Торговый Дом "Платина Кострома" отказалось предоставить запрашиваемые документы, ссылаясь на их незаконность и необоснованность требования налогового органа. В результате инспекция составила акт об обнаружении фактов налоговых правонарушений и привлекла компанию к ответственности.

Однако, суды не поддержали решение налоговиков, а Верховный Суд отказался принимать кассационную жалобу ООО "Торговый Дом "Платина Кострома". Этот случай является примером, когда налоговые органы не вправе истребовать документы.

Заключение

В заключение, несмотря на широкие полномочия налоговых органов по истребованию документов у налогоплательщиков, существуют ограничения и ситуации, когда они не могут требовать предоставления документов. Налоговики не вправе истребовать документы без обоснованной необходимости, а также в случаях, когда не указываются реквизиты или иные индивидуализирующие признаки документов в требовании об их представлении. Следует учитывать судебную практику и правовую неопределенность в применении законодательства о налогах и сборах.

Что нам скажет Википедия?

Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трёх месяцев со дня представления налогоплательщиком налоговой декларации (расчёта).

Согласно статье 88 НК РФ камеральная налоговая проверка на основе налоговой декларации по налогу на добавленную стоимость, документов, представленных в налоговый орган, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, проводится в течение двух месяцев со дня представления такой налоговой декларации.

В случае, если до окончания камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость.

Если проверкой выявлены ошибки в налоговой декларации (расчёте) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение 5 дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчёте) и (или) противоречий между сведениями, содержащимися в представленных документах, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учёта и (или) иные документы, подтверждающие достоверность данных, внесённых в налоговую декларацию (расчёт).

Согласно вступившему в силу 1 января 2014 года абзацу 3 пункта 3 статьи 88 НК РФ (в ред. пп. «а» п. 8 ст. 10 Федерального закона № 134-ФЗ), при проведении камеральной налоговой проверки налоговой декларации (расчёта), в которой заявлена сумма полученного в соответствующем отчётном (налоговом) периоде убытка, налоговый орган вправе требовать у налогоплательщика представить в течение 5 дней необходимые пояснения, обосновывающие размер полученного убытка.

В случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки должностными лицами налогового органа, проводящими указанную проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки (согласно статье 100 НК РФ).

Не позднее 5 дней с даты составления акт налоговой проверки вручается налогоплательщику, который, в свою очередь, в течение 1 месяца вправе подать в налоговую инспекцию письменные возражения на акт камеральной проверки. В течение 10 дней после окончания срока представления возражений руководитель налогового органа обязан рассмотреть материалы проверки, возражения налогоплательщика, и вынести решение о привлечении либо об отказе в привлечении к ответственности за совершение налогового правонарушения.