Узнайте о налоговом учете у комиссионера. Правовые отношения, бухгалтерский и налоговый учет товаров и услуг при совершении сделок по договору комиссии. Информация о НДС и порядок учета.

Гражданско-правовые отношения

В соответствии с п. 1 ст. 990 Гражданского кодекса РФ по договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента. По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, даже если в сделке назван комитент (абз. 2 п. 1 ст. 990 ГК РФ). Вещи, поступившие к комиссионеру от комитента, являются собственностью последнего (п. 1 ст. 996 ГК РФ).

По исполнении поручения организация (комиссионер) обязана представить комитенту отчет и передать ему все полученное по договору комиссии (ст. 999 ГК РФ). Комитент обязан уплатить комиссионеру вознаграждение в порядке и размере, установленных в договоре комиссии (п. 1 ст. 991 ГК РФ). Комиссионер вправе удержать причитающиеся ему по договору комиссии суммы из всех сумм, поступивших к нему за счет комитента (ст. 997 ГК РФ).

Согласно ст. 1001 ГК РФ комиссионер имеет право на возмещение расходов, связанных с исполнением поручения комиссионера, за исключением расходов на хранение имущества комитента, если иное не установлено в договоре комиссии.

На практике комиссионер по договорам комиссии реализует товар комитета или приобретает товар для комитента.

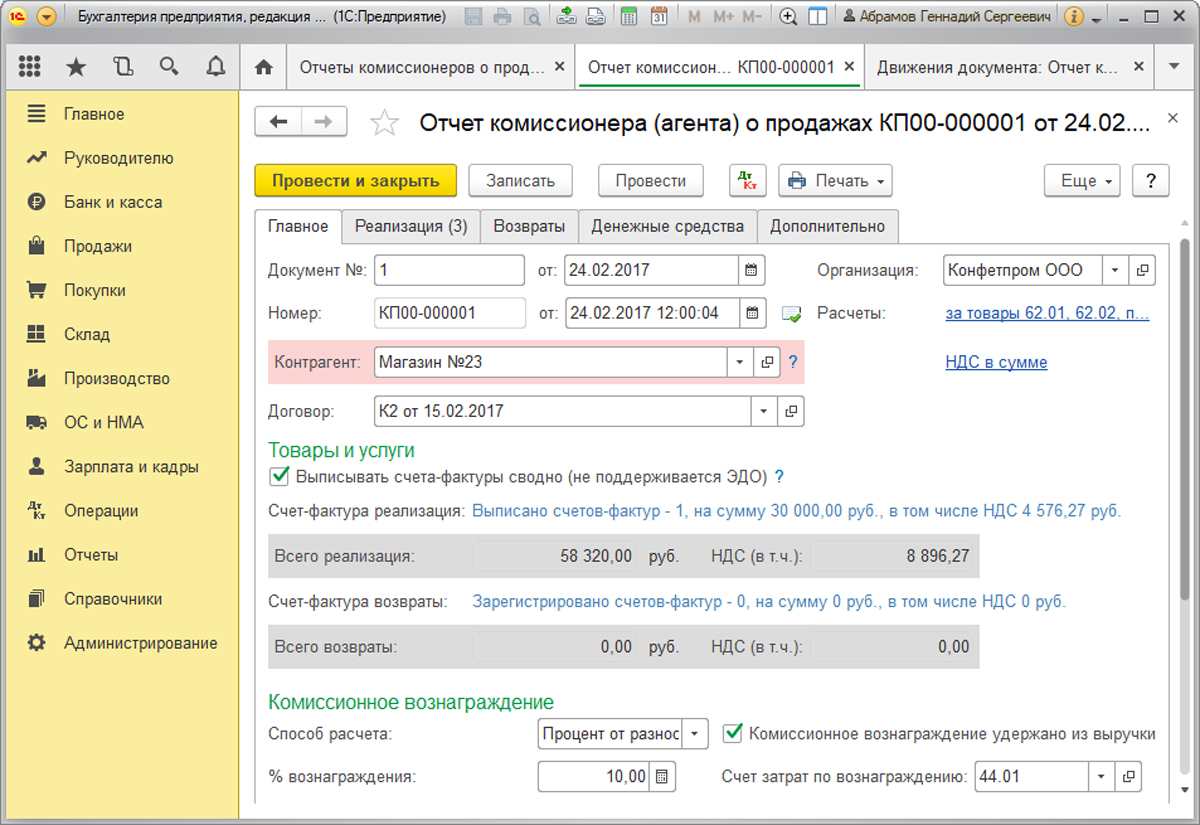

Реализация комиссионером товара комитента

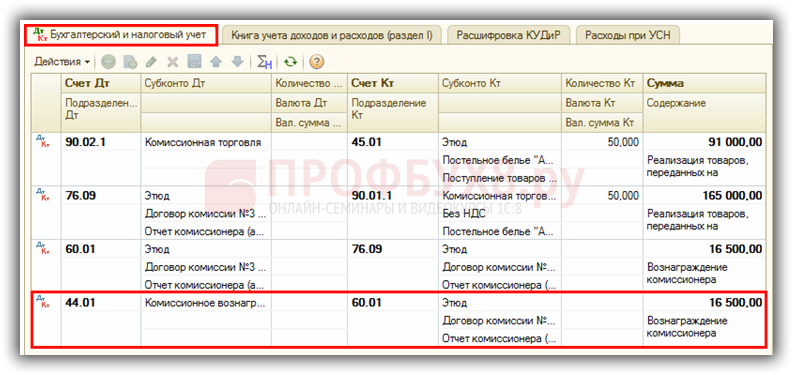

Бухгалтерский учет

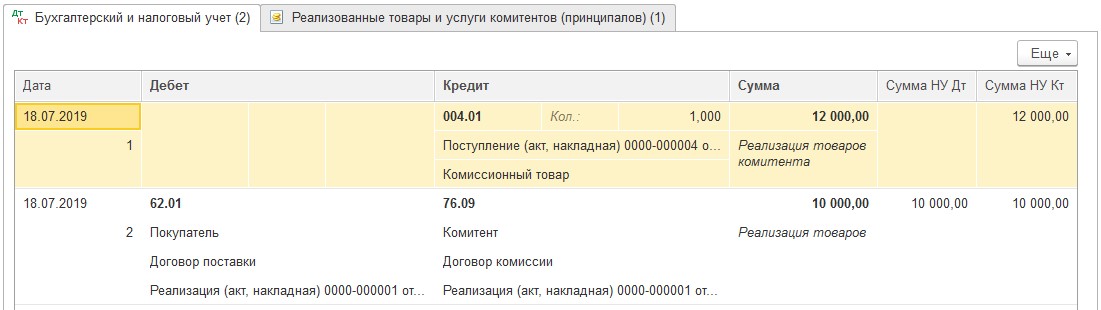

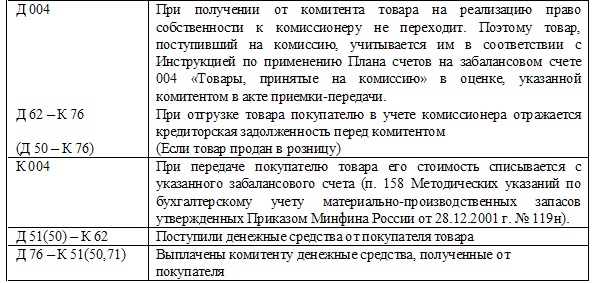

Поскольку собственником полученной комиссионером для реализации продукции остается комитент, комиссионер учитывает эту продукцию на забалансовом счете 004 "Товары, принятые на комиссию" по цене, предусмотренной в приемо-сдаточных документах (то есть по цене, согласованной с комитентом).

При продаже продукции комитента ее стоимость списывается комиссионером с указанного забалансового счета (п. 158 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

На дату отгрузки покупателю продукции комитента комиссионер отражает в учете дебиторскую задолженность покупателя по оплате продукции и кредиторскую задолженность перед комитентом в размере продажной цены данной продукции.

При этом в бухгалтерском учете комиссионера производится отражение операций с НДС.

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

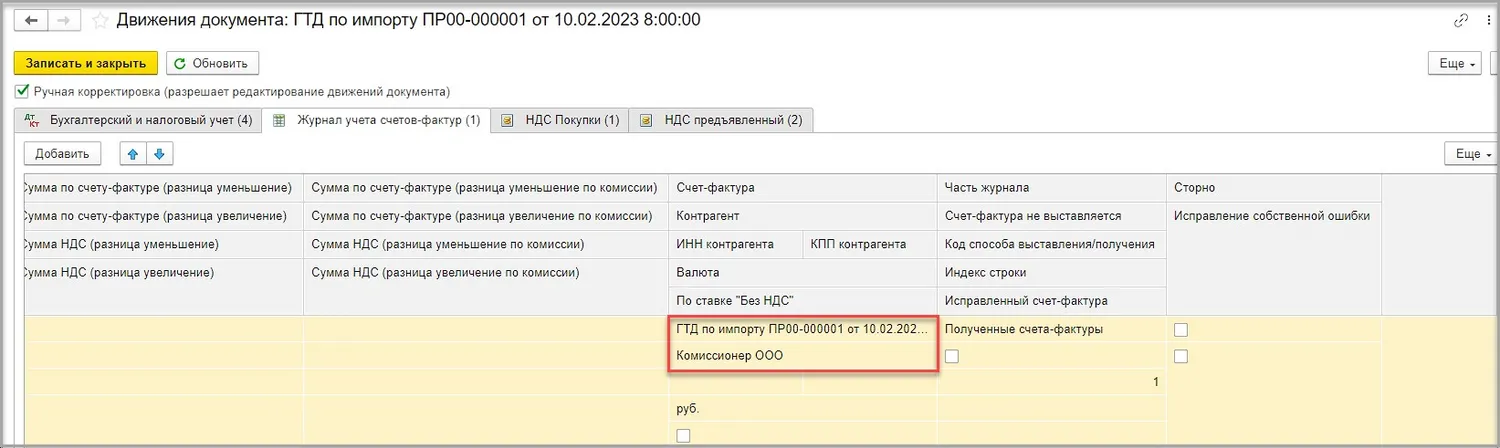

Операции по реализации товаров (работ, услуг) на территории РФ признаются объектом налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ).

В соответствии с п. 1 ст. 156 НК РФ налогоплательщики при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров определяют налоговую базу как сумму дохода, полученную ими в виде вознаграждений (любых иных доходов) при исполнении любого из посреднических договоров.

Таким образом, в налоговую базу по НДС у комиссионера включается только сумма комиссионного вознаграждения.

Моментом определения налоговой базы по НДС является день оказания посреднических услуг или момент поступления предоплаты за услуги (пп. 1, 2 п. 1 ст. 167 НК РФ).

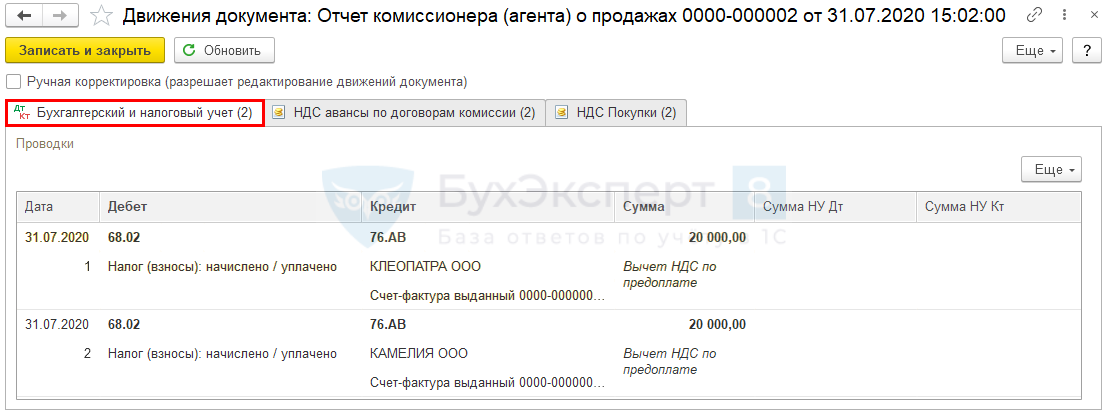

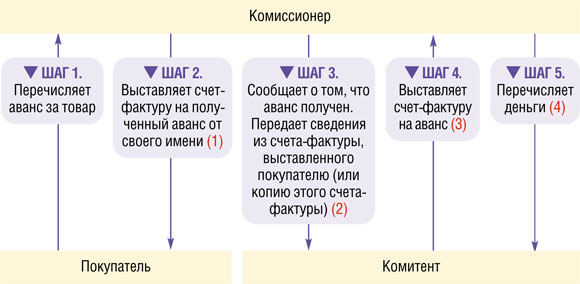

Если комиссионер, получивший денежные средства от покупателя продукции комитента, перечисляет комитенту причитающуюся ему сумму выручки от реализации продукции за минусом комиссионного вознаграждения, то до момента утверждения комитентом отчета комиссионера удержанная им сумма вознаграждения является авансом, с которого он должен начислить НДС (пп. 2 п. 1 ст. 167 НК РФ). К сумме удержанного вознаграждения применяется расчетная налоговая ставка 18/118 (10/110) (п. 4 ст. 164 НК РФ).

На дату утверждения комитентом отчета комиссионера у него вновь возникает момент определения налоговой базы по НДС на основании п. 14 ст. 167 НК РФ. При этом величина налоговой базы определяется комиссионером как сумма комиссионного вознаграждения без учета НДС, и к этой налоговой базе применяется ставка 18% (шестой абзац п. 1 ст. 154, п. 3 ст. 164 НК РФ). Одновременно комиссионер принимает к вычету НДС, исчисленный ранее с полученного авансом вознаграждения (п. 8 ст. 171 НК РФ, п. 6 ст. 172 НК РФ).

Если принципал (комитент, доверитель) не является налогоплательщиком НДС (применяет УСН, ЕСХН, ЕНВД либо ПСН, или же освобожден от обязанностей налогоплательщика по другому основанию), то при реализации товаров (работ, услуг) в рамках посреднического договора у него не возникает обязанности по уплате НДС, а также по составлению счетов-фактур. Следовательно, посредники, осуществляющие деятельность в интересах неплательщиков НДС, также не обязаны составлять счета-фактуры и предъявлять НДС покупателям.

С 1 января 2014 года согласно п. 3.1 ст. 169 НК РФ посредники, не являющиеся налогоплательщиками НДС, в случае выставления и (или) получения ими Организация "А" (комитент) в 2022 году находилась на УСН (доходы), с 2023 года перешла на ОСНО (с НДС). Организация "В" (комиссионер), действующий от собственного имени, применяет в 2022 году и в 2023 году ОСНО (с НДС). Между организациями "А" и "В" заключен договор комиссии как по продаже товаров, так и по закупке. В обоих случаях комиссионер действует от собственного имени. В 2022 году организация "В" получила предоплату от конечных покупателей, а отгрузила товары только в 2023 году.

Каков порядок бухгалтерского и налогового учета у комитента и комиссионера в данной ситуации?

Организация "А" (комитент) в 2022 году находилась на УСН (доходы), с 2023 года перешла на ОСНО (с НДС). Организация "В" (комиссионер), действующий от собственного имени, применяет в 2022 году и в 2023 году ОСНО (с НДС). Между организациями "А" и "В" заключен договор комиссии как по продаже товаров, так и по закупке. В обоих случаях комиссионер действует от собственного имени. В 2022 году организация "В" получила предоплату от конечных покупателей, а отгрузила товары только в 2023 году. Каков порядок бухгалтерского и налогового учета у комитента и комиссионера в данной ситуации?

По данному вопросу мы придерживаемся следующей позиции:

- При переходе с УСН на общий режим налогообложения не нужно исчислять НДС с ранее полученных налогоплательщиком сумм предварительной оплаты. Таким образом, при переходе с УСН на общую систему налогообложения эти суммы в налоговую базу по НДС не включаются.

- Но при отгрузке товара, оплаченного (в т.ч. частично) в периоде применения собственником товара (комитентом) УСН, на стоимость товара начисляется НДС по обычной ставке (10%/20%).

Таким образом, после перехода собственника товаров (работ, услуг) - комитента на общий режим налогоплательщик-комиссионер выставляет счета-фактуры с выделением НДС по всем фактам отгрузки товаров (выполнения работ, оказания услуг) независимо от того, когда была произведена оплата (во время применения УСН или после).

В таком случае комиссионеру целесообразно заключить с покупателями дополнительное соглашение к договору поставки об изменении цены договора.

Если договоренность с покупателями не будет достигнута, то сумма НДС уплачивается комитентом за свой счет, и не включается им в расходы для целей налогообложения прибыли.

При реализации на ОСНО товаров, работ или услуг в счет авансов, полученных на УСН, комитент не должен признавать выручку (в размере полученного аванса) в целях налогообложения прибыли.

Что нам скажет Википедия?

Согласно п.1 ст. 169 НК РФ счёт-фактура — это документ, служащий основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

В России назначение счёта-фактуры и его реквизиты законодательно закреплены в Налоговом кодексе РФ. Счёт-фактура — налоговый документ строго установленного образца (формата), оформляемый продавцом товаров (работ, услуг), на которого в соответствии с Налоговым кодексом РФ возложена обязанность уплаты в бюджет НДС. Счёт-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом сумм НДС к вычету. Счёт-фактура содержит в себе информацию о наименовании и реквизитах продавца и покупателя, перечне товаров или услуг, их цене, стоимости, ставке и сумме НДС, прочих показателях. На основании полученных счётов-фактур налогоплательщиком НДС формируется «Книга покупок», а на основании выданных счётов-фактур — «Книга продаж».

Согласно Российскому законодательству, с 23 мая 2012 года стало возможным обмениваться электронными счетами-фактурами. Согласно порядку обмена (Приказ Минфина России от 10.11.2015 года № 174н), для придания юридической значимости электронный счёт-фактура должен быть передан только через специального оператора электронного документооборота в установленном ФНС формате (Приказ № ММВ-7-15/820@). Электронный счёт-фактура является юридически значимым оригиналом, как и его бумажный аналог. Для подтверждения статуса такой документ должен быть подписан электронной подписью уполномоченного лица.

![Реализация прослеживаемых комиссионных товаров (позиция комитента) [1С:БП 3.0] :: Учет по налогу на добавленную стоимость](https://its.1c.ru/db/content/accnds/src/_pictures/0801015%20%D0%BF_%D1%80%D0%B5%D0%B0%D0%BB%D0%B8%D0%B7%D0%BA%D0%BE%D0%BC%D0%B8%D1%82%D0%B5%D0%BD%D1%82%D0%BF%D1%80%D0%BE%D1%81%D1%81%D0%BB%D0%B5%D0%B6_buh30/0801015_25.png?_\u003d000044541853CC59-v2)