Узнайте, когда необходимо перечислить авансовые платежи по налогу на имущество. Правила уплаты, налоговый период и сроки уплаты налога. Особенности расчёта авансовых платежей и моменты учёта прав и обязанностей по уплате налога.

Cодержание

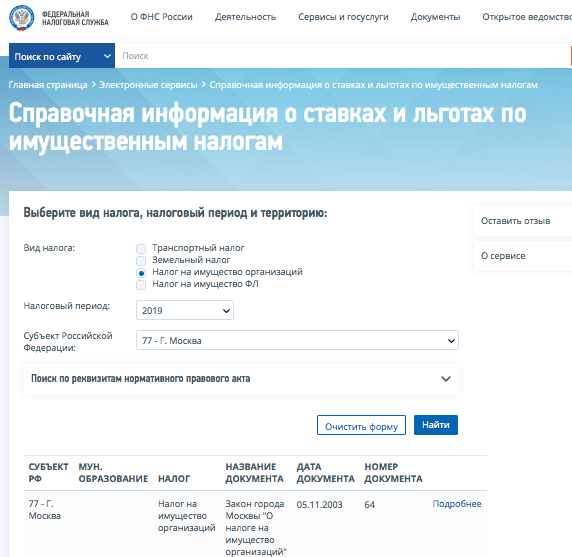

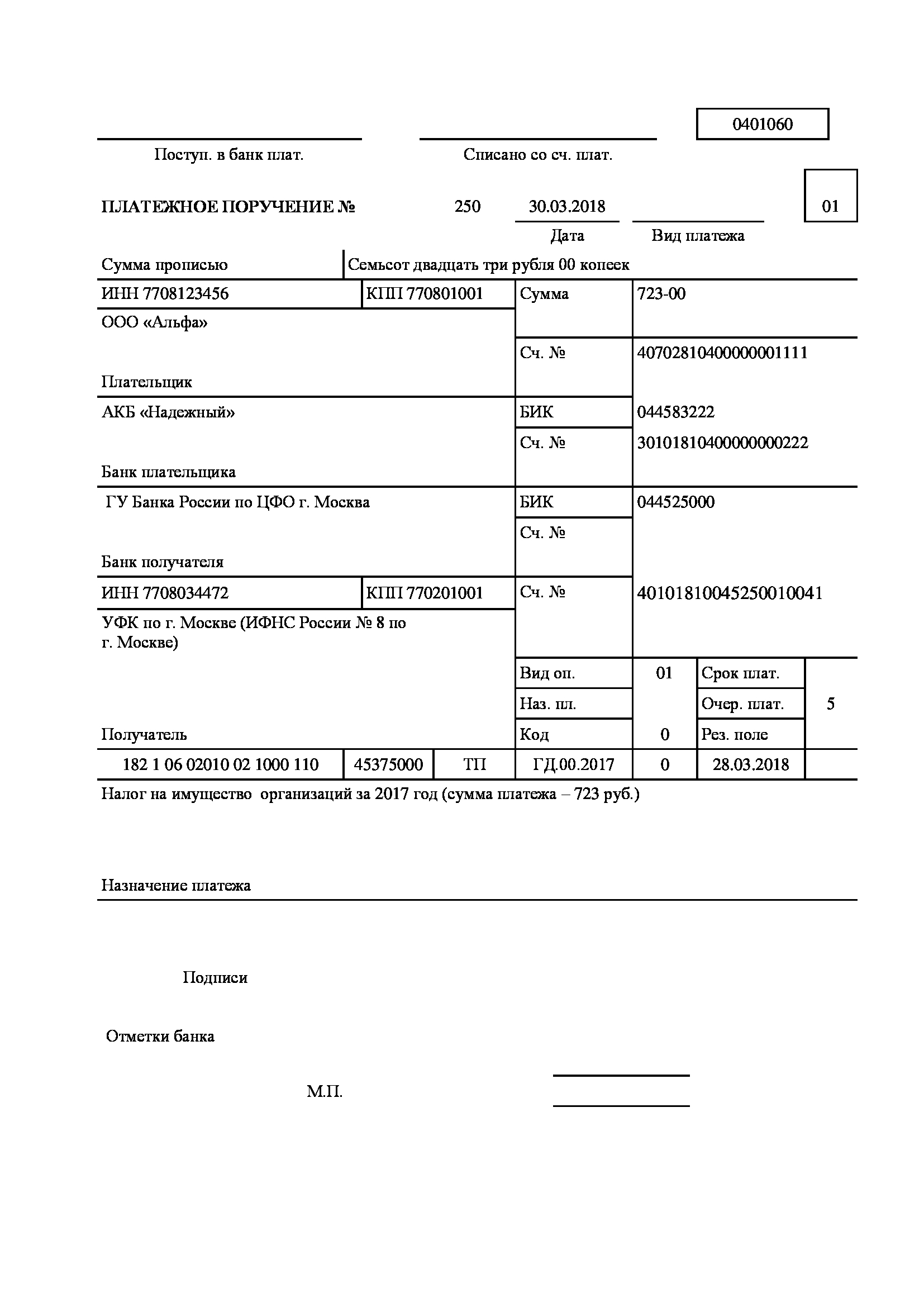

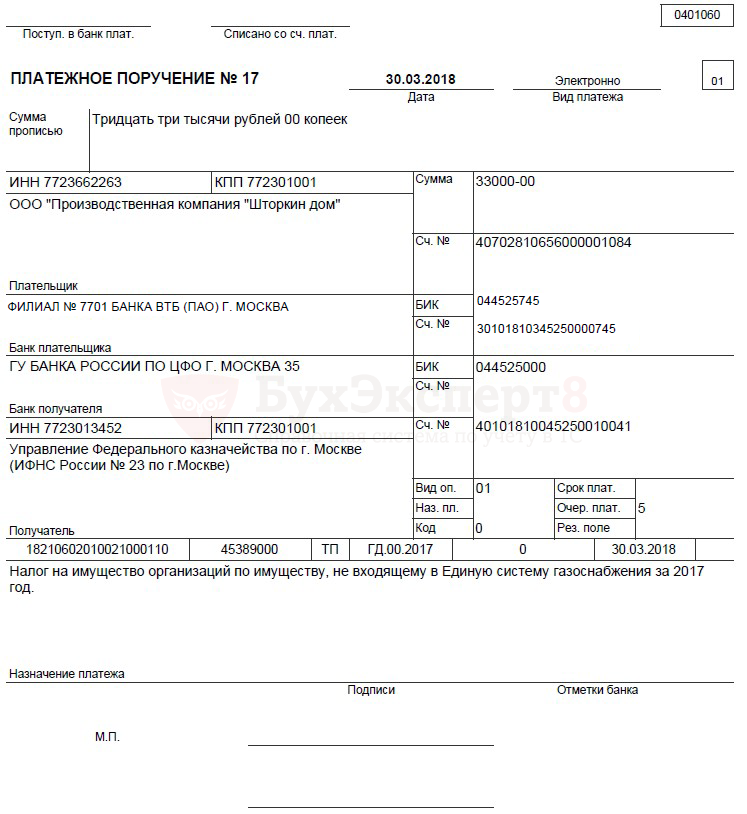

Налог на имущество организаций является региональным налогом и поступает в бюджет субъектов РФ. Правила уплаты этого налога могут отличаться в разных регионах, но существуют общие правила, устанавливаемые федеральным налоговым законодательством.

Налоговый период и сроки уплаты

Налоговый период для налога на имущество - календарный год, а срок уплаты налога - до 28 числа. Отчётные периоды для расчёта налога на имущество зависят от того, на основании какой стоимости определяется налоговая база для конкретного объекта имущества:

- Если налоговая база определяется исходя из среднегодовой стоимости имущества, то отчётными периодами являются 1 квартал, полугодие и 9 месяцев.

- Если налоговая база определяется исходя из кадастровой стоимости имущества, указанной в ЕГРН, то отчётными периодами являются первый, второй и третий квартал.

Авансовые платежи

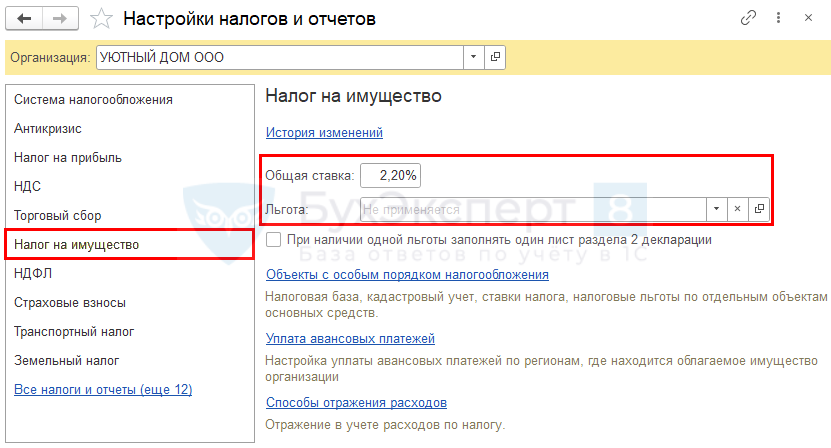

Авансовые платежи по налогу на имущество исчисляются по результатам каждого отчётного периода. Порядок расчёта авансовых платежей зависит от того, какая стоимость имущества принимается за основу - кадастровая или среднегодовая.

Однако регионы могут предусмотреть особенности в уплате авансовых платежей. Например, они могут не устанавливать отчётные периоды или освободить от уплаты авансовых платежей определённые категории налогоплательщиков.

См. также

Моменты учёта прав и обязанностей по уплате налога

При уплате авансовых платежей или налога на имущество необходимо учитывать момент возникновения прав на имущество и обязанности по уплате налога за определённый период.

Если последний день срока уплаты налога на имущество за 1 квартал оказывается выходным или нерабочим днём, действуют общие правила исчисления сроков. Согласно статье 6.1 НК РФ, днём окончания срока считается ближайший рабочий день.

Учтите, что на региональном уровне могут быть установлены дополнительные нерабочие дни, а также религиозные праздники могут объявляться нерабочими днями органами власти субъектов.

Сроки уплаты налога и авансовых платежей

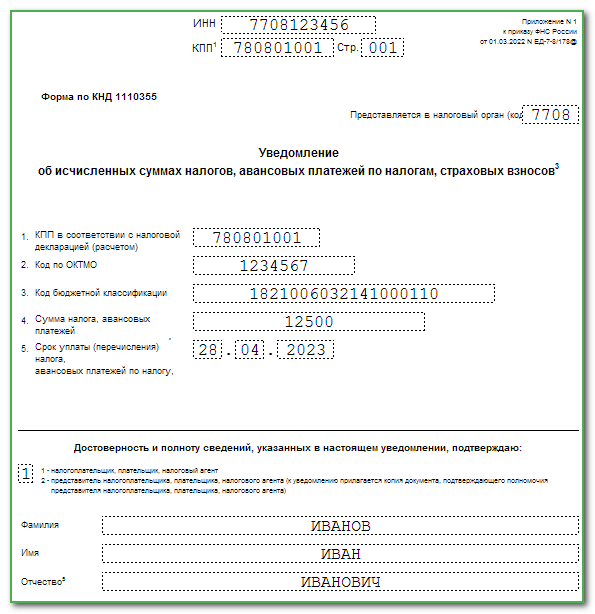

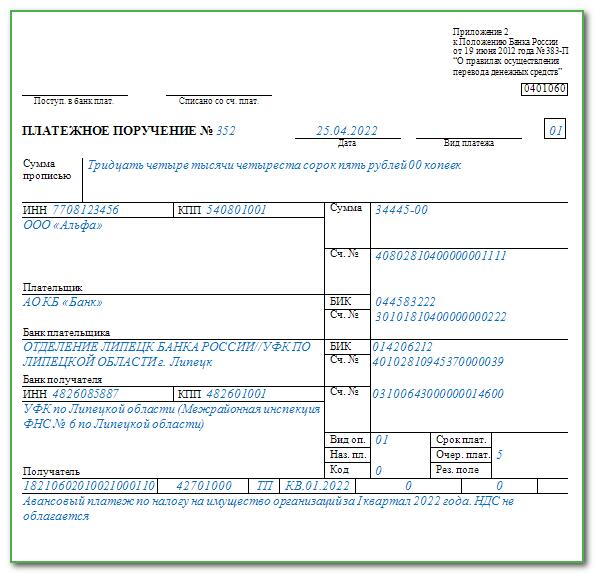

Согласно Налоговому кодексу РФ, организации должны уплатить налог на имущество не позднее 28 февраля года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу также должны быть уплачены не позднее 28 числа месяца, следующего за истекшим отчётным периодом.

Физические лица должны уплатить налог на имущество не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Для налогоплательщиков-организаций установлено обязательное уплату авансовых платежей в течение налогового периода, если законами субъектов РФ не предусмотрено иное. По итогам налогового периода они также должны уплатить сумму налога, исчисленную в порядке, предусмотренном Налоговым кодексом.

Налогоплательщики-физические лица уплачивают налог на основании налогового уведомления, которое направляется налоговым органом. Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Пример авансового платежа по налогу на прибыль

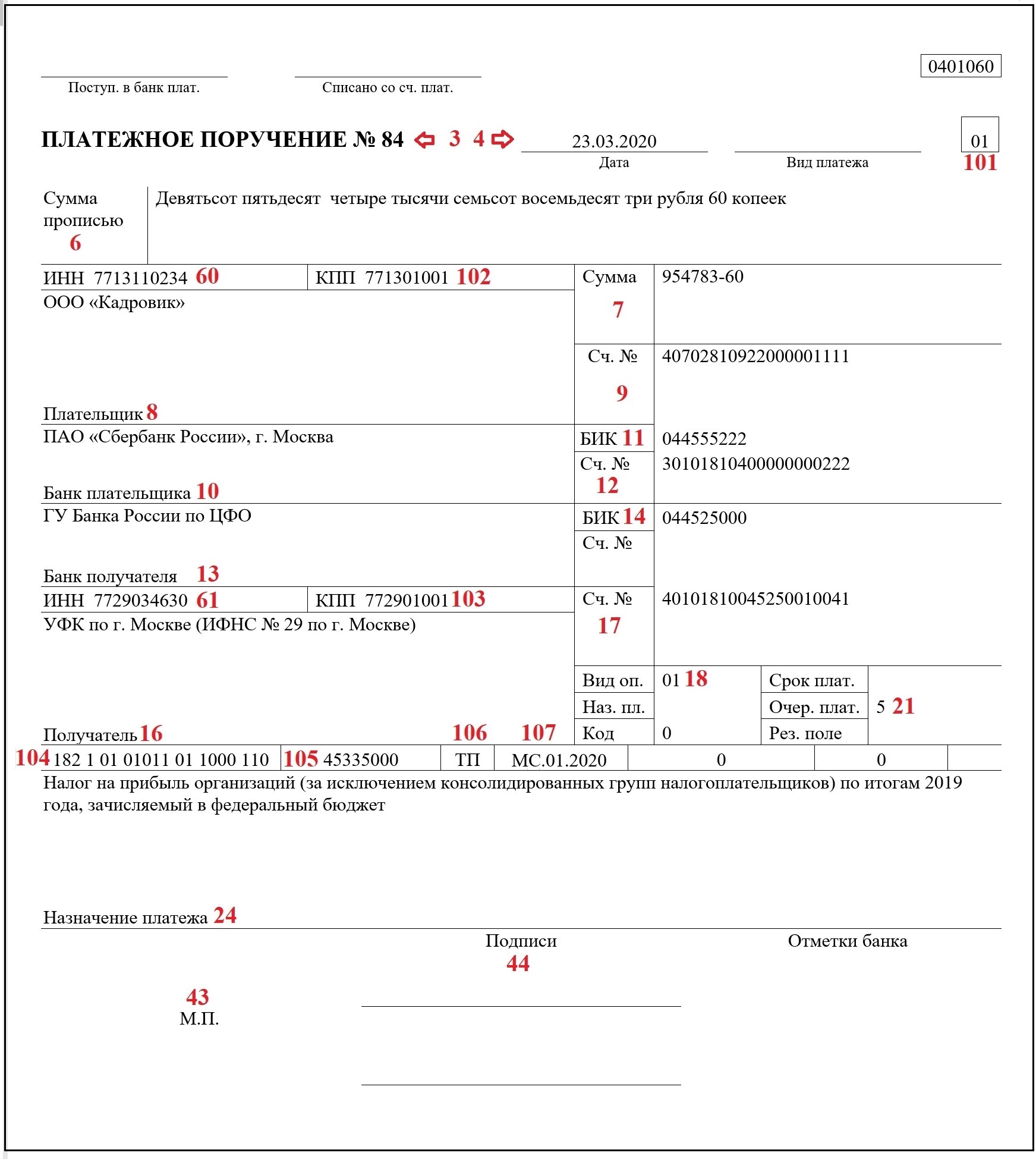

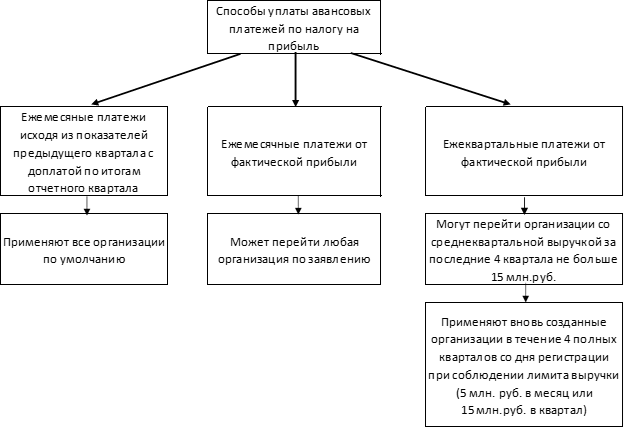

Авансовая система платежей также применяется к налогу на прибыль. Организации обязаны уплачивать авансовые платежи каждый месяц не позднее 28 числа.

При ежеквартальной отчетности уплата авансовых платежей происходит по сложной схеме. Например, при налогооблагаемой прибыли 1,5 млн руб. за I квартал, необходимо уплатить авансовый платеж в размере 100 тыс. руб. каждый месяц. При расчете авансовых платежей за II квартал на основании декларации, организация может доплатить или получить переплату в зависимости от фактической прибыли.

Приведенный пример демонстрирует, что авансовые платежи должны быть уплачены в сроки, определенные законодательством с учетом региональных особенностей.

См. также

Что нам скажет Википедия?

Авансовая система платежей по налогу на прибыль

Налог на прибыль уплачивается по итогам налогового периода, то есть календарного года, не позднее 28 марта следующего года (п. 1 ст. 287, п. 4 ст. 289 НК РФ). Однако для более равномерного наполнения бюджета законодатель предусмотрел авансовые платежи по налогу на прибыль, которые налогоплательщик обязан уплачивать каждый месяц не позднее 28 числа (п. 1 ст. 287 НК РФ).

При ежемесячной отчетности налогоплательщик платит авансовый платеж исходя из фактически полученной налогооблагаемой прибыли (п. 1 ст. 287 НК РФ).

При ежеквартальной отчетности уплата авансовых платежей происходит по более сложной схеме, так как размер налогооблагаемой прибыли определяется только по итогам квартала. В этом случае упрощенно сумма ежемесячного платежа рассчитывается как 1/3 от авансового платежа за предыдущий квартал (п. 2 ст. 286 НК РФ).

Приведем пример. За I квартал налогооблагаемая прибыль организации составила 1,5 млн руб. Налог на прибыль с неё будет равен 300 тыс. руб. (1 500 000 руб. х 20 %). В этом случае не позднее 28 апреля она должна перечислить ежемесячный авансовый платеж в размере 100 тыс. руб. (300 000 руб. х 1/3), 28 мая — 100 тыс. руб. и 28 июня — 100 тыс. руб. Далее на основании декларации за полугодие фактический авансовый платеж за II квартал составил 360 тыс. руб. Следовательно, не позднее 28 июля организация обязана доплатить за II квартал ещё 60 тыс. руб. (360 000 руб. — 300 000 руб.) и перечислять ежемесячный авансовый платеж за этот месяц. Его сумма на III квартал будет рассчитываться уже исходя из 360 тыс. руб. и составит 120 тыс. руб. ежемесячно.

Если же в приведенном примере фактический авансовый платеж за II квартал составит 30 тыс. руб., то у компании образуется переплата в размере 270 тыс. руб. (100 000 руб. х 3 мес. — 30 000 руб.). В этом случае ежемесячный платеж на III квартал составит 10 тыс. руб. (30 000 руб. х 1/3).