Большинство организаций в России обязаны уплачивать налог на имущество, который является региональным и зависит от места регистрации компании. В данной статье мы рассмотрим основные моменты, на которые важно обратить внимание при расчете и уплате этого налога.

Cодержание

Большинство организаций в России обязаны уплачивать налог на имущество, который является региональным и зависит от места регистрации компании. В данной статье мы рассмотрим основные моменты, на которые важно обратить внимание при расчете и уплате этого налога.

Кто платит налог на имущество

Организации в России обязаны уплачивать налог на имущество, если соблюдаются следующие условия:

- Они являются юридическими лицами;

- Они зарегистрированы в России;

- У них есть налогооблагаемое имущество;

- Их имущество подлежит налогообложению в соответствии с кадастровой стоимостью.

Также налог на имущество уплачивается с недвижимости, находящейся в России и принадлежащей организации на праве собственности, полученной по концессионному соглашению, если кадастровая стоимость является налоговой базой.

Статьей 374 Налогового кодекса РФ установлено, что предприятиям не нужно платить налог по земельным участкам, водным и культурным объектам, а также по другим видам имущества, перечисленным в законе.

Кроме того, для некоторых организаций налог на имущество не взимается в зависимости от их рода деятельности, согласно статье 381 Налогового кодекса РФ.

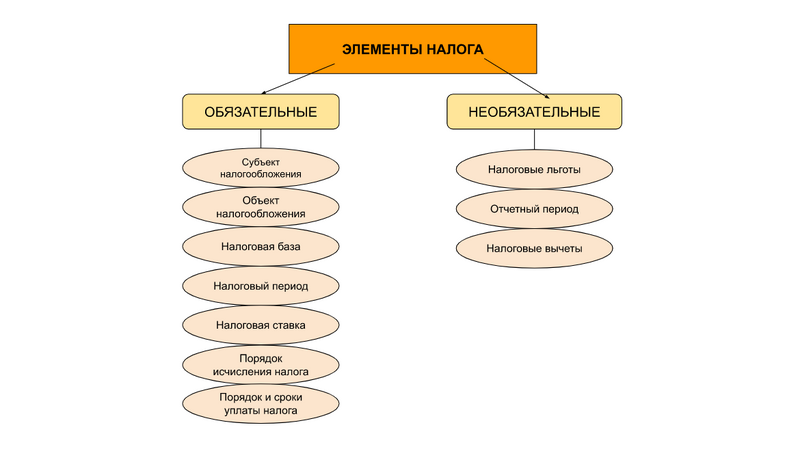

Налоговая база и формула расчета платежей

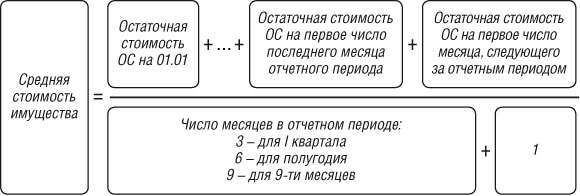

Налоговая база по налогу на имущество определяется как среднегодовая стоимость или кадастровая стоимость. Если налоговая база для объектов недвижимости не определяется как кадастровая стоимость, то она должна быть рассчитана на основе среднегодовой стоимости. База рассчитывается отдельно для каждого объекта.

Расчет налога по среднегодовой стоимости производится следующим образом:

Среднегодовая стоимость = (суммарная остаточная стоимость имущества на 1-е число каждого месяца + остаточная стоимость на 31 декабря) / 13.

Пример расчета:

| Дата | Остаточная стоимость имущества (руб.) |

|---|---|

| 1 января | 100 |

| 1 февраля | 95 |

| 1 марта | 90 |

| 1 апреля | 85 |

| 1 мая | 80 |

| 1 июня | 75 |

| 1 июля | 70 |

| 1 августа | 234 |

| 1 сентября | 207 |

| 1 октября | 191 |

| 1 ноября | 174 |

| 1 декабря | 146 |

| 31 декабря | 118 |

Среднегодовая стоимость = (100 + 95 + 90 + 85 + 80 + 75 + 70 + 234 + 207 + 191 + 174 + 146 + 118) / 13 = 128,077 руб.

Для данного примера с установленной ставкой налога 2,2%, налог к уплате за год составит 2,818 руб. (при условии отсутствия авансовых платежей).

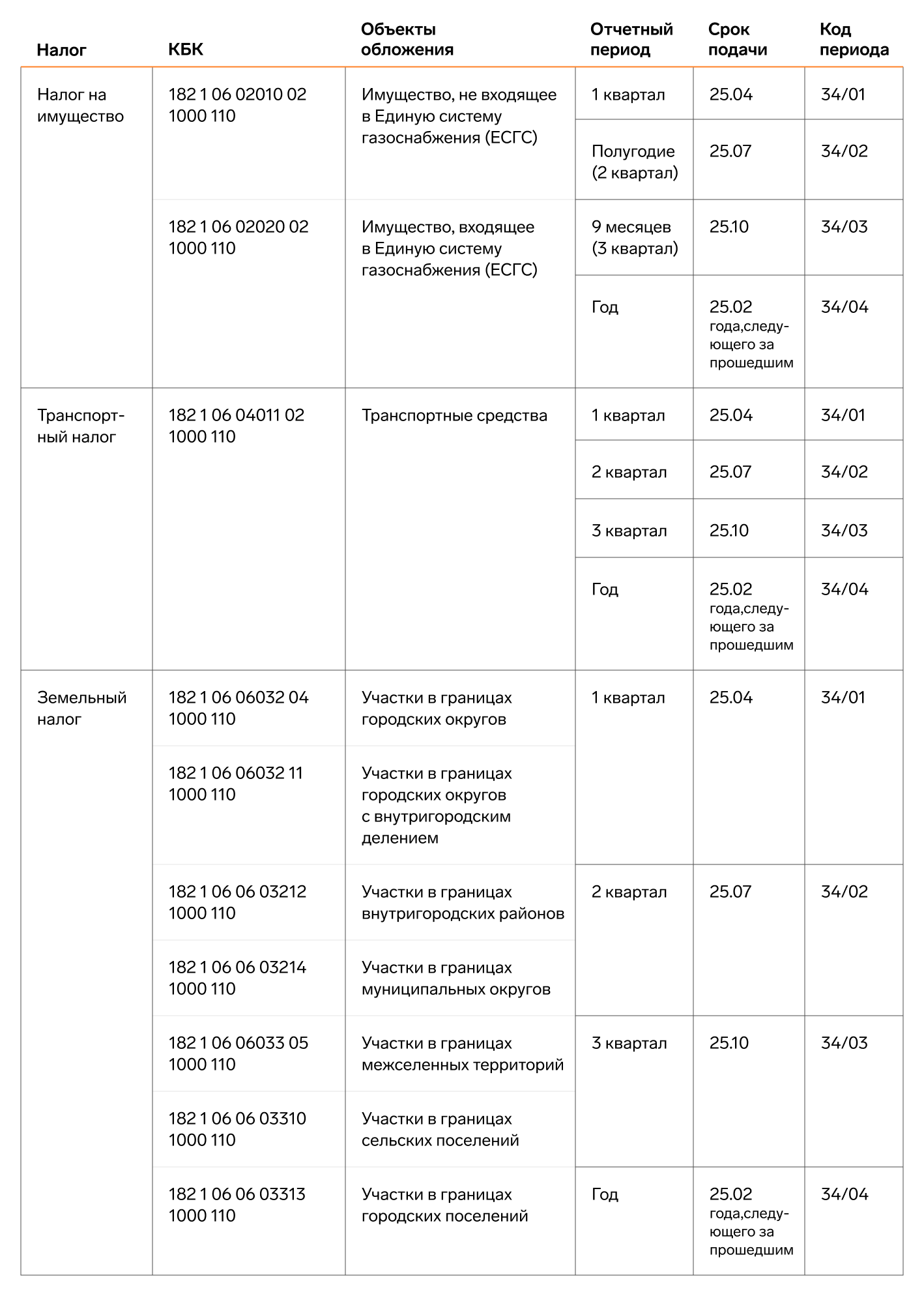

Если в регионе установлены авансовые платежи, организации должны выплачивать их трижды в год и уменьшать налог к уплате за год на сумму авансовых платежей.

См. также

Схемы уклонения от уплаты налога на имущество

Существует несколько распространенных схем, которые помогают организациям уклоняться от уплаты налога на имущество. Некоторые из них включают:

1. Обналичка с использованием фирмы-«однодневки»

При этой схеме организация заключает договор с фирмой-«однодневкой», которая выдает фиктивные товары или услуги на бумаге. Организация переводит денежные средства на расчетный счет фирмы-«однодневки», а затем получает их наличными с вычетом комиссии.

2. Обналичка с участием банка

При данной схеме банк сотрудничает с организацией, предоставляя возможность оформления фиктивных сделок или операций для обналичивания денежных средств. Банк предоставляет кредиты или услуги по переводу денег без необходимости погашения долга или предоставления достоверных документов.

3. Обналичка через компании-посредники

При этой схеме организация заключает договор с компанией-посредником о предоставлении услуги, при этом сумма договора завышается. Компания-посредник выставляет счет организации, получает оплату за услугу и возвращает часть суммы наличными деньгами. Таким образом, организация может обналичить деньги, а компания-посредник получает комиссионные.

Эти схемы уклонения от уплаты налога на имущество являются распространенными, но с усилением контроля со стороны государства и внедрением новых технологий они становятся менее эффективными и экономически невыгодными.

Важно отметить, что использование данных схем является незаконным и может привести к серьезным последствиям для организации.

В заключение, налог на имущество является важным платежом для организаций в России. Правильный расчет и уплата этого налога помогут избежать штрафов и санкций со стороны налоговых органов. Рекомендуется консультироваться с профессионалами в области налогообложения, чтобы обеспечить правильное выполнение расчетов и сдачу деклараций по налогу на имущество.

Что нам скажет Википедия?

Три схемы помогут быстро составить и сдать расчет по налогу на имущество:

1. Обналичка с использованием фирмы-«однодневки»:

Прибегая к обналичке, хозяйствующий субъект заключает договор с фирмой-однодневкой, по которому последняя фиктивно «поставляет» хозяйствующему субъекту несуществующие товары или разнообразные услуги, оказанные только на бумаге. Безналичные денежные средства, перечисленные хозяйствующим субъектом на расчётный счёт фирмы-однодневки, затем снимаются в банке по чеку и за вычетом заранее определённого процента передаются менеджеру или владельцу хозяйствующего субъекта. В большинстве случаев фирмы-«однодневки» используются несколько месяцев, затем организаторы обналички ликвидируют их или просто «бросают».

2. Обналичка с участием банка:

В данной схеме банк сотрудничает с хозяйствующим субъектом, предоставляя ему возможность оформления фиктивных сделок или операций, которые позволяют обналичить денежные средства. Банк выдаёт кредиты или предоставляет услуги по переводу денег, при этом позволяя субъекту получить наличные деньги без необходимости погашения долга или предоставления достоверных документов.

3. Обналичка через компании-посредники:

В этой схеме хозяйствующий субъект заключает договор с компанией-посредником о предоставлении услуги, например, организации рекламы или консультаций, при этом сумма договора завышается. Компания-посредник выставляет счет хозяйствующему субъекту и принимает оплату за услугу, а затем возвращает часть суммы наличными деньгами. Таким образом, субъект получает возможность обналичить деньги, а компания-посредник получает комиссионные.

Эти три схемы обналички являются распространенными способами уклонения от уплаты налога на имущество и получения «чёрного нала». Однако, с усилением контроля со стороны государства и внедрением новых систем и технологий, эти схемы становятся менее эффективными и экономически невыгодными.