Одна из особенностей налога на прибыль заключается в том, что компании на общей системе налогообложения (ОСНО) обязаны платить налог частями в течение года. В данной статье мы рассмотрим основные аспекты авансовых платежей по налогу на прибыль в 2017 году и рассчитаем их на примерах.

Одна из особенностей налога на прибыль заключается в том, что компании на общей системе налогообложения (ОСНО) обязаны платить налог частями в течение года. По окончании года, необходимо рассчитать окончательную сумму налога и доплатить разницу, если таковая имеется. Авансовые платежи по налогу на прибыль рассчитываются и перечисляются различными способами, в зависимости от выбора организации и ее доходов. В данной статье мы рассмотрим основные аспекты авансовых платежей по налогу на прибыль в 2017 году и рассчитаем их на примерах.

Особенности налога на прибыль

Налог на прибыль обязаны платить все организации, работающие на основной системе налогообложения. Расчет налоговой базы осуществляется путем вычета расходов и доходов от реализации, а также от внереализационных операций. При этом существуют необлагаемые доходы и виды затрат, которые не включаются в налоговую базу. Оба списка являются исчерпывающими, и если доходы или расходы не указаны в этих списках, они не учитываются при расчете налога на прибыль.

Организации платят налог на прибыль частями в течение года в виде авансовых платежей. По окончании года, считается окончательная сумма налога, учитывая уже уплаченные авансы. Авансы могут перечисляться в бюджет раз в квартал или раз в месяц, в зависимости от дохода компании и выбранного способа.

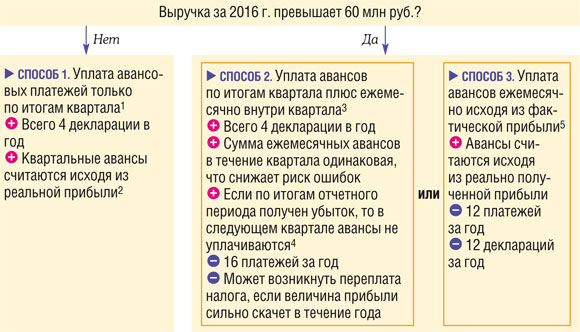

Правила расчета авансовых платежей установлены в статье 286 Налогового кодекса РФ. Существует три способа расчета:

Способ 1: Расчет авансовых платежей по окончании года

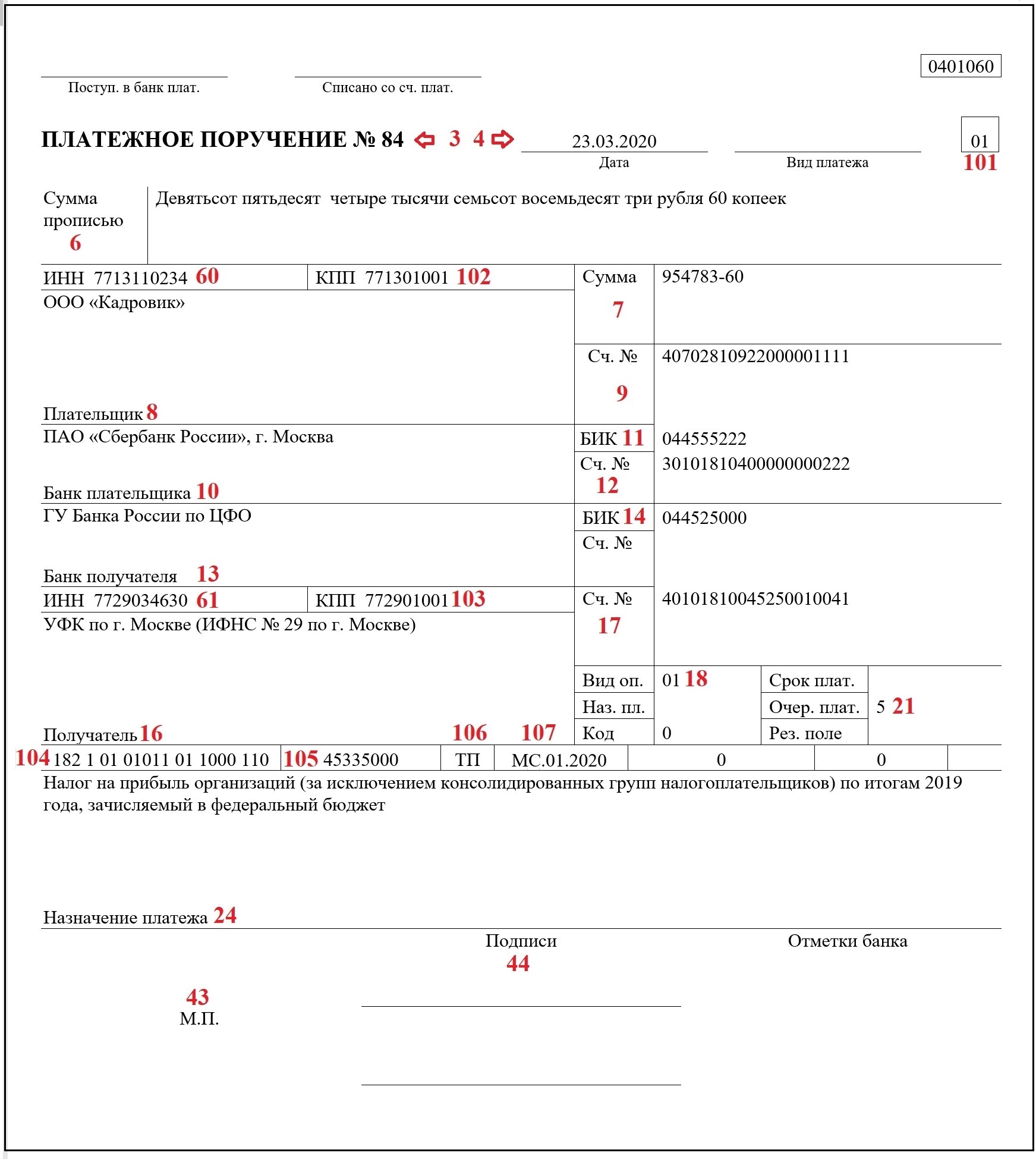

По окончании года, необходимо рассчитать остаток налога с учетом уже уплаченных авансов. Формула расчета данного остатка выглядит следующим образом: База за год * Ставка — Сумма авансовых платежей, уплаченных в течение года. Налог должен быть уплачен до 28 марта следующего года, если это число является рабочим днем. В противном случае, срок сдвигается на следующий рабочий день.

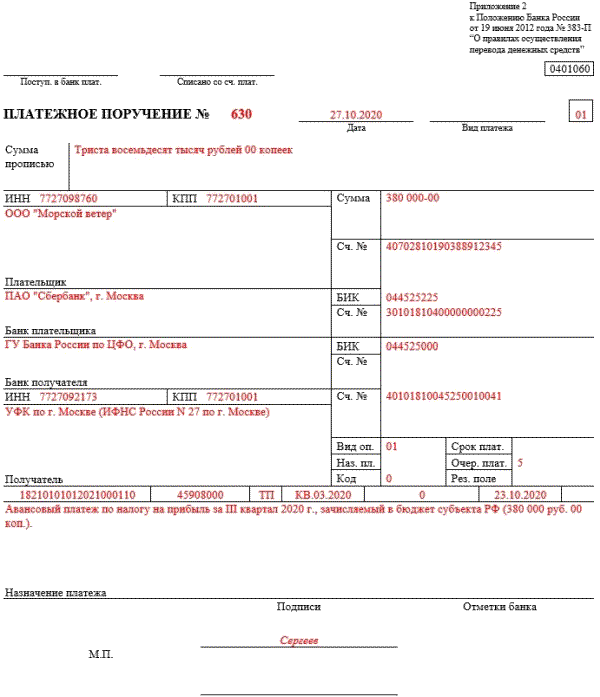

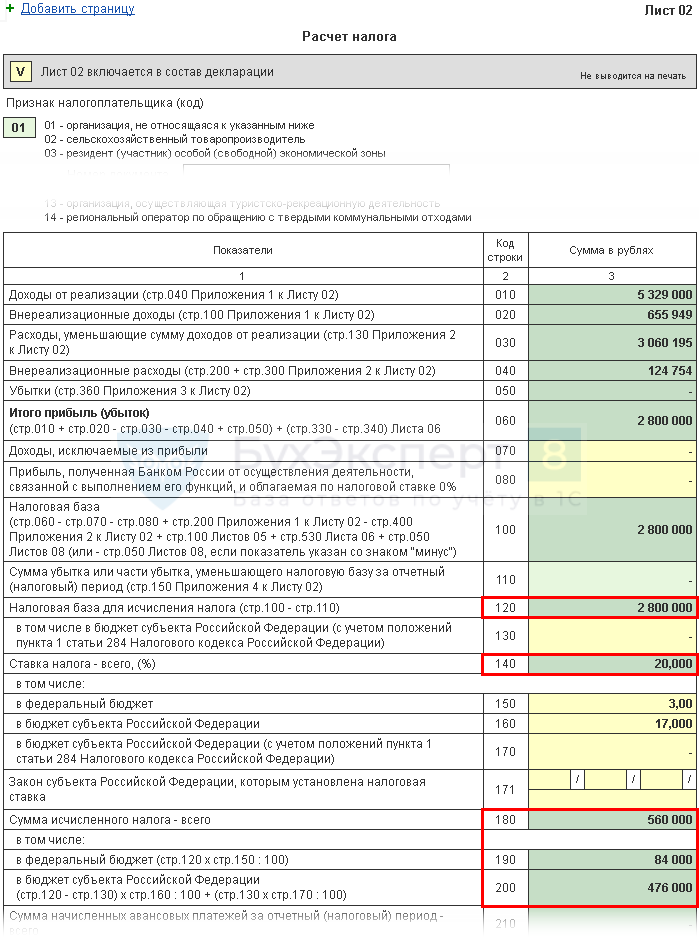

Способ 2: Авансовые платежи по кварталам

Организации могут выбрать уплату авансовых платежей по кварталам. В этом случае, компания должна перечислить авансы до 28 числа месяца, следующего за окончанием квартала. Расчет авансового платежа производится по формуле: База за период * 20% — Сумма аванса прошлого периода текущего года. Сумма к уплате может быть разбита на части и перечислена в разные бюджеты, в зависимости от налоговых ставок и предпочтений организации.

Способ 3: Ежемесячные авансовые платежи

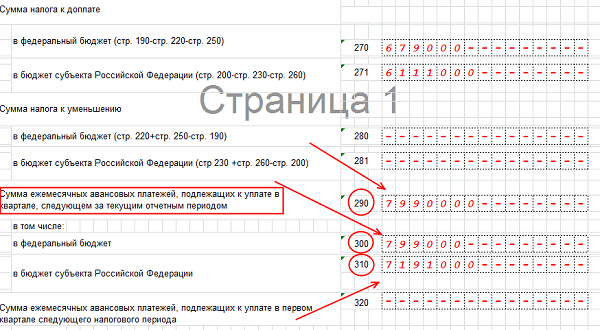

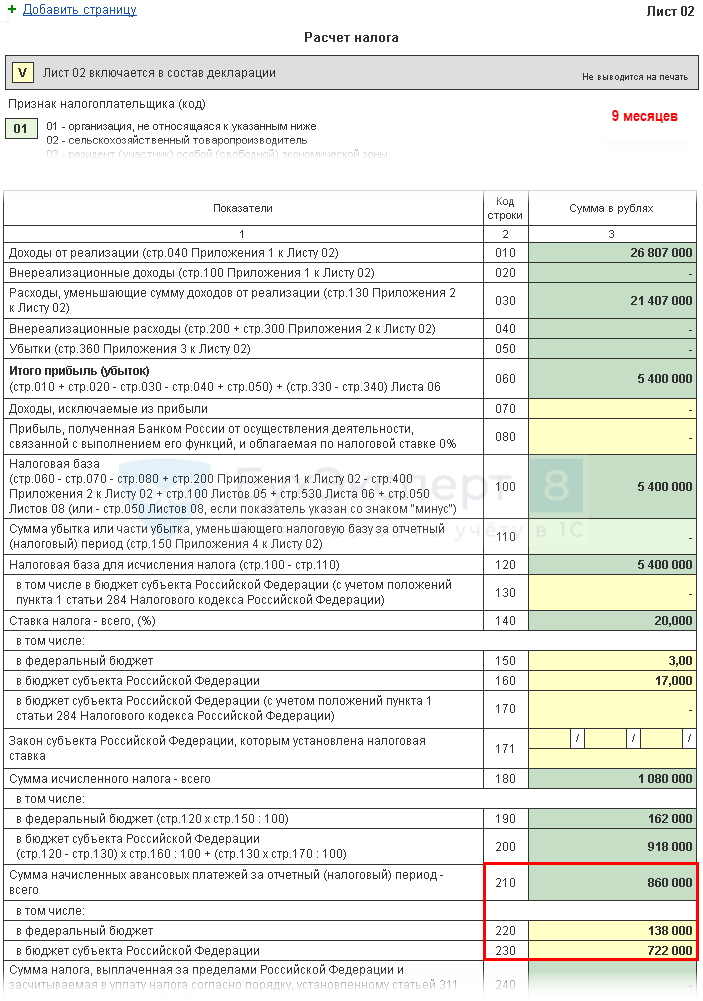

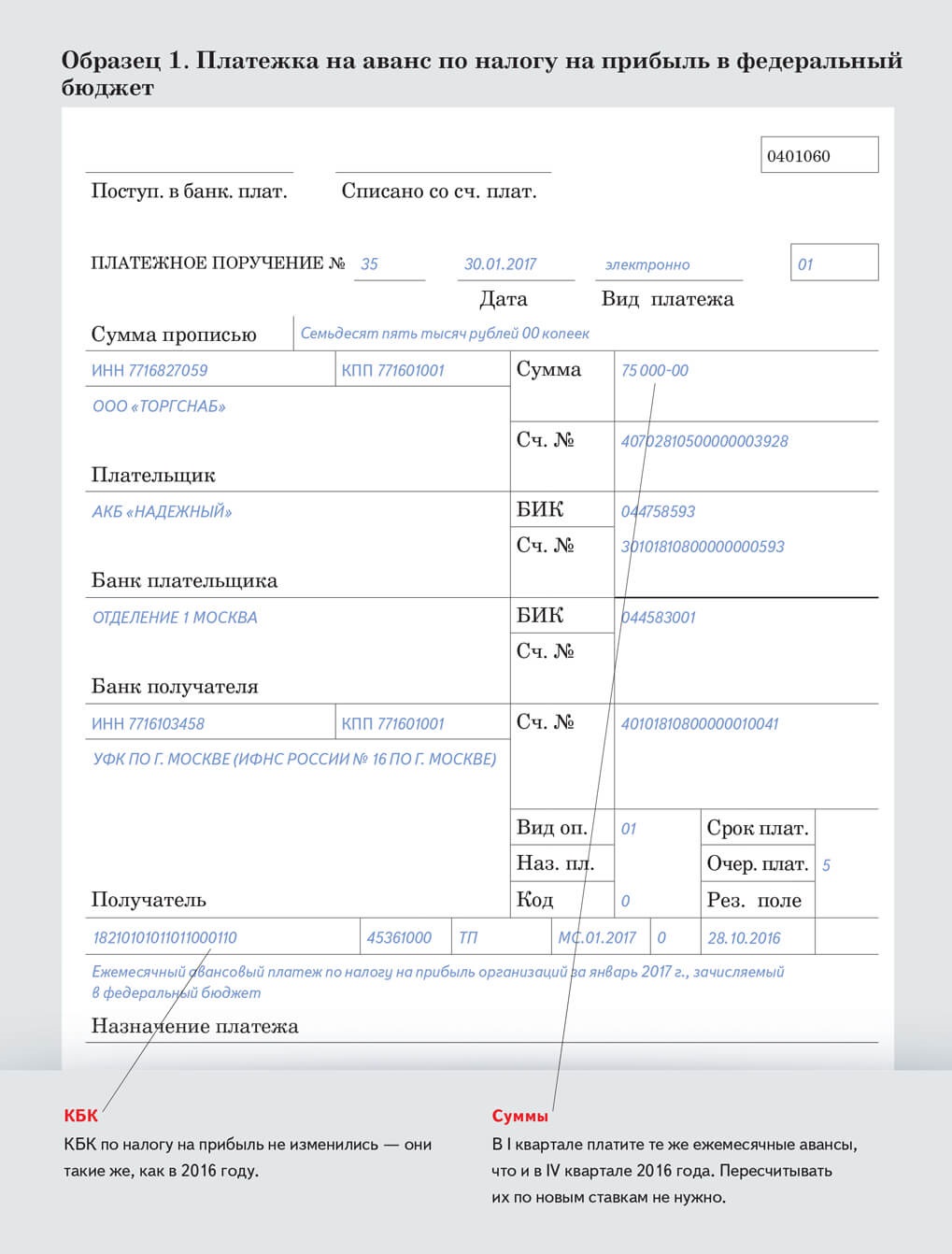

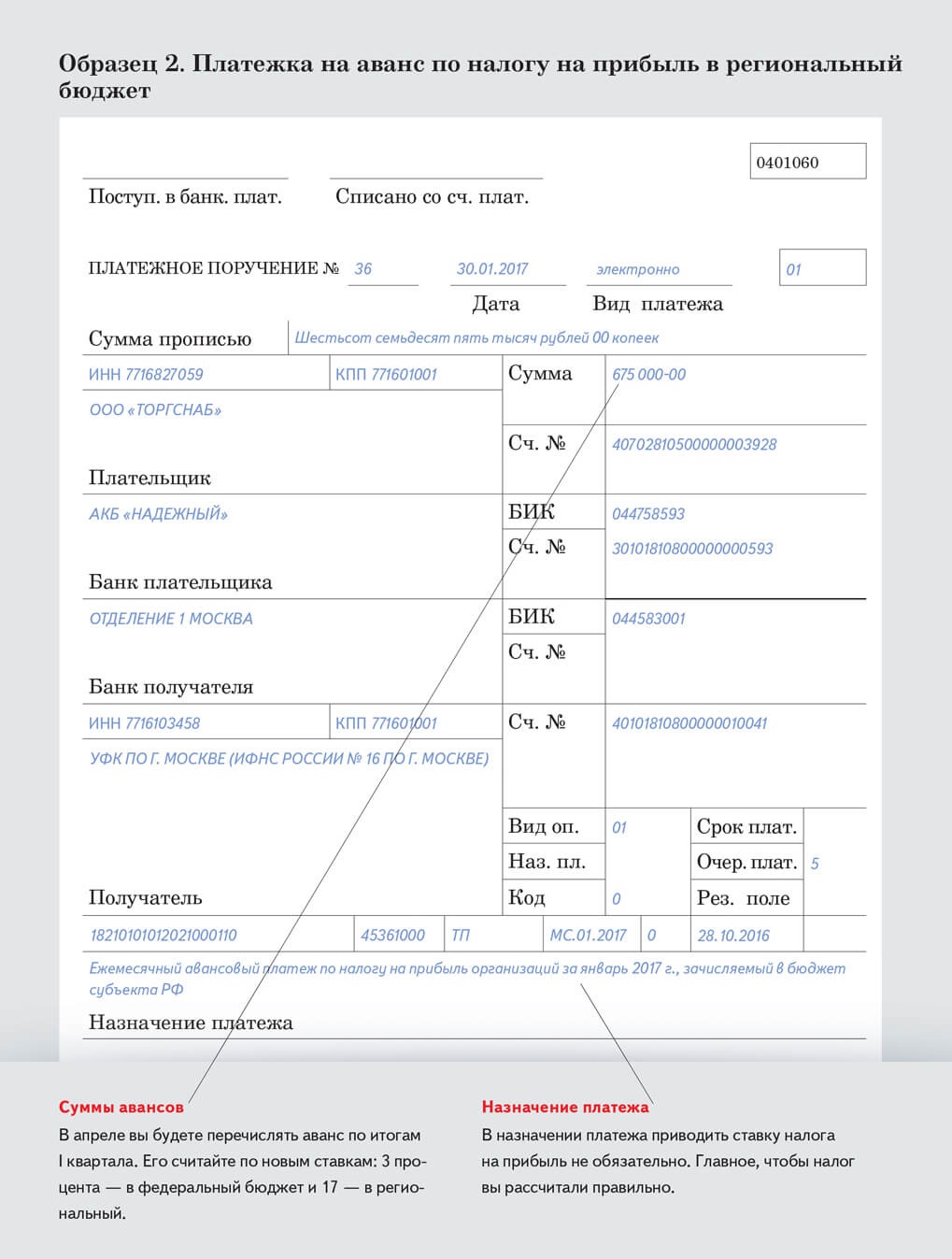

Третий способ предусматривает уплату ежемесячных авансовых платежей по налогу на прибыль. При этом, сумма ежемесячного авансового платежа, подлежащего уплате в I квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода. Далее, сумма ежемесячного авансового платежа, подлежащего уплате в IV квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам девяти месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия. При этом, пересчет исчисленных сумм ежемесячных авансовых платежей на I квартал не предусмотрен при изменении налоговых ставок с начала налогового периода.

Примеры расчета авансовых платежей

Вариант 1: Авансовые платежи по кварталам

Приведем пример компании ООО "Альфа", которая была создана в начале 2024 года и выбрала способ уплаты авансовых платежей по кварталам. В течение года, компания должна будет перечислить 3 авансовых платежа — по итогам I квартала, 6 месяцев и 9 месяцев. Сумма авансового платежа рассчитывается по формуле: База за период * 20% — Сумма аванса прошлого периода текущего года. Платежи должны быть перечислены до 28 числа месяца, следующего за окончанием квартала.

Пример расчета авансовых платежей для ООО "Альфа" за 2024 год приведен в Таблице 1:

| Период | База за период | Сумма аванса прошлого периода текущего года | Сумма аванса | Сумма к уплате |

|---|---|---|---|---|

| I квартал | 1 500 000 руб. | - | 300 000 руб. | 300 000 руб. |

| 6 месяцев | 3 000 000 руб. | 300 000 руб. | 600 000 руб. | 300 000 руб. |

| 9 месяцев | 4 500 000 руб. | 600 000 руб. | 900 000 руб. | 300 000 руб. |

Таким образом, компания ООО "Альфа" должна будет перечислить авансовые платежи в размере 300 000 руб. по итогам I квартала, 300 000 руб. по итогам 6 месяцев и 300 000 руб. по итогам 9 месяцев.

Вариант 2: Ежемесячные авансовые платежи

Согласно разъяснению Минфина России, сумма ежемесячного авансового платежа на I квартал 2017 года равна сумме ежемесячного авансового платежа, рассчитанного по налоговой ставке, установленной в 2016 году. При выборе этого способа уплаты, компания должна уплачивать авансовые платежи ежемесячно, исходя из фактической прибыли.

Пример расчета ежемесячных авансовых платежей для компании на основе фактической прибыли в I квартале приведен в Таблице 2:

| Период | Фактическая прибыль | Авансовый платеж (20% от фактической прибыли) |

|---|---|---|

| I квартал | 1 500 000 руб. | 300 000 руб. |

| II квартал | 2 000 000 руб. | 400 000 руб. |

| III квартал | 1 800 000 руб. | 360 000 руб. |

| IV квартал | 2 200 000 руб. | 440 000 руб. |

Таким образом, компания должна будет уплатить ежемесячные авансовые платежи в размере 300 000 руб. в I квартале, 400 000 руб. в II квартале, 360 000 руб. в III квартале и 440 000 руб. в IV квартале.

См. также

Заключение

Авансовые платежи по налогу на прибыль в 2017 году являются обязательными для компаний, работающих на ОСНО. Расчет и перечисление авансовых платежей может производиться различными способами, в зависимости от выбора организации и ее доходов. Компании могут выбрать уплату авансовых платежей по кварталам или ежемесячно. В обоих случаях необходимо правильно рассчитать сумму платежей и перечислить их в установленные сроки. Правила расчета авансовых платежей установлены в Налоговом кодексе РФ и требуют внимательного и точного подхода. В случае возникновения вопросов или необходимости уточнений, рекомендуется обратиться к профессиональным налоговым консультантам или специалистам в данной области.

Что нам скажет Википедия?

Авансовая система платежей по налогу на прибыль

Налог на прибыль уплачивается по итогам налогового периода, то есть календарного года, не позднее 28 марта следующего года (п. 1 ст. 287, п. 4 ст. 289 НК РФ). Однако для более равномерного наполнению бюджета законодатель предусмотрел авансовые платежи по налогу на прибыль, которые налогоплательщик обязан уплачивать каждый месяц не позднее 28 числа (п. 1 ст. 287 НК РФ).

При ежемесячной отчетности налогоплательщик платит авансовый платеж исходя из фактически полученной налогооблагаемой прибыли (п. 1 ст. 287 НК РФ).

При ежеквартальной отчетности уплата авансовых платежей происходит по более сложной схеме, так как размер налогооблагаемой прибыли определяется только по итогам квартала. В этом случае упрощенно сумма ежемесячного платежа рассчитывается как 1/3 от авансового платежа за предыдущий квартал (п. 2 ст. 286 НК РФ).

Приведем пример. За I квартал налогооблагаемая прибыль организации составила 1,5 млн руб. Налог на прибыль с неё будет равен 300 тыс. руб. (1 500 000 руб. х 20 %). В этом случае не позднее 28 апреля она должна перечислить ежемесячный авансовый платеж в размере 100 тыс. руб. (300 000 руб. х 1/3), 28 мая — 100 тыс. руб. и 28 июня — 100 тыс. руб. Далее на основании декларации за полугодие фактический авансовый платеж за II квартал составил 360 тыс. руб. Следовательно, не позднее 28 июля организация обязана доплатить за II квартал ещё 60 тыс. руб. (360 000 руб. — 300 000 руб.) и перечислять ежемесячный авансовый платеж за этот месяц. Его сумма на III квартал будет рассчитываться уже исходя из 360 тыс. руб. и составит 120 тыс. руб. ежемесячно.

Если же в приведенном примере фактический авансовый платеж за II квартал составит 30 тыс. руб., то у компании образуется переплата в размере 270 тыс. руб. (100 000 руб. х 3 мес. — 30 000 руб.). В этом случае ежемесячный платеж на III квартал составит 10 тыс. руб. (30 000 руб. х 1/3).