Узнайте, как вести учет положительных и отрицательных курсовых разниц в 2023 и 2024 годах для налогового учета. Разъяснения Минфина и временные правила учета валютных операций.

Cодержание

Компании, осуществляющие операции в иностранной валюте, независимо от того, получают ли они займы или совершают сделки в долларах или евро, все равно должны отражать эти операции в своем учете в российских рублях. При пересчете валютных активов и обязательств по курсу Центрального Банка России возникает курсовая разница. В данной статье мы расскажем, что представляет собой курсовая разница и как она учитывается в налоговом учете в 2023 и 2024 годах.

Что такое курсовая разница?

Согласно законодательству, бухгалтерский и налоговый учет должны вестись в российских рублях (статья 12 закона от 06.12.2011 №402-ФЗ). Это означает, что компании, имеющие активы, обязательства или требования в иностранной валюте, должны пересчитывать их в рубли. Это касается в основном импортеров и экспортеров.

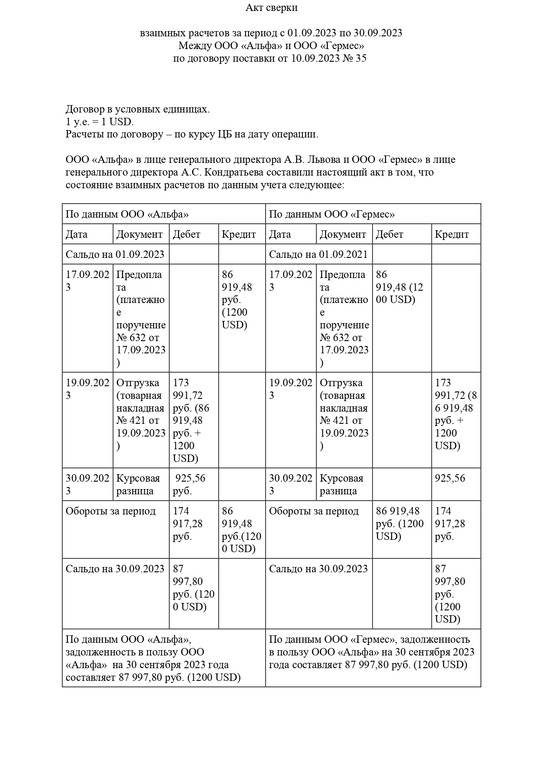

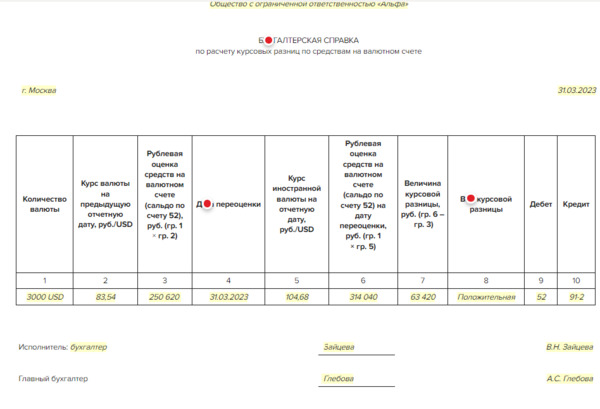

Например, у компании может быть валютная задолженность или остаток денег на валютном счете. На каждую отчетную дату необходимо пересчитывать эту задолженность или остаток в рубли по официальному курсу ЦБ РФ. Также необходимо пересчитывать задолженность на дату ее закрытия.

Положительная курсовая разница, которая приносит доход, возникает в следующих случаях:

- При пересчете валютной задолженности, когда курс иностранной валюты на дату закрытия задолженности выше, чем на дату возникновения;

- При пересчете остатка на валютном счете, когда курс иностранной валюты на дату закрытия выше, чем на дату открытия счета.

Отрицательная курсовая разница, которая несет убыток, возникает в других случаях:

- При пересчете валютной задолженности, когда курс иностранной валюты на дату закрытия ниже, чем на дату возникновения;

- При пересчете остатка на валютном счете, когда курс иностранной валюты на дату закрытия ниже, чем на дату открытия счета.

Как вести учет курсовых разниц в 2023 году

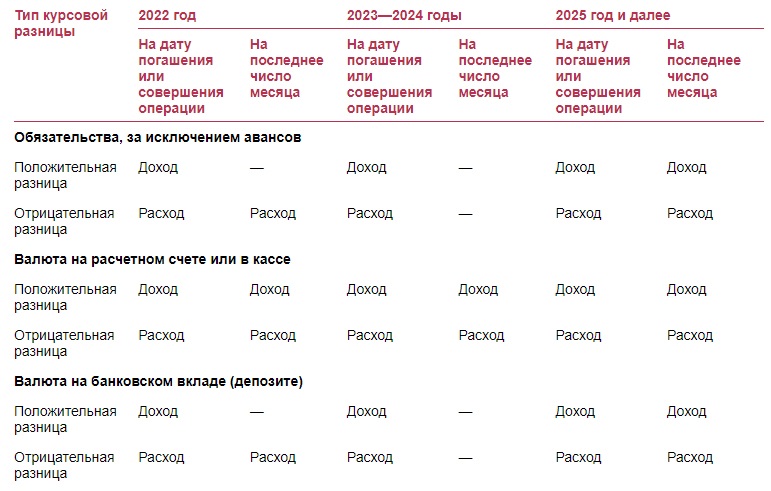

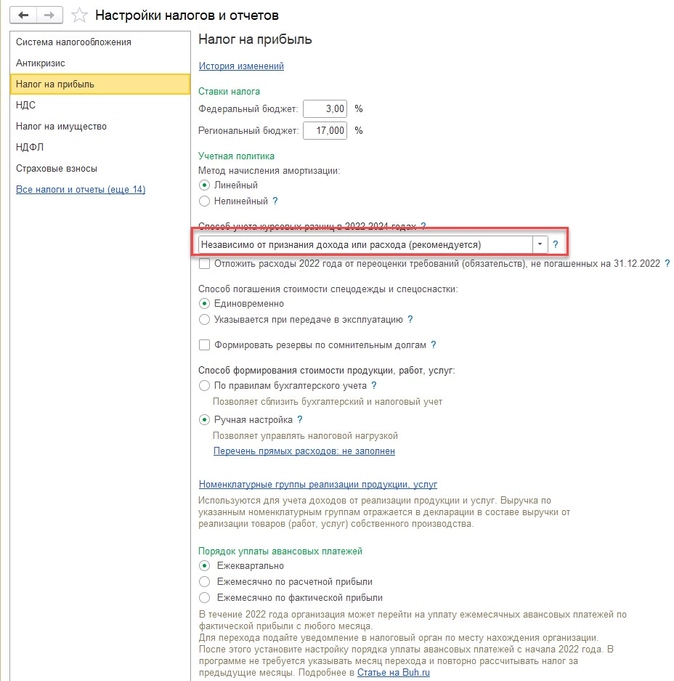

С 2022 года действуют временные правила учета курсовых разниц, которые были приняты как антикризисная мера после начала серьезных колебаний курса рубля. Целью нововведения является ограждение налогоплательщиков от увеличения налоговых обязательств компаний в связи с такими колебаниями. Временные правила основаны на нескольких изменениях в законодательстве, одно из ключевых утверждено в законе от 26.03.2022 №67-ФЗ. Эти меры будут действовать до конца 2024 года.

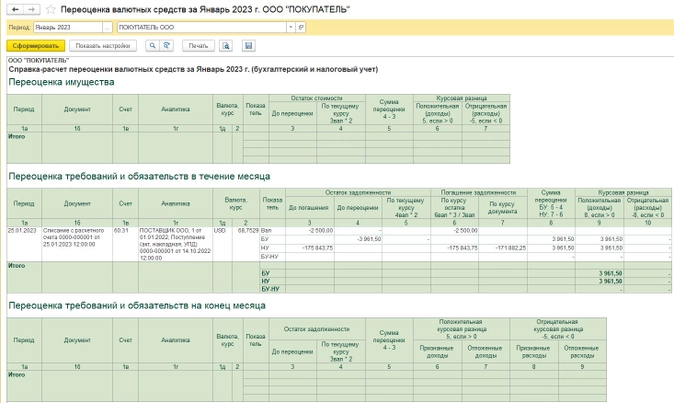

В соответствии с временными нормами, в 2023 году курсовые разницы включаются в налоговую базу по налогу на прибыль только при закрытии задолженности, и ежемесячное признание их не требуется (пункт 7.1 пункта 4 статьи 271 НК РФ в редакции закона №67-ФЗ). Если в 2022 году это касалось только положительных разниц, то с 2023 года те же правила применяются и к отрицательным разницам. Новый порядок относится к документам реализации и поступления, кассовым и банковским документам и авансовым отчетам в иностранной валюте.

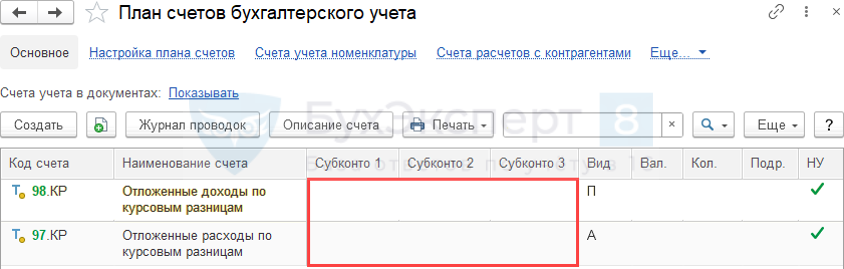

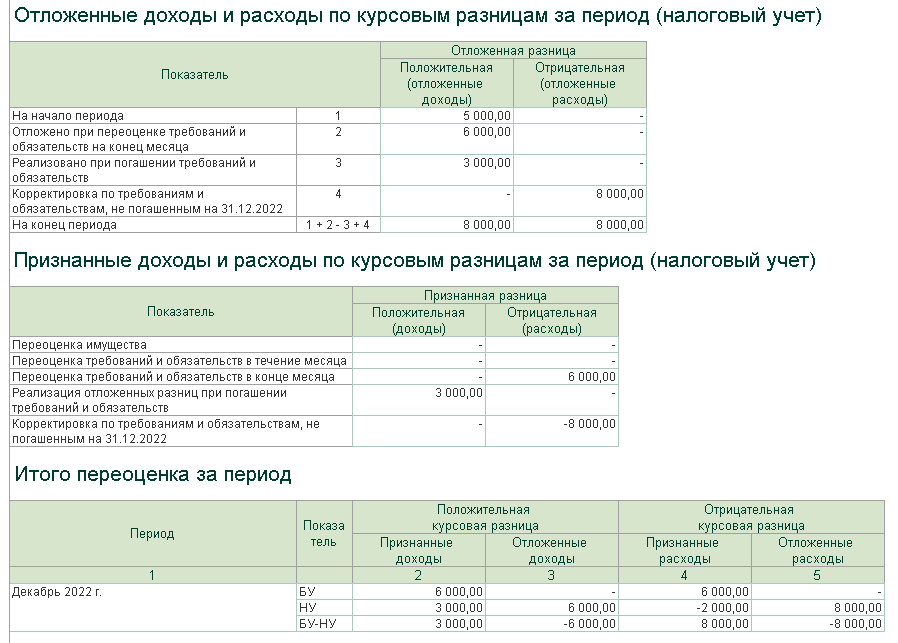

Новый порядок приводит к расхождению между бухгалтерским и налоговым учетом, в результате возникают временные разницы и отложенные налоговые обязательства:

- Временные разницы возникают, когда курсовые разницы отражены в бухгалтерском учете, но еще не признаны в налоговом учете;

- Отложенные налоговые обязательства возникают, когда курсовые разницы признаны в налоговом учете, но еще не отражены в бухгалтерском учете.

Временный порядок обязателен для всех предприятий, работающих с валютой, и применяется к тем же активам или обязательствам, что и до 2022 года (письма Минфина от 13.01.2023 № 03-03-06/3/1770 и от 10.06.2022 № 03-03-06/1/55248). Важно, чтобы на 2022-2024 годы приходилась дата закрытия долга или истребования депозита.

Как отражать курсовые разницы в бухгалтерском учете

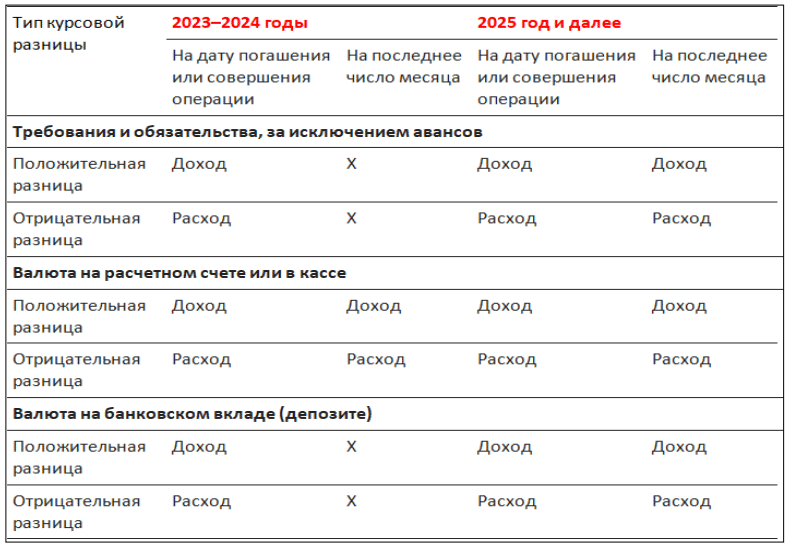

Курсовые разницы в бухгалтерском учете отражают следующим образом:

Минфин разъяснил, что если в 2022-2024 годах требования (обязательства) погашаются частично, то положительную курсовую разницу учитывают в доходах по налогу на прибыль на дату такого погашения. При этом размер дохода определяется исходя из доли, которая соответствует погашаемой части требования (обязательства). Отрицательные курсовые разницы при частичном погашении в 2023-2024 годах включаются в расходы в аналогичном порядке.

Напомним, что Министерство финансов уже разъяснило порядок учета курсовых разниц при расчете налога на прибыль в 2022-2024 годах. Согласно новым правилам, задолженность в иностранной валюте обязательно должна быть переведена в рубли на дату погашения самой задолженности и на последний день текущего месяца (за исключением авансовых платежей).

С 1 января 2022 года вступили в силу поправки в Налоговый кодекс, которые устанавливают дату получения дохода в виде положительной курсовой разницы, возникшей в 2022-2024 годах. Этой датой является дата прекращения требований (обязательств).

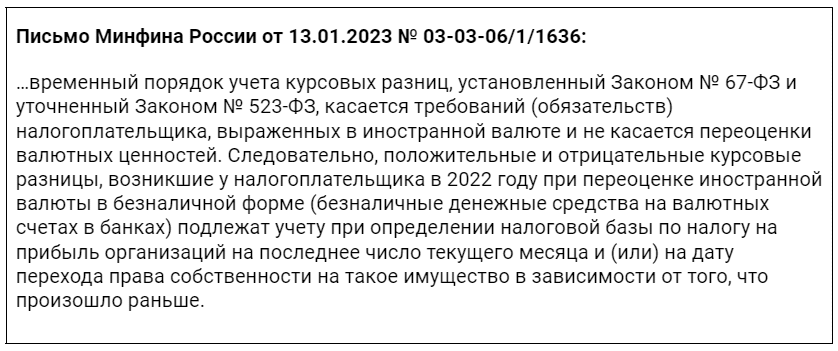

Таким образом, в 2023 году все курсовые разницы, возникшие в результате переоценки обязательств, учитываются только на дату их погашения. Важно отметить, что новые правила касаются только переоценки требований и обязательств, а не переоценки валютных ценностей.

За прошедший год Министерство финансов выпустило несколько разъяснений по новой процедуре учета курсовых разниц, давайте их рассмотрим.

Инструкция Минфина, выпущенная в июле 2022 года

В июле 2022 года Министерство финансов выпустило письмо, в котором содержатся подробные разъяснения по учету курсовых разниц (письмо Минфина от 12.07.2022 № 03-03-06/1/66936).

В Минфине пояснили, что в соответствии с новым временным порядком для исчисления налога на прибыль положительные курсовые разницы в 2022-2024 годах и отрицательные курсовые разницы в 2023-2024 годах, которые возникли по требованиям в иностранной валюте, учитываются только по мере прекращения (исполнения) этих обязательств.

Если на конец месяца задолженность, выраженная в иностранной валюте, пересчитана, положительная курсовая разница не относится к доходам и не подлежит отражению в декларации. Соответствующий доход откладывается до момента погашения долга.

С 2023 года запоминаем и положительные, и отрицательные курсовые разницы, возникшие в последний день месяца, чтобы учесть их при закрытии требования.

Дополнения Минфина в декабре 2022 года

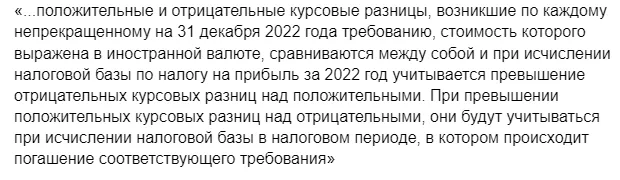

В декабре Минфин выпустил еще одно письмо, в котором разъяснил, что отрицательные курсовые разницы при переоценке валютных требований также могут учитываться в расходах в 2023-2024 годах (письмо Минфина от XX.XX.2022 № XXXX).

Такую позицию в ведомстве объяснили тем, что учет только отрицательных курсовых разниц может исказить налоговую базу.

В этом случае показателем, который влияет на реальный финансовый результат по итогам налогового периода 2022 года, является изменение стоимости непрекращенного валютного требования в связи с изменением курса иностранной валюты к рублю на конец года в сравнении с 1 января 2022 года или датой возникновения требования в течение 2022 года.

Таким образом, в 2023 и 2024 годах положительные и отрицательные курсовые разницы в налоговом учете будут учитываться при закрытии требований. Это предусмотрено временными правилами, которые действуют до конца 2024 года.