Узнайте порядок уплаты авансовых платежей по НДС согласно статье 167 Налогового кодекса РФ. Освоите правила начисления НДС с авансов и учета предоплаты у продавца. Важно соблюдать требования законодательства и избежать штрафов.

Cодержание

В соответствии со статьей 167 Налогового кодекса РФ, если фирма получила предоплату от клиента, необходимо начислить НДС, за исключением некоторых ситуаций, предусмотренных законодательством.

Когда НДС с авансов начислять не требуется

Не нужно начислять налог в следующих случаях:

- Если предоплата получена за предоставление услуг, которые налогом на добавленную стоимость не облагаются.

- Если предоплата получена за передачу прав на объекты интеллектуальной собственности, которые также не облагаются НДС.

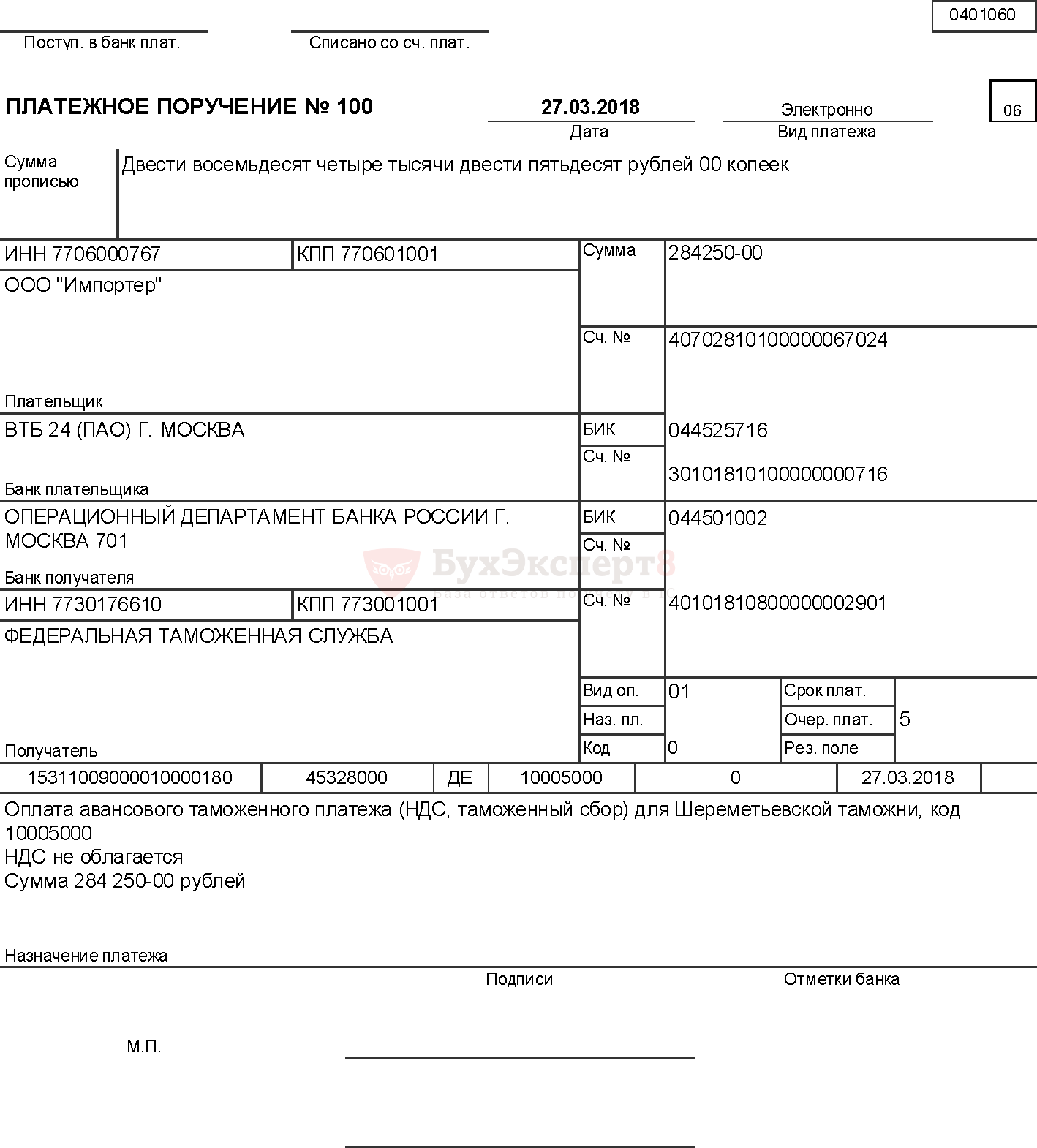

- Если предоплата получена за товары или услуги, оказываемые на территории особой экономической зоны или на территории таможенной зоны вывоза.

- Если предоплата получена от иностранного лица за услуги, оказываемые за пределами территории России.

В этих случаях продавец не обязан начислять НДС с полученной предоплаты.

Учет полученных авансов у продавца

Как только предоплата поступит на счет продавца, он должен отразить НДС проводкой:

| Дебет | Кредит |

|---|---|

| 76 (или 62) | 68 |

В течение 5 дней продавец должен выписать счет-фактуру в двух экземплярах: один экземпляр передать покупателю, а второй зарегистрировать в книге продаж.

Сумма налога на добавленную стоимость с поступившей предоплаты рассчитывается следующим образом:

НДС = Предоплата х Ставка НДС / (100 + Ставка НДС)

Например, если ООО "Торговое оборудование" получило предоплату в размере 700 тысяч рублей за оборудование, облагаемое НДС по ставке 18%, то НДС составит:

700,000 х 18 / 118 = 106,780 руб.

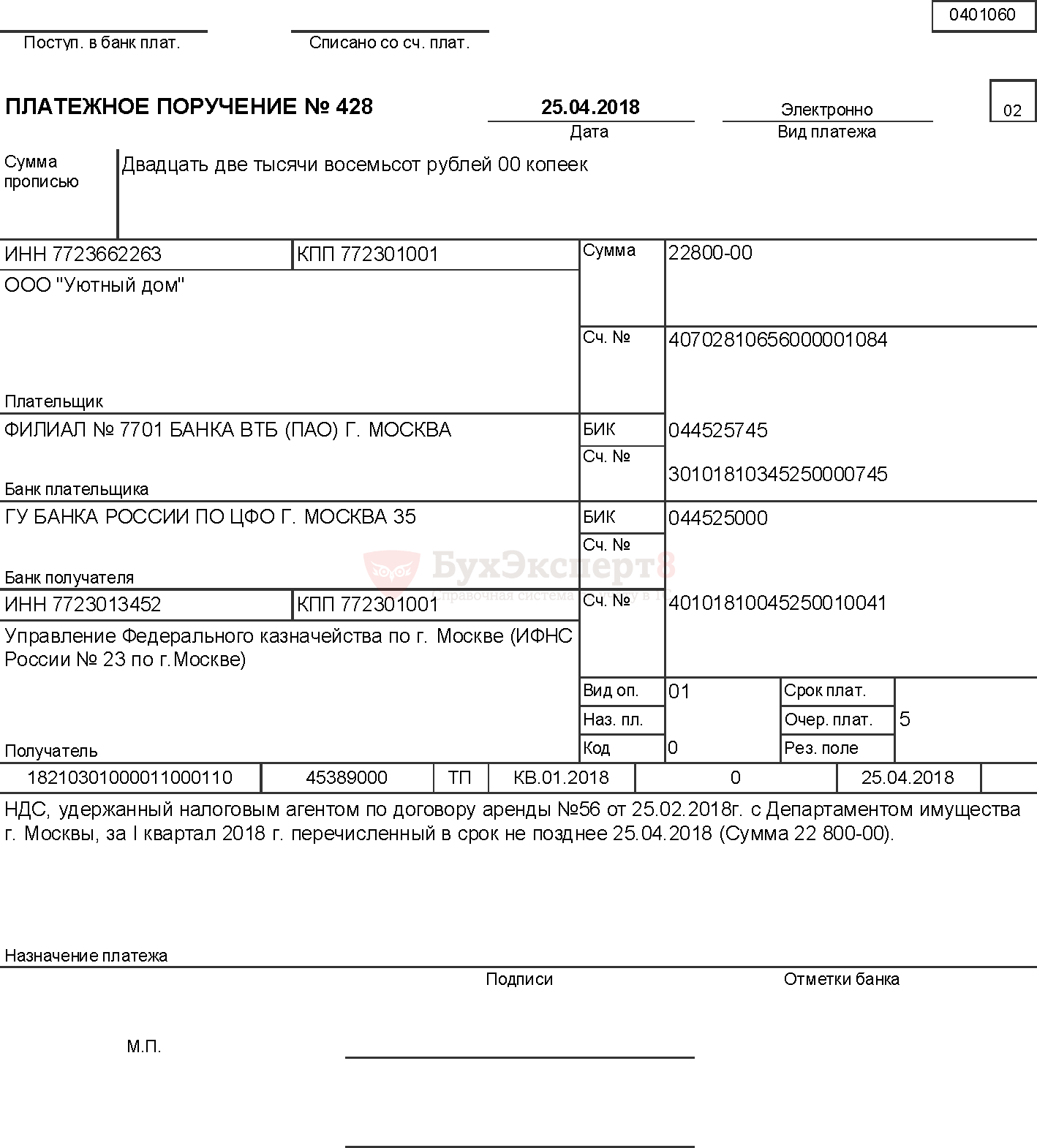

Поступившую сумму аванса необходимо отразить в декларации по НДС в строке 070 раздела 3. Сумму предоплаты вносят в графу 3, а НДС с нее – в графу 5.

Важно отметить, что начисление НДС с аванса является обязанностью продавца, а не правом. За неисполнение этой обязанности продавцу грозит штраф от 20 до 40% от недоимки.

См. также

Действия после отгрузки

Когда товары, за которые получена предоплата, будут отгружены или услуги будут оказаны, поставщик должен начислить НДС со всей стоимости отгруженных товаров или оказанных услуг. Проводка будет выглядеть так:

| Дебет | Кредит |

|---|---|

| 90 | 68 |

Одновременно с этим ранее начисленный по предоплате налог нужно принять к вычету и сделать проводку:

| Дебет | Кредит |

|---|---|

| 68 | 76 (или 62) |

В течение 5 дней продавцу нужно выписать счет-фактуру на сумму отгрузки и отразить ее в книге продаж. Одновременно с этим в книге покупок отражают вычет по НДС с аванса. Для этого в книгу покупок заносят номер счета-фактуры, который продавец выписал покупателю при получении предоплаты.

В декларации за тот квартал, в котором отгрузили товары, необходимо отразить принятый к вычету НДС с аванса в графе 3 строки 170 раздела 3.

Обратите внимание! Согласно пункту 3 статьи 170 к вычету можно принять НДС с аванса только в пределах суммы, которая зачтена в счет оплаты товара. Если поставщик отгрузил товаров на сумму меньшую, чем сумма полученной предоплаты, то он может принять к вычету НДС только с суммы отгрузки.

Авансовые платежи по Налогу на доходы физических лиц

Индивидуальные предприниматели, а также нотариусы, занимающиеся частной практикой, адвокаты и другие лица, занимающиеся частной практикой, уплачивают авансовые платежи по налогу на доходы от их деятельности. Суммы платежей определяются налоговым органом, который уведомляет плательщиков о размере подлежащего уплате авансового платежа. Окончательная сумма налога исчисляется плательщиками самостоятельно и уплачивается в бюджет с учетом авансовых платежей.

Что нам скажет Википедия?

Авансовые платежи по Налогу на доходы физических лиц

Индивидуальные предприниматели, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой, уплачивают авансовые платежи по налогу на доходы от их деятельности за I полугодие, 3-й и 4-й кварталы года. Суммы платежей определяются налоговым органом, который уведомляет плательщиков о размере подлежащего уплате авансового платежа. Окончательная сумма налога исчисляется плательщиками самостоятельно и уплачивается в бюджет с учётом авансовых платежей.