В данной статье мы рассмотрим, какие сделки вызывают вопросы у налоговой и какую роль играют контрагенты в этом процессе. Узнайте о налоговой выгоде, ее видов и основных критериях обоснованности и необоснованности.

Cодержание

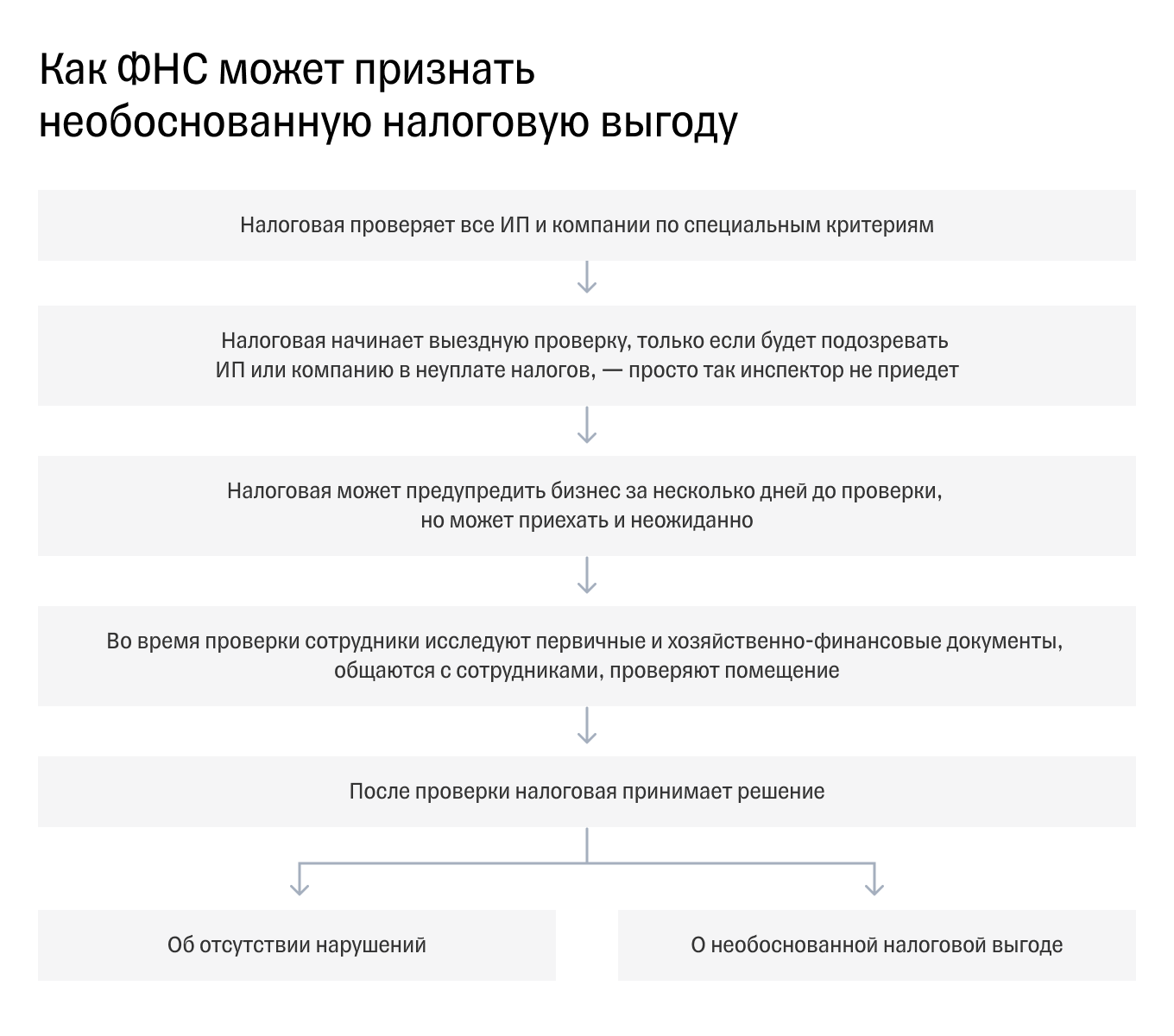

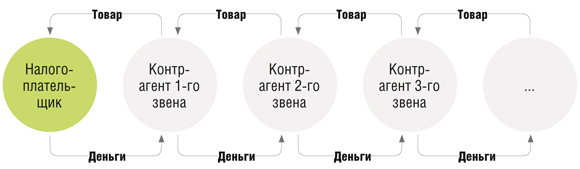

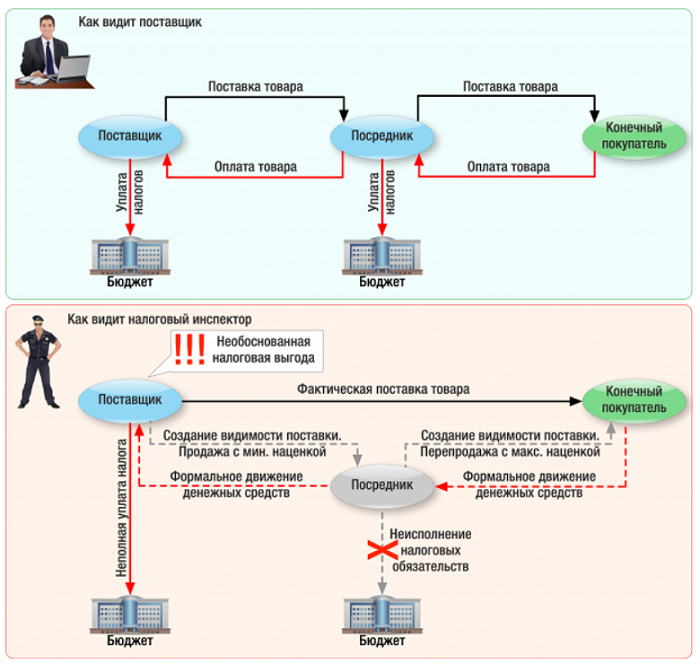

Когда налогоплательщик обращается за возвратом налоговой переплаты, получает вычет или учитывает расходы для целей расчета налога, он формирует свою налоговую выгоду. Однако не все способы достижения этой выгоды законны. В случае обнаружения Федеральной налоговой службой (ФНС) признаков необоснованной экономии на налогах, налогоплательщик будет привлечен к ответственности. В данной статье мы рассмотрим, какие сделки вызывают вопросы у налоговой и какую роль играют контрагенты в этом процессе.

Что такое налоговая выгода?

Налоговая выгода представляет собой уменьшение расходов, которое налогоплательщик достигает путем снижения суммы налога, подлежащего уплате. Ее можно получить различными способами:

- Возврат из бюджета переплаты по налогу на прибыль за прошлый год;

- Фиктивные сделки с целью получения вычета по НДС.

Однако эти операции имеют существенное отличие, на которое обращено внимание Высшим Арбитражным судом еще в 2006 году. Суд разделил налоговую выгоду на два вида: обоснованную и необоснованную.

Виды налоговой выгоды

ВАС РФ дал определение обоснованной и необоснованной налоговой выгоды (постановление ВАС РФ от 12.10.2006 № 53). Обоснованная налоговая выгода характеризуется полной законностью операции и добросовестностью налогоплательщика, в то время как необоснованная налоговая выгода не соответствует этим критериям.

Положения о налоговой выгоде регулируются статьей 54.1 Налогового кодекса РФ. В ней содержатся правила, определяющие законность уменьшения налоговой базы или суммы налога, подлежащих уплате. Термина "налоговая выгода" в НК РФ нет.

Давайте подробнее рассмотрим виды налоговой выгоды.

Обоснованная налоговая выгода

Налоговая выгода считается обоснованной, если она получена за счет полностью законных, экономически целесообразных и добросовестных действий налогоплательщика. При этом существуют определенные критерии обоснованности, сформулированные на основе статьи 54.1 НК РФ и других требований налогового законодательства:

- Операция основана на реальных фактах и имеет экономическое обоснование;

- Сделка соответствует обычным условиям, принятым на рынке;

- Сделка проведена в соответствии с требованиями законодательства и документально подтверждена;

- Действия налогоплательщика прозрачны и доступны для проверки налоговыми органами.

Нарушение данных принципов гарантированно вызовет вопросы у налоговой. Однако доказывать необоснованность налоговой выгоды лежит на обязанности ФНС (пункт 5 статьи 82 НК РФ).

Необоснованная налоговая выгода

Налоговая выгода считается необоснованной, если способ экономии на налогах является незаконным или операция, в результате которой достигается выгода, не оправдана с экономической точки зрения. Другими словами, необоснованная выгода возникает, когда организация совершает сделку или ведет деятельность с целью занижения налога к уплате или получения возврата средств из бюджета.

Однако ситуация не всегда является однозначной. ФНС может отказать в уменьшении налога, даже если у налогоплательщика действительно есть на это право. Такое бывает, например, когда...