Узнайте, как правильно оформить документы, чтобы не удерживать с выходных пособий НДФЛ. Рассмотрены особенности отражения пособий, заполнение формы 6-НДФЛ и новые правила уплаты налога с 2024 года.

Cодержание

Введение

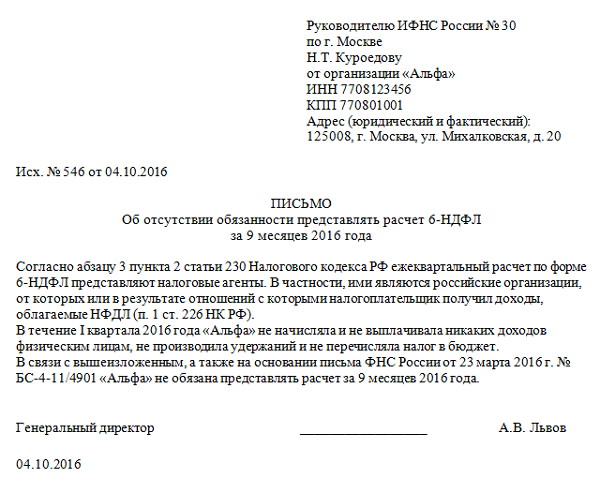

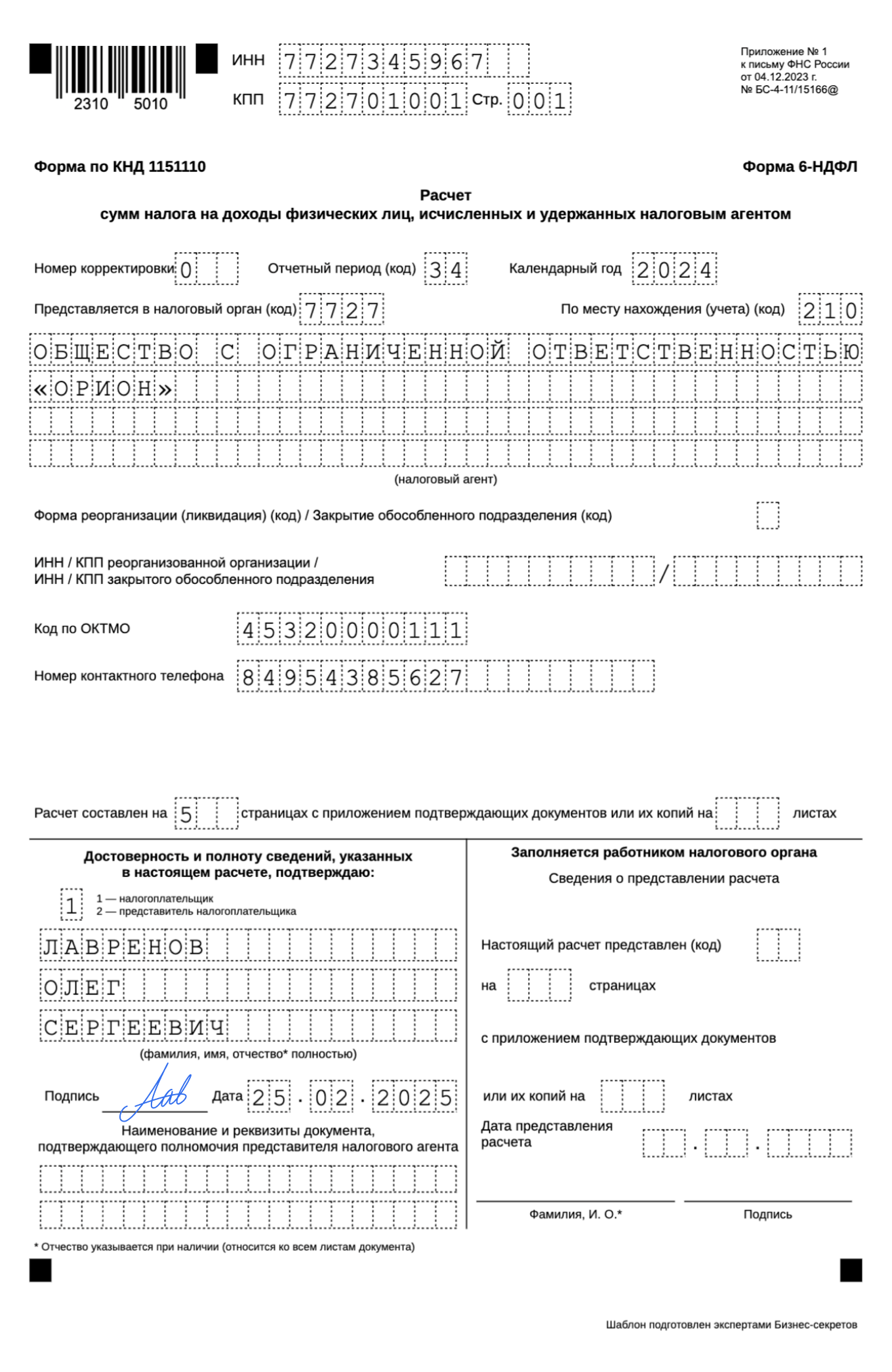

Форма 6-НДФЛ подаётся на ежеквартальной основе каждым работодателем, удерживающим подоходный налог с заработной платы своих сотрудников. В этом отчёте должны быть отражены все доходы работника. Когда в 6-НДФЛ необходимо отразить сумму пособия, бухгалтер указывает её в строке 110, так как она будет являться налогооблагаемым доходом с некоторыми особенностями, о которых расскажем в данной статье.

Пособия в 6-НДФЛ: как отразить

Пособия для работников, предусмотренные трудовым и налоговым законодательством, различаются в зависимости от того, кто именно выплачивает их физическим лицам. Другими словами, на кого ложится обязанность по исчислению и уплате полного размера пособия.

Согласно следующим документам, происходит расчёт материального пособия и направление его получателю:

| Вид пособия | Исполнитель расчёта |

|---|---|

| Ежемесячное пособие на детей | Работодатель |

| Пособие по временной нетрудоспособности, беременности и родам | Фонд социального страхования Российской Федерации (СФР) |

| Выходное пособие | Работодатель или СФР |

Полный перечень таких платежей указан в Федеральном законе № 478-ФЗ от 29.12.2020. Все они являются частью системы обязательного социального страхования граждан. Что касается отражения выплат в форме 6-НДФЛ, то можно следовать простому правилу:

- Если в качестве исполнителя указан работодатель, то пособие отражается в 6-НДФЛ.

- В противном случае, когда в качестве исполнителя чётко указан СФР, работодателю нужно лишь принять бумаги (заявление и документы) у сотрудника и направить их в фонд в установленные сроки, а именно не позднее 3 рабочих дней с момента получения.

Выходное пособие

Выходное пособие выплачивается сотруднику при расторжении трудового договора. Причины для этого могут быть самые разные:

- Увольнение по инициативе работодателя.

- Увольнение по соглашению сторон.

- Увольнение по истечении срока трудового договора.

- Увольнение в связи с ликвидацией организации.

Все случаи описываются статьями 178, 296 и 318 Трудового кодекса Российской Федерации. При этом выходное пособие не начисляется, если трудовые отношения были прекращены по вине сотрудника (дисциплинарные или иные взыскания).

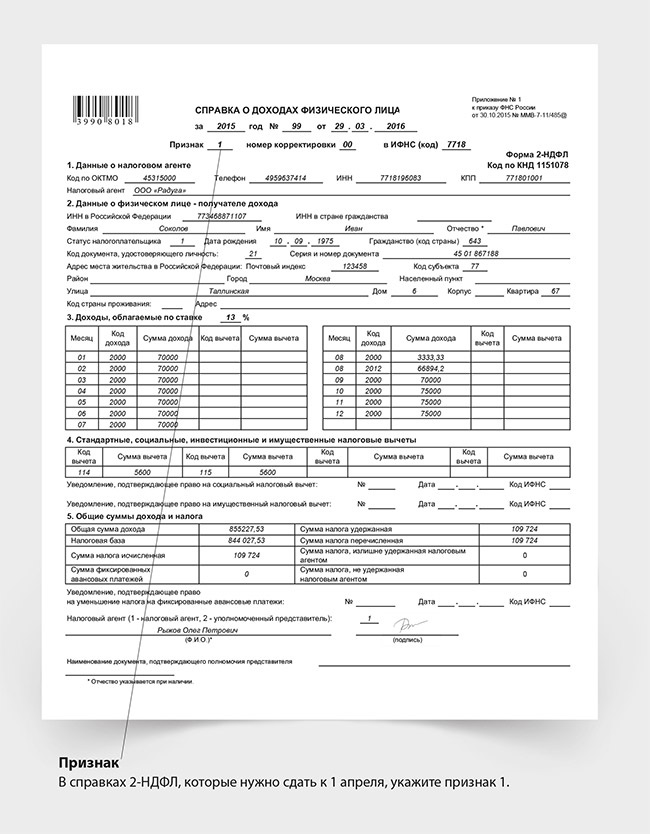

Отражается выходное пособие в 6-НДФЛ или нет зависит от его размера. Согласно п.1 статьи 217 Налогового кодекса Российской Федерации, не подлежат налогообложению пособия, связанные с увольнением работников, за исключением сумм, превышающих определенные лимиты:

| Категория работника | Лимит пособия |

|---|---|

| Работники, имеющие стаж работы менее 3 лет | 2-кратный размер среднего заработка работника за последние 3 месяца работы |

| Работники, имеющие стаж работы от 3 до 5 лет | 3-кратный размер среднего заработка работника за последние 3 месяца работы |

| Работники, имеющие стаж работы более 5 лет | 6-кратный размер среднего заработка работника за последние 3 месяца работы |

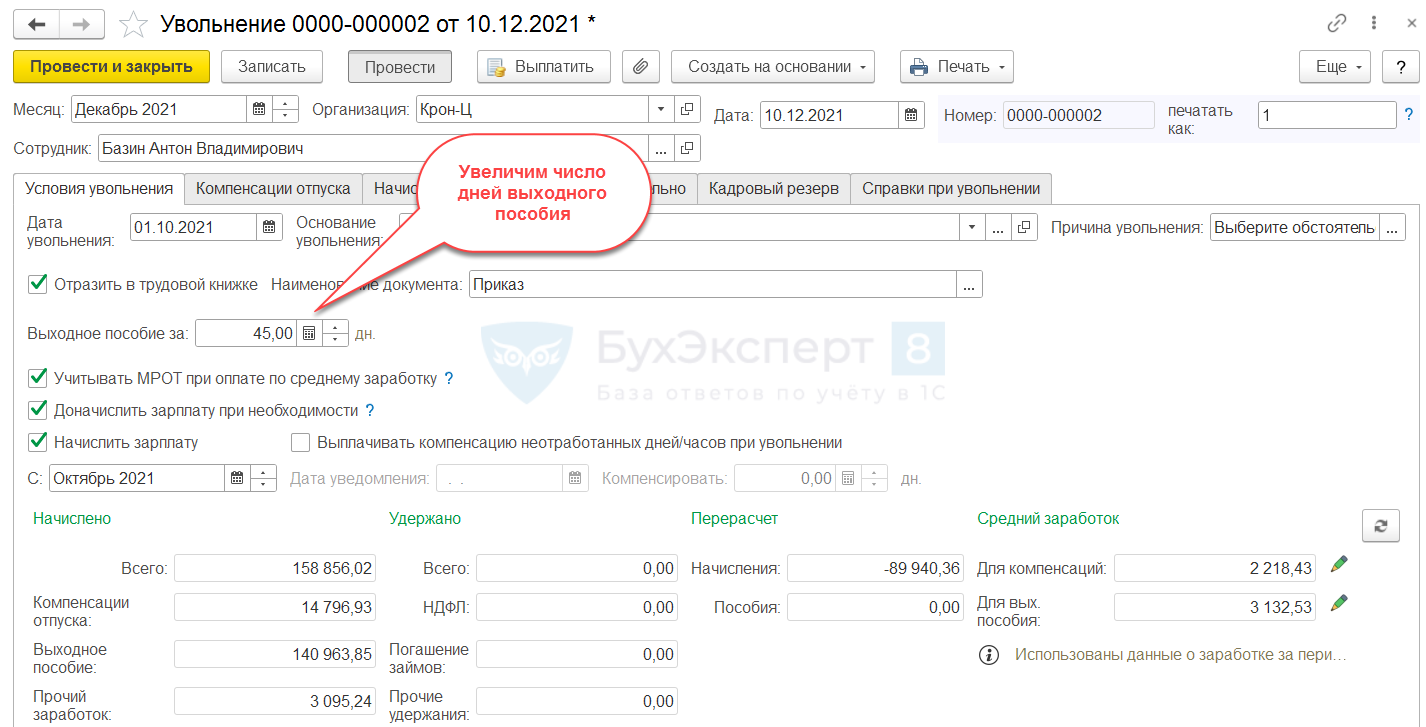

При этом, если сумма превышает указанные выше показатели, то в отчёте необходимо указать только сумму сверх лимита, так как она считается доходом, с которого требуется удерживать налог. Важно понимать, что это правило касается только выходного пособия, хотя увольнению обычно сопутствуют и другие выплаты.

Заполнение бланка следует проводить так:

- В строке 110 указывается сумма выходного пособия, которая превышает лимиты.

- В строке 111 указывается сумма, равная разнице между общей суммой выходного пособия и лимитами.

Например, средний месячный заработок сотрудника составлял 70 000 рублей, и ему при увольнении выплатили 220 000 рублей пособия. Это означает, что в расчёте необходимо будет указать сумму 10 000 рублей в качестве дохода.

См. также

Пособие по беременности и родам

Получить пособие по беременности и родам

НДФЛ при увольнении по соглашению сторон

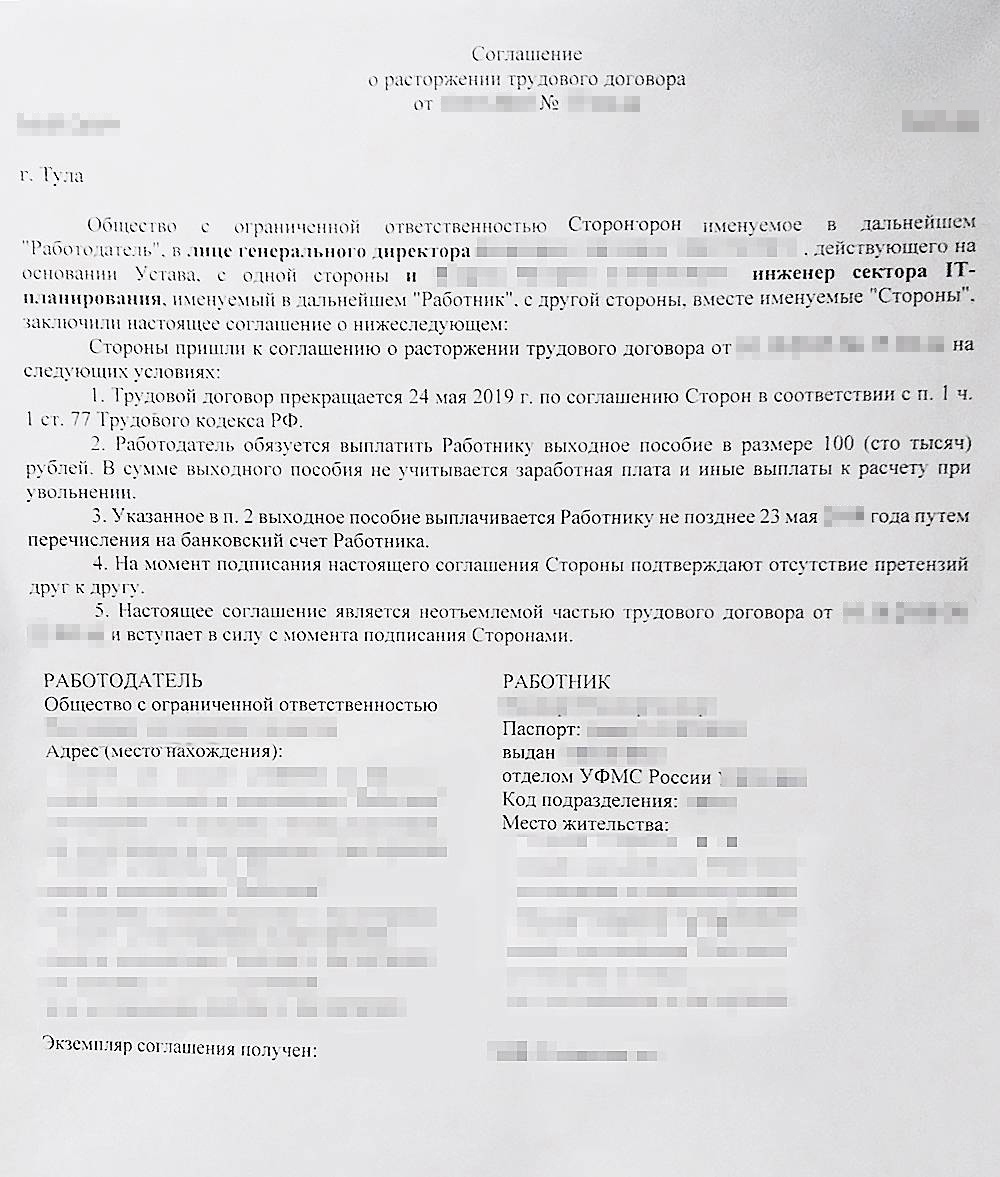

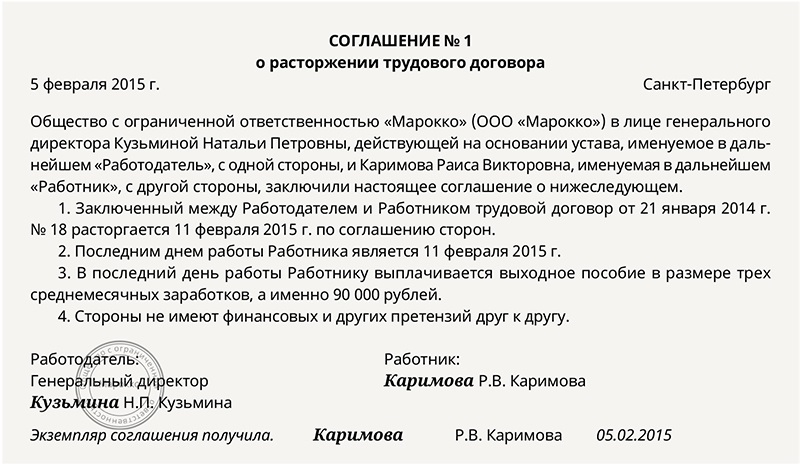

Увольнение по соглашению сторон — распространенная практика во многих компаниях. Другое дело, что условия таких соглашений у всех разные. Чаще всего при расторжении договора сотруднику выплачивают определенную сумму — в несколько окладов. И тут же возникает вопрос: с зарплаты работодатель платит НДФЛ за сотрудника, значит, и здесь надо?

Чаще всего, налог удерживают при выплате, и работников это не радует.

Регулярно происходят ситуации вида: «мы выплатили сотруднику 3 зарплаты по соглашению сторон, но удержали с суммы налог. Он хочет это оспорить, ссылаясь на постановление Верховного Суда РФ. Что нам делать?»

При увольнении по соглашению сторон не облагается НДФЛ сумма, не превышающая 3 средних заработка вместе с выплатами за период до трудоустройства, если это предусмотрено трудовым или коллективным договором. Об этом говорит ч.4 ст. 178 Трудового кодекса Российской Федерации. А вот про налог с выходного пособия только при соглашении сторон ничего не сказано, и ситуация остается спорной.

На основании п.1 ст. 210 Налогового кодекса Российской Федерации, при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика в денежной и натуральной формах, или право на распоряжение которыми у него возникло. А еще доходы в виде материальной выгоды в соответствии со ст. 212 НК. Все, что не требует НДФЛ, указано в ст. 217 Трудового кодекса Российской Федерации.

Так, исключением являются компенсации, установленные законами РФ и регионов, связанные, в частности, с увольнением работников.

Т.е. при буквальной трактовке — компенсации, связанные с увольнением, не надо облагать НДФЛ. При этом в Трудовом кодексе Российской Федерации указаны случаи, когда компания должна производить выплату выходного пособия (ст. 178, 181, 279 Трудового кодекса Российской Федерации). А ст. 178 говорит, что могут быть и другие случаи выходных пособий, а также их повышенные размеры. Как итог — две позиции у судов и ведомств.

- Выплаты при увольнении не облагаются НДФЛ в пределах 3 месячных заработков, так как соглашение об увольнении является частью трудового договора. Это подтверждают несколько значимых документов:

- Определение Верховного Суда РФ от 16.06.2017 N 307-КГ16-19781 по делу N А42-7562/2015;

- письмо ФНС России от 15.03.2019 N БС-4-11/4681@;

- письма Минфина от 19.07.2016 N 03-04-06/42148 и др.

- С выплаты по соглашению сторон надо удерживать НДФЛ, поскольку эта выплата не предусмотрена трудовым или коллективным договором (Определение судебной коллеги по гражданским делам Тамбовского областного суда от 24.10.2016 по делу N 33-3655/2016, письмо Минфина России от 13.01.

Изменения в уплате НДФЛ с 2024 года

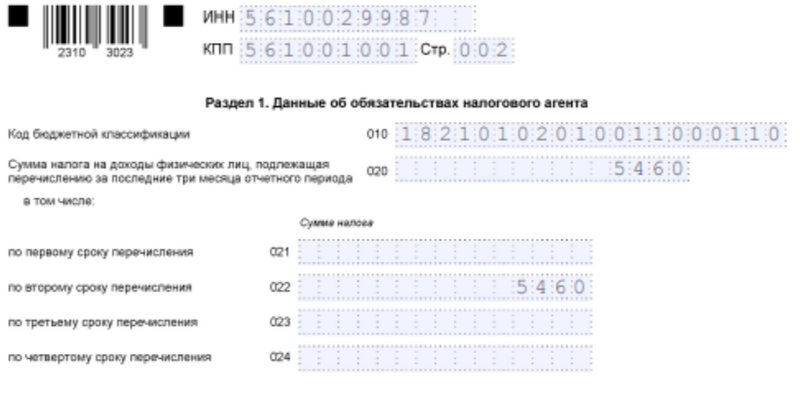

С 2024 года правила уплаты НДФЛ за сотрудников вновь изменятся: перечислять налог в бюджет нужно будет дважды в месяц, а также два раза представлять уведомления об исчисленных суммах. Сроки уплаты будут зависеть от даты, в которую удержан налог. Разбираемся с изменениями.

Новые сроки уплаты НДФЛ в 2024 году

С 1 января 2024 года НДФЛ в общем случае нужно будет платить два раза в месяц (п. 6 ст. 226 НК РФ в ред. ФЗ от 27.11.2023 № 539-ФЗ):

- В первой половине месяца — до 15 числа.

- Во второй половине месяца — до последнего числа.

Исключением стал декабрь. В 2024 году, как и в 2023 году, НДФЛ, исчисленный и удержанный с 23 по 31 декабря, перечисляется в бюджет не позднее последнего рабочего дня года.

Эти сроки означают, что в указанные даты на едином налоговом счете налогоплательщика должно быть достаточно денег, чтобы закрыть обязательство по НДФЛ.

Как узнать дату удержания НДФЛ

Как мы уже сказали, дата уплаты зависит от даты удержания. А дата удержания, в свою очередь, зависит от даты фактического получения дохода.

В этой части действуют прошлогодние правила. Напомним самое свежее: с аванса тоже нужно удерживать налог.

Связано это с новой редакцией ст. 223 НК РФ. Раньше в п. 2 было прописано, что фактическая дата получения дохода в виде заработной платы — последний день месяца, за который начислен заработок. Это означало, что удерживать НДФЛ нужно только при окончательном расчете за месяц, а с аванса — не нужно. С 2023 года это положение из НК РФ убрали, поэтому фактической датой получения аванса теперь является день выплаты, и в этот же день нужно удерживать НДФЛ.

В остальном правила остаются прежними. Повторим еще раз, чтобы избежать путаницы. Итак, дата удержания НДФЛ с основных видов доходов в денежной форме:

- Заработная плата — в день выплаты.

- Аванс — в день выплаты.

- Премия — в день выплаты.

- Пособия — в день выплаты.

Если доход сотруднику был выдан в натуральной форме, то НДФЛ нужно удержать из его следующих денежных доходов. Например, 9 января 2024 работодатель подарил сотруднику новогодний подарок — планшет. Удержать налог нужно будет при следующей денежной выплате — с аванса, выплаченного 25 января 2024. Это значит, что уплачен налог будет уже 5 февраля.

Как сообщить налоговой сумму НДФЛ

Еще одна обязанность налоговых агентов — подавать в ИФНС уведомление об исчисленных суммах налогов. С его помощью налоговая сможет понять, на какие направления какие суммы со счета вы хотите направить.

Как подать уведомление об исчисленных суммах через Экстерн

В одно уведомление можно включить сразу все налоги, которые нужно уплатить до 28 числа соответствующего месяца. Например, уведомление об исчисленных суммах налога, удержанного с заработной платы за январь, нужно подать до 28 февраля.

Заключение

В данной статье мы рассмотрели, как оформить документы, чтобы не удерживать с выходных пособий НДФЛ. Важно правильно отразить выплаты в форме 6-НДФЛ, учитывая особенности каждого вида пособия. Также необходимо следовать новым правилам уплаты НДФЛ, которые вступили в силу с 2024 года. Соблюдение всех этих требований позволит избежать ошибок и проблем при уплате налогов.

См. также

Что нам скажет Википедия?

Датой создания первого польского государства считается 966 год, когда Мешко I принял христианство. Польша стала королевством в 1025 году, а в 1569 году объединилась с Великим княжеством Литовским (I Речь Посполитая). В 1795 году в результате трёх разделов, когда территория была разделена между Пруссией, Австрией и Россией, Польское государство перестало существовать.

Во время наполеоновских войн в период 1807—1813 гг. существовало Герцогство Варшавское, большая часть которого в 1815 году вошла в состав России в качестве так называемого Царства Польского.

Польша вновь обрела независимость в 1918 году после Первой мировой войны (II Речь Посполитая), но в 1939 году была разделена между Германией и СССР.

После войны Польша в новых границах (без Западной Белоруссии и Западной Украины, но со значительными территориальными приобретениями за счёт Германии) стала «страной народной демократии», зависимой от СССР (Польская Народная Республика).

В 1989 году произошли изменения в политической системе, переход к рыночной экономике (III Речь Посполитая).