Узнайте, как правильно определить лимит доходов сотрудника для исчисления НДФЛ по новым правилам. Познакомьтесь с прогрессивной шкалой налога, узнайте, кто платит налог по повышенной ставке и как его рассчитать. Получите информацию о доходах, облагаемых по прогрессивной шкале, и налоговых базах для резидентов и нерезидентов.

Cодержание

С 2021 года НДФЛ считается по-новому: для целого списка доходов появилась повышенная ставка 15 %. Из статьи вы узнаете, что такое прогрессивная шкала налога, кто и когда платит налог по новой ставке и как его правильно посчитать.

Что такое прогрессивная шкала

Основная ставка НДФЛ — 13 % и по ней рассчитывают налог с большинства доходов физлиц. Для налога на доходы есть ещё и другие ставки, например 9 % – с процентов по облигациям с ипотечным покрытием, 30 % – платят нерезиденты, 35 % – с матвыгоды и выигрышей в рекламных мероприятиях.

Теперь «привычные» 13 % берутся с годового дохода до 5 млн. С больших сумм НДФЛ считают по прогрессивной шкале: до 5 млн — 13 %, а всё, что свыше — по повышенной ставке 15 %.

С каких доходов считают повышенный налог

Есть целый список доходов — налоговых баз, НДФЛ с которых теперь платится по прогрессивной шкале. Для резидентов и нерезидентов они разные.

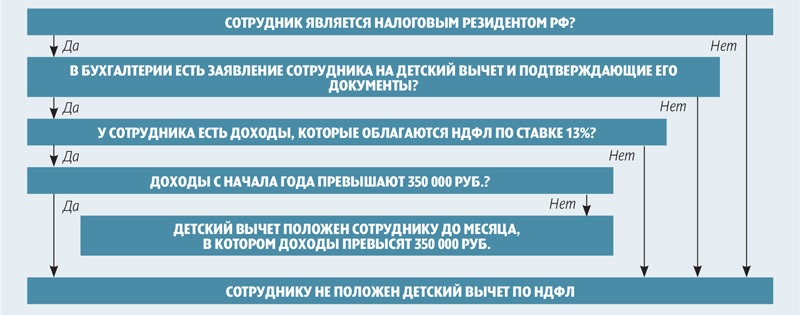

Если человек живёт в нашей стране более 183 дней в году, он — резидент. И он платит налог по комбинированной ставке с налоговых баз, перечисленных в п. 2.1 ст. 210 НК РФ.

Это доходы:

- Независимо от размера полученной прибыли доходы от продажи имущества, получения его в виде подарка и со страховых и пенсионных выплат облагаются по «привычной» ставке. Например, продав квартиру, вы в любом случае заплатите только 13 %. Но здесь есть исключения: хотя ценные бумаги тоже считаются имуществом, при их продаже или дарении придётся рассчитаться с бюджетом уже по прогрессивной шкале.

В некоторых случаях при выплате крупных сумм нерезидентам придётся применить комбинированную ставку: 13 % до 5 млн и 15 % – с превышения. Перечень таких налоговых баз можно найти в п. 3 ст. 224 НК РФ. В первую очередь это доходы иностранцев, которые трудятся в нашей стране:

Как рассчитать НДФЛ по повышенной ставке

Если у человека несколько видов доходов в сумме превышают предельное значение в 5 млн рублей, комбинированный налог берётся с суммы всех налоговых баз. Но это правило будет действовать с 2023 года. Пока налоговые агенты удерживают НДФЛ отдельно по каждой базе.

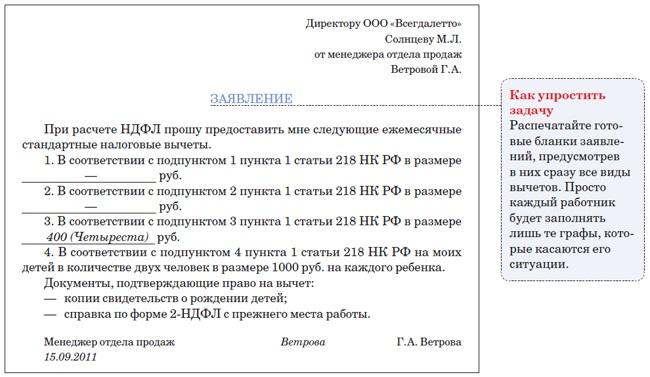

Если у человека есть право на какой-то вычет, примените его в обычном порядке, а потом рассчитайте налог. Вычетом можно воспользоваться и позже при подаче декларации, чтобы вернуть уже уплаченные деньги.

На какой КБК платить НДФЛ

Чтобы заплатить комбинированный НДФЛ, одной платёжкой не обойтись: налог по разным ставкам платится на разные КБК.

Для «привычной» ставки 13 % КБК оНалог на доходы физических лиц в 2022 году.

Особенности определения суммы дохода, облагаемого НДФЛ

НДФЛ – налог, взимаемый государством с доходов физических лиц. Налогоплательщиками могут выступать как резиденты, так и нерезиденты Российской Федерации. Доходы последних подпадают под налоговое обременение в том случае, если они получены на территории РФ. Сумма отчислений в казну государства определяется размером установленной процентной ставки. Для налоговых резидентов она составляет 13 %. Повышенная ставка (15 %) применяется в ситуациях, когда налогооблагаемая база за отчётный период превышает пять миллионов рублей. Для нерезидентов данный показатель может достигать 30 %.

Внесённые в текущем году поправки в Налоговый кодекс РФ коснулись и подоходного налога. Подробную информацию обо всех изменениях в данной части налогового законодательства можно получить, посетив семинар Воробьевой Е.В. «Заработная плата и страховые взносы — 2022: практические рекомендации эксперта, анализ обновлений, разбор инструментов и методов работы». Елена Вячеславовна является членом научно-экспертного совета Палаты налоговых консультантов, а также автором книги-бестселлера «Заработная плата».

Если говорить коротко, то с 2022 года вступают в силу новые правила возврата и зачёта НДФЛ. К таковым относятся следующие:

- Законом установлен максимальный размер расходов, с которого в течение налогового периода можно воспользоваться вычетом. Он составляет 120 тысяч рублей.

Изменение схемы получения налогового вычета по НДФЛ

С 1 января 2022 существенно упростится порядок получения социальных и имущественных вычетов по НДФЛ. Ранее воспользоваться таковыми можно было лишь только после подтверждения соответствующего права. С нового же года сотрудники налоговой службы будут самостоятельно заниматься сбором подтверждающей информации. Если вычет будет предоставляться работодателем, последнему потребуется получать подтверждение именно от налоговой службы, а не от налогоплательщика. В ситуации, когда размер дохода не позволит использовать всю сумму имущественного вычета, его можно будет перенести на следующие налоговые периоды.

Нововведения коснулись также форм и порядка заполнения деклараций (приказ ЕД-7-11/903 от 15.10.2021). Для каждого вида доходов (в соответствии с присвоенным кодом)

Исчисление НДФЛ

Сумма налога, подлежащая исчислению по специальным налоговым ставкам и перечислению в бюджет, определяется так:

| Сумма налога, подлежащая исчислению по специальным налоговым ставкам | = | Облагаемый доход, облагаемых по ставке 15%, 30% или 35% | х | Соответствующая ставка налога |

|---|

Сумма налога, подлежащая исчислению по обычной налоговой ставке и перечислению в бюджет, определяется так:

| Сумма налога, подлежащая исчислению по ставке 13% | = | Общая сумма доходов - Сумма доходов, облагаемых по специальным налоговым ставкам - Сумма доходов, не облагаемых налогом - Налоговые вычеты | х | 13% |

|---|

Общая сумма налога, подлежащая удержанию из доходов работника, определяется так:

| Сумма налога, подлежащая удержанию из доходов работника | = | Сумма налога, подлежащая исчислению по специальным налоговым ставкам | + | Сумма налога, подлежащая исчислению по ставке 13% |

|---|

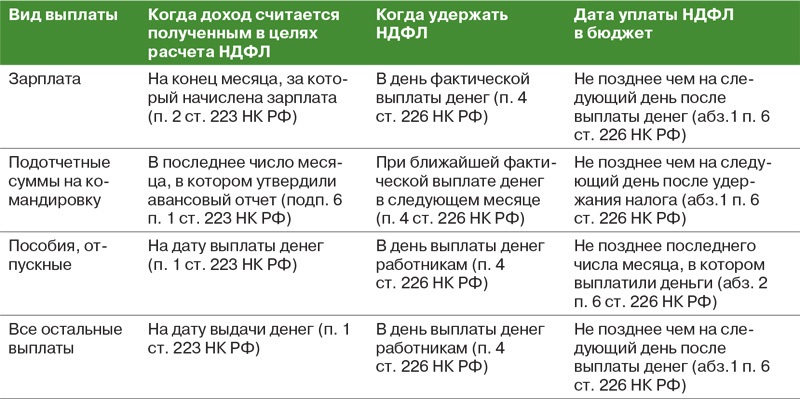

В соответствии с трудовым законодательством общий размер всех удержаний при каждой выплате зарплаты не может превышать 20%, а в случаях, предусмотренных федеральными законами, – 50% зарплаты (ч. 1 ст. 138 ТК РФ).

Согласно Налоговому кодексу, удерживаемая из доходов работника сумма НДФЛ не может превышать 50% суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ). Исчисленная сумма налога удерживается налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. Причем указанное ограничение действует в двух случаях: при выплате налогоплательщику дохода в натуральной форме или получении налогоплательщиком дохода в виде материальной выгоды.

А вот награждение сотрудника денежным призом под эти две ситуации не подпадает. Поэтому при удержании НДФЛ со стоимости приза ограничение в виде 50% от суммы выплачиваемого дохода не применяется (письмо Минфина России от 18 июля 2016 г. № 03-04-05/42063).