В данной статье рассматривается вопрос о налогообложении прощенного займа и условиях удержания НДФЛ. Узнайте, когда необходимо выплачивать налог на доходы физических лиц с прощенного займа и какие исключения из налогообложения существуют.

Cодержание

В данной статье мы рассмотрим вопрос о том, когда необходимо удерживать налог на доходы физических лиц (НДФЛ) с прощенного займа. НДФЛ является обязательным налогом, который должен быть уплачен гражданами Российской Федерации на доходы, полученные от различных источников. Однако, существуют случаи, когда займ может быть прострочен или частично прощен, и возникает вопрос о налогообложении такого дохода. В данной статье мы разберем, какие условия определяют, нужно ли удерживать НДФЛ с прощенного займа.

1. Основные положения о налогообложении прощенного займа

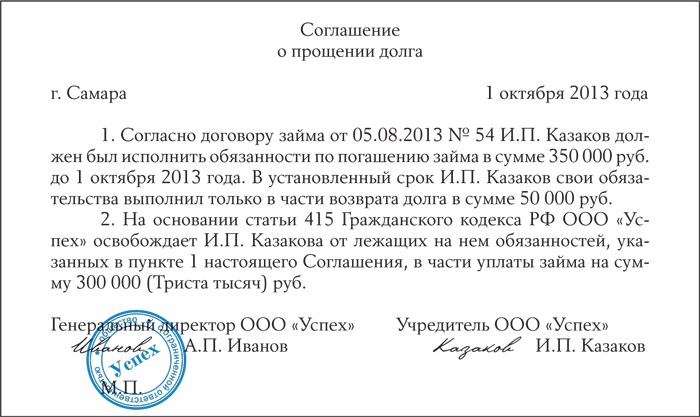

В соответствии с законодательством Российской Федерации, прощение займа является доходом для заемщика в размере прощенной суммы. НДФЛ обычно удерживается с доходов физических лиц, однако в случае прощенного займа возникают некоторые особенности.

Согласно статье 224 Налогового кодекса РФ, прощение займа должно быть зарегистрировано в установленном порядке и указано в декларации о доходах физического лица. При этом, прощение займа должно быть осуществлено добровольно и без какой-либо вознаграждения.

Если прощенный заемщику займ не превышает сумму в 10 000 рублей, то НДФЛ с такого дохода удерживаться не должно. Однако, если размер прощенного займа превышает указанную сумму, то заемщик обязан уплатить НДФЛ на эту сумму.

2. Исключения из налогообложения прощенного займа

Существуют категории займов, прощение которых освобождено от налогообложения. К таким категориям относятся:

- Займы, предоставленные близкими родственниками (родителями, детьми, супругами).

- Займы, предоставленные работодателем своему сотруднику в рамках займа на оплату обучения или медицинских услуг.

- Займы, предоставленные организациями благотворительного характера.

Если прощение займа относится к одной из указанных категорий, то НДФЛ с такого дохода удерживаться не должно.

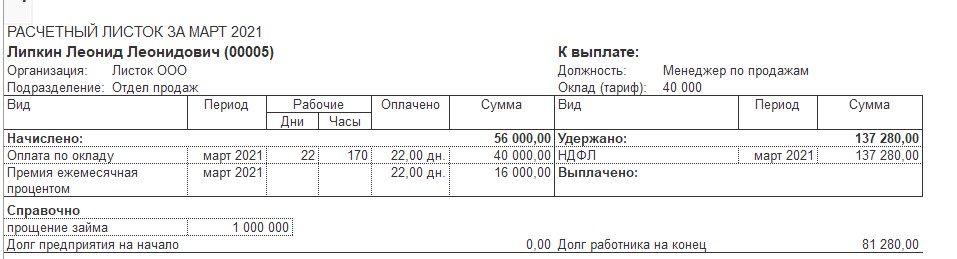

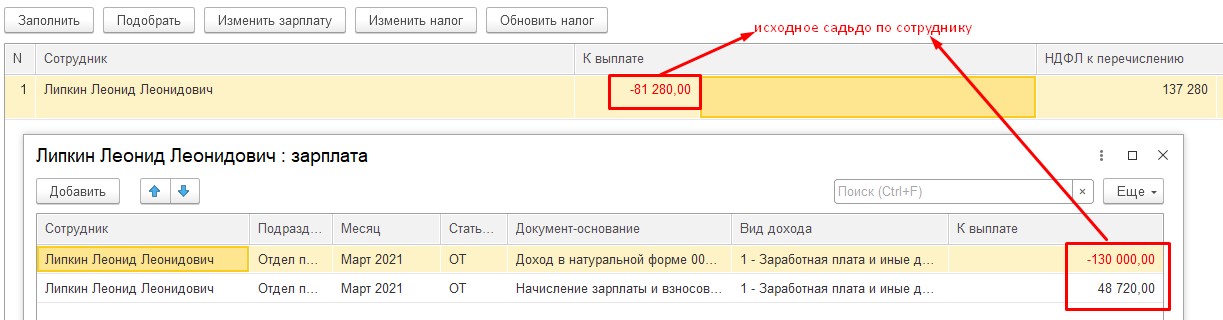

3. Порядок удержания НДФЛ с прощенного займа

Для удержания НДФЛ с прощенного займа необходимо выполнить следующие шаги:

- Определить размер прощенного займа.

- Узнать, какая категория займа применяется к данному случаю (исключение из налогообложения или нет).

- Если займ не относится к исключениям из налогообложения, необходимо удержать НДФЛ с дохода.

- Уплатить удержанный НДФЛ в бюджетное учреждение.

Важно отметить, что неуплата или неправильное удержание НДФЛ с прощенного займа может привести к штрафным санкциям и проблемам с налоговыми органами.

4. Заключение

Таким образом, удержание НДФЛ с прощенного займа зависит от нескольких условий, таких как размер прощенного займа и его категория. В случае, если прощение займа не подпадает под исключения из налогообложения, необходимо правильно удержать и уплатить НДФЛ в соответствии с требованиями налогового законодательства. Соблюдение данных правил поможет избежать проблем с налоговыми органами и соблюсти законодательные требования.