В соответствии с Налоговым кодексом Российской Федерации (часть первая), налогового агента нельзя оштрафовать за несвоевременную уплату налога на доходы физических лиц (НДФЛ), при соблюдении определенных условий. В данной статье мы рассмотрим основные положения по этому вопросу, а также анализируем судебные решения и аргументы, связанные с данным спорным вопросом.

Cодержание

В соответствии с Налоговым кодексом Российской Федерации (часть первая), налогового агента нельзя оштрафовать за несвоевременную уплату налога на доходы физических лиц (НДФЛ), при соблюдении определенных условий. В данной статье мы рассмотрим основные положения по этому вопросу, а также анализируем судебные решения и аргументы, связанные с данным спорным вопросом.

Штрафы за несвоевременную уплату налога

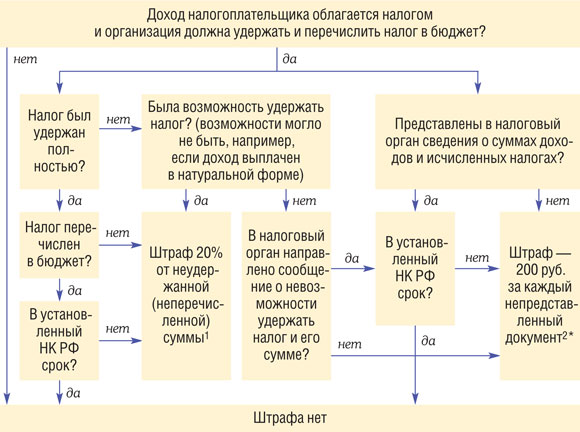

Согласно Налоговому кодексу Российской Федерации, неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) сумм налога, подлежащего удержанию и перечислению налоговым агентом, влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению.

Освобождение от ответственности

Однако, налоговый агент освобождается от ответственности, предусмотренной налоговым кодексом, при выполнении следующих условий:

- Налоговый расчет (расчет по налогу) представлен в налоговый орган в установленный срок.

- В налоговом расчете (расчете по налогу) отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей перечислению в бюджетную систему Российской Федерации.

- Налоговым агентом исполнена обязанность по перечислению суммы налога до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления суммы налога или о назначении выездной налоговой проверки по такому налогу за соответствующий налоговый период.

См. также

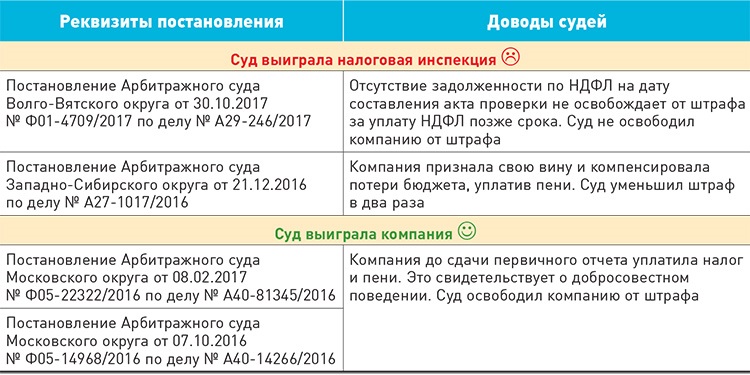

Анализ судебных решений

В одном из судебных споров, связанном с несвоевременной уплатой НДФЛ, ООО "Таиф" было оштрафовано почти на 300 000 рублей. Организация попыталась обжаловать решение налогового органа, утверждая, что допущенная просрочка была устранена до окончания налогового периода и до срока подачи расчетов в налоговые органы, а также были уплачены пени за просрочку.

Суд первой инстанции признал часть штрафа недействительной, однако указал, что освобождение от налоговой ответственности предусмотрено только при представлении уточненной налоговой отчетности. Поскольку "Таиф" предоставил расчет по НДФЛ сразу без ошибок и не уточнял его впоследствии, он не мог воспользоваться освобождением от налоговой ответственности.

Организация обратилась в Конституционный суд, утверждая, что нормы налогового кодекса противоречат Конституции, так как предусматривают освобождение от штрафа только при предоставлении уточненной налоговой отчетности, что невозможно при изначально правильно составленной отчетности.

Конституционный суд не нашел в оспариваемых нормах несоответствия Конституции, однако указал, что данные нормы не должны толковаться судами как лишающие налогового агента права на освобождение от налоговой ответственности, если он исполнил все обязанности по уплате налога до момента обнаружения налоговым органом нарушения.

Уплата налога досрочно

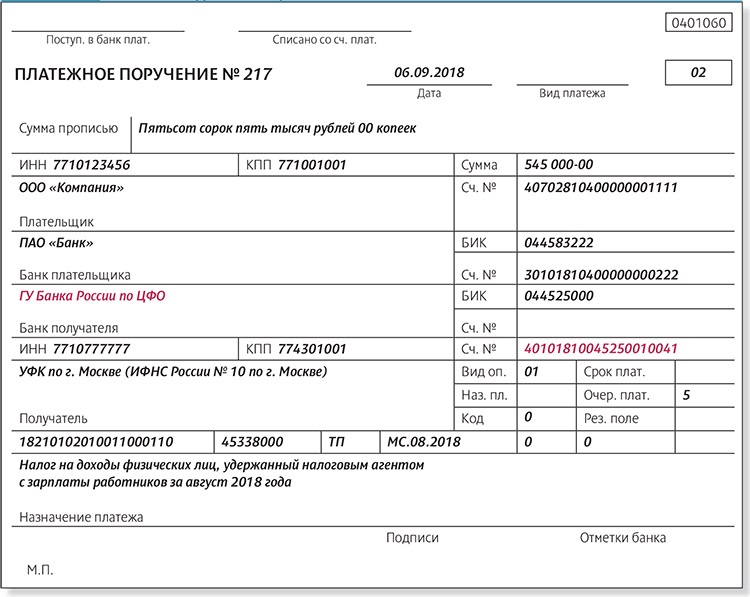

Согласно Налоговому кодексу, налогоплательщик имеет право досрочно исполнить обязанность по уплате налога. Данное право распространяется также и на налоговых агентов.

Организация может точно установить налоговую базу и удержать НДФЛ из дохода при последующих выплатах. Запрет на уплату налога за счет средств налоговых агентов направлен на исключение неудержания налога с самого плательщика, поэтому досрочная уплата НДФЛ не является нарушением, при условии последующего удержания налога у сотрудников.

Таким образом, налогового агента нельзя оштрафовать за несвоевременную уплату НДФЛ, если выполнены все условия, предусмотренные Налоговым кодексом Российской Федерации. Организации следует быть внимательными при составлении налоговых расчетов и своевременно исполнять обязанности по уплате налога, чтобы избежать возможных штрафов и налоговых санкций.