Узнайте, кто обязан сдавать промежуточное уведомление по НДФЛ к 12 числу в 2023 году и как его правильно заполнить. Налоговая самостоятельно списывает средства с Единого налогового счета (ЕНС), поэтому важно подать уведомление заранее. Узнайте, как рассчитать НДФЛ в 2023 году и узнайте о будущих изменениях в порядке подачи уведомлений с 2024 года.

Cодержание

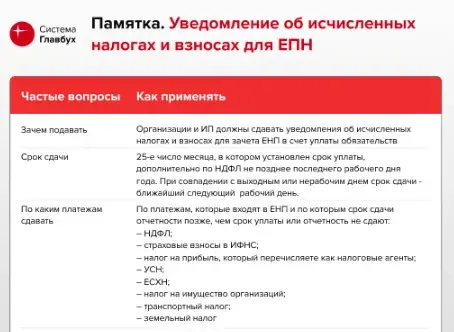

В 2023 году компании и ИП, которые работают на территории России, обязаны платить налоги и страховые взносы по новым правилам. Теперь ФНС сама списывает все средства с Единого налогового счёта (ЕНС). Чтобы чиновники знали, какую сумму нужно снять с ЕНС, предприниматели должны заранее отправить им специальное уведомление по каждому налогу. Разберёмся в том, как заполнить и подать уведомление об исчисленном НДФЛ.

Зачем нужно уведомление по НДФЛ

Начиная с 2023 года ФНС будет сама снимать сумму для уплаты налога на доходы физических лиц и других налогов с Единого налогового счёта компании. Предпринимателю не нужно самому заводить счёт: для каждого налогоплательщика ЕНС уже открыли автоматически. Проверить свой ЕНС можно через Личный кабинет ИП или юрлица на сайте налоговой.

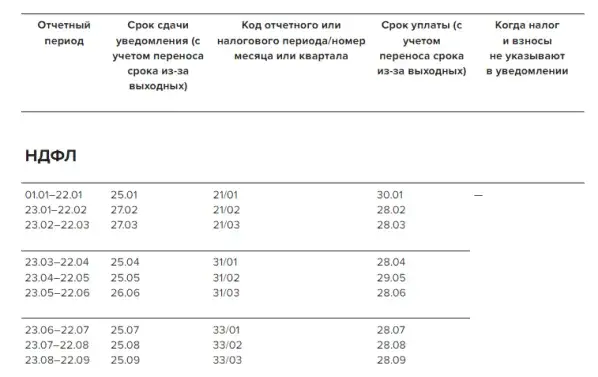

По новым правилам ФНС списывает налоги и взносы с ЕНС в один день — 28-го числа каждого месяца. Соответственно, до 28-го числа компания должна пополнить свой ЕНС, то есть совершить Единый налоговый платёж (ЕНП).

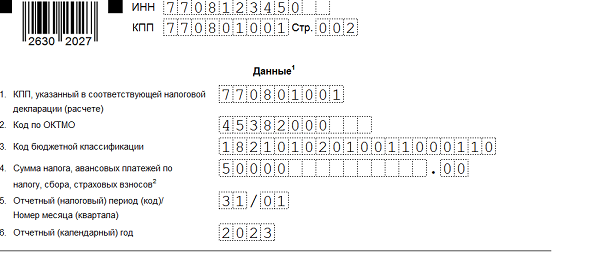

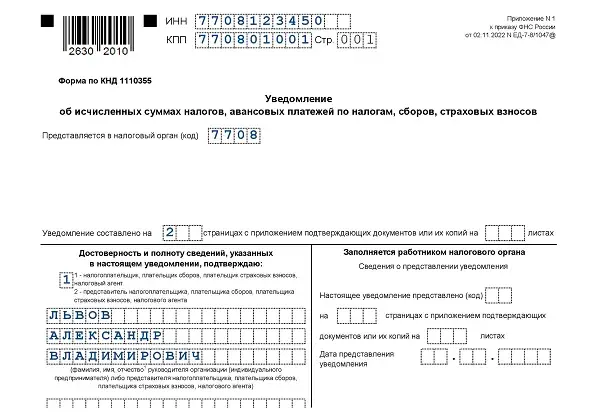

Чтобы налоговая знала, какую сумму нужно списать с ЕНС, предпринимателю нужно подать в ФНС отчётность — уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов и страховых взносов (КНД 1110355). В этом документе компания указывает размер НДФЛ и других налогов и сборов, которые она должна заплатить за месяц. Отправлять уведомление в ФНС нужно заранее: до 25-го числа каждого месяца.

Как рассчитать НДФЛ в 2023 году

Создание ЕНС — это не евейнственные уведомления по НДФЛ два раза в месяц. При этом направить два уведомления по НДФЛ налоговые агенты должны будут уже в декабре текущего года. Рассказываем, что изменится в порядке представления уведомлений по НДФЛ и в какие сроки их необходимо сдавать.

Уведомления по НДФЛ в декабре 2023 года

В декабре 2023 года организации и ИП, выступающие налоговыми агентами, должны представить в налоговую инспекцию два уведомления об исчисленных суммах НДФЛ.

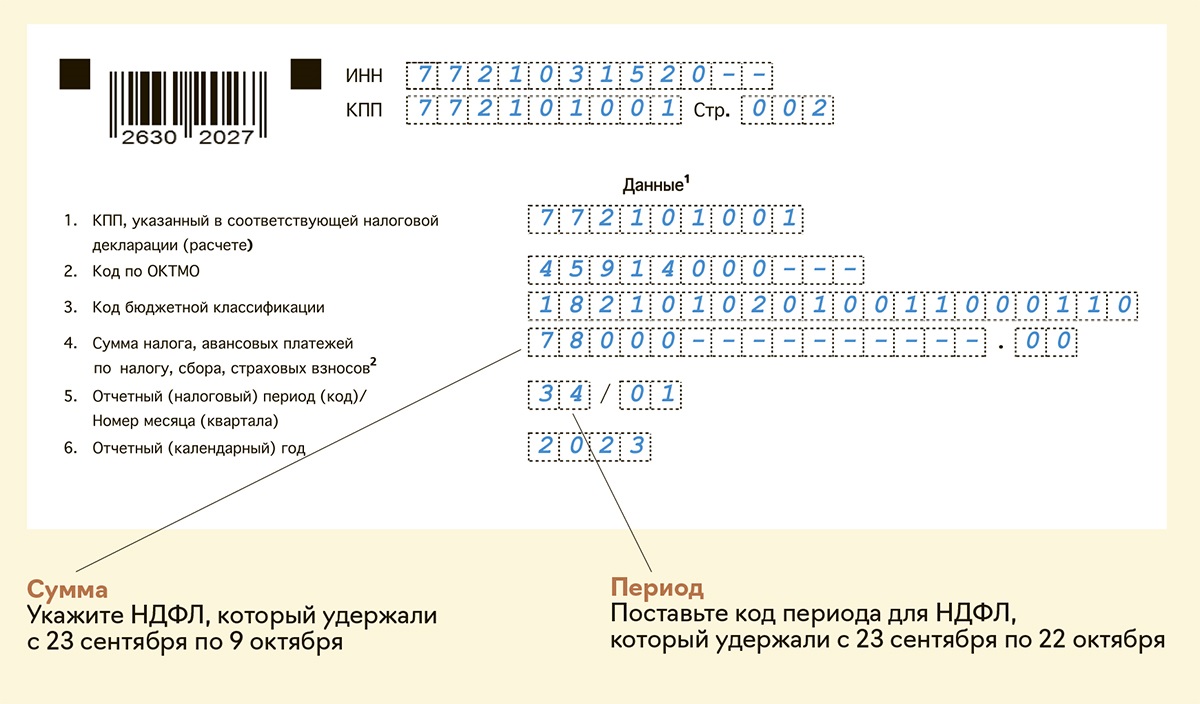

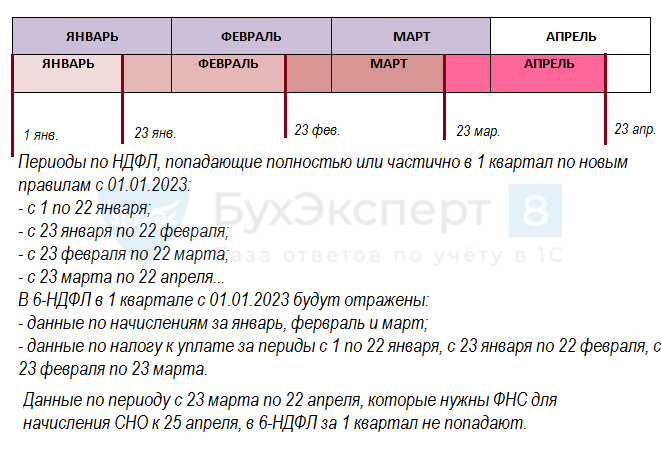

Первое уведомление нужно представить в ИФНС в обычном порядке, то есть не позднее 25 декабря (срок не переносится, поскольку 25 декабря – понедельник). В нем отражаются суммы налога, исчисленные и удержанные за период с 23-го числа месяца, предшествующего месяцу, в котором представлено указанное уведомление, по 22-е число текущего месяца. То есть первое уведомление за декабрь налоговые агенты подают по налогу, удержанному с 23 ноября по 22 декабря включительно. В этом уведомлении в качестве кода отчетного периода следует указать значение «34/03». А налог за указанный период налоговые агенты должны перечислить в бюджет до 28 декабря включительно (п. 6 ст. 226 НК РФ).

Что касается второго уведомления за декабрь, то необходимость его подачи обусловлена особыми правилами исчисления НДФЛ в последнем месяце года, установленными в соответствии с абз. 3 п. 9 ст. 58 НК РФ. Согласно данной норме, в отношении НДФЛ, удержанного за период с 23 декабря по 31 декабря, уведомление следует подавать не в следующем месяце (как в общем случае), а не позднее последнего рабочего дня года.

С учетом того, что последним рабочим днем 2023 года является 29 декабря, то второе уведомление по НДФЛ, рассчитанному за период с 23 по 31 декабря, нужно представить 29 декабря 2023 года. Во втором уведомлении в качестве кода отчетного периода следует указать значение «34/04». НДФЛ за период с 23 по 31 декабря необходимо уплатить также не позднее 29 декабря 2023 года.

Порядок подачи уведомлений по НДФЛ с 2024 года

С 1 января 2024 года порядок и сроки представления уведомлений об исчисленных суммах НДФЛ будут изменены.

В соответствии с правительственным законопроектом № 448566-8, который уже одобрен Советом Федерации, с 2024 года организации и ИП станут представлять уведомления по НДФЛ по новым правилам. В частности, уведомления потребуется направлять в ИФНС два раза в месяц вместо одного.

Напомним, сейчас для организаций и ИП также предусмотрена возможность представления промежуточных уведомлений по НДФЛ. Порядок заполнения промежуточных уведомлений имеет ряд особенностей: в основном и в дополнительном отчете за месяц будут одинаковые КБК, ОКТМО и коды отчетного периода. Разница будет лишь в суммах и датах подачи.

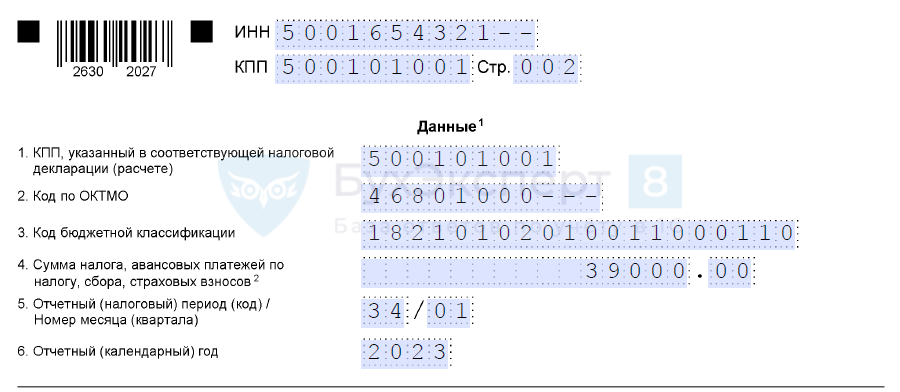

Код бюджетной классификации указывается в строке 3 промежуточного уведомления. Основные КБК, которые указываются в дополнительном отчете:

- 182 1 01 02010 01 1000 110 – НДФЛ налогового агента по доходам, которые облагаются по ставке 13 процентов (не больше 5 млн рублей);

- 182 1 01 02080 01 1000 110 – подоходный налог по доходам свыше 5 млн рублей, облагаемых по ставке 15 процентов;

- 182 1 01 02010 01 1000 110 –- НДФЛ налогового агента по остальным доходам, в том числе доходам нерезидентов со ставкой НДФЛ 30 процентов (доходы в пределах и сверх 5 млн рублей);

- 182 1 01 02130 01 1000 110 – налог с доходов от долевого участия в организации, полученных в виде дивидендов (в части суммы налога, не превышающей 650 тыс. рублей);

- 182 1 01 02140 01 1000 110 – налог с доходов от долевого участия в организации, полученных в виде дивидендов (в части суммы налога, превышающей 650 тыс. рублей).

При получении уведомления инспекторы проверят, верно ли указан КБК. Если налогоплательщику придет сообщение с ошибкой: «Неверно указан КБК», уведомление лучше уточнить. Несмотря на то что промежуточное уведомление можно не исправлять, начисление на другой КБК приведет к искажению данных, так как будет проведено начисление по другому налогу либо инспекторы не смогут идентифицировать платеж.

Сумму НДФЛ в промежуточных уведомлениях необходимо указать в строке 4. Это подоходный налог, удержанный с 23-го числа прошлого месяца до 9-го текущего. Не позднее 25-го числа в ИФНС необходимо направить общее уведомление за период с 23-го числа предыдущего месяца по 22-е число текущего. В нем указывают общую сумму (включая ту, которую налоговый агент отразил в промежуточном уведомлении).

В законодательстве есть неопределенность с периодом, за который нужно указывать сумму НДФЛ. В части 12.2 статьи 4 Закона от 14.07.2022 № 263-ФЗ сказано, что в промежуточном уведомлении нужно отражать сумму удержанного НДФЛ за период с 23-го числа прошлого месяца до 9-го числа текущего месяца. Из буквального толкования нормы следует, что в строке 4 нужно указывать НДФЛ, удержанный по 8-е число включительно. Но если включить суммы, удержанные по 9-е число, это не будет ошибкой. Главное – отразить верную сумму в основном уведомлении, которое будет отправлено до 25-го числа.