Узнайте, как создавать резервы в бухгалтерском и налоговом учете, включая резерв по сомнительной задолженности. Разберитесь в ограничениях и правилах формирования резервов для корректного расчета налога на прибыль.

Cодержание

Резерв по сомнительной задолженности в налоговом учете

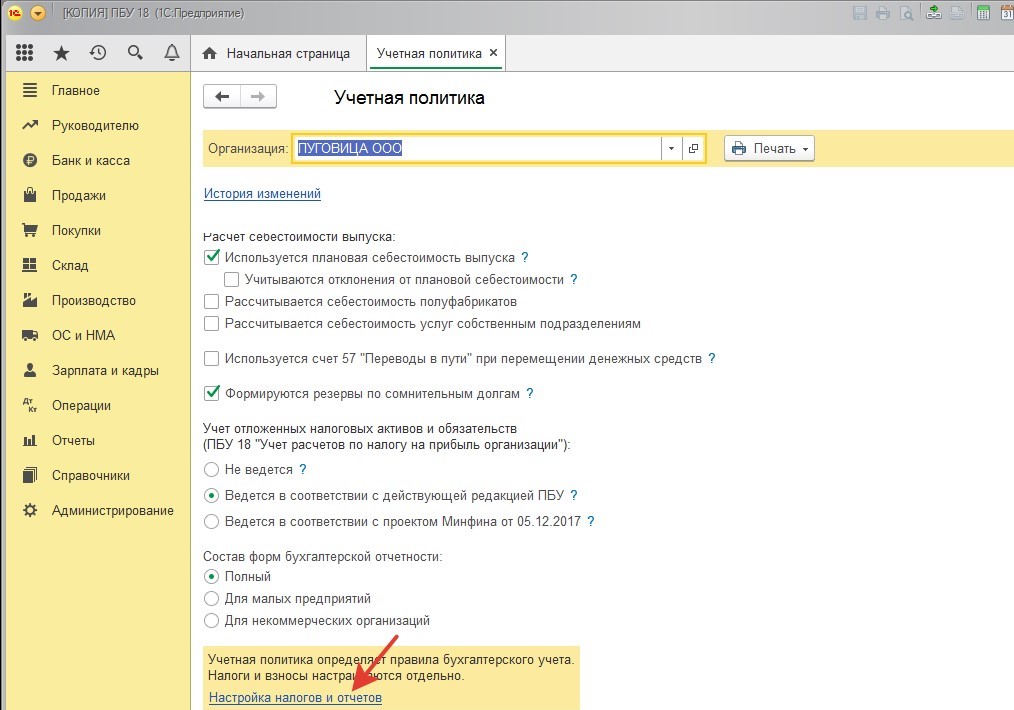

Резервы организации создаются, чтобы покрыть затраты или убытки, которые предположительно возникнут в будущем. Налоговый кодекс РФ разрешает включать резервируемые суммы в расходы. При этом формирование резервов в налоговом учете имеет ряд ограничений, которые нужно соблюдать для корректного расчета базы по налогу на прибыль.

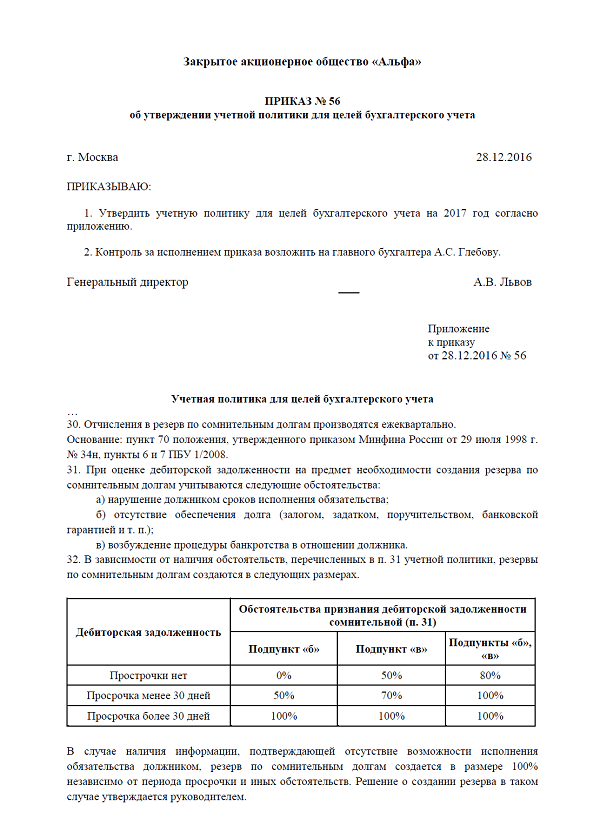

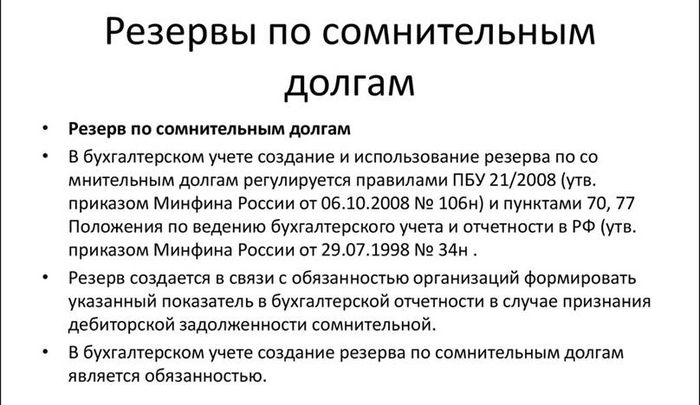

Первый тип резервов, который может создавать компания, это резерв по сомнительным долгам. Такая задолженность переходит в категорию сомнительной, если выполнены три обязательных условия: срок просрочки оплаты, отсутствие обеспечения задолженности и отсутствие возможности получить погашение долга в будущем.

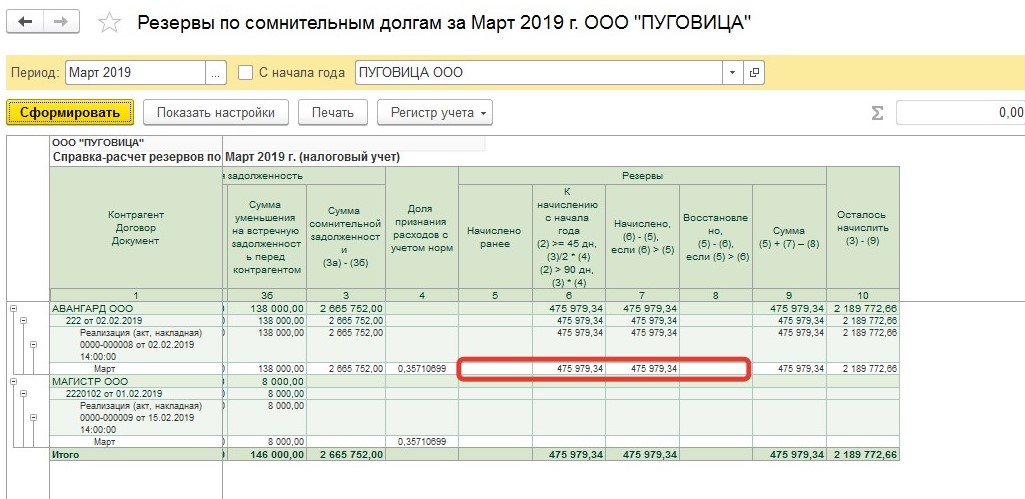

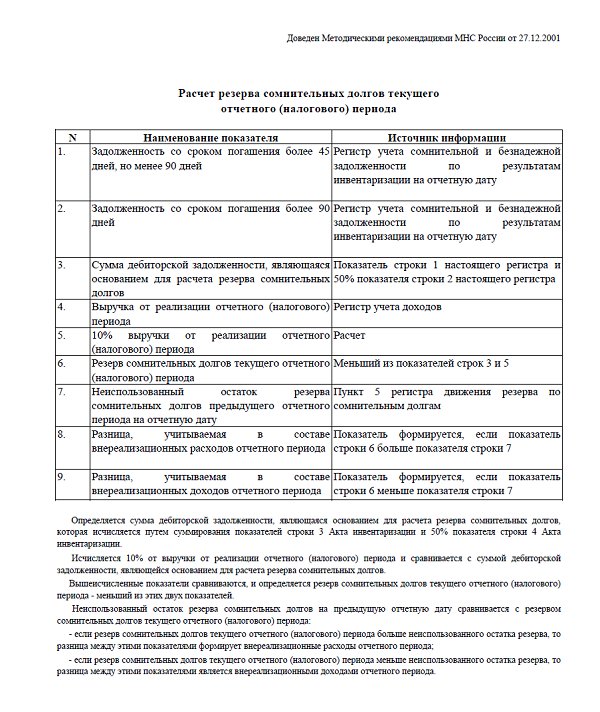

Организация-кредитор может создать резерв по такому долгу и принять эту сумму в качестве внереализационного расхода на последнее число отчетного/налогового периода. Величина средств, которую разрешается учесть, определяется в ходе инвентаризации задолженности покупателей на отчетную дату.

Резерв сомнительных долгов в налоговом учете формируется в зависимости от числа дней просрочки оплаты:

| Число дней просрочки оплаты | Сумма резерва |

|---|---|

| 45-90 | 50% от сомнительного долга |

| 90 и более | Сомнительный долг |

По итогам налогового периода размер резерва не может составлять больше 10% выручки от реализации за этот период. Если же резерв рассчитывается по окончании отчетного периода, в качестве предела берется наибольшая из двух сумм: 10% выручки за истекший налоговый период либо 10% выручки за настоящий отчетный период.

Контрагент-покупатель может перечислить вам неуплаченные суммы. В этом случае разница между суммами резерва, рассчитанными на предыдущую и на текущую отчетные даты, учитывается как внереализационный доход.

Резерв может быть использован только на покрытие убытков, полученных в результате признания долга безнадежным. При этом не обязательно, чтобы безнадежный долг участвовал в расчете суммы резерва. Если зарезервированных денег не хватает для списания всех безнадежных долгов, списываемые долги сверх суммы резерва включаются во внереализационные расходы.

Если вы не планируете со следующего года использовать резерв, то неизрасходованную сумму нужно включить во внереализационные доходы.

Резервы в бухгалтерском учете

Резервы в бухгалтерском учете создаются, чтобы не завышать в балансе стоимость активов и не занижать величину обязательств. В бухгалтерском учете создаются следующие резервы:

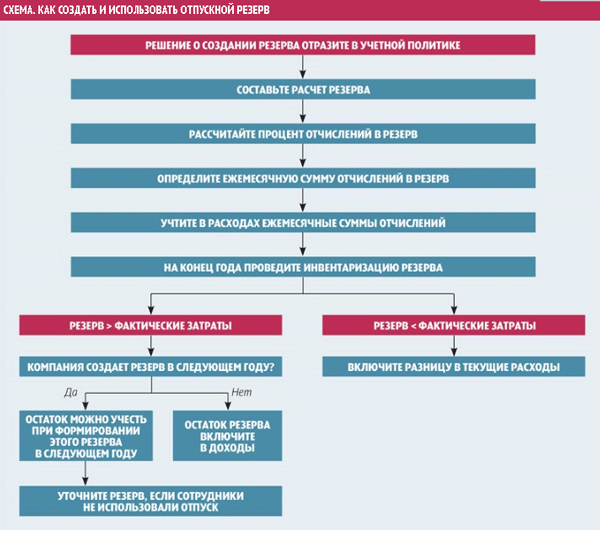

Резервы на отпуска

Начисляются ежемесячно в дебет тех же счетов, на которых начисляется зарплата. Когда сотрудник уходит в отпуск, отпускные и взносы с этих сумм списываются за счет резерва.

Резерв под снижение стоимости ТМЦ

Начисляется минимум раз в год перед составлением годовой отчетности. Проверяется стоимость остатков по дебету счета 10, 41, 43.

Резерв по финвложениям

Проверяется на обесценение минимум раз в год перед составлением годовой отчетности.

Резерв на гарантийный ремонт

Минимум раз в год делаются отчисления в резерв на следующий год. Расходы в течение года списываются за счет резерва. Если резерва не хватает, то списываются затраты в дебет счетов учета расходов.

Как показывать резервы в бухгалтерской отчетности?

Резервы в бухгалтерской отчетности отображаются в балансе организации. Они учитываются как отдельная статья и указываются справа от активов или обязательств в соответствии с их характером. Например, резервы на отпуска указываются справа от раздела "Долгосрочные обязательства", а резерв под снижение стоимости ТМЦ - справа от раздела "Материальные запасы".

В налоговом учете резервы могут быть учтены как внереализационные расходы и уменьшить налогооблагаемую базу.

См. также

Что нам скажет Википедия?

Как формировать резервы в бухгалтерском и налоговом учете

Методики консолидации предусматривают сбор и обработку большого объёма информации. Выбор методики проведения консолидации зависит от доли владения компанией (дочерняя, ассоциированная, или же в компанию просто вложены инвестиции, не дающие контроля), и от характера группы компаний (между компаниями существуют инвестиционные или договорные отношения, или ими владеет одно лицо или группа лиц). Выбранная методика, в свою очередь, определяет суть, количество и характер консолидационных процедур.

В целом, процедура консолидации финансовых отчётов состоит из следующих этапов:

- Подготовка отчётности каждым отдельным предприятием группы.

- Проведение корректировок.

- Составление консолидированной отчётности.

Метод приобретения — это метод проведения консолидации, при котором подразумевается такая форма объединения компаний, при которой одна из компаний имеет контроль над другими, то есть одна компания по сути является материнской а другая дочерней. При подготовке консолидированной отчётности этим методом необходимо чётко определить структуру группы и идентифицировать материнскую и дочерние компании; также необходимо, чтобы учётные политики материнской и дочерних предприятий были сходны во всех значимых вопросах.

Метод пропорциональной консолидации предполагает, что материнская компания имеет значительное, но не полное контрольное влияние на дочерние компании. При использовании этого метода проводятся корректировки в консолидированной отчётности, учитывающие долю участия материнской компании в активах, обязательствах, доходах и расходах дочерних компаний.

Совместно контролируемые операции представляют собой соглашение между двумя или более сторонами о совместной деятельности, где каждая сторона имеет совместный контроль над операциями и вкладывает свои ресурсы в достижение общей цели. При составлении консолидированной отчётности в отношении совместно контролируемых операций используется метод долевого участия, согласно которому в консолидированной отчётности отражаются только доля каждого участника в активах, обязательствах, доходах и расходах совместно контролируемых операций.

Совместно контролируемые активы возникают, когда две или более компании имеют совместный контроль над активами в рамках соглашения о совместной деятельности. При составлении консолидированной отчётности в отношении совместно контролируемых активов используется метод долевого участия, согласно которому в консолидированной отчётности отражаются только доля каждого участника в активах, обязательствах, доходах и расходах совместно контролируемых активов.