Расходы на рекламу наружного транспорта подлежат нормированию, но Верховный Суд РФ вынес Определение, которое оспаривает ограничение этой возможности. Узнайте подробности в статье на сайте 'Бух-в-помощь'.

Cодержание

По мнению одного из экспертов «АГ», определение ВС представляет значительный интерес для юристов, которые будут ссылаться на него в соответствующих налоговых спорах. Другой эксперт отметил давний характер таких споров, поскольку фискальные органы еще с 2005 г. отказывались признавать затраты на рекламу на транспорте ненормируемыми расходами.

Верховный Суд РФ и Определение № 305-ЭС19-4394

30 мая Верховный Суд РФ вынес Определение № 305-ЭС19-4394 по делу об оспаривании ООО «Орион Интернейшнл Евро» требования налоговой инспекции по уплате налога на прибыль из-за перерасчета расходов на рекламу.

В 2017 г. ИФНС № 28 по г. Москве провела выездную проверку общества за период с 2012-го по 2014 г., по итогам которой была доначислена недоимка по налогу на прибыль на общую сумму свыше 14,6 млн руб. Основанием доначисления налога послужил вывод инспекции о нарушении обществом положений п. 4 ст. 264 НК РФ, что выразилось во включении в налоговую базу расходов на рекламу в размере свыше 73 млн руб., превысивших 1% от выручки. По итогам проверки было вынесено решение об отказе в привлечении общества к ответственности за совершение налогового правонарушения.

Общество обжаловало решение инспекции в вышестоящий налоговый орган, который отменил оспариваемый документ в части выводов о неправомерном включении затрат по приобретению услуг по приоритетной выкладке товара в торговых залах в состав расходов по налогу на прибыль. Одновременно УФНС России возложило на инспекцию обязанность по перерасчету суммы доначисленного налога.

Во исполнение решения вышестоящего органа ИФНС произвела перерасчет, указав, что оставшиеся расходы в размере 944 тыс. руб. (затраты на производство рекламных материалов для размещения на наземных транспортных средствах) подлежат нормированию для целей налогообложения. С учетом этого инспекция направила обществу требование с предложением уплатить задолженность по налогу на прибыль на сумму 207 тыс. руб. В последующем письме налоговый орган скорректировал указанную сумму до 188 тыс. руб.

После безрезультатного обращения в вышестоящий налоговый орган общество оспорило решение УФНС и требование инспекции об уплате налога в судебном порядке. Арбитражный суд удовлетворил требования заявителя частично, признав требование инспекции недействительным. При этом суд исходил из того, что налогоплательщик по итогам 2012 г. не превысил лимит, предусмотренный п. 4 ст. 264 НК в части расходов на размещение рекламы на транспорте, поэтому такие затраты учитывались в полном объеме в составе расходов.

Рекламные расходы и налог на прибыль

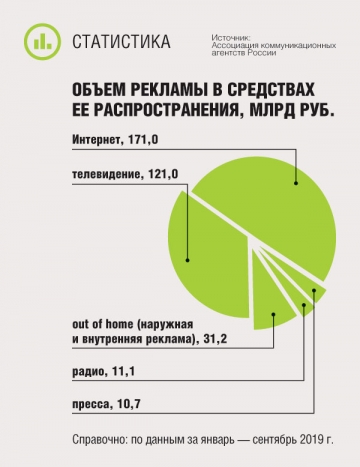

Наружная реклама – неотъемлемая часть полноценной рекламной кампании. При этом за последние несколько лет широкое распространение получила реклама на городском наземном транспорте. Ее преимущество заключается в том, что при низких затратах на изготовление и размещение она воздействует как на свою аудиторию (пользователей общественного транспорта), так и на водителей личного транспорта, их пассажиров и пешеходов. Рекламодатели все чаще обращаются к рекламе на транспорте, находя в ней доступное и эффективное средство не только для продвижения своих товаров, услуг, но и для создания имиджа конкурентоспособной компании.

Каковы же особенности признания расходов на рекламу, в том числе наружную, в целях налогообложения прибыли?

Затраты на рекламу реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, относятся к прочим расходам, связанным с производством и реализацией (пп. 28 п. 1 ст. 264 НК РФ). При этом положениями п. 4 ст. 264 НК РФ предусмотрено, что отдельные виды рекламных расходов можно признать при исчислении налога на прибыль только в пределах норматива.

В частности, полностью при исчислении налога на прибыль можно учесть следующие рекламные расходы:

- Затраты на размещение рекламы в средствах массовой информации (печатные издания, телевидение, радио и др.).

- Затраты на организацию рекламных акций, мероприятий и презентаций.

- Затраты на рекламу товаров и услуг в торговых залах, на прилавках и полках.

Однако, при рекламе на транспорте возникают споры относительно признания таких затрат в пределах норматива. В Определении № 305-ЭС19-4394 Верховного Суда РФ было установлено, что затраты на рекламу, размещенную на транспорте, подлежат нормированию, что ограничивает возможность полного учета этих расходов при исчислении налога на прибыль.

Судьи обратились к Закону о рекламе и указали, что законодатель разделяет понятия «наружная реклама» и «реклама на транспортных средствах». Соответственно, услуги по производству рекламных материалов и их размещение на транспортных средствах следует рассматривать как рекламу на транспорте, которая подлежит нормированию.

Таким образом, решение Верховного Суда РФ подтверждает, что инспекция незаконно ограничивает затраты на рекламу, размещаемую на транспорте, и налогоплательщики имеют право на полный учет этих расходов при исчислении налога на прибыль.

См. также

Заключение

Определение № 305-ЭС19-4394 Верховного Суда РФ стало важным правовым актом, который ограничивает возможность налоговой инспекции незаконно ограничивать затраты на рекламу на транспорте при исчислении налога на прибыль. Решение суда подтверждает, что такие расходы должны учитываться в полном объеме и не подлежат нормированию, если они не превышают установленные ограничения в п. 4 ст. 264 НК РФ. Это означает, что налогоплательщики имеют право на справедливое налогообложение и могут использовать рекламу на транспорте как эффективный инструмент продвижения своих товаров и услуг.