Узнайте, как правильно составить письменный запрос для налоговой инспекции. Получите детальную информацию и советы от государственного налогового инспектора Анны Дынкиной. Отправьте свое обращение и получите ответы на свои вопросы.

Cодержание

Готовим почву

Бухгалтеры иногда сталкиваются с ситуацией, когда они не могут однозначно трактовать смысл новой поправки в закон или разъяснительных писем из Минфина или ФНС. Им нужна дополнительная информация. Как правильно составить письменный запрос в налоговую? Рассказывает государственный налоговый инспектор Анна Дынкина.

Из уст в уста

Устную консультацию налогоплательщик может получить в своей налоговой инспекции, обратившись туда лично или по телефону справочной службы инспекции. Напоминаем, что для представителей налогоплательщиков необходимо иметь должным образом оформленную доверенность, а для налогоплательщиков, обращающихся лично, – документ, удостоверяющий личность. Если у налогового инспектора не будет оснований для отказа, он должен сформулировать ответ в момент обращения налогоплательщика. В пункте 27 Регламента определен временной период в 15 минут (или в 30 минут в случае, если нужна предварительная подготовка), за исключением периода за пять рабочих дней до срока сдачи налоговых деклараций, тогда на подготовку устного ответа Регламентом предусмотрено 2 часа.

Если же для ответа на устное обращение по вопросам, возникающим по конкретной ситуации, нужно представление нормативного обоснования, либо если информации, предоставленной по телефону, недостаточно, инспектор в силу пунктов 33, 34 Регламента обязан предложить налогоплательщику направить обращение в письменной форме.

Пишите письма

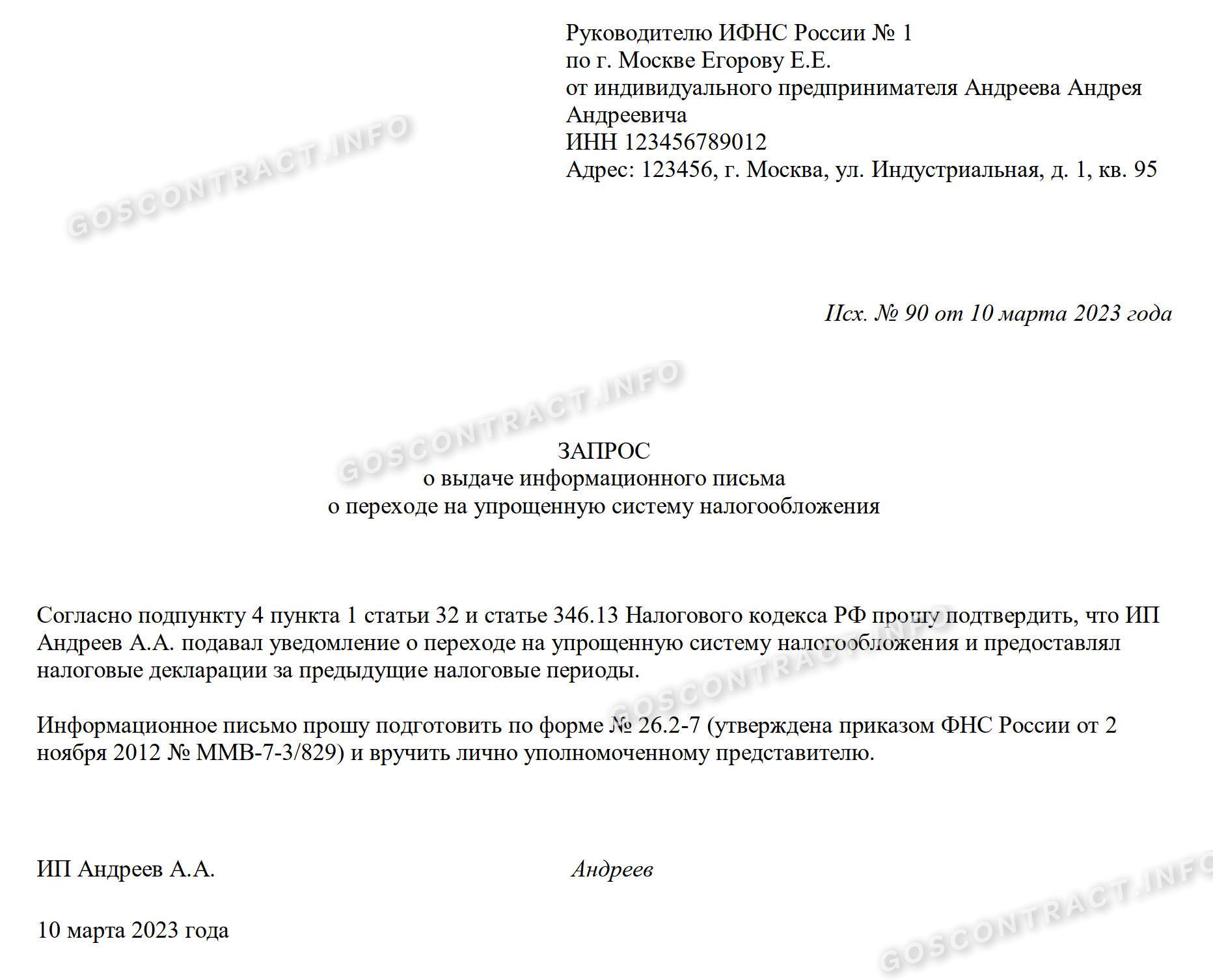

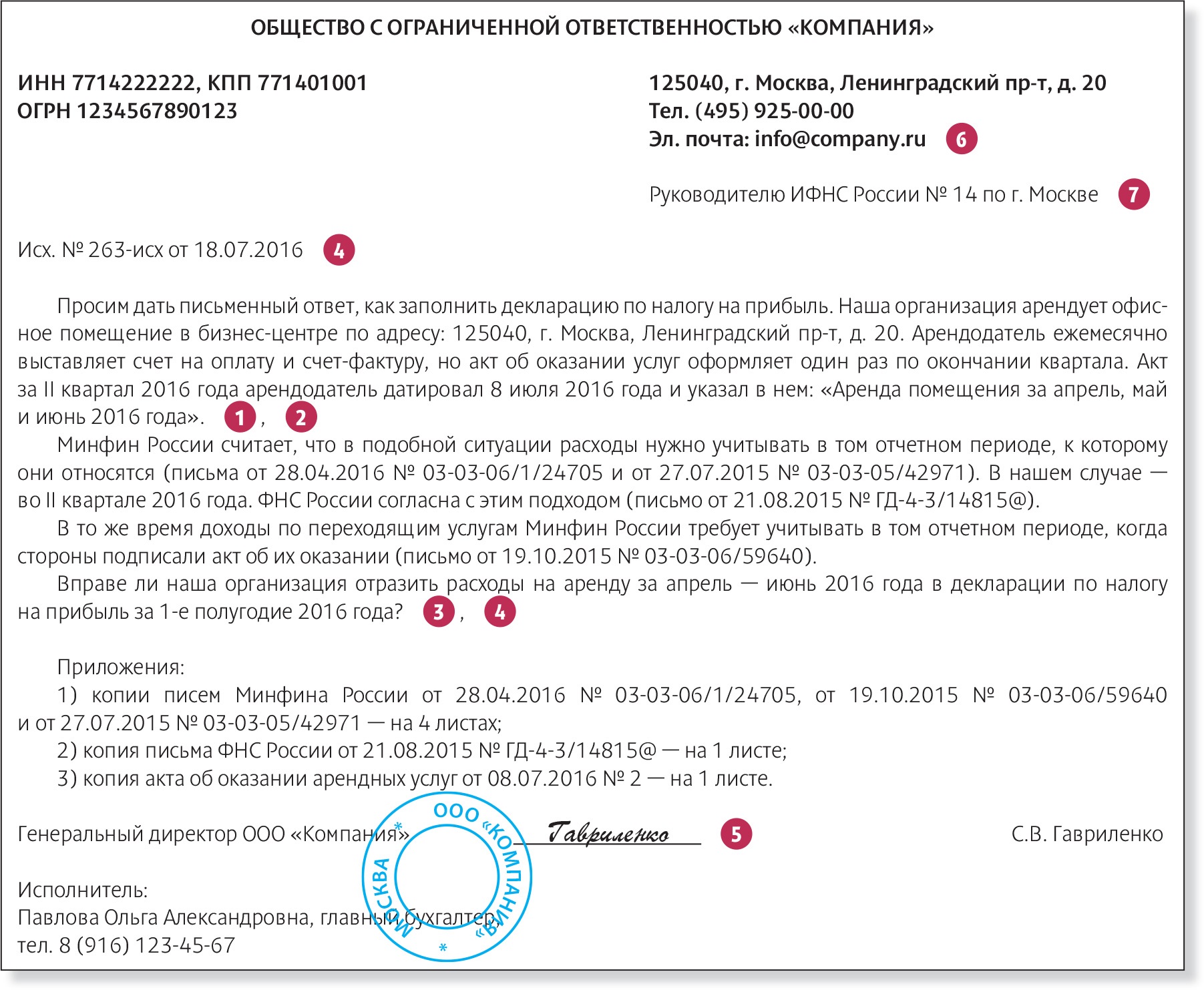

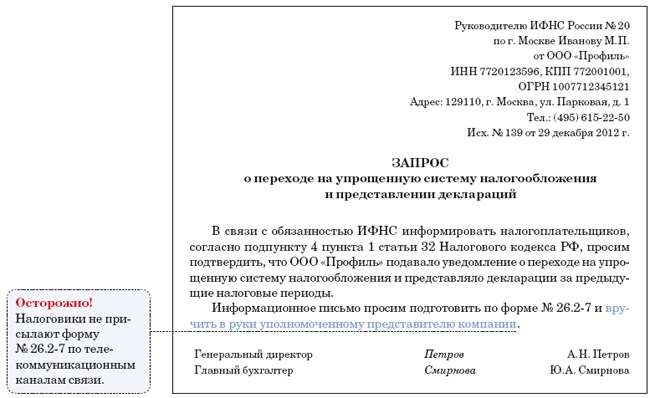

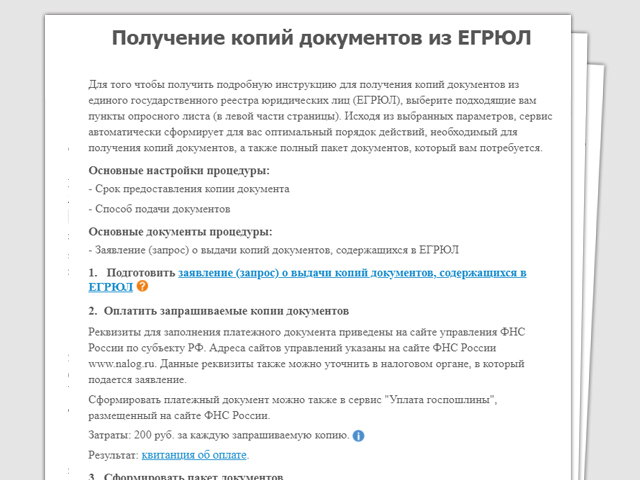

Письменное обращение налогоплательщики могут представить лично в канцелярию налогового органа, а также отправить по почте или в электронном виде (п. 37 Регламента).

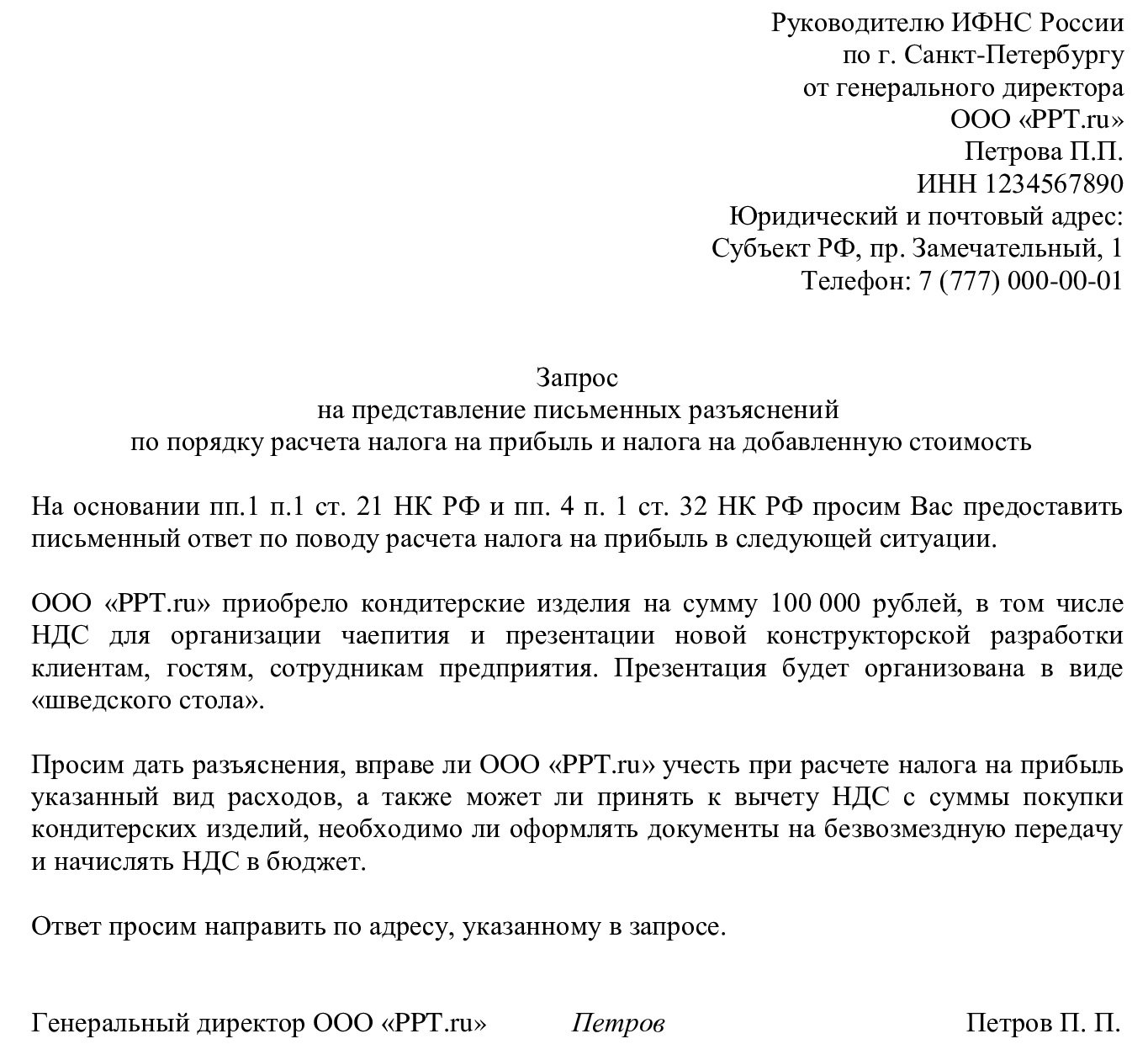

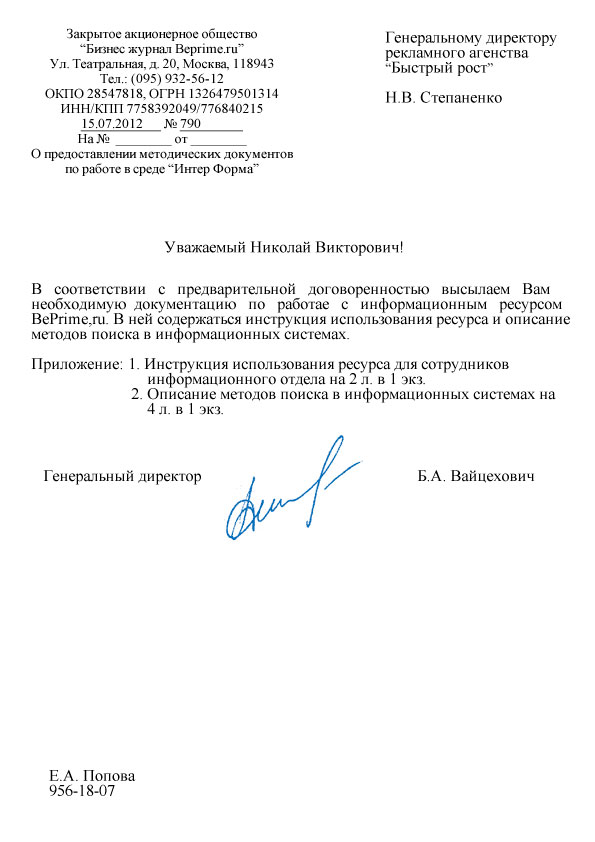

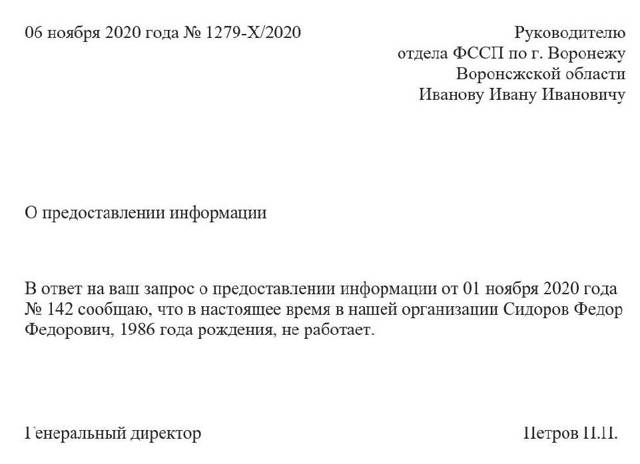

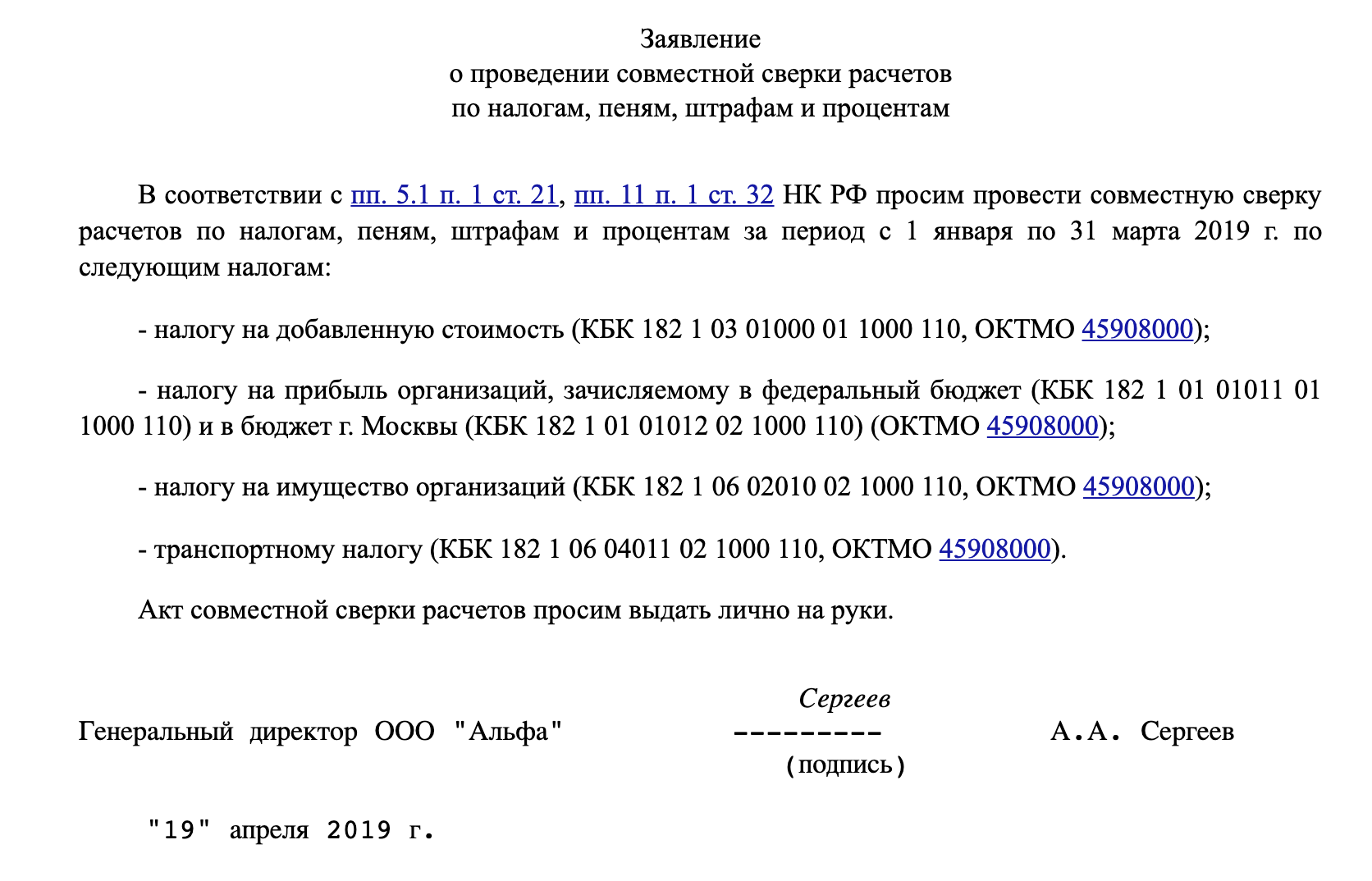

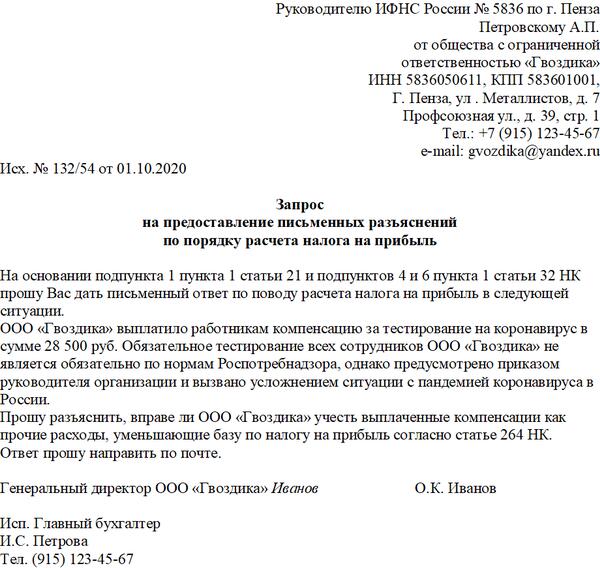

При этом письменное обращение должно содержать следующие обязательные сведения (п. 40 Регламента):

- Фамилия, имя, отчество (при наличии) налогоплательщика;

- Идентификационный номер налогоплательщика (ИНН);

- Адрес места жительства налогоплательщика (для физических лиц) или место нахождения (адрес) налогоплательщика (для юридических лиц);

- Контактный телефон, адрес электронной почты (при наличии);

- Содержание обращения;

- Приложения к обращению (при наличии).

См. также

Согласие на раскрытие налоговой тайны

Согласие на раскрытие налоговой тайны оправдано, когда компания планирует работать с банками, контрагентами и партнерами. Только после такого согласия банки могут проверить финансовое состояние заемщика, а контрагенты — соблюдение компанией налогового законодательства.

Согласие на раскрытие налоговой тайны делает общедоступным ее содержание или часть тайных сведений. Налоговый орган может сообщить такую информацию другой организации или фирме по запросу.

Согласие на раскрытие налоговой тайны можно составить с использованием образца, приведенного в приложении 1 к приказу ФНС № ММВ-7-17/615@.

При заполнении согласия на бумаге, важно учесть, что его заполняют чернилами синего, фиолетового или черного цвета. Запрос нужно составлять заглавными печатными буквами.

В бланке указывают код ИФНС, в которую налогоплательщик подает согласие, а также наименование компании и ИНН.

В форме можно указать те сведения, которые компания собирается раскрыть. Код 1 означает, что раскрытию подлежат все данные. Код 2 — что общедоступными станут часть сведений.

В последнем случае нужно заполнить раздел «Коды сведений» на втором листе бланка и перечислить коды сведений, на которые налогоплательщик дает согласие на разглашение. Эти коды есть в приложении 3 к приказу № ММВ-7-17/615@.

Инспекторы не примут согласие, если:

- Оно не соответствует установленному образцу;

- Отсутствуют обязательные сведения;

- Заявленные сведения противоречат действительности или нарушают права и законные интересы третьих лиц.

В согласии можно указать период, в который тайна будет общедоступной. Датой получения согласия будет дата отметки о приеме, которую проставит инспекция.

Важно: согласие на раскрытие данных можно отозвать. Для этого налогоплательщику нужно составить запрос в произвольной форме.

Бланк согласия или форму для составления документа в электронном виде можно скачать с официального сайта ФНС.

Подробнее о том, когда уместно раскрывать налоговую тайну, мы рассказали в прошлой статье.

Журнал "Российский налоговый курьер"

Публикация подготовлена при участии специалистов Сводно-аналитического управления ФНС России

Куда и с каким вопросом обращаться

В статье 21 Налогового кодекса сказано, что налогоплательщики вправе обращаться с запросами как в налоговые органы, так и в финансовые. Однако у этих органов разная компетенция. Поэтому прежде всего нужно определить, куда именно надо обращаться.

Налоговые органы согласно пункту 1 статьи 21 НК РФ предоставляют налогоплательщикам бесплатную информацию:

- о действующих налогах и сборах;

- законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах;

- порядке исчисления и уплаты налогов и сборов;

- правах и обязанностях налогоплательщиков;

- полномочиях налоговых органов и должностных лиц.

Кроме того, налогоплательщики вправе получать от налоговых органов формы налоговой отчетности и разъяснения о порядке их заполнения.

От Минфина России налогоплательщики могут получать письменные разъяснения по вопросам применения федерального законодательства о налогах и сборах. За разъяснениями регионального налогового законодательства надо обращаться в финансовые органы субъектов Российской Федерации, а нормативных правовых актов местного значения — в органы местного самоуправления. Ответы на свои вопросы налогоплательщики получают на бесплатной основе.

Вопросом о том, чем отличается информация о порядке исчисления налогов и сборов, предоставляемая налоговыми органами, от разъяснений по вопросам применения налогового законодательства, за которыми нужно обращаться в финансовые органы, задаются многие налогоплательщики. По сути, чтобы правильно исчислить налог, надо правильно применить налоговое законодательство.

Налоговые органы предоставляют информацию, которая непосредственно содержится в Налоговом кодексе и нормативных правовых актах, принятых в соответствии с ним. Например, о том, как правильно определить налоговую базу и исчислить налоги (сборы), о налоговых и отчетных периодах, сроках уплаты, льготах и т. д.

ПРИМЕР 1

И.И. Иванов направил в налоговую инспекцию обращение с вопросом: имее...