ФНС России рекомендует организациям периодически проводить налоговый анализ собственной деятельности. Узнайте, почему анализ показателей отчетности является важным инструментом для налоговых проверок и как он может обеспечить финансовую стабильность и благополучие компании.

Cодержание

ФНС России рекомендует организациям периодически проводить налоговый анализ собственной деятельности. В ходе него следует исследовать основные показатели уплаченных налогов за различные периоды (кварталы и годы), а также динамику этих показателей. Это необходимо для выявления факторов и причин формирования налоговой базы и дальнейшего устранения причин их возникновения при необходимости.

Кроме того, анализ налоговой нагрузки на систематической основе позволяет отследить возникновение того или иного обязательства и актуальность его погашения, а также выявить все случаи просроченных задолженностей перед ФНС России, чтобы своевременно устранить их.

Значение налогового анализа

Налоговый анализ организации помогает компаниям осуществлять мониторинг за динамикой налоговой нагрузки и выявлять, насколько оптимальный режим налогообложения применяет организация в настоящий момент. Налоговый анализ является гарантом, предупреждающим возникновение налоговых правонарушений, которые могут негативно сказаться на материальном состоянии компании и ее репутации.

Для проведения процедуры налогового анализа необходимы данные из бухгалтерского и налогового учета, а также соответствующих типов отчетности. Именно эти источники являются наиболее объективными поставщиками данных о состоянии дел на предприятии.

Что учитывается в ходе налогового анализа?

Результаты налогового анализа зависят от величин:

- Уплаченных налогов за различные периоды (кварталы и годы)

- Динамики показателей уплаченных налогов

- Наиболее объективных данных из бухгалтерского и налогового учета

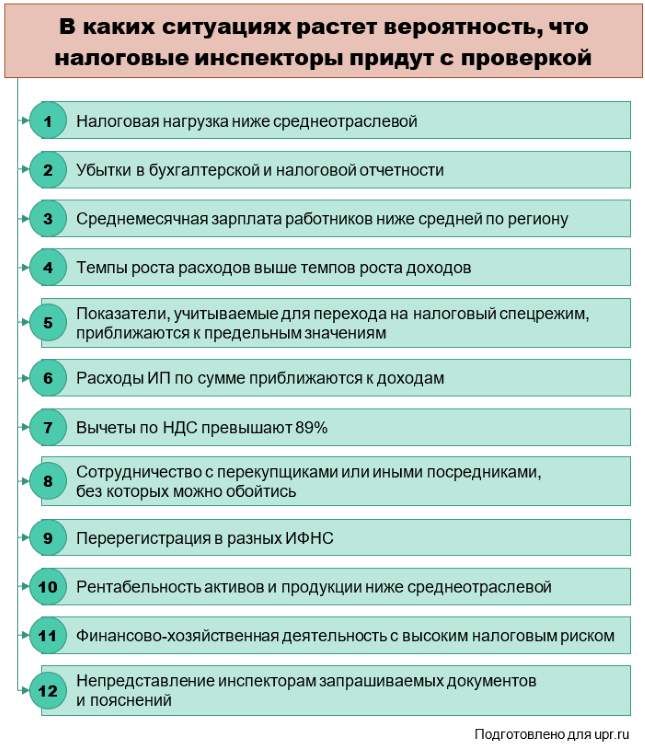

Во время проведения анализа налоговой нагрузки большую роль играет кредиторская задолженность организации перед государственными внебюджетными фондами или бюджетом по налогам и сборам. Такие обязательства часто сопровождаются штрафами, санкциями и пенями, которые, накапливаясь, ведут к постоянному увеличению долга и, в конечном счете, к низкой платежеспособности предприятия. Именно такие трудности являются наиболее распространенной причиной, побуждающей проведение внеплановой налоговой проверки со стороны ФНС.

Комплексно изучая аналитическую информацию о налоговых обязательствах компании, руководство может своевременно оценить риски, связанные с дальнейшей несостоятельностью, и, если они высоки, реализовать контрольные мероприятия.

См. также

Роль налоговой отчетности в повышении эффективности налогового контроля

Своевременное исследование основных налоговых и финансовых показателей позволяет менеджменту компании адекватно оценивать перспективы развития и принимать обоснованные решения. Однако, чтобы сделать это, необходимо иметь доступ к достоверным информационным данным. Именно здесь налоговая отчетность играет ключевую роль.

Публичная бухгалтерская отчетность, а также другие открытые данные, могут помочь компаниям в оценке финансовой и налоговой благонадежности потенциальных контрагентов. Перед заключением сделки важно убедиться, что контрагент платежеспособен и обладает активами, на которые можно будет обратиться в случае неисполнения обязательств. Также необходимо проверить контрагента на его «налоговую благонадежность». В этом помогает аудиторское заключение, которое подтверждает достоверность отчетности и отношение организации к своей финансовой репутации.

Именно поэтому большинство компаний, придерживающихся финансового и налогового ЗОЖ (здорового образа жизни), привлекают третье независимое лицо – аудитора. Аудиторы помогают скорректировать неточности, найти ошибки и резервы, а также дают рекомендации по их устранению.

Ошибки в бухгалтерском учете компании могут привести к финансовым потерям и риску потери контрактов. Например, неправильное определение активов или отражение недостоверной оценки может привести к заключению невыгодных договоров или риску неполучения исполнения. Поэтому проведение анализа состояния налогового учета и бухгалтерской отчетности является важной задачей для компаний.

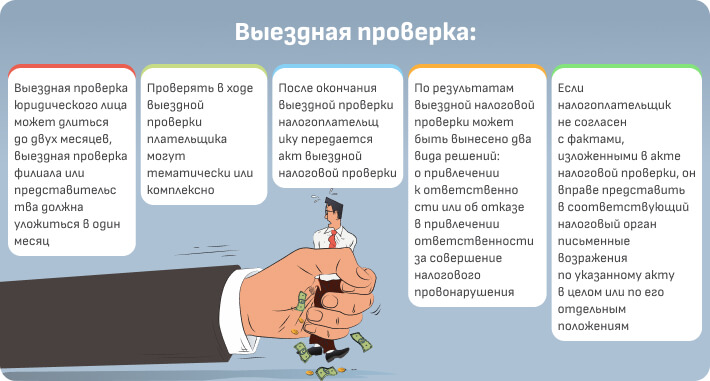

Роль налоговых проверок

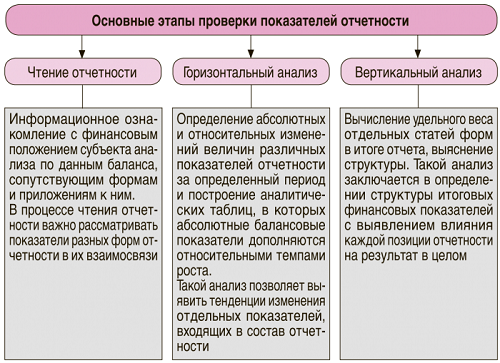

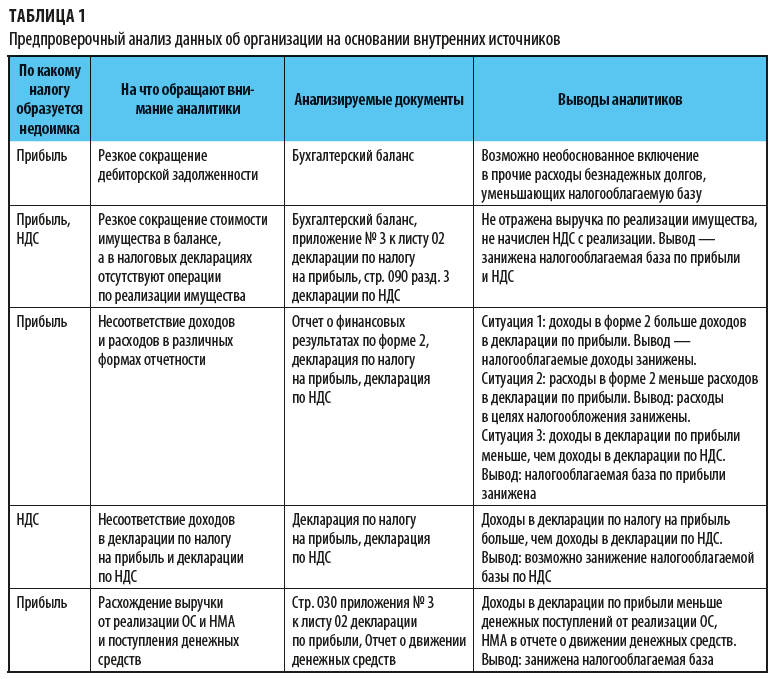

Налоговые проверки проводятся с целью выявления возможных нарушений налогового законодательства и установления соответствия отчетности действительному положению дел в компании. Одним из инструментов налоговых проверок является анализ данных налоговой отчетности.

В России одной из форм налогового контроля является камеральная проверка, которая проводится на основе анализа налоговой отчетности и других финансовых показателей. В ходе камеральной проверки осуществляется контроль уплаченных налогов за различные отчетные периоды, динамики показателей уплаченных налогов и других финансовых показателей.

Камеральная проверка является более систематическим и регулярным видом налогового контроля, поскольку проводится с определенной периодичностью, обычно каждый налогоплательщик не менее 1 раза в квартал. Это позволяет более эффективно отслеживать налоговые обязательства компании и своевременно выявлять возможные нарушения.

В заключение, анализ показателей отчетности является важным инструментом для налоговых проверок, поскольку позволяет выявить возможные нарушения налогового законодательства и установить соответствие отчетности действительному положению дел в компании. Проведение анализа состояния налогового учета и бухгалтерской отчетности является неотъемлемой частью успешного управления компанией и обеспечивает ее финансовую стабильность и благополучие.

Что нам скажет Википедия?

Анализ этих показателей отчетности - предмет налоговых проверок, которые проводятся с целью выявления возможных нарушений налогового законодательства и установления соответствия отчетности действительному положению дел в компании. При проведении таких проверок налоговые органы обращают внимание на различные финансовые показатели, такие как активы, обязательства, доходы и расходы, которые объединяются в консолидированную систему финансовых отчетов. Для проведения анализа используются различные методики консолидации, в зависимости от характера группы компаний и доли владения компанией.

Одним из методов проведения консолидации является метод приобретения, при котором материнская компания имеет контроль над дочерними компаниями. В рамках этого метода подразумевается суммирование данных по бухгалтерскому балансу и отчету о прибылях и убытках материнской и дочерних компаний, и исключение внутригрупповых операций между ними. Еще одним методом является метод пропорциональной консолидации, который применяется в случае создания совместных компаний или заключения договоров о совместной деятельности. В этом случае каждый участник совместного предпринимательства признает свою долю в финансовой отчетности и раскрывает информацию о своих активах, обязательствах, доходах и расходах. Также существуют методы консолидации, связанные с совместно контролируемыми операциями и активами, которые предполагают совместное владение и контроль над активами в целях совместной деятельности.

Анализ этих показателей отчетности является важным инструментом для налоговых проверок, поскольку позволяет выявить возможные нарушения налогового законодательства и установить соответствие отчетности действительному положению дел в компании.