Узнайте о необходимости уплаты НДС при ввозе товаров из Белоруссии. Какие правила и условия существуют, как начислять и платить налоги при импорте из Белоруссии. Быстрая консультация на сайте Бух-в-помощь.

Cодержание

Ввоз товаров из стран ЕАЭС проще, чем из других, но и тут есть свои особенности: заключение контракта, уплата НДС, подготовка документов в налоговую. В данной статье мы рассмотрим, как законно импортировать товары из Беларуси.

Как заключить контракт с поставщиком из Беларуси

Первый шаг в организации импорта – подписание договора с поставщиком. В контракте с белорусской стороной необходимо прописать важные пункты:

- Предельная сумма договора. Сумма поставок в рамках одного договора должна ограничиваться предельной величиной.

- Выбор валюты договора. Для использования российских рублей как валюты договора необходимо установить официальный курс.

- Сроки расчетов. Сроки оплаты поставки товаров из Беларуси обычно не превышают 90 дней.

Для компенсации возможного штрафа за просрочку оплаты, белорусские поставщики могут включить в контракт условие о неустойке. Проверяйте соразмерность неустойки, предлагаемой белорусской стороной.

Если вы не успеваете заплатить, то заранее позаботьтесь о разрешении Нацбанка на отсрочку платежа по сделке.

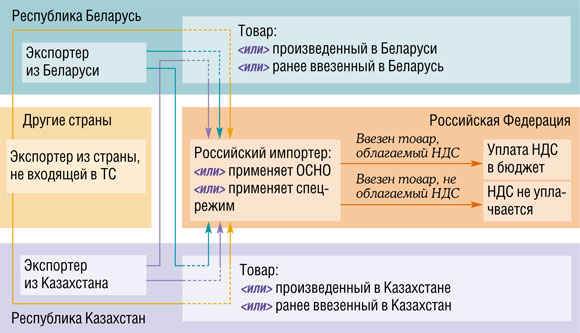

НДС при импорте из стран ЕАЭС

При ввозе товаров из стран ЕАЭС, в том числе из Беларуси, НДС подлежит уплате. Российский налоговый орган администрирует уплату НДС.

По общему правилу российские организации-покупатели обязаны уплатить НДС по ставке 20% (либо 10%) при ввозе товаров из стран-участников ЕАЭС, за исключением освобожденных от налогообложения товаров согласно статье 150 НК РФ.

Обязанность по уплате НДС со стоимости ввезенных товаров распространяется также на тех российских организаций-покупателей, которые применяют специальные режимы налогообложения или освобождены от уплаты НДС.

Порядок взимания НДС при взаимной торговле товарами между хозяйствующими субъектами государств-членов ЕАЭС регламентирован Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг.

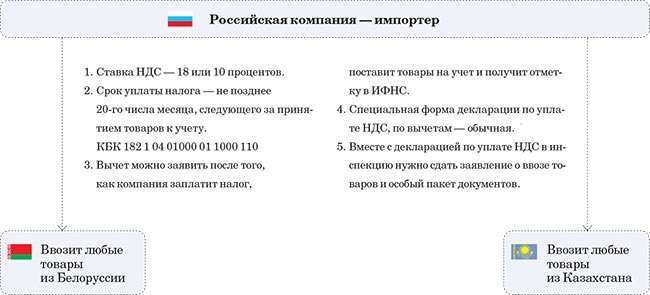

Общий порядок уплаты НДС при импорте из стран ЕАЭС

По общему правилу, российские организации-покупатели обязаны уплатить НДС по ставке 20% (либо 10%) при ввозе товаров из стран-участников ЕАЭС.

Для целей уплаты НДС налоговая база определяется на дату принятия на учет импортируемых товаров и выступает как цена сделки, подлежащая уплате поставщику по условиям контракта.

Не позднее 20-го числа месяца, следующего за месяцем принятия на учет ввезенных товаров, российская организация-покупатель должна уплатить НДС в бюджет.

См. также

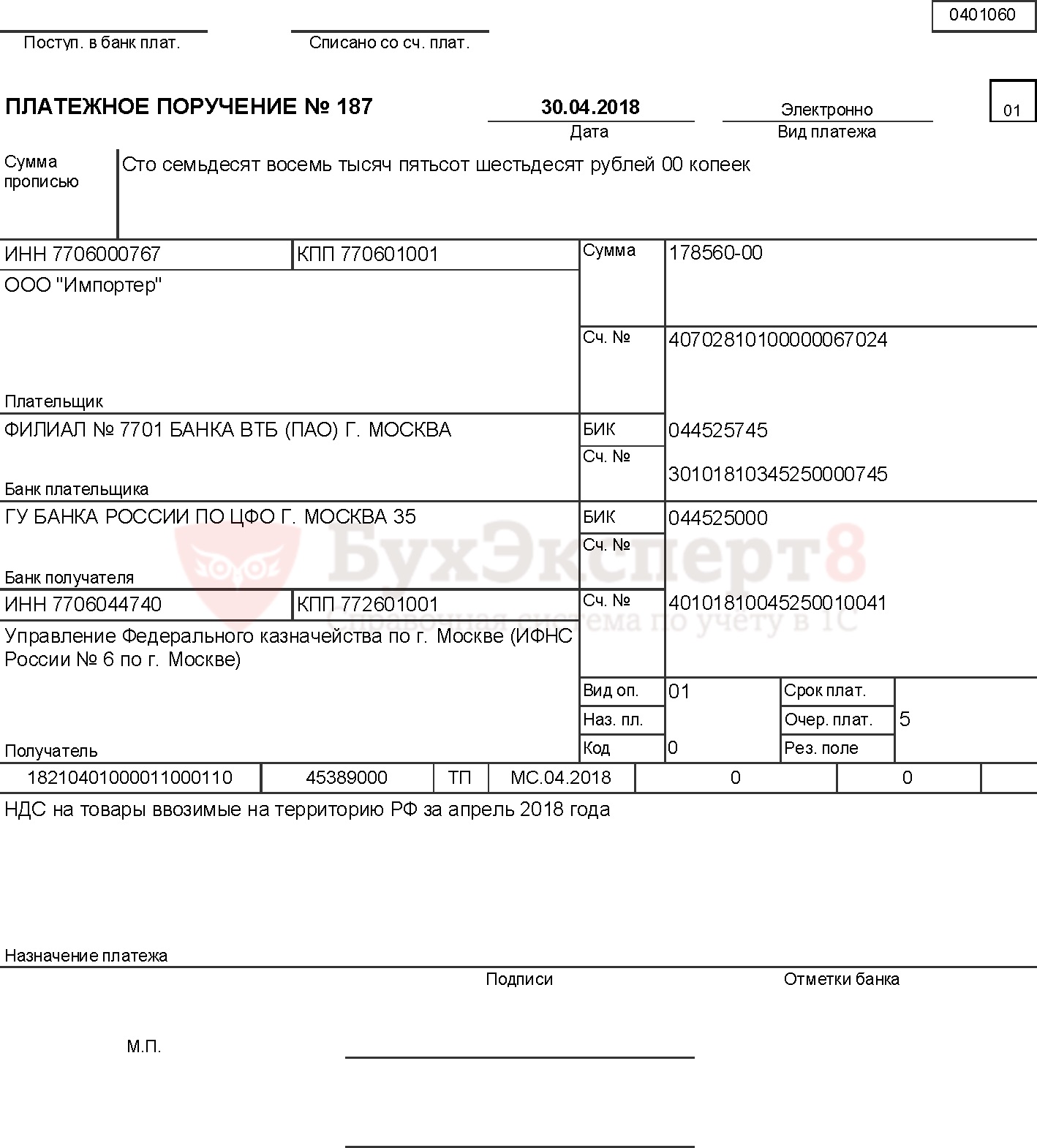

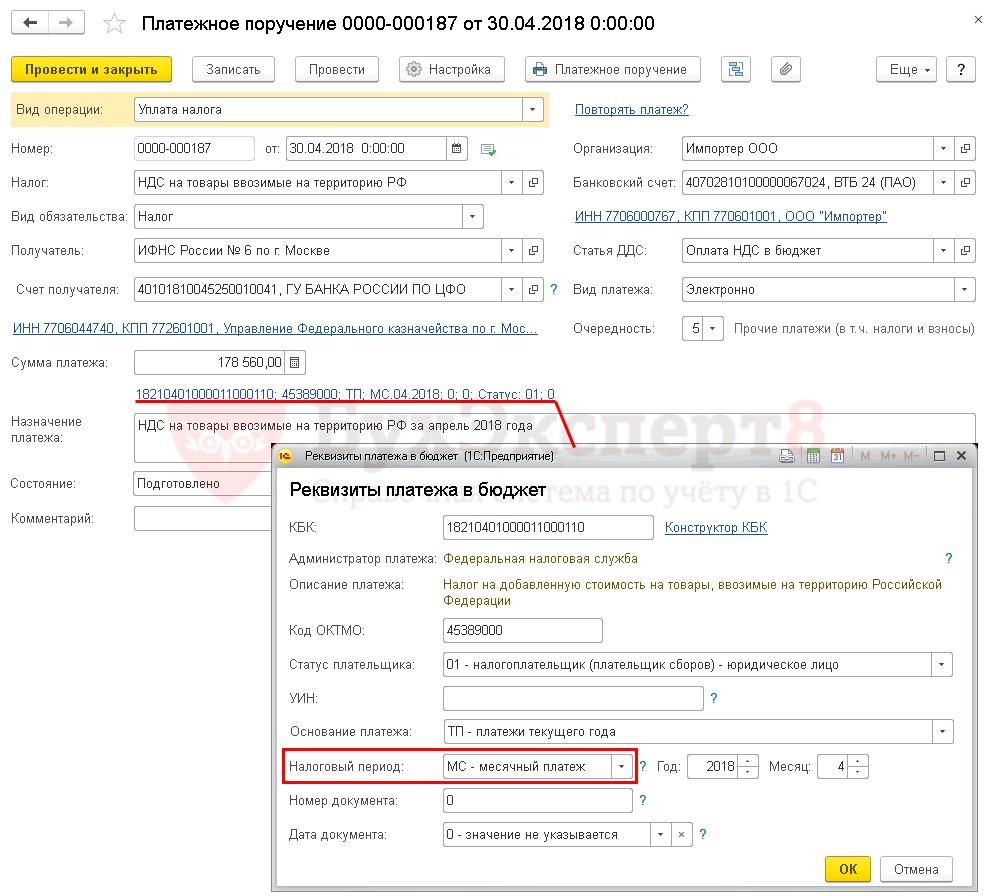

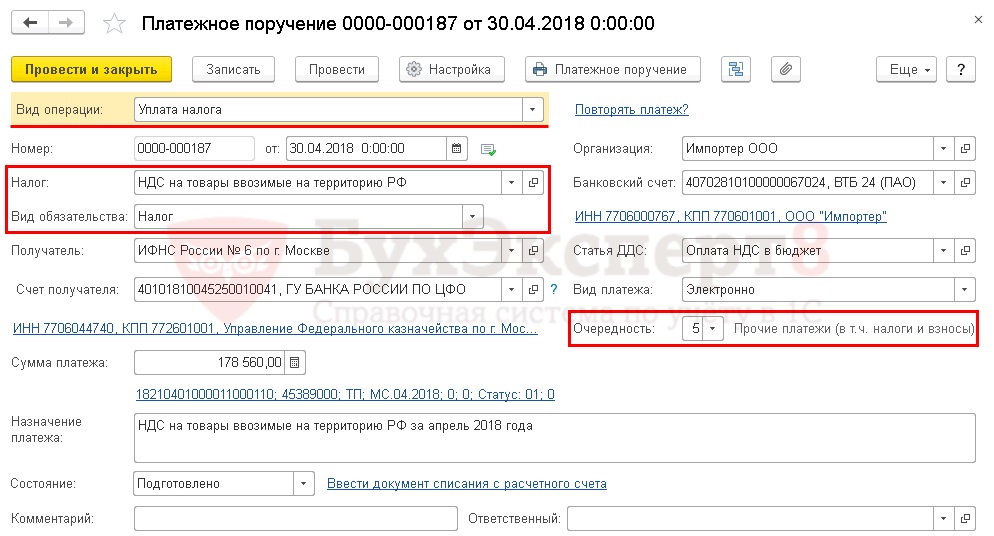

Оплата НДС при импорте товаров из Беларуси

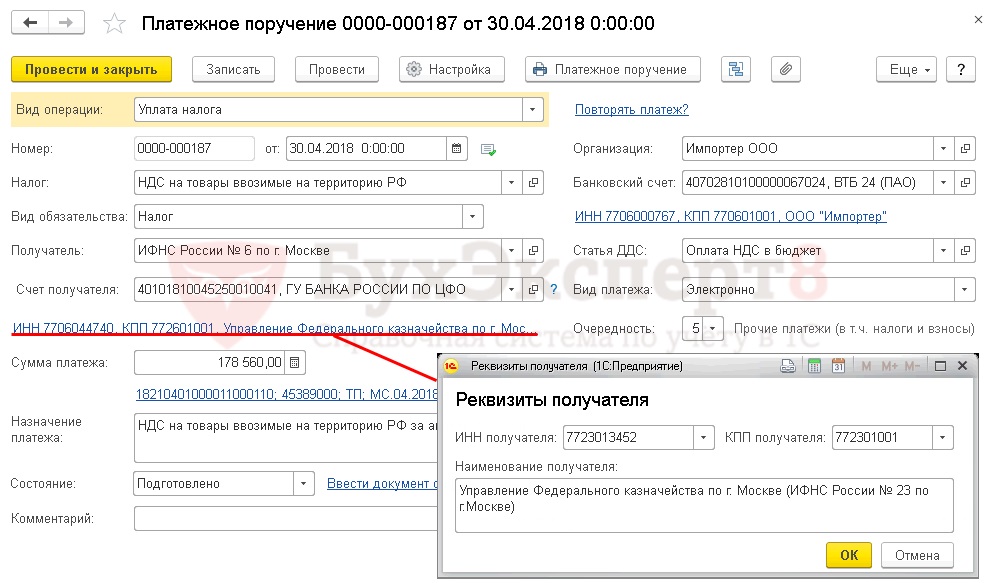

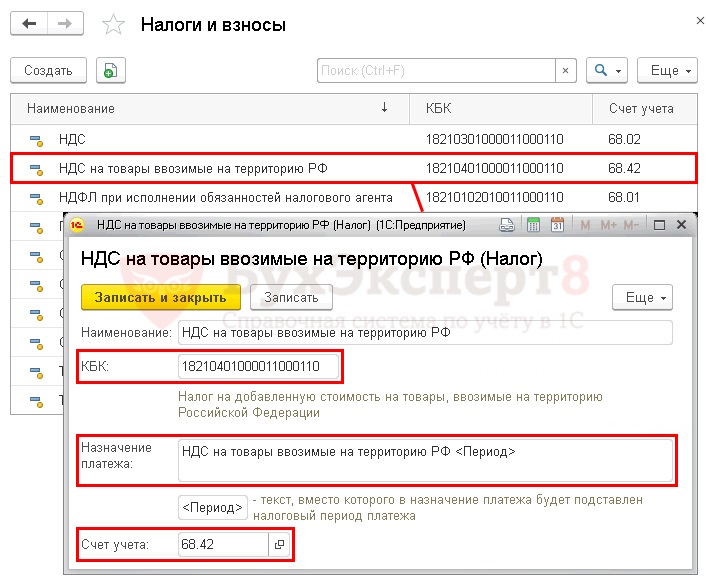

При ввозе товаров из Беларуси, плательщик НДС – российская организация-покупатель, уплачивает налог не на таможне, а через свою налоговую инспекцию.

Уплата НДС осуществляется до 20-го числа месяца, следующего за месяцем принятия на учет ввезенных товаров.

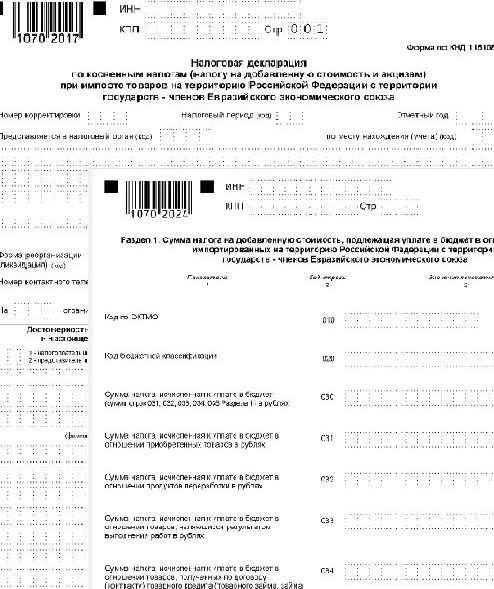

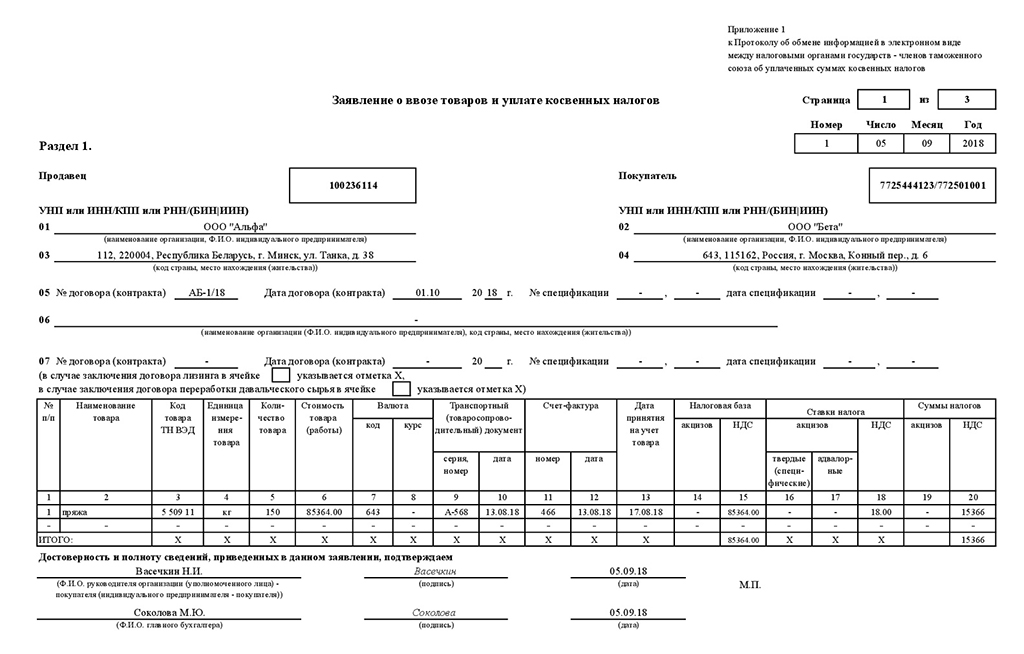

Для уплаты НДС необходимо заполнить налоговую декларацию, которая должна быть представлена вместе с пакетом документов.

После уплаты НДС, российский покупатель может принять этот НДС к вычету, если ввезенные из Беларуси товары будут использоваться при осуществлении операций, облагаемых НДС.

Таким образом, при ввозе товаров из Беларуси необходимо уплатить НДС и предоставить соответствующую декларацию по косвенным налогам вместе с пакетом документов. Уплаченный НДС покупатель вправе принять к вычету при соблюдении определенных условий.

В данной статье мы разобрались, как начислять и платить НДС при импорте товаров из Беларуси.

Что нам скажет Википедия?

В России НДС действует с 1 января 1992 года. Порядок исчисления налога и его уплаты первоначально был определён законом «О налоге на добавленную стоимость», с 2001 года регулируется главой 21 Налогового кодекса РФ.

Отдельные категории налогоплательщиков и отдельные виды операций не подлежат обложению налогом. В целом изъятий и льгот по НДС в НК РФ более 100. В частности, организации и индивидуальные предприниматели имеют право на освобождение от обязанностей плательщика НДС, если сумма выручки от реализации товаров, работ, услуг за три предшествующих последовательных календарных месяца не превысила определённой величины (в соответствии с п. 1 ст. 145 НК РФ — 2 млн руб.), если организация или предприниматель перешли на специальный налоговый режим УСН.

Плательщиками НДС признаются организации и индивидуальные предприниматели. Они могут быть освобождены от исполнения обязанностей налогоплательщика, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учёта НДС не превысила в совокупности 2 млн руб.

Объектом налогообложения признаются операции по реализации товаров (работ, услуг), а также операции по ввозу товаров на территорию Российской Федерации. Не признаются объектом налогообложения операции, освобожденные от налогообложения в соответствии с законодательством о налоге на добавленную стоимость.

Ставка НДС в России составляет 20%. Для некоторых продовольственных товаров, книг, товаров для детей и некоторых категорий медицинского оборудования действует пониженная ставка 10%; для экспортируемых товаров и некоторых специфичных товаров (таких как почтовые марки, пошлины и лицензии) — ставка 0%. Операции, не подлежащие налогообложению, также определены в законодательстве.

В последнее время высказываются предложения о полной отмене НДС в России или сокращении его ставок, однако изменений по НДС в ближайшее время не предвидится, так как налог формирует значительную часть федерального бюджета.