Узнайте, в каких случаях применяется расчетный метод при исчислении НДС и как это делается. Информация от Бух-в-помощь.

Cодержание

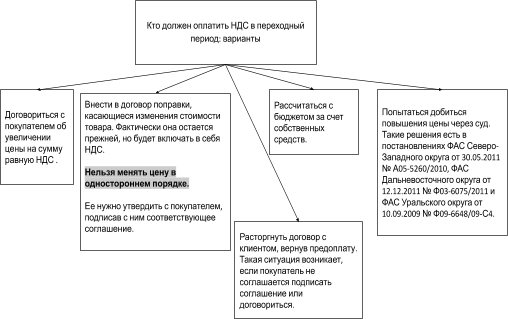

В некоторых случаях НДС, который нужно заплатить в бюджет по той или иной сделке, определяют расчетным путем. С 2022 года перечень таких случаев пополнили еще одной ситуацией – в духе времени.

Порядок определения суммы НДС расчетным путем

Операции реализации облагают НДС по общим ставкам 10% и 20%. Для этого налоговую базу умножают на тариф. Если в договоре нет прямого указания на то, что цена реализации включает в себя НДС, продавец вправе выделить его из цены договора расчетным путем (письмо ФНС от 5 октября 2016 г. № СД-4-3/18862@).

Сумму НДС расчетным путем определяют по формуле, которая зависит от ставки, по которой облагается товар:

- Если товары (работы, услуги) облагаются НДС по ставке 20%:

Сумма, полученная за товары (работы, услуги) х 20% / 120% = НДС, подлежащий уплате в бюджет - Если товары (работы, услуги) облагаются НДС по ставке 10%:

Сумма, полученная за товары (работы, услуги) х 10% / 110% = НДС, подлежащий уплате в бюджет

В каких случаях НДС определяют расчетным путем

Такой метод расчета суммы НДС применяют в следующих случаях:

- Фирма получила суммы, связанные с оплатой продаваемых товаров (работ, услуг). Это, например:

- деньги, полученные за проданные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов или иначе связанные с оплатой реализованных товаров (работ, услуг);

- проценты (дисконт) по облигациям, векселям, товарному кредиту;

- выплаты по договорам страхования предпринимательских рисков.

- Фирма получила оплату (в том числе частичную) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, которые предусмотрены пунктами 2–4 статьи 155 Налогового кодекса, в частности:

- права денежного требования, вытекающего из договора реализации товаров (работ, услуг);

- имущественных прав на жилые дома или жилые помещения, доли в жилых домах или жилых помещениях, гаражи или машино-места;

- права денежного требования у третьих лиц.

- Фирма удерживает налог в качестве налогового агента в соответствии с пунктами 1–3 статьи 161 Налогового кодекса. То есть:

- при приобретении на территории РФ товаров (работ, услуг) у иностранных лиц, которые не состоят на налоговом учете в России;

- при перечислении органам государственной власти и управления, органам местного самоуправления платы за аренду федерального имущества, имущества субъектов РФ и муниципального имущества.

- Фирма реализует имущество, приобретенное на стороне и учтенное по стоимости, включающей «входной» НДС, в соответствии с пунктом 4 статьи 164 НК РФ.

Если в договоре на продажу товара НДС не предусмотрен, то для выделения налога расчетным методом основания нет.

ФНС России в ответе на запрос налогоплательщика разъяснила, что сумма НДС, предъявляемая покупателю при реализации, должна быть учтена при определении окончательного размера указанной в договоре цены и выделена в расчетных и первичных учетных документах, а также в счетах-фактурах отдельной строкой. Однако, если в условиях договора сказано, что указанная в нем цена сформирована без учета налога, то расчетный метод применять нельзя (письмо ФНС России от 5 октября 2016 г. № СД-4-3/18862@ "О разъяснении законодательства").

При этом, если в договоре нет прямого указания на то, что установленная в нем цена не включает в себя сумму НДС и иное не следует из обстоятельств, предшествующих заключению договора, или прочих условий договора, то следует исходить из того, что предъявляемая покупателю сумма НДС выделяется продавцом из указанной в договоре цены, для чего определяется расчетным методом (п. 4 ст. 164 НК РФ).

В рассмотренном примере организация необоснованно применила льготу, освобождающую от уплаты НДС при реализации исключительных прав на изобретения на основании лицензионного договора (подп. 26 п. 2 ст. 149 НК РФ). В ходе проверки налоговики доначислили компании 18% от суммы реализации.

Отметим, что в некоторых случаях, например, при продаже автомобилей, приобретенных у физлиц для перепродажи, НДС определяется расчетным методом, при котором налоговая ставка определяется как процентное отношение налоговой ставки (10% или 18%), к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки. В этом случае сумма налога получается меньше НДС, исчисленного по ставке 18% (п. 4 ст. 164 НК РФ). Правомерность определения НДС таким способом, необходимо рассматривать в каждом случае, уточняют представители ФНС России.

Так, с учетом судебных решений, сумма налога, предъявляемая покупателю при реализации товаров (работ, услуг), передаче имущественных прав, должна быть учтена при определении окончательного размера указанной в договоре цены и выделена в счете-фактуре. Бремя обеспечения выполнения этих требований лежит на продавце как налогоплательщике, обязанном учесть такую операцию по реализации при формировании налоговой базы и исчислении подлежащего уплате в бюджет налога по итогам соответствующего налогового периода (п. 17 Постановления Пленума ВАС РФ от 30 мая 2014 г. № 33). При этом обстоятельства формирования цены договора необходимо рассматривать в каждом случае.

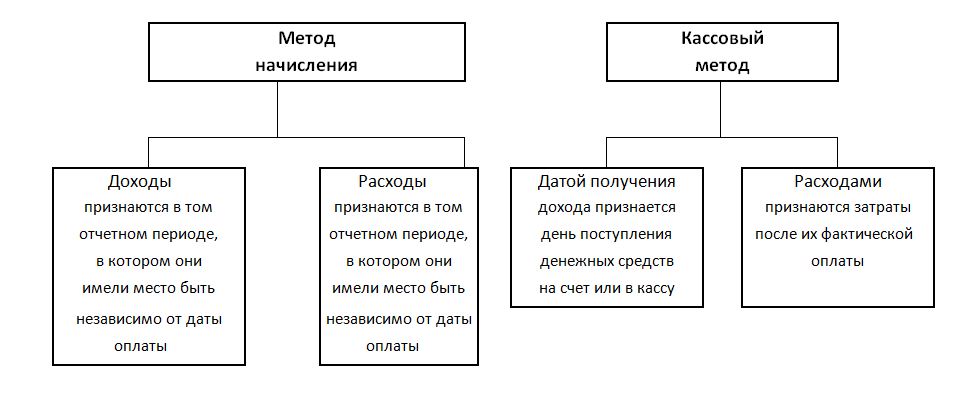

В бухгалтерском и налоговом учете признать доходы и расходы можно одним из двух методов: начисления или кассовым. На практике компании чаще ведут учет первым способом, следуя указаниям бухгалтерских стандартов и НК РФ. Считается, что признание доходов и расходов по факту отгрузки точнее отражает результат работы бизнеса. Однако иногда предприятия могут или даже обязаны учесть расходы по факту оплаты.

В бухгалтерском и налоговом учете признать доходы и расходы можно двумя способами:

- Метод начисления. Он связан с периодом фактического проведения хозяйственной операции. Учесть соответствующий доход или расход нужно в дату его возникновения по документам или в дату передачи сырья, оказания услуг, то есть в момент, когда доход или расход был начислен.

- Кассовый метод. При его использовании признать доходы или расходы следует в периоде, когда произошел факт оплаты, то есть когда деньги поступили или покинули кассу или расчетный счет или когда организация получила или передала иное имущество.

На практике чаще всего компании ведут учет первым способом, следуя указаниям бухгалтерских стандартов и Налогового кодекса. Считается, что признание доходов и расходов по факту отгрузки наиболее точно отражает результат работы бизнеса. Однако иногда предприятия могут или даже обязаны учесть расходы по факту оплаты.

См. также

Кому можно вести налоговый учет доходов и расходов кассовым методом

Чаще всего на кассовый метод переходят плательщики УСН. Выбора такие компании не имеют: вести учет поступлений и затрат по отгрузке им нельзя. Некоторые организации на ОСНО также имеют право признавать доходы и расходы по факту оплаты при расчете налога на прибыль. Главное условие – величина выручки без учета НДС за предыдущие четыре квартала не должна превышать в среднем один миллион рублей в каждом из них.

Кому нельзя применять кассовый метод даже при соблюдении лимита выручки (ст. 273 НК РФ):

- Банкам, страховым и иным финансовым учреждениям, за исключением микрофинансовых организаций и иных некредитных финансовых учреждений;

- Организациям, осуществляющим деятельность по организации торговли на розничном рынке;

- Угледобывающим организациям, за исключением малых угледобывающих организаций;

- Организациям, осуществляющим деятельность по обязательному страхованию гражданской ответственности владельцев транспортных средств и иных видов владения ними;

- Организациям, осуществляющим деятельность по организации игорного бизнеса на территории Российской Федерации;

- Организациям, осуществляющим деятельность по эксплуатации игровых автоматов, автоматов для платежей, терминалов для приема платежей и иных аналогичных автоматизированных технических устройств;

- Организациям, осуществляющим деятельность по передаче электрической энергии, тепловой энергии, природного газа, воды и транспортной деятельностью;

- Индивидуальным предпринимателям, осуществляющим деятельность по предоставлению транспортных услуг, услуг в сфере связи, услуг по перевозке грузов.

Когда можно применять кассовый метод в бухгалтерском учете

Если говорить о бухгалтерском учете, в законодательстве указан ряд организаций, которые могут вести его упрощенным способом. Только таким предприятиям разрешается учитывать доходы и расходы в момент проведения денежных операций.

В случае формирования цены на НИОКР по модели "возмещение затрат" сумма налога определяется расчетным методом. Это используется в тех случаях, когда затруднительно заранее предсказать себестоимость НИОКР, связанного с новыми и сложными разработками, использованием новых технологий и материалов. В этом случае разница между ориентировочной ценой и фактической стоимостью работы делится между заказчиком и исполнителем в определенных долях.

Таким образом, при применении расчетных методов в исчислении НДС необходимо учитывать условия договора, обстоятельства формирования цены, а также законодательные требования.

Что нам скажет Википедия?

Когда нельзя применять расчетные методы при исчислении НДС

В отличие от фиксированных цен, цены группы «возмещения затрат» используются в тех случаях, когда затруднительно заранее предсказать себестоимость НИОКР. Это может быть связано с новизной, большой сложностью разработок, необходимостью изыскания новых технических решений. Таковыми являются работы по созданию принципиально новых систем, с большим объёмом конструкторских проработок и экспериментирования, с применением новых технологий и материалов. В этом случае заранее можно лишь весьма приблизительно оценить материалоёмкость, трудоёмкость работы и другие её показатели по причине отсутствия аналогов и недостатка опыта выполнения подобных заказов.

Полное возмещение затрат (с учётом прибыли) подразумевает оплату заказчиком всех затрат исполнителя по данной работе. К сожалению, такая система не предполагает заинтересованности исполнителя в экономии средств. В связи с этим заказчику необходимо осуществлять постоянный контроль за фактическим затратами, иначе реально возникновение приписок. Это значительно снижает привлекательность выбора этой модели ценообразования для заказчика НИОКР. Однако, с другой стороны, в зависимости от результатов исследований заказчик может постоянно корректировать техническое задание без изменения договора.

В случае формирования цены на НИОКР по этой модели соглашением сторон договора определяется некая ориентировочная цена НИОКР. При этом разница между этой ценой и фактической стоимостью работы (себестоимость + прибыль) может быть как положительной (перерасход), так и отрицательной (экономия). Такая разница делится между заказчиком и исполнителем в определённом долевом процентном соотношении.

Таким образом, в случае, если фактическая стоимость работы оказывается больше принятой ориентировочной, то заказчик уплачивает сумму, равную цене работы плюс оговорённая часть превышения фактической стоимости над ориентировочной. Тогда исполнитель теряет сумму, равную оставшейся части этого превышения. Если же фактическая цена оказывается ниже ориентировочной, то заказчик уплачивает сумму, равную ориентировочной цене работы за вычетом части получившейся экономии. Исполнитель же имеет в качестве дополнительной прибыли оставшуюся её часть.