Перед сдачей декларации по НДС, проверьте ее по контрольным соотношениям. В помощь налогоплательщикам ФНС выпустила письмо с контрольными соотношениями, позволяющими бухгалтерам проверить себя при заполнении декларации. Узнайте, какие соотношения следует проверить и почему это важно.

Cодержание

Перед сдачей декларации по НДС, проверьте ее по контрольным соотношениям

До 27 апреля 2015 года включительно организациям-налогоплательщикам НДС нужно будет сдать декларацию за I квартал 2015 года (п. 5 ст. 174 НК РФ). Форма декларации новая, и, хотя ФНС России рекомендовала использовать ее уже при сдаче годовой отчетности за 2014 год, немногие компании последовали совету. Но отчетность за 2015 год все же придется сдавать уже по новой форме.

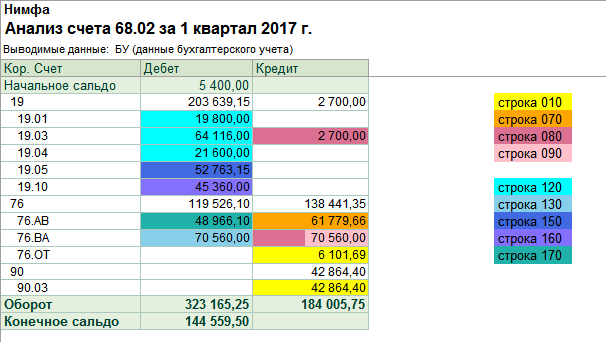

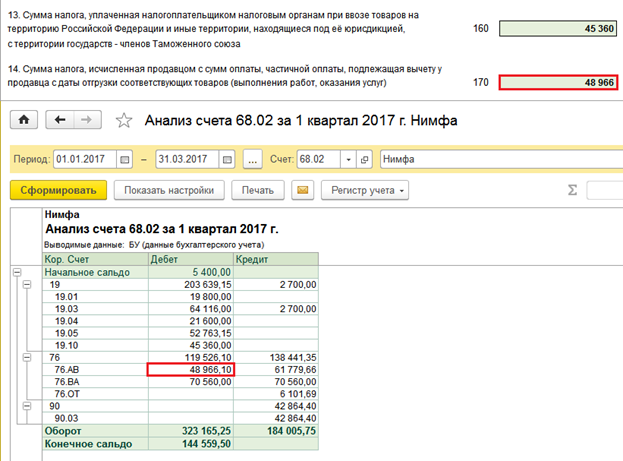

В помощь налогоплательщикам ФНС выпустила письмо с контрольными соотношениями, позволяющими бухгалтерам проверить себя при заполнении декларации (письмо ФНС России от 23 марта 2015 года № ГД-4-3/4550@). Часть соотношений уже есть в самой декларации – это всем известные итоговые поля с указанием в скобках строк, данные по которым необходимо суммировать. Мы же рассмотрим наиболее интересные и полезные соотношения, которые в декларации не отражены.

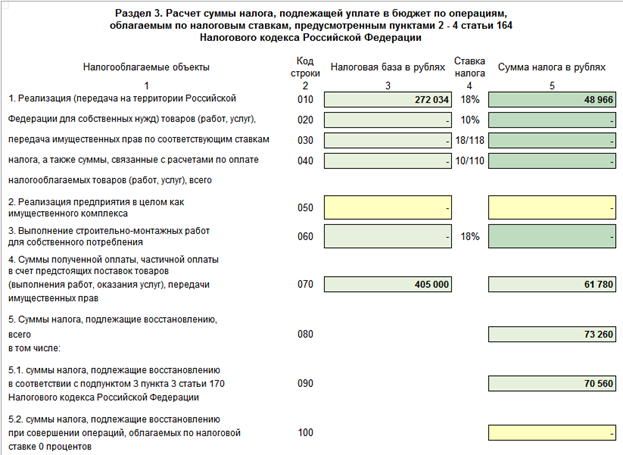

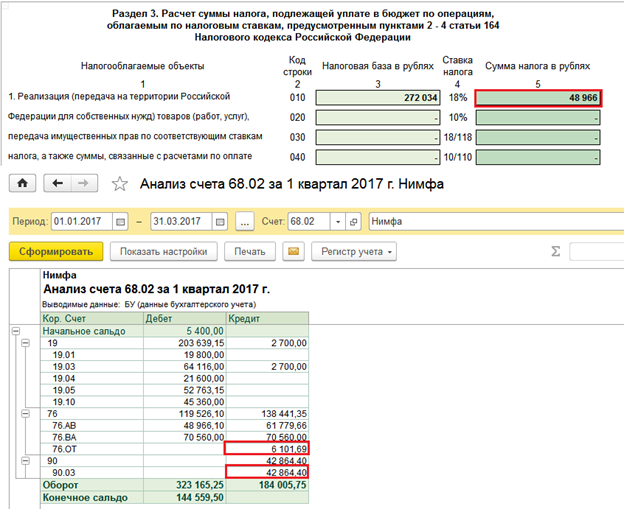

Раздел 3. Расчет суммы налога по операциям, облагаемым по налоговым ставкам, предусмотренным п. 2-4 ст. 164 НК РФ

По данному разделу предусмотрено несколько очень важных контрольных соотношений. Так, прежде всего, налоговая служба предлагает проверить соотношение налоговой базы к сумме исчисленного налога.

Для этого нужно определить общую налоговую базу по реализации товаров (работ/услуг) и разделить на сумму этого же показателя и стоимость реализованных товаров (работ/услуг) без налога (то есть по операциям, не облагаемым налогом). Полученное соотношение должно быть равно соотношению общего размера НДС по всем реализованным товарам (работам/услугам) с учетом всех ставок к сумме этого же показателя и размера НДС, уплаченного контрагентам налогоплательщика при приобретении им товаров (работ/услуг) и не подлежащего вычету. Формула для проверки выглядит так:

| Соотношение | Проверяемое значение | Ожидаемое значение |

|---|---|---|

| Общая налоговая база по реализации товаров (работ/услуг) | X | X |

| Сумма налога по всем реализованным товарам (работам/услугам) | Y | Y |

| Сумма исчисленного НДС | Z | Z |

| Сумма НДС, уплаченного контрагентам | A | A |

Если равенство не соблюдается, то организации стоит перепроверить правильность применения налоговых вычетов.

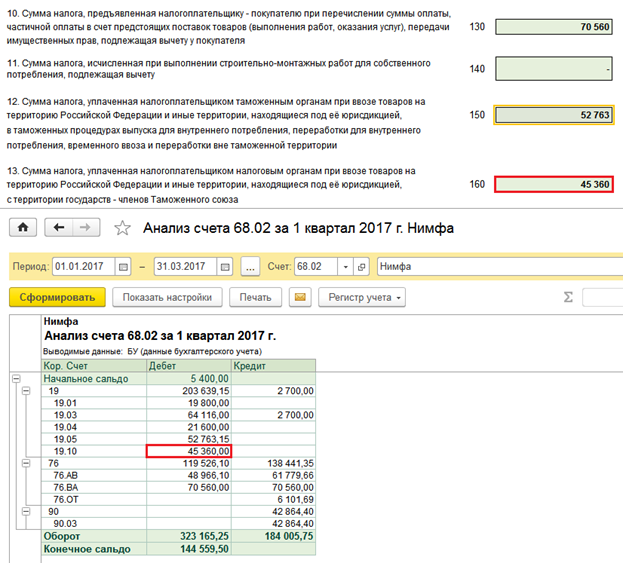

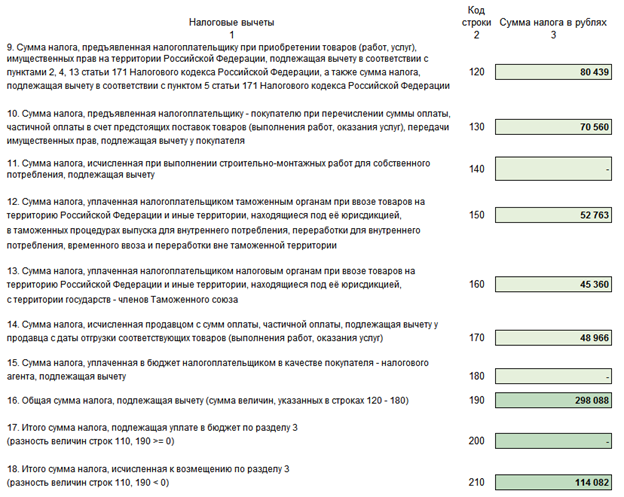

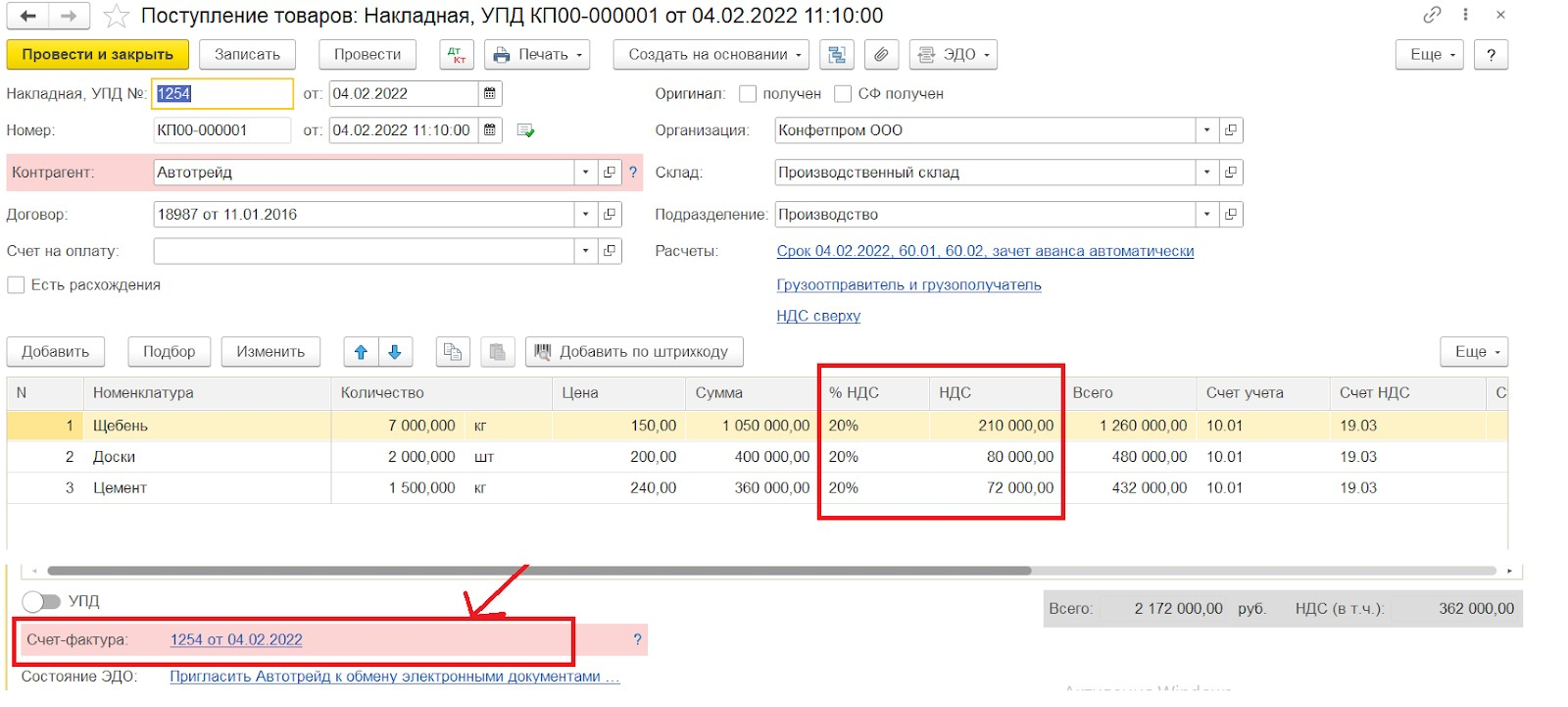

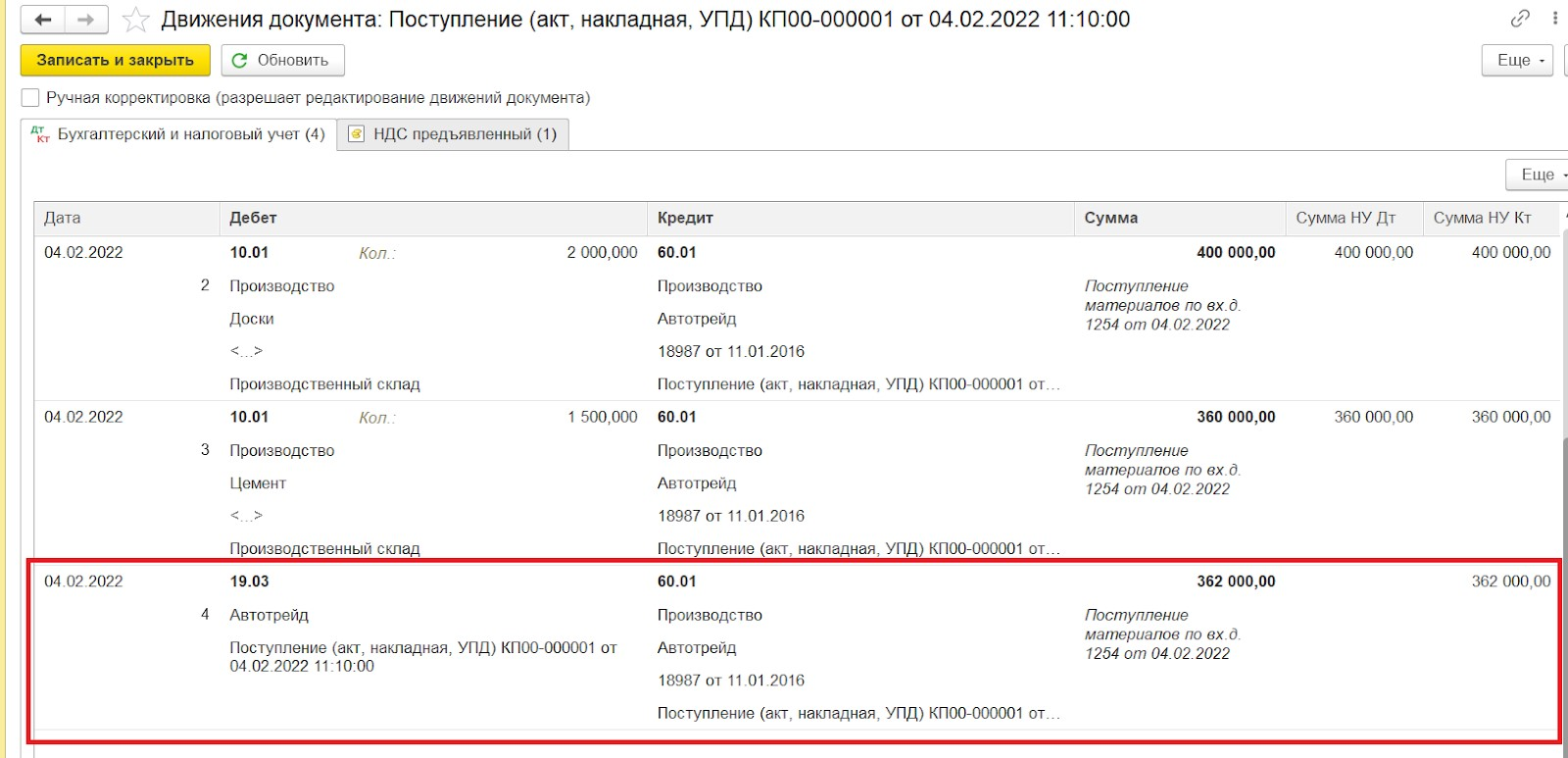

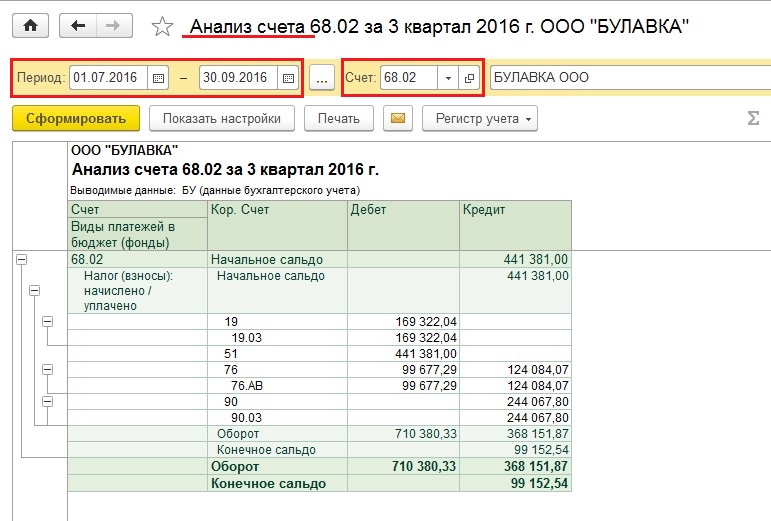

Второе примечательное контрольное соотношение также направлено на проверку обоснованности применения налоговых вычетов.

Сумма НДС, исчисленная продавцом с суммы оплаты (частичной оплаты), которая подлежит вычету у продавца, должна быть не больше суммы налога по реализации товаров (работ/услуг) по всем ставкам. Если НДС с предоплаты окажется больше, то, возможно, продавец либо неправильно рассчитал налоговые вычеты, либо занизил налоговую базу, поскольку сумма авансов по уже отработанным (закрытым) сделкам не бКаждая принятая декларация по НДС проходит камеральную проверку. Сначала ее проверяет автоматизированная система контроля ФНС, а затем, если она нашла ошибки, начинается углубленная проверка. В ходе камералки налоговая может истребовать пояснения и документы, уточненные декларации, запрашивать информацию у контрагентов. Чтобы вопросов у инспекции не было, надо самостоятельно проверять декларацию перед сдачей.

Зачем налоговая проверяет декларацию по НДС

Все плательщики НДС, которые сдали декларацию, должны пройти камеральную проверку. Она начинается автоматически после сдачи отчета. Получать разрешение налогоплательщика или распоряжение руководителя ИФНС для проверки инспекторы не должны, никакое уведомление о ее старте тоже не присылают.

Порядок проведения камералки регулируют ст. 88 Налогового кодекса и письма ФНС, разъясняющие нюансы, например:

- Во время проверки инспекторы смотрят, правильно ли рассчитаны налог и вычеты, совпадают ли данные в декларации налогоплательщика с отчетностью его контрагентов, есть ли противоречия между показателями отчета, правомерно ли использованы льготы. Если найдут нарушения, то начнут углубленную проверку, могут доначислить налог, назначить штрафы и пени.

См. также

Как проходит проверка налоговой по НДС

Камеральная проверка – это первый и обязательный этап контроля. Она проходит на территории налоговой, посещать офис налогоплательщика или приглашать его к себе не будут, но могут запросить пояснения и документы по ТКС.

Камеральную проверку можно разделить на два этапа – автоматизированная и углубленная. На первом этапе декларацию анализирует программа, на втором подключаются люди. Разберемся подробнее.

Автоматизированная камеральная проверка по НДС

Программа АСК НДС анализирует данные декларации и проверяет их на:

- Соответствие налоговой базы и ставок;

- Совпадение данных с отчетностью контрагентов;

- Правомерность использования вычетов.

По итогам этой проверки станет ясно, правильно ли налогоплательщик рассчитал НДС к уплате, и не заявил ли он вычеты, по которым контрагенты не уплачивали налог в бюджет по ошибке или из-за фиктивности операции.

Если все в порядке, камеральная проверка закончится и налогоплательщика не побеспокоят. Если же АСК НДС обнаружит несогласованность, то начнется углубленная проверка.

Углубленная камеральная проверка по НДС

Этот этап запускается только при наличии оснований, предусмотренных НК РФ. Кроме случаев, когда в декларации нашли ошибки или несоответствия, углубленная проверка проводится, например, при наличии подозрений в фиктивности операций, неправомерном получении вычетов или иных нарушениях, обнаруженных в ходе автоматизированной камеральной проверки.

В ходе углубленной проверки могут быть запрошены разъяснения у налогоплательщика, его контрагентов, а также дополнительные документы и сведения. Инспекторы могут провести согласованную проверку с контрагентами, а также сравнить данные декларации с другими источниками информации, такими как банковские выписки, счета-фактуры и т.д.

В случае выявления нарушений в ходе углубленной проверки, налоговая может принять меры по доначислению налога, назначению штрафов и пени.

Важно отметить, что каждая декларация по НДС проходит обязательную камеральную проверку, поэтому важно самостоятельно проверять декларацию перед ее сдачей, чтобы избежать возможных налоговых рисков и уплаты штрафов и пеней.

Контрольные соотношения, предоставленные ФНС России, помогут организациям-налогоплательщикам перепроверить правильность расчетов по НДС и убедиться в соответствии заполненной декларации требованиям налогового законодательства. Это поможет избежать возможных налоговых рисков и проблем при проведении налоговой проверки.

Что нам скажет Википедия?

Когда стоит перепроверить расчеты по НДС