Вопрос о начислении НДС на стоимость переданной партии требует внимательного анализа соответствующих норм и правил налогообложения. Узнайте, как определить, нужно ли начислять НДС при безвозмездной передаче и как осуществляется его расчет.

Cодержание

Введение

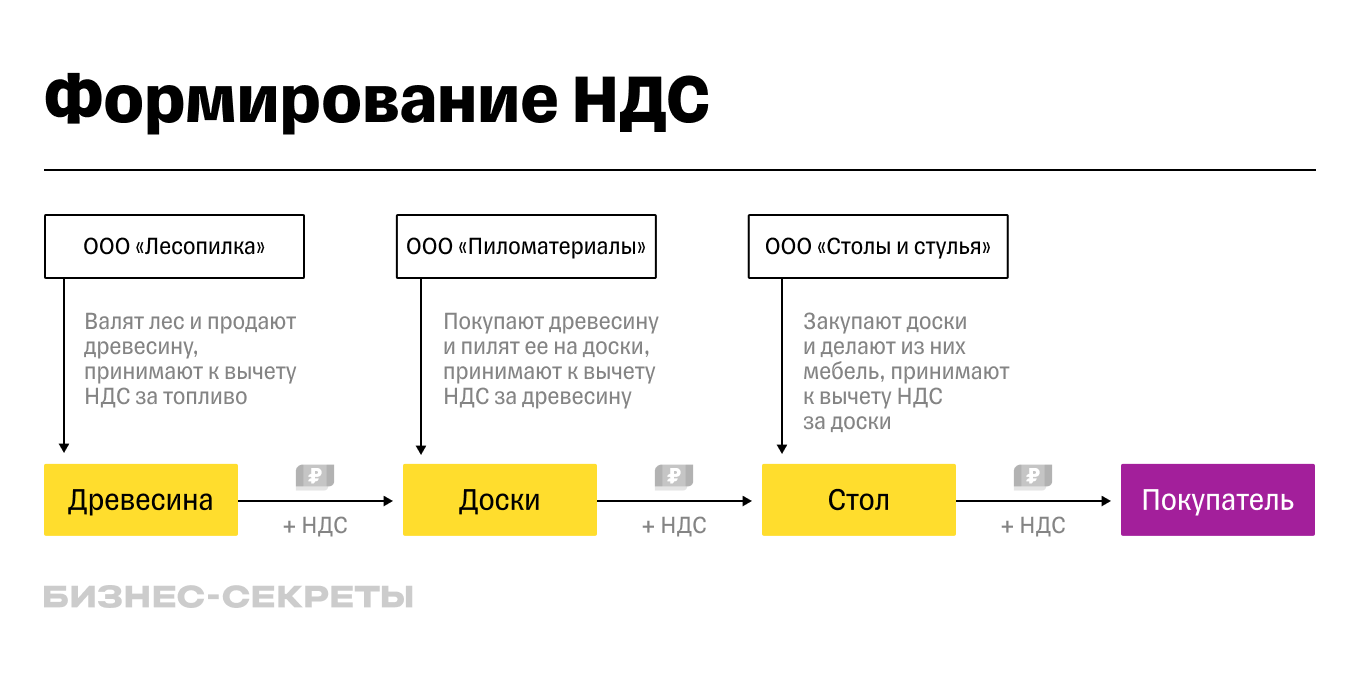

Вопрос о начислении НДС на стоимость переданной партии является актуальным и подразумевает необходимость рассмотрения соответствующих норм и правил налогообложения. В Российской Федерации НДС является одним из основных налогов на товары и услуги. Согласно Налоговому кодексу РФ, налоговая база по НДС определяется как стоимость товаров (работ, услуг), переданных или оказанных налогоплательщиком. Следовательно, для решения вопроса о начислении НДС на стоимость переданной партии необходимо определить, является ли передача данной партии товаров (работ, услуг) объектом налогообложения по НДС.

Основные положения

По закону безвозмездная передача товаров, имущества и услуг признается реализацией для целей НДС и облагается налогом (п. 1 ст. 39, п. 1 ст. 146 НК РФ). Однако, начисление налога не требуется, если операция освобождена от налогообложения или не является объектом обложения НДС (ст. 146, 149 НК РФ).

Например, НДС не облагается безвозмездная передача долей в уставном капитале, реализация товаров в рамках оказания безвозмездной помощи по № 95-ФЗ, передача в рекламных целях товаров дешевле 100 рублей. Также, деньги не являются объектом налогообложения и могут быть переданы без обложения НДС.

Расчет НДС при безвозмездной передаче

Рассчитывайте НДС на день передачи имущества. Для расчета налога необходимо разобраться, как было учтено передаваемое имущество (работы, услуги). Существуют два варианта расчета:

Вариант 1. Учет по стоимости, включающей сумму входного НДС

В этом случае начисляется НДС с разницы между ценами. Формула расчета:

| НДС начисл | = (РЦ - ПС) × СН |

Вариант 2. Учет по стоимости, не включающей сумму входного налога

В этом случае НДС рассчитывается по рыночной цене без учета НДС. Формула расчета:

| НДС начисл | = РЦ × НС |

См. также

Определение рыночной цены

База для расчета НДС при безвозмездной передаче - рыночная стоимость. Если стороны сделки не взаимозависимы, то рыночной признается цена, указанная в первичных учетных документах, которыми оформлена передача. Также для расчета можно использовать цену, по которой уже передавалось аналогичное имущество другим лицам, или цену из других открытых источников. В случае, когда стороны взаимозависимы, рыночная цена должна соответствовать дополнительным условиям (п. 1, 3, 8-12 ст. 105.3 НК РФ).

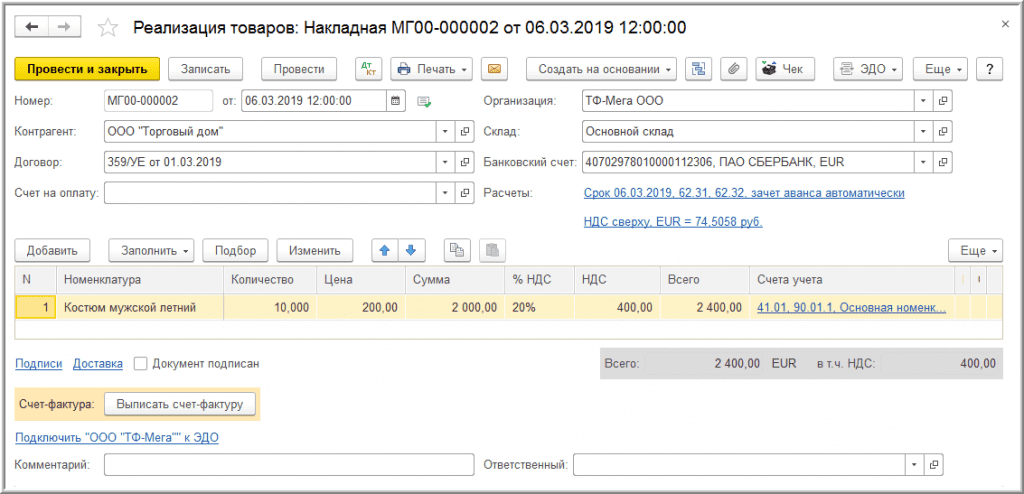

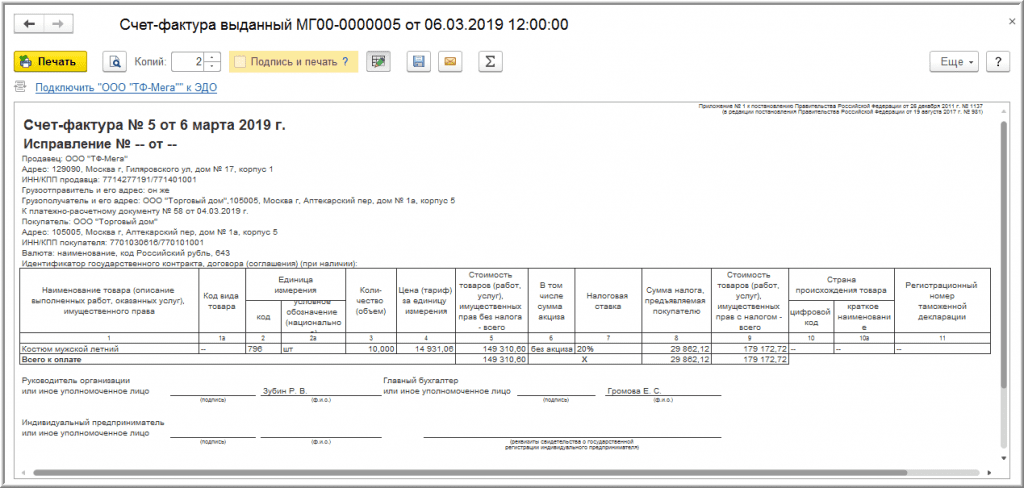

Счет-фактура на безвозмездную передачу

При безвозмездной передаче товаров (работ, услуг) необходимо выписать счет-фактуру в течение пяти дней после отгрузки имущества, передачи прав, выполнения работ или оказания услуг. В документе указывается рыночная стоимость переданного имущества или межценовая разница и сумма НДС к уплате.

Заключение

Вопрос о начислении НДС на стоимость переданной партии требует внимательного анализа соответствующих норм и правил налогообложения. Согласно законодательству, безвозмездная передача товаров, имущества и услуг может подлежать налогообложению НДС, если не применимы освобождения или исключения, предусмотренные законом. Расчет НДС при безвозмездной передаче зависит от характера операции и учетных особенностей. Рыночная стоимость передаваемого имущества является основой для расчета налога. При оформлении безвозмездной передачи необходимо выписать счет-фактуру с указанием рыночной стоимости и суммы НДС.

См. также

Что нам скажет Википедия?

Нужно ли начислить НДС на стоимость переданной партии? Вопрос о начислении НДС на стоимость переданной партии является актуальным и подразумевает необходимость рассмотрения соответствующих норм и правил налогообложения. В Российской Федерации НДС является одним из основных налогов на товары и услуги. Согласно Налоговому кодексу РФ, налоговая база по НДС определяется как стоимость товаров (работ, услуг), переданных или оказанных налогоплательщиком. Следовательно, для решения вопроса о начислении НДС на стоимость переданной партии необходимо определить, является ли передача данной партии товаров (работ, услуг) объектом налогообложения по НДС.

Возможность начисления НДС на стоимость переданной партии зависит от нескольких факторов, таких как характер передачи (товары, работы, услуги), статус налогоплательщика (плательщик НДС или не плательщик), а также соблюдение требований, установленных налоговым законодательством. В случае, если передача партии является налогооблагаемой операцией, налогоплательщик обязан начислить НДС на стоимость данной партии согласно установленным ставкам и правилам.

Однако, следует отметить, что вопросы, связанные с начислением НДС, являются сложными и требуют детального изучения соответствующих нормативных актов и консультаций с налоговыми специалистами. Налоговое законодательство может быть подвержено изменениям и дополнениям, поэтому рекомендуется обращаться к актуальным и авторитетным источникам информации для получения точной и достоверной информации о начислении НДС на стоимость переданной партии.