Узнайте, как и когда платить НДС при оплате услуг иностранным контрагентам. С новыми правилами, необходимо удерживать НДС из перечисляемой суммы. Узнайте о сроках и процедурах оплаты и перечисления НДС с иностранным контрагентом.

Cодержание

Когда и как платить

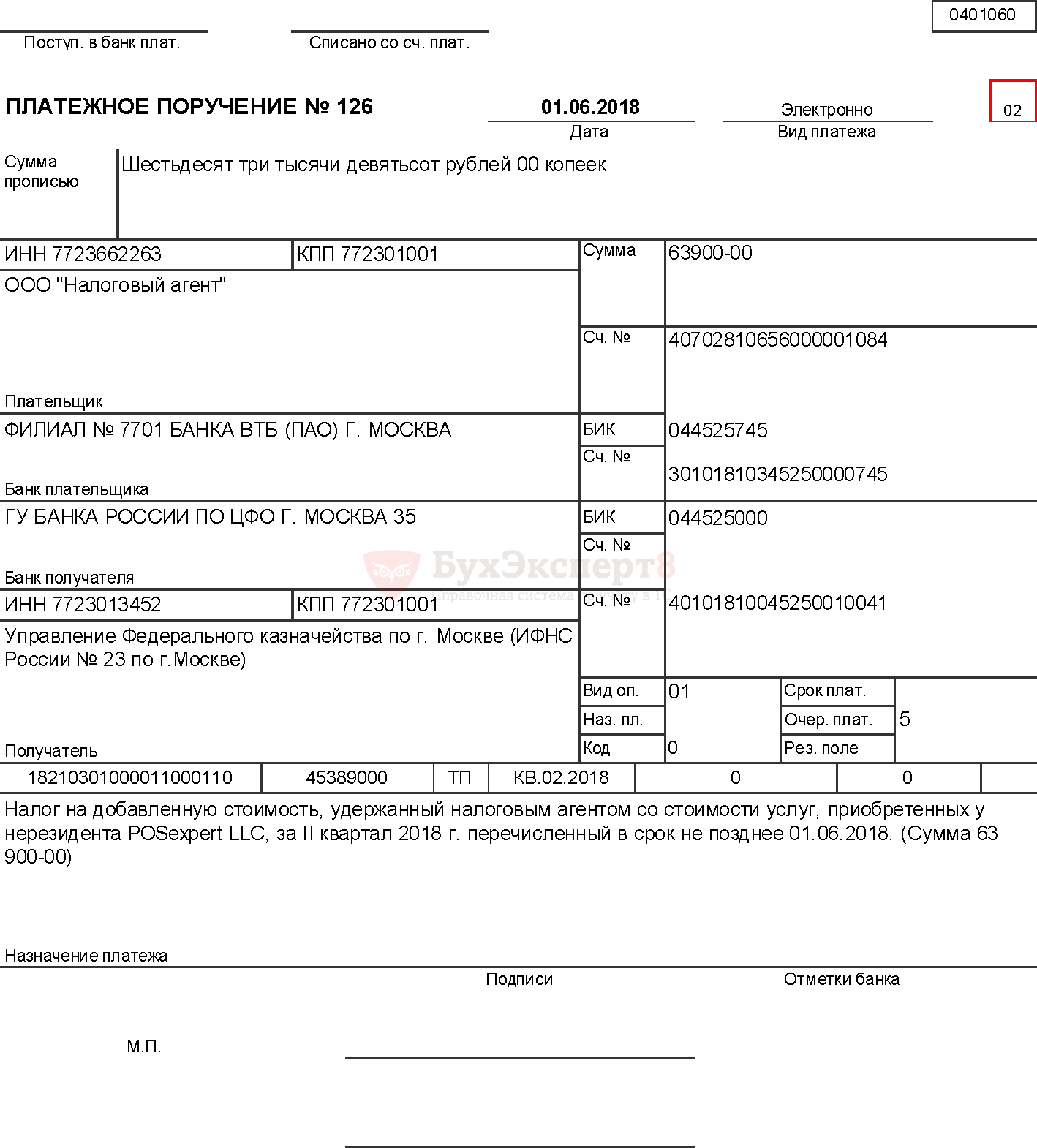

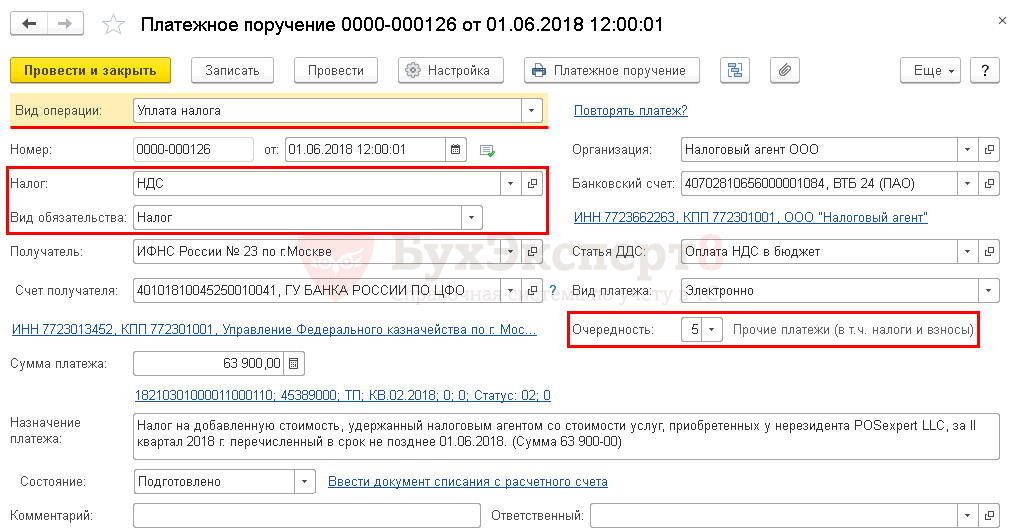

До 1 января 2023 года исчисленный и удержанный НДС налоговый агент, приобретающий услуги (работы), должен был перечислить в бюджет одновременно с выплатой (перечислением) денежных средств иностранным партнерам (п.4 ст.174 НК РФ в ред. до 01.01.2023).

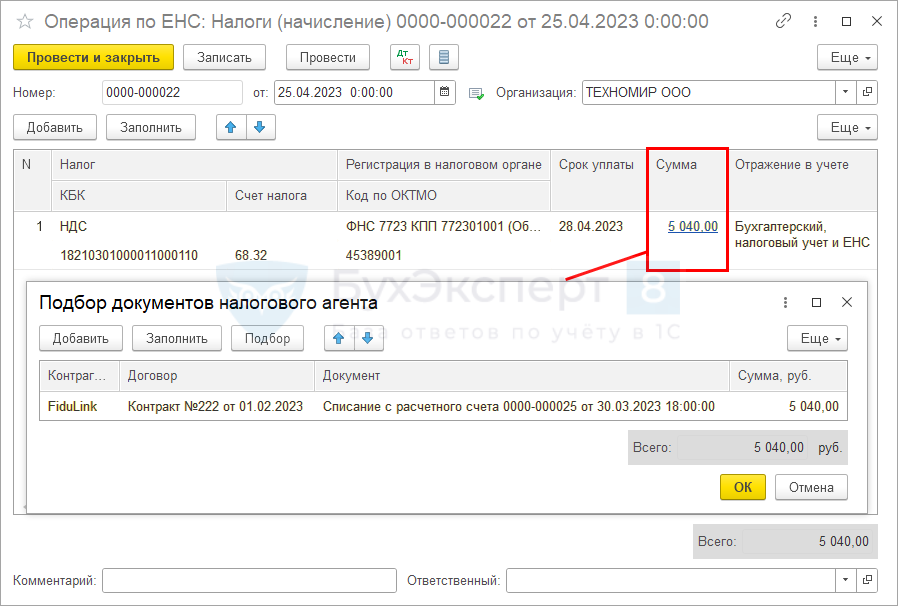

Но с 1 января 2023 года п.4 ст.174 НК РФ, устанавливающий специальный срок уплаты НДС налоговыми агентами при приобретении у «иностранцев» работ и услуг утратил силу. Поэтому с 1 января 2023 года такие налоговые агенты перечисляют удержанный НДС в бюджет в общеустановленном порядке, т.е. в те же сроки, что и налогоплательщики НДС: по 1/3 от исчисленной суммы НДС не позднее 28 числа каждого месяца, следующего за прошедшим кварталом (п.1 ст.174 НК РФ, Письмо ФНС от 07.09.2022 N СД-4-3/11844@).

Денежные средства, перечисляемые налоговыми агентами в бюджет, признаются единым налоговым платежом (ЕНП) (п.1 ст.11.3 НК РФ). Перечислять отдельно «агентский» НДС и НДС, уплачиваемый налогоплательщиком, не нужно. НДС уплачивается в составе ЕНП (вместе с другими налогами). Но НК РФ не запрещает производить уплату ЕНП раньше сроков, установленных для уплаты налогов и авансовых платежей, в т.ч. частично.

С 1 января 2023 года в некоторых случаях налогоплательщик (налоговый агент), помимо представления налоговых деклараций (расчетов) должен представлять уведомления об исчисленных суммах налогов (авансовых платежей по налогам, сборов, страховых взносов), уплаченных в качестве ЕНП. Но такое Уведомление представляется только, когда (п. 9 ст. 58 НК РФ):

Декларация по НДС, в т.ч. налоговыми агентами, представляется не позднее 25-го числа месяца, следующего за истекшим кварталом (п.5 ст.174 НК РФ).

Т.е. к моменту наступления срока уплаты налога за этот квартал налоговым агентом НДС, подлежащий уплате в бюджет, будет указан в представленной декларации (срок уплаты наступает позже срока представления декларации). Поэтому представлять Уведомления о начислении НДС налоговым агентам и налогоплательщикам не нужно.

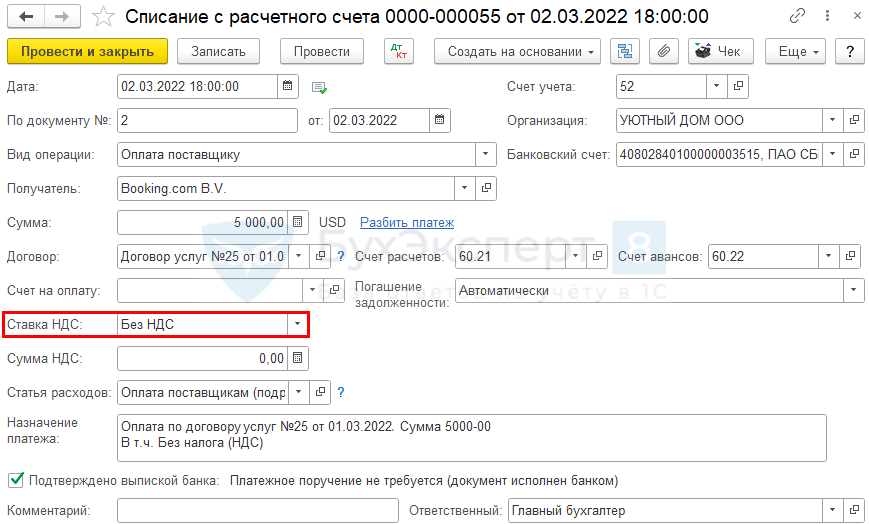

Также отметим, что, по нашему мнению, при приобретении работ или услуг налоговый агент должен исчислить НДС при перечислении денег иностранной компании или ИП (Письмо Минфина России от 21.01.2015 N 03-07-08/1467, Письмо ФНС России от 12.08.2009 N ШС-22-3/634), т. е.:

Если работы выполнены (услуги оказаны), но расчеты с иностранным исполнителем еще не произведены, то налоговой базы по НДС у налогового агента не возникает.

Несмотря на то, что ст.167 НК РФ для налоговых агентов, приобретающих работы и услуги у иностранных контрагентов, установлен специальный срок уплаты НДС, начиная с 1 января 2023 года этот срок уплаты утратил силу. Теперь налоговые агенты перечисляют удержанный НДС в общеустановленном порядке, в соответствии с НК РФ.

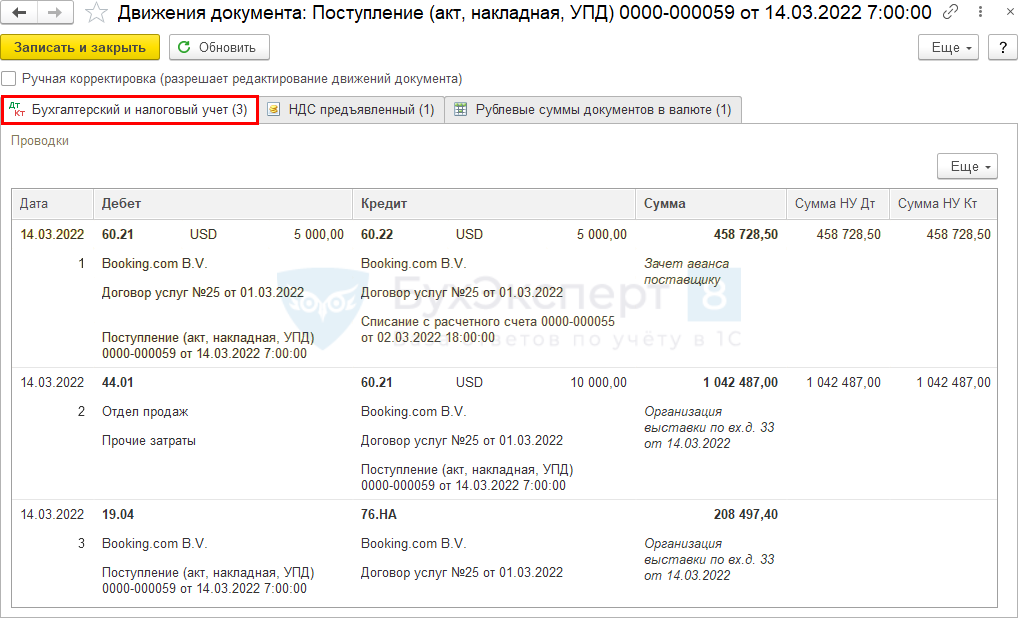

По данному вопросу мы придерживаемся следующей позиции: НДС с доходов, выплаченных иностранному поставщику, был исчислен, удержан и уплачен в бюджет правомерно и каким-либо корректировкам подвергаться не должен. Если споры с проверяющими не входят в планы организации, приходящуюся на дебиторскую задолженность, которая образовалась в результате заключения соглашения об уменьшении стоимости работ, сумму НДС, ранее принятую к вычету (100 000 рублей), целесообразно сторнировать. Для этого формируется дополнительный лист книги покупок за тот налоговый период, в котором был заявлен вычет. Корректировка записей книги покупок прошлого периода влечет за собой и необходимость представления уточненной декларации.

При заключении сделок с иностранными поставщиками, не состоящими на налоговом учете в РФ, у российских компаний — покупателей могут возникать обязанности по уплате НДС как у налогового агента или как у импортера товара.

Товар ввозит иностранный поставщик

Ситуация

Российская компания заключила с иностранным продавцом договор на поставку товаров. По его условиям товары ввозятся в Россию силами иностранного поставщика и фактическая передача товаров покупателю происходит уже в России. Является ли ваша компания налоговым агентом по НДС?

Решение

Как мы уже указали выше, обязанности налогового агента по НДС возникают, когда местом реализации товара считается территория РФ. А это возможно, только если товар в момент начала отгрузки и транспортировки находится на территории РФ (подп. 2 п. 1 ст. 147 НК РФ). Здесь же товар отгружается с территории иностранного государства. Следовательно, местом его реализации территория РФ не признается.

Исходя из этого, Минфин России в письме от 27.02.2018 № 03-08-05/12140 пришел к выводу, что в рассматриваемой ситуации российская организация налоговым агентом по НДС не является.

![Налоговые агенты по НДС при корректировке стоимости услуг, приобретенных у иностранного лица [1С:БП 3.0] :: Учет по налогу на добавленную стоимость](https://its.1c.ru/db/content/accnds/src/_pictures/1202008%20%D0%BF_%D0%BA%D0%BE%D1%80%D1%80%D0%B5%D0%BA%D1%82%D1%83%D0%B2%D0%B5%D0%BB%D0%B8%D1%87%D0%BD%D0%B0%D0%BB%D0%BE%D0%B3%D0%B0%D0%B3%D0%B5%D0%BD%D1%82_buh30/1202008_41.png?_\u003d00010AE568DDB0C8-v2)