Получите рекомендации налоговиков для избежания ошибок в новом порядке расчета НДС по строительно-монтажным работам. Узнайте, как правильно добавлять НДС 20% к сумме и определять сумму для налогообложения. Избегайте штрафов и обеспечьте законность бухгалтерских расчетов в сфере строительства.

Cодержание

Т.М. Панченко, аудитор Аудиторская фирма «АУДИТ А», тел. 101-22-93 http://www.audita.ru/

Строительство, как форма осуществления капитальных вложений, производится двумя способами:

- Подрядным - при котором строительно-монтажные работы производятся специализированной подрядной организацией, а функции заказчика осуществляются либо непосредственно инвестором, либо также специализированной организацией;

- Хозяйственным - при котором и функции заказчика и функции подрядчика выполняются самим инвестором. При этом в организации, осуществляющей капитальные вложения, могут создаваться специализированные структурные подразделения (отделы капитального строительства).

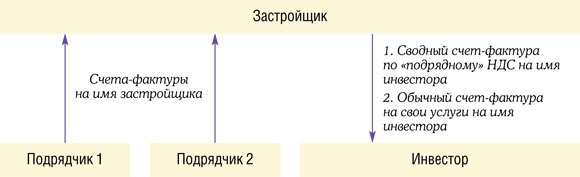

Участниками договора строительного подряда являются, как правило, три стороны: инвестор, заказчик (застройщик) и подрядная строительная организация.

При осуществлении строительства хозяйственным способом функции перечисленных хозяйствующих субъектов выполняются структурными подразделениями одной организации (при этом часть строительно-монтажных работ может выполняться сторонними организациями).

Условия, при наличии которых налогоплательщик имеет право применить вычеты по НДС:

В общем случае «входной» налог на добавленную стоимость, который предъявлен продавцами при приобретении товаров, выполнении работ, оказании услуг либо фактически уплачен при ввозе товаров на таможенную территорию Российской Федерации, не включается в расходы, принимаемые к вычету при исчислении налога на прибыль организаций. Эти суммы НДС принимаются к вычету.

Сумма НДС, подлежащая уплате в бюджет, определяется как разница между общей суммой налога, исчисленной от реализации товаров (работ, услуг), и суммами налога, предъявленными налогоплательщику и уплаченными им при приобретении товаров (работ, услуг), для осуществления производственной деятельности, перепродажи и т. д.

В том случае, если по итогам налогового периода сумма налоговых вычетов превышает общую сумму НДС, исчисленную по операциям, признаваемым объектами налогообложения, полученная разница подлежит возмещению налогоплательщику. При этом под возмещением НДС понимается его зачет либо фактический возврат из бюджета.

Порядок возмещения налога на добавленную стоимость, изложенный в ст. 176 Налогового кодекса РФ, распространяется на налогоплательщиков (на организации и индивидуальных предпринимателей), обязанных уплачивать данный налог и имеющих объект налогообложения - обороты по реализации товаров, работ, услуг.

Основные правила добавления НДС 20% к сумме

Добавление НДС 20% к сумме является важной процедурой, которую необходимо выполнять в соответствии с установленными правилами. В России НДС (налог на добавленную стоимость) является одним из основных налогов, который взимается с товаров и услуг.

Для правильного расчета суммы НДС 20% следует учесть следующие основные правила:

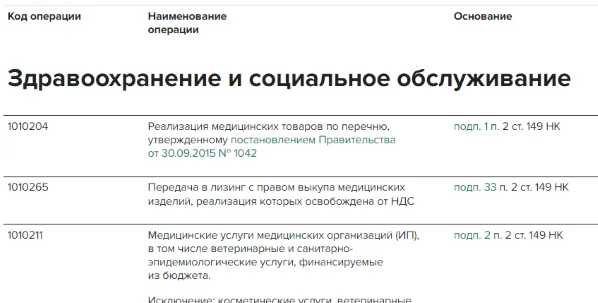

- Важно учитывать, что ставка НДС может быть разной в зависимости от типа товаров или услуг. В России основные ставки НДС составляют 0%, 10% и 20%. Поэтому перед добавлением НДС необходимо уточнить актуальные ставки, чтобы избежать ошибок в расчетах.

- Также следует помнить о необходимости корректного оформления документов, в которых указывается сумма НДС. На товарных чеках, счетах-фактурах и других документах обязательно должна быть указана сумма НДС отдельной строкой.

В заключение, правильное добавление НДС 20% к сумме является ключевым аспектом ведения бизнеса, и его исполнение требует знания и соблюдения установленных правил. Корректный расчет и оформление суммы НДС позволят избежать возможных нарушений и проблем с налоговыми органами.

Определение суммы, к которой необходимо добавить НДС

При расчете НДС важно правильно определить сумму, к которой необходимо добавить налог. Основные правила и методы:

- Исправьте развернутое сальдо по счету 62

- Начислите НДС с авансов

- Сверьте счета 76 и 60, 62

- Отложите НДС к возмещению

Точное соблюдение правил и рекомендаций налоговых органов поможет компаниям избежать ошибок в новом порядке расчета НДС по строительно-монтажным работам. Это существенно снизит риски возможных проверок и штрафов со стороны налоговиков, а также обеспечит корректность и законность бухгалтерских расчетов в сфере строительства.