Предприниматели часто совмещают упрощенную систему налогообложения (УСН) и патентную систему налогообложения (ПСН), чтобы извлечь максимальные выгоды от обеих систем. УСН предлагает определенные льготы и упрощенную процедуру уплаты налогов, в то время как ПСН позволяет платить налог не от фактического, а от потенциального дохода. Узнайте, какие выгоды предлагает ПСН и какие ограничения необходимо учитывать при совмещении этих двух режимов. Подробности на сайте Бух-в-помощь.

Cодержание

Предприниматели часто совмещают упрощенную систему налогообложения (УСН) и патентную систему налогообложения (ПСН), чтобы извлечь максимальные выгоды от обеих систем. УСН предлагает определенные льготы и упрощенную процедуру уплаты налогов, в то время как ПСН позволяет платить налог не от фактического, а от потенциального дохода. Однако, чтобы успешно совмещать эти два режима, предпринимателю необходимо учитывать определенные ограничения и вести раздельный учет.

Выгоды патентной системы налогообложения

Патентная система налогообложения часто оказывается выгоднее для предпринимателей, поскольку налог рассчитывается не от фактического дохода, а от потенциального дохода, который устанавливают местные власти. С учетом этого, предприниматели получают возможность оптимизировать налогообложение и уменьшить свои налоговые обязательства.

Особенно привлекательной стала патентная система, с тех пор как предпринимателям разрешили по аналогии с УСН вычитать 6% страховые взносы. Кроме того, на патенте нет необходимости сдавать налоговую декларацию, и для некоторых видов деятельности не требуется использование онлайн-кассы.

Однако, следует отметить, что патентная система доступна не для всех видов деятельности, которые ведет предприниматель. В таких случаях, даже если патент доступен, УСН может оказаться более выгодной системой налогообложения, особенно если фактический доход ниже потенциального, на основе которого рассчитывается стоимость патента.

Также, предприниматель может столкнуться с ситуацией, когда в одном регионе введена ПСН для его вида деятельности, а в другом – нет. В таком случае предприниматель может работать по патенту в одном регионе и на УСН в другом.

Ограничения при совмещении УСН и ПСН

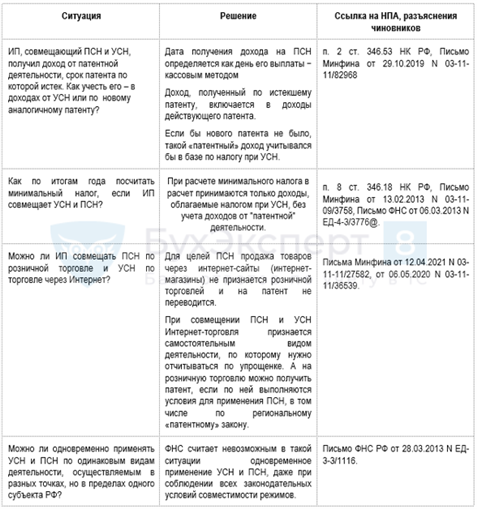

При совмещении УСН и ПСН необходимо учитывать ограничения, установленные для обеих систем.

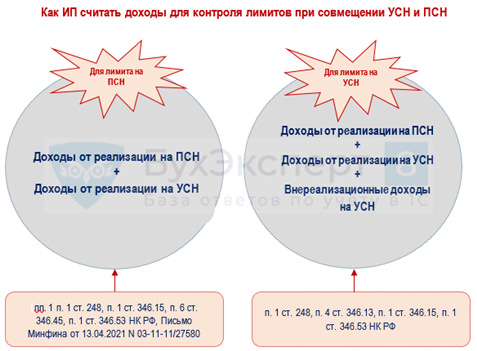

Согласно законодательству, годовая выручка для УСН не может превышать 200 млн рублей, в то время как для патента это ограничение составляет 60 млн рублей в год.

Если предприниматель совмещает УСН и ПСН, то вся его выручка, включая выручку от упрощенки, не должна превышать 60 млн рублей в год (согласно пункту 6 статьи 346.45 Налогового кодекса РФ). В случае превышения этого лимита, предприниматель потеряет право на использование патента и останется только на УСН.

Важно отметить, что предприниматель, совмещающий упрощенку и патент, не может зарабатывать больше 60 млн рублей в год по всем видам деятельности.

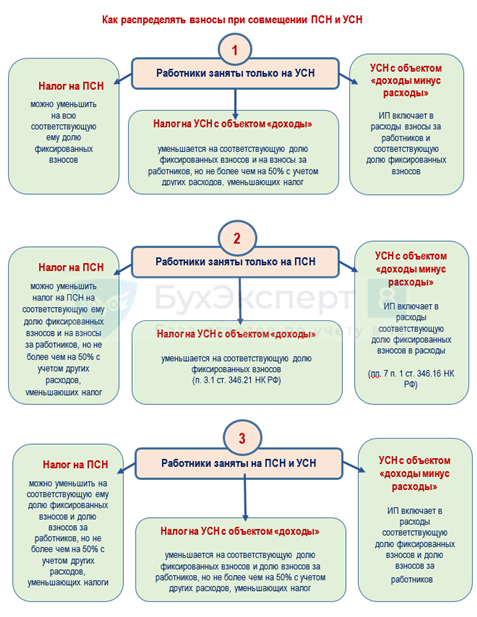

Кроме того, есть ограничение в численности сотрудников. Для упрощенной системы налогообложения, начиная с 2021 года, численность может быть до 130 человек, в то время как для патента допускается не более 15 сотрудников.

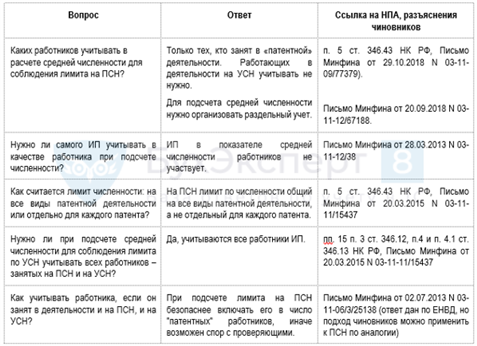

По мнению Минфина, при совмещении УСН и ПСН можно вести раздельный учет работников, занятых в каждом из видов деятельности. Однако, в практике возникают ситуации, когда работники относятся к обоим видам деятельности. Для таких случаев, не существует конкретных разъяснений о том, как учитывать численность сотрудников.

Для предотвращения рисков, рекомендуется не выходить за пределы установленной численности сотрудников.

Учет доходов и расходов при совмещении УСН и ПСН

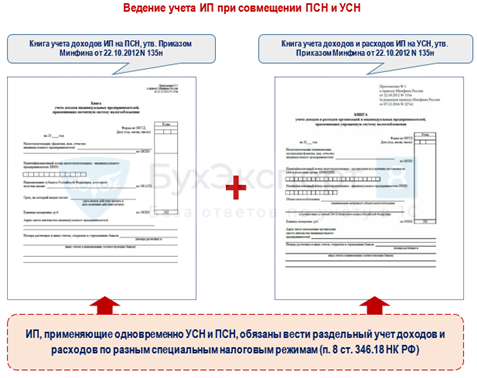

При совмещении УСН и ПСН, необходимо правильно учитывать и распределять доходы и расходы по разным системам налогообложения.

Для удобства отслеживания доходов, предприниматели могут открыть два отдельных банковских счета – один для доходов от бизнеса на УСН, а другой – для доходов от бизнеса на патенте. Это поможет избежать путаницы и ошибок при расчете налогов.

Распределять доходы следует в соответствии с системами налогообложения. Например, если у предпринимателя есть кафе на патенте и оптовая торговля тортами на УСН, то доходы от кафе должны учитываться только при расчете налогов по патентной системе, а доходы от оптовой торговли – только при расчете налогов по УСН.

При совмещении УСН и ПСН необходимо помнить о лимитах каждой системы. При превышении лимита доходов в 60 млн рублей, предприниматель лишается права на патент и обязан перейти на УСН, начиная с первого дня срока действия патента.

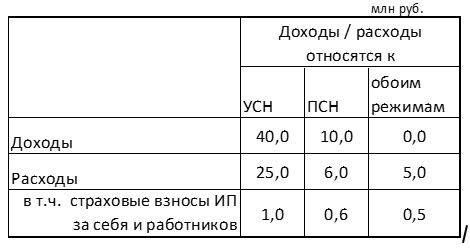

Важно также правильно учитывать и распределять расходы при совмещении УСН и ПСН. Расходы учитываются по той системе налогообложения, к которой они относятся. В случае сложных ситуаций, когда расход нельзя однозначно отнести к одной из систем, необходимо распределить расходы пропорционально доходам по каждой из систем.

Для верификации раздельного учета расходов, налоговая инспекция может запросить документы, подтверждающие правильность учета. Поэтому важно вести четкий учет и хранить все необходимые документы.

Сохранение права на патент

При совмещении УСН и ПСН, предпринимателю необходимо учитывать определенные ограничения, чтобы не потерять право на использование патента.

Согласно Налоговому кодексу РФ, предприниматель теряет право на патент, если его годовой доход превышает 60 млн рублей. Данное ограничение относится ко всем видам деятельности предпринимателя, включая и те, которые находятся вне патентной системы. Одновременно с патентом учитывается и доход от деятельности на УСН. В случае превышения лимита, предприниматель теряет право на патент с первого дня срока его действия и обязан перейти на УСН.

Кроме того, предпринимателю теряет право на патент, если количество работников превышает 15 человек, а также если предприниматель начинает вести деятельность на патенте не один, а с партнером по договору о совместной деятельности. Другие причины потери права на патент включают смену помещения, увеличение торгового зала или зала для посетителей свыше установленных лимитов, увеличение числа машин для перевозки грузов и пассажиров, а также перевод розницы из офлайна в интернет-магазин.

Следует отметить, что начиная с 2017 года, предприниматель не лишается права на патент из-за неуплаты налога. Вместо этого, ему могут быть начислены пени и оштрафование. Однако, налог не пересчитывается по другой системе налогообложения.

Для предпринимателей, которым предоставлена льготная ставка в 0% по патенту, важно помнить, что эта льгота действует только в определенных сферах деятельности. Если предприниматель сменил сферу деятельности, он теряет право на льготную ставку и должен платить налог по обычной ставке (4% или 6%).

Кроме того, возможны ситуации, когда предприниматель получает доход от деятельности, на которую у него нет патента. В таких случаях, доход от такой деятельности должен быть учтен в УСН или в соответствии с общей системой налогообложения.

Важно отметить, что предпринимателю необходимо самостоятельно отслеживать утрату права на патент и соблюдать все ограничения.

Выводы

Совмещение упрощенной системы налогообложения и патентной системы налогообложения может быть выгодным решением для предпринимателей. Однако, для успешного совмещения необходимо учитывать ограничения и вести раздельный учет доходов и расходов. Предприниматели могут использовать два отдельных банковских счета для учета доходов от разных систем налогообложения. Также, необходимо помнить о лимитах для каждой системы и не выходить за пределы установленной численности сотрудников. В случае утраты права на патент, предприниматель должен перейти на УСН и соответствующим образом учитывать доходы и расходы.