Учет расходов на ГСМ для служебных автомобилей и ремонт транспорта является одним из спорных вопросов во взаимоотношениях организаций с налоговыми органами. Узнайте, кому нельзя списывать расходы на ГСМ и ремонт транспорта и как правильно учитывать эти расходы в бухгалтерии.

Cодержание

Учет расходов на ГСМ для служебных автомобилей является одним из спорных вопросов во взаимоотношениях организаций с налоговыми органами. Несмотря на вроде бы незначительный характер проблемы, она может привести к серьезным штрафам.

Правовое регулирование

Для целей налогообложения налогом на прибыль затраты на приобретение ГСМ и содержание служебного автотранспорта относятся к категории прочих расходов, связанных с производством и реализацией. При этом затраты на приобретение ГСМ относятся к материальным расходам в случаях их использования для производственных нужд. Поэтому возникает вопрос – какой из способов учета выбрать?

В данном случае следует руководствоваться принципом производственной направленности расходов: издержки на ГСМ включаются в состав материальных расходов только в том случае, если они использовались для обеспечения работы транспортного средства, непосредственно участвующего в процессе производства. Однако такой подход не всегда оправдан, потому что с точностью разделить автотранспорт на производственный и непроизводственный не представляется возможным.

Кроме того, расходы на ГСМ могут быть отнесены к материальным только в том случае, если транспортное средство непосредственно участвует в процессе производства, что возможно лишь для транспортных организаций.

Нормы расхода: как не ошибиться

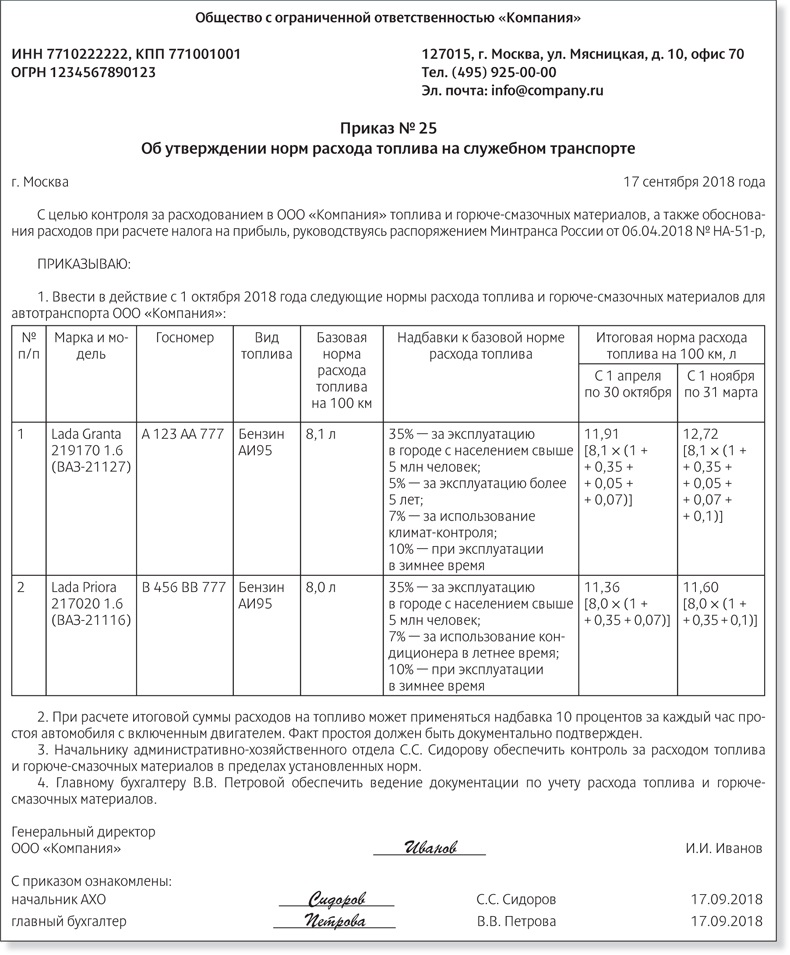

Согласно пункту 4 Распоряжения № АМ-23-р базовые нормы расхода ГСМ устанавливаются исходя из числа литров на 100 км пробега. Базовая норма расхода зависит от конструкции автомобиля, его агрегатов и двигателя, а также от вида используемого топлива. Нормы расхода масел и смазочных материалов устанавливаются в килограммах (литрах) на 100 литров расхода топлива.

Однако в Распоряжении № АМ-23-р указаны не все модели, а применять нормы расхода исходя из аналогии нельзя. Минфин рекомендует в отношении служебных автомобилей, для которых нормы расхода ГСМ не определены в Распоряжении Минтранса, руководствоваться технической документацией и/или информацией, предоставленной изготовителем транспортного средства. В данном случае организация должна утвердить приказом или включить в учетную политику нормы расхода на основании прилагаемого к автомобилю руководства по эксплуатации.

На практике встречаются ситуации, когда расход ГСМ превышает установленные нормы. Согласно законодательству, расходы сверх норм могут быть списаны только при наличии подтверждающих документов и объяснительной записки руководителя о необходимости превышения норм расхода ГСМ.

Способ учета расходов на ГСМ

Способ учета расходов на ГСМ должен быть утвержден в учетной политике организации. Здесь надо отразить, будет ли компания нормировать расходы и если да, то по каким нормам списывать – собственным или утвержденным Минтрансом. Нормативы можно использовать не только для списания ГСМ, но и для планирования закупки топлива, особенно в случае транспортных предприятий.

Ранее Минфин утверждал, что расходы на ГСМ нужно учитывать с применением норм, которые были утверждены распоряжением Минтранса. Списывать топливо по своим лимитам разрешалось только в том случае, если в распоряжении нет норм на нужный автомобиль. Позже чиновники согласились, что нормировать расходы на топливо необязательно.

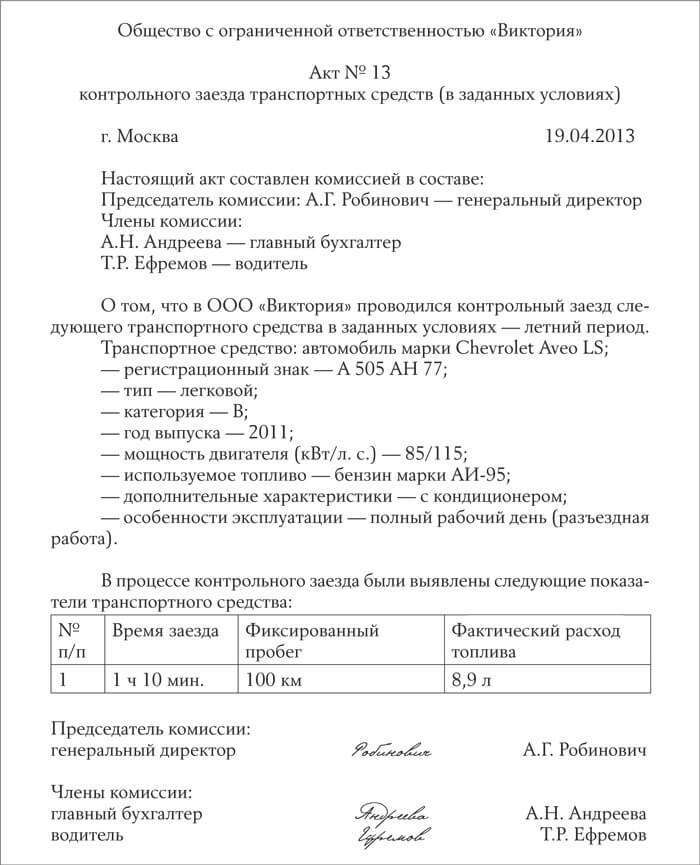

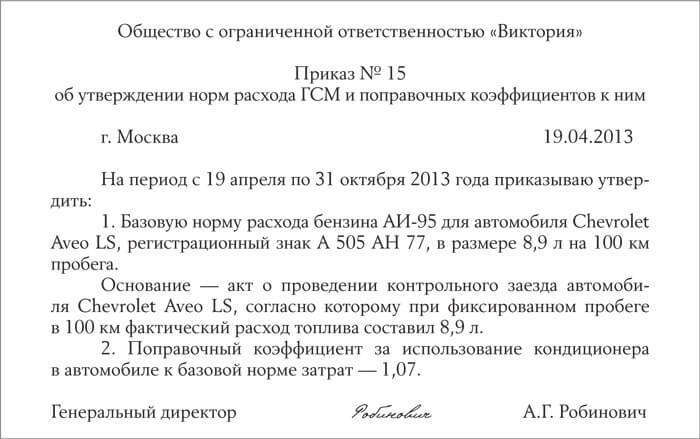

На практике зачастую требуется устанавливать собственные нормы расхода для автомобилей, так как утвержденные показатели не всегда соответствуют фактическим. Принятые для учета нормы, независимо от того, свои или Минтранса, необходимо утвердить приказом руководителя.

Учет ГСМ по путевым листам

Учет ГСМ по путевым листам должен быть правильно организован в любой организации. Он позволит навести порядок и контролировать расход материальных ресурсов. Наиболее актуально использование путевых листов для учета бензина и дизельного топлива.

К путевым листам относятся первичные документы, в которых фиксируется пробег автомобиля и расход ГСМ. Путевой лист является основанием для определения расхода топлива.

С 01.09.2023 организации и индивидуальные предприниматели должны применять форму путевого листа с реквизитами, указанными в приказе Минтранса. Путевые листы могут регистрироваться в журнале регистрации путевых листов. Однако с 1 марта 2023 года обязанность по ведению такого журнала отменена.

Учет ГСМ по путевым листам позволяет контролировать расход топлива и осуществлять планирование закупки ГСМ на основе фактического использования автотранспорта. Применение путевых листов облегчает проведение инвентаризации ГСМ и служит основой для списания расходов в бухгалтерском и налоговом учете.

Оформление и заполнение путевых листов должны соответствовать требованиям законодательства и утвержденным формам. Организации вправе разработать собственные бланки путевых листов с обязательными реквизитами и утвердить их в учетной политике.