Расскажем, нужно ли сдавать нулевой расчёт по страховым взносам, если деятельность не ведётся, сотрудников нет и выплат в отчётном периоде не было. Узнайте, какого обязательно раздела должен быть заполнен и как осуществляется сдача РСВ.

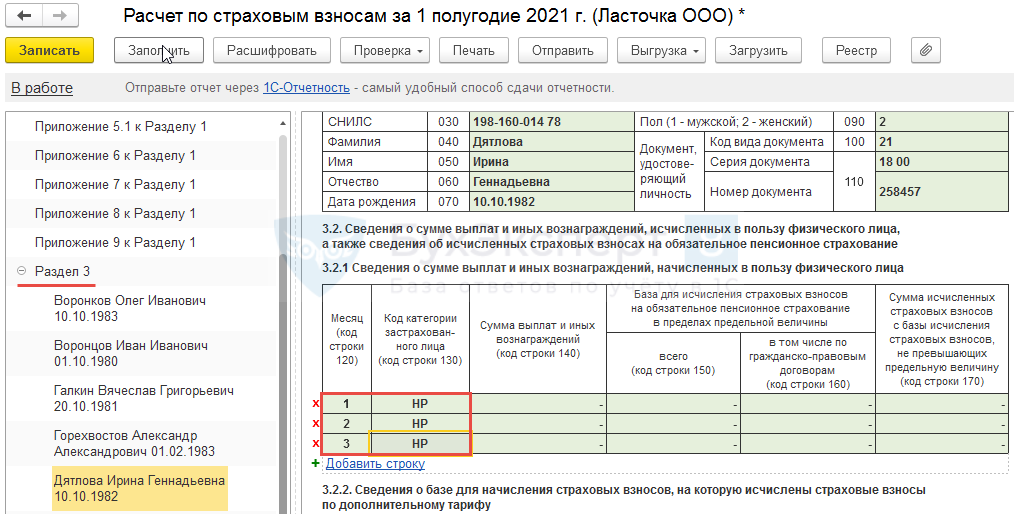

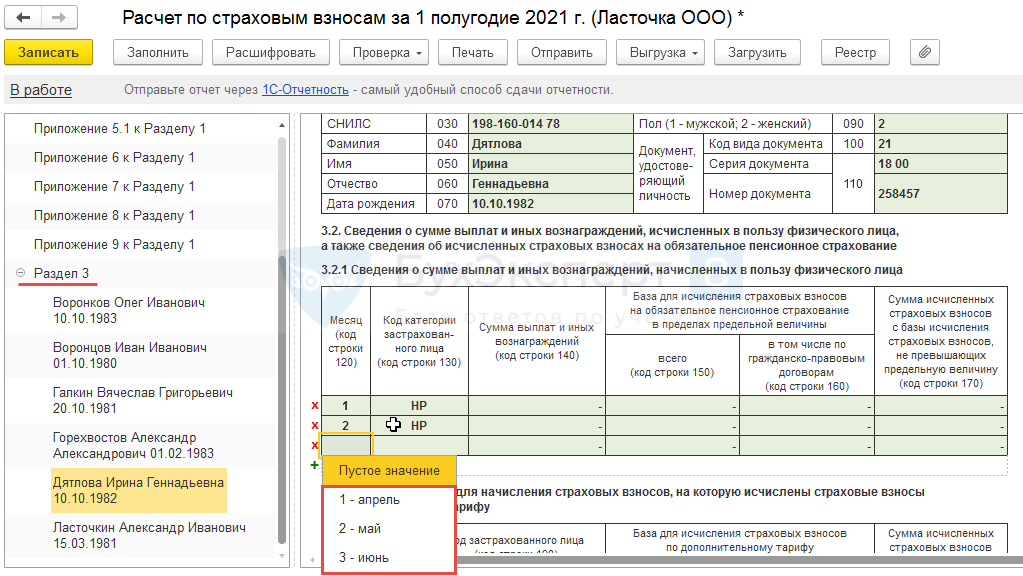

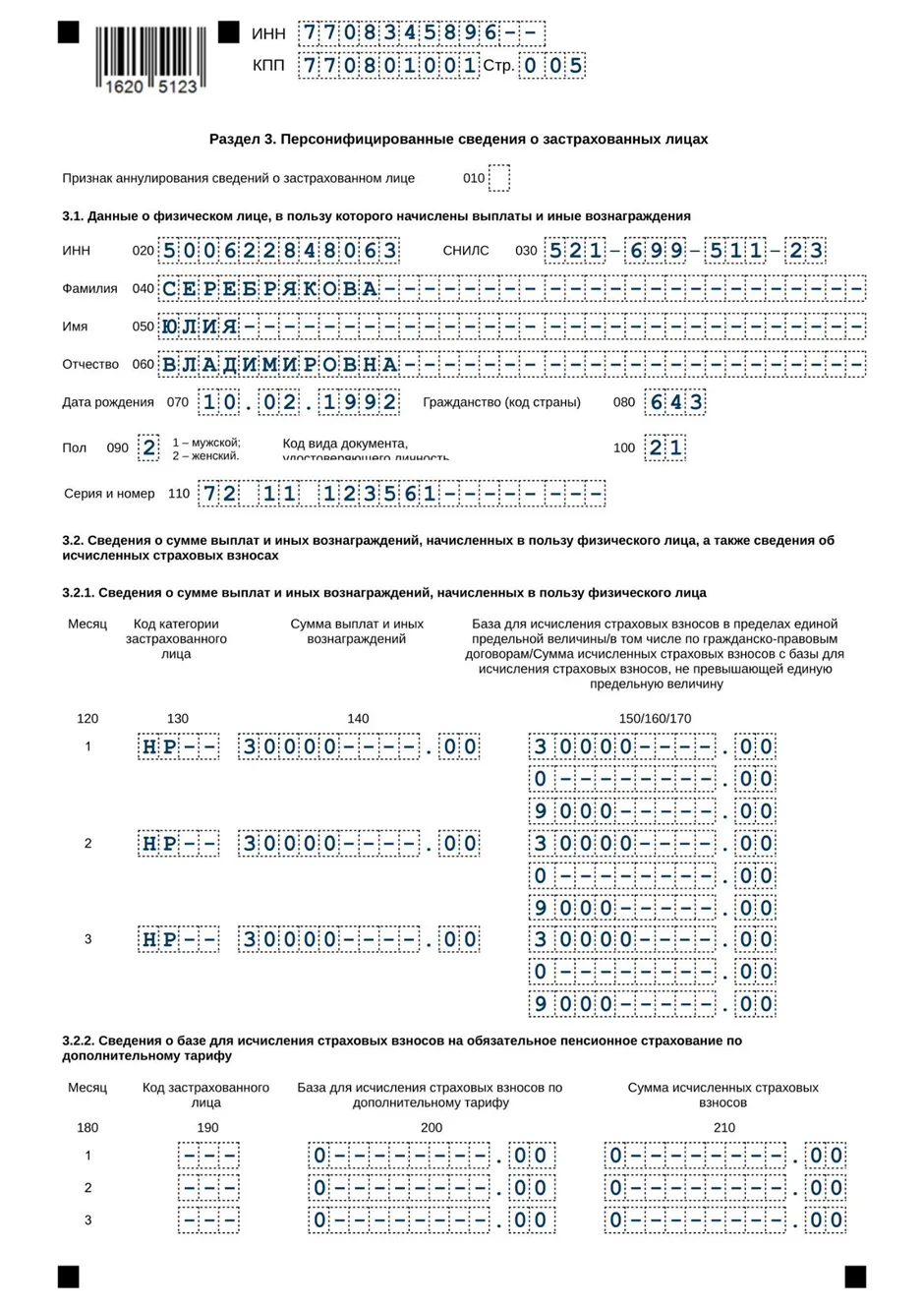

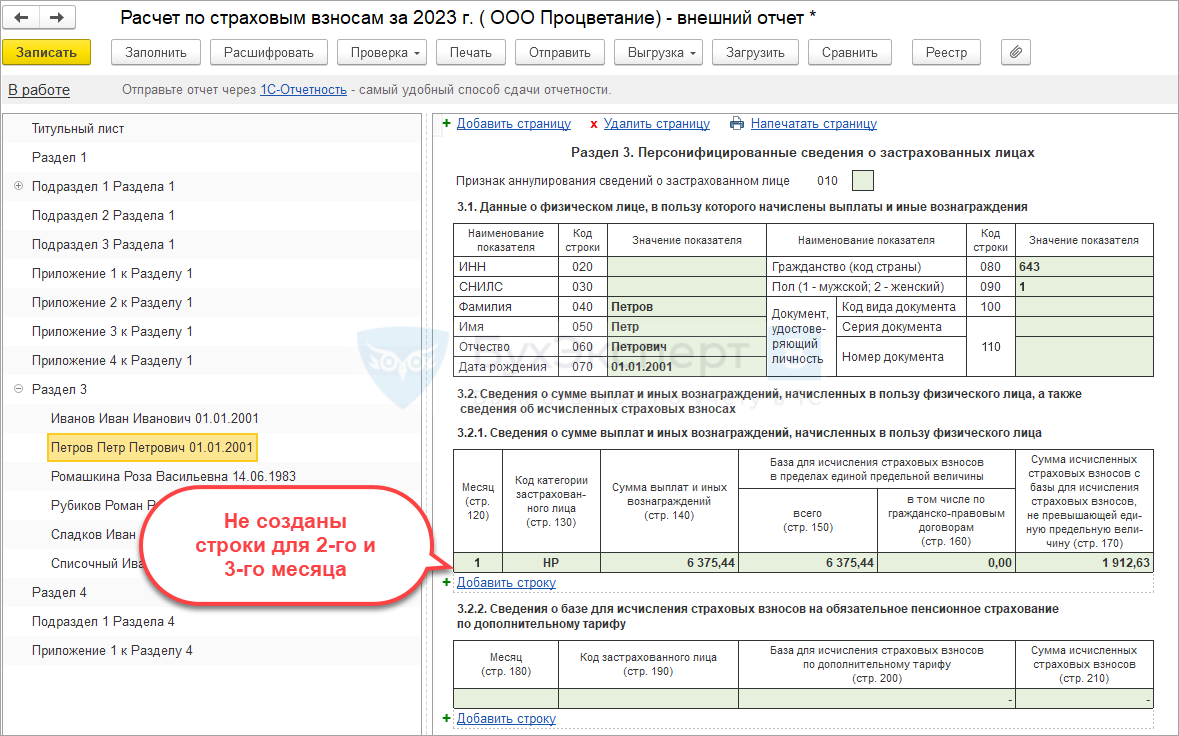

Нужно ли включать в раздел 3 РСВ если не было начислений?

Расчёт по страховым взносам (РСВ) — это ежеквартальный отчёт по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование. Его сдают все организации и предприниматели, которые являются страхователями, даже если нерегулярно уплачивают взносы за своих сотрудников. Расскажем, нужно ли сдавать нулевой РСВ, если деятельность не ведётся, сотрудников нет и выплат в отчётном периоде не было.

Нужно ли сдавать нулевой расчёт по страховым взносам

НК РФ обязывает страхователей, указанных в подп. 1 п. 1 ст. 419 НК РФ, подавать расчёт по страховым взносам (п. 7 ст. 431 НК РФ). В список страхователей входят организации, ИП и иные физлица, которые производят оплату трудовой деятельности других физлиц (ст. 420 НК РФ).

Если компания или ИП не ведёт фактической деятельности, не имеет в штате сотрудников и не организует работы по ГПД, то никаких выплат сотрудникам не производится. В такой ситуации данные для заполнения РСВ отсутствуют. Но не сдать его нельзя — нужно просто заполнить нулевой расчёт по страховым взносам.

Исключение составляют случаи, когда основание для начисления страховых взносов носит разовый характер. Поэтому нулевые отчёты не сдают:

- Организации сдают нулевой РСВ всегда, поскольку минимум одно лицо в штате есть — единоличный исполнительный орган. Исключением может быть только случай, когда в качестве такого органа выступает управляющая компания. Но во избежание споров с налоговиками лучше и в подобной ситуации подать нулевой отчёт.

- Должен ли сдавать Нулевой расчет по страховым взносам - раздел 3 в нем должен быть заполнен в любом случае. Какие данные будут содержаться в этом разделе при отсутствии цифровых показателей в самом отчете, разберем в нашей статье, а также рассмотрим, каковы в целом нюансы заполнения нулевок по взносам.

Кто и каким образом обязан отчитываться по страховым взносам?

Расчет по страховым взносам передают в налоговые органы все организации без исключения и индивидуальные предприниматели, заключившие хотя бы один трудовой договор или договор ГПХ с физлицами. В нем показываются суммы взносов, начисленные на заработную плату и прочие выплаты в пользу наемных работников.

Форма отчета утверждена:

- Начиная с отчетности за 2023 год форма РСВ обновлена (в ред. Приказа от 29.09.2023 № ЕА-7-11/696@). Что изменилось, мы рассказали здесь.

Срок сдачи РСВ с 2023 года новый — 25-е число месяца, следующего за отчетным периодом. К таковым относятся: первый квартал, полугодие, 9 месяцев, год. ЕРСВ в 2023 году сдавали до:

- В 2024 году сроки такие:

Направить отчет налоговикам можно на бумаге (лично, через уполномоченного представителя, по почте) или электронно по ТКС.

ВАЖНО! Выбор способа сдачи зависит от среднесписочной численности сотрудников страхователя. Если она не превышает 10 человек, то можно выбрать любую форму сдачи. Если ССЧ больше 10 человек, то выбора нет — сдать расчет нужно в электронном виде.

Когда сдается нулевой расчет по страховым взносам?

Как уже было отмечено, расчет заполняется данными о начисленных с зарплаты и прочих выплат страховых взносах. Однако бывает, что зарплата не выплачивается, например, в связи с приостановкой деятельности. Что же делать в такой ситуации?

Исходя из всего вышесказанного, вариантов со сдачей нулевых расчетов может быть несколько. Далее посмотрим, каким образом нужно правильно оформить нулевку по взносам.

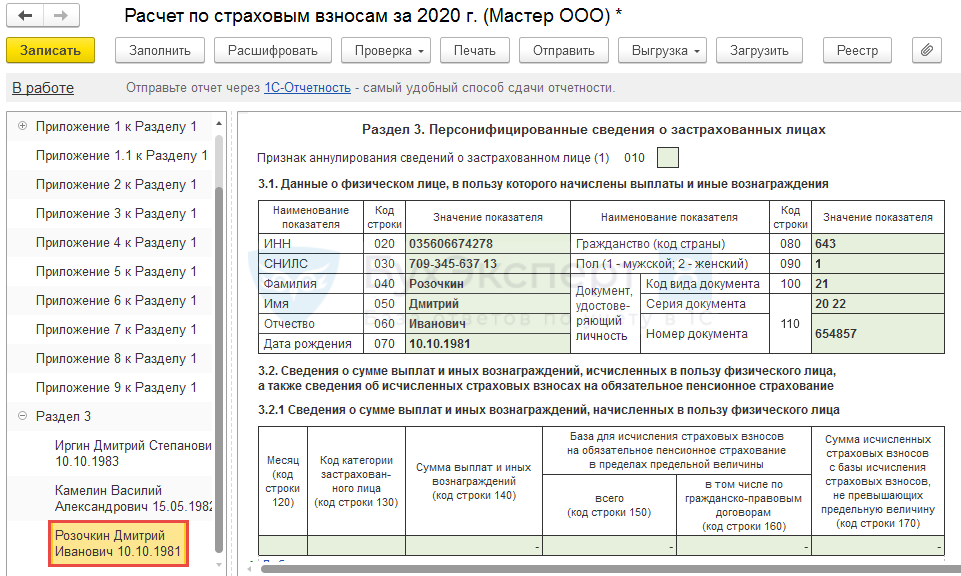

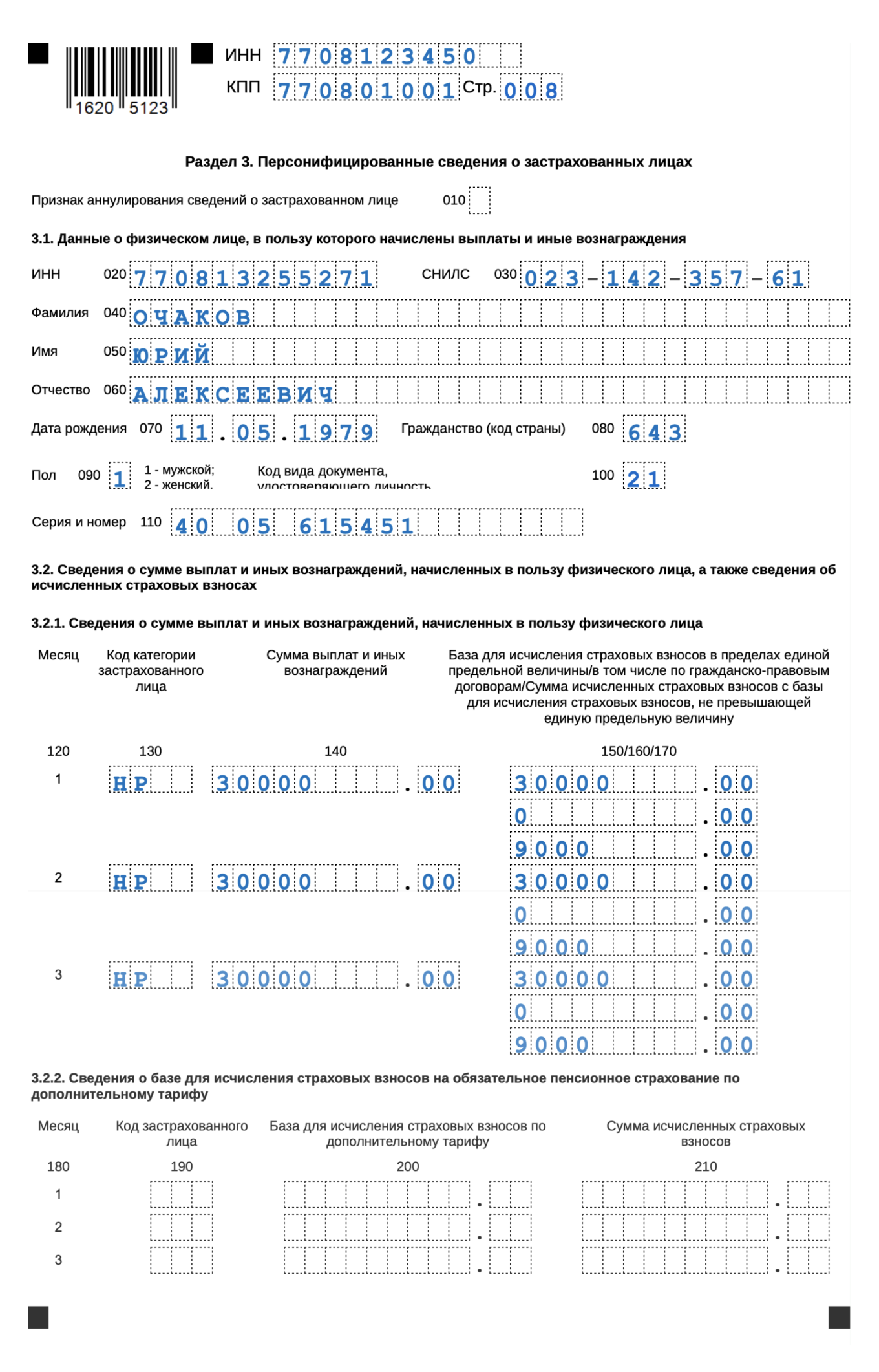

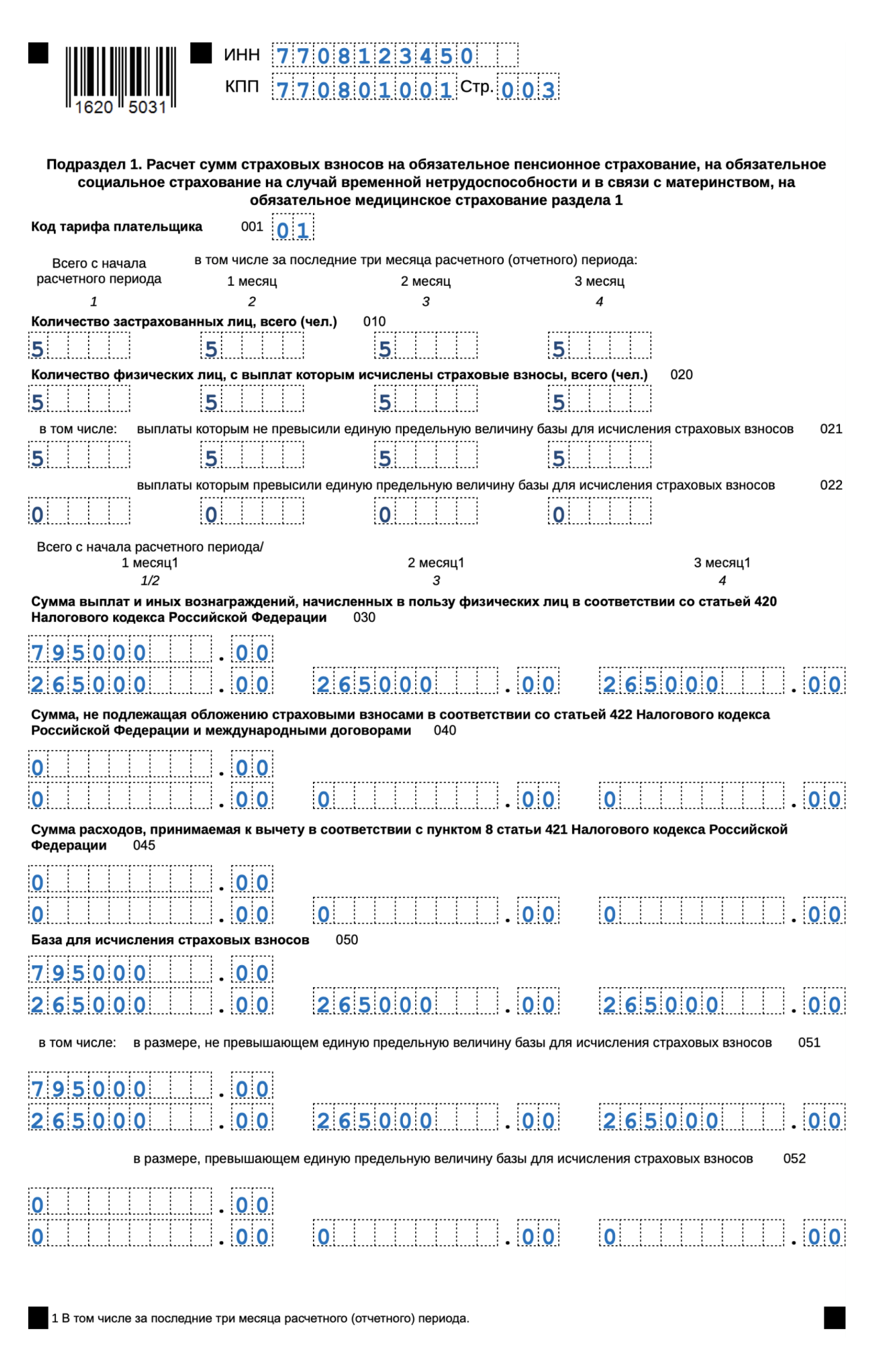

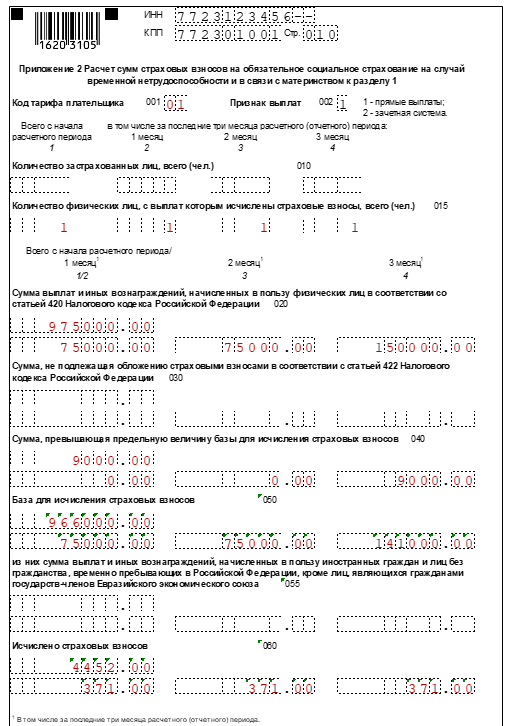

Какие разделы следует включить в нулевку по взносам?

При отсутствии выплат в пользу физических лиц по трудовым договорам, договорам ГПХ, авторского права и пр. и, соответственно, при отсутствии цифровых показателей по страховым взносам страхователям в расчет нужно включить следующие разделы:

- Это прямо указано в порядке заполнения расчета как в 2022-м, так и с 2023-м года.

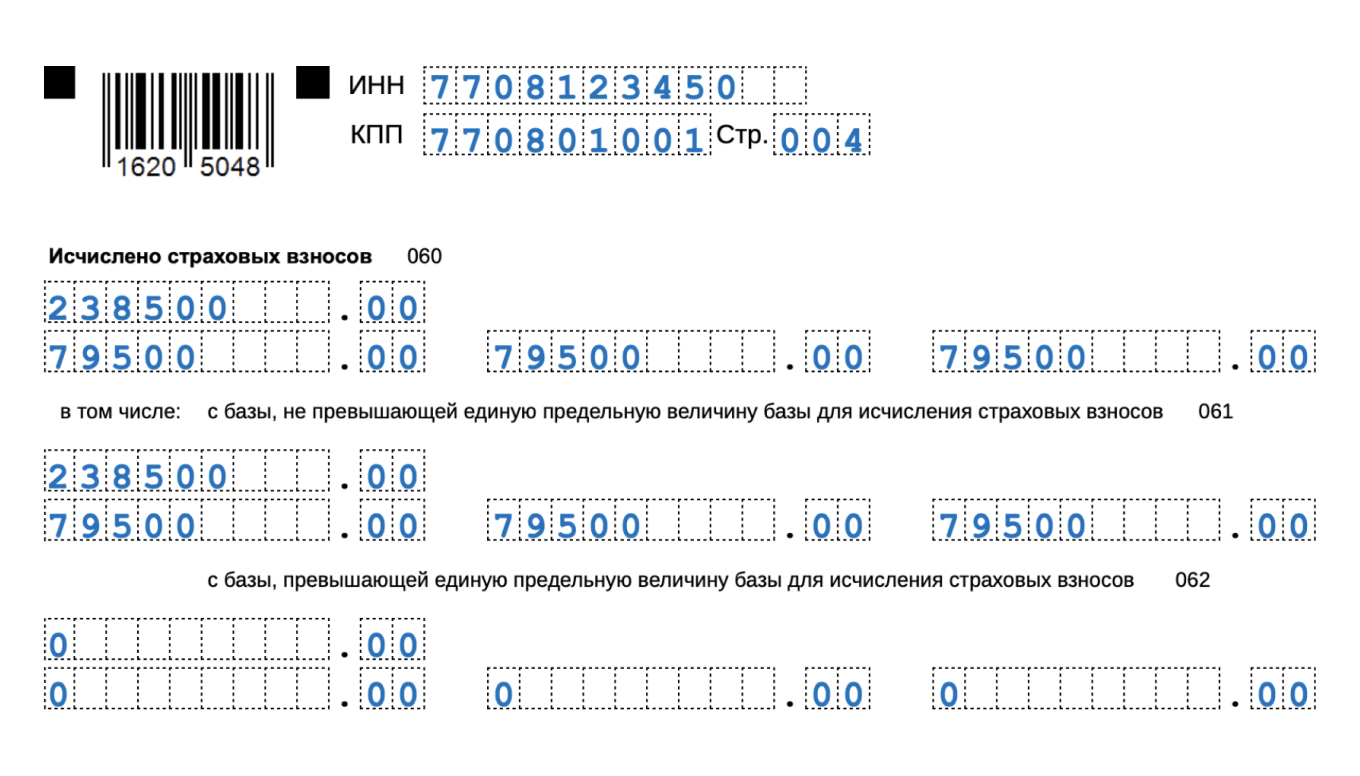

На титульнике приводятся данные страхователя (ИНН, КПП, наименование/Ф.И.О., ССЧ, телефон).

Кто сдаёт РСВ

Отчёт сдают организации и ИП, которые нанимают физлиц по трудовым и гражданско-правовым договорам и начисляют по ним страховые взносы на пенсионное, медицинское и социальное страхование. С 2023 года эти взносы рассчитывают по единому тарифу без деления на три вида страхования.

Организации сдают РСВ всегда, даже если у них нет штатных работников или исполнителей по договорам ГПХ. В этом случае в отчёт надо включить директора или единственного учредителя, который руководит компанией без трудового договора и зарплаты. Исключение – ИП-управляющий, нанятый по договору ГПХ. Его в РСВ не включают.

ИП, который работает один, РСВ не сдаёт. Но если он заключит с физлицом трудовой или гражданско-правовой договор, то автоматически станет плательщиком страховых взносов и должен отчитываться. РСВ ему надо сдавать с начала квартала, в котором был принят работник или исполнитель.

Куда и как сдавать РСВ

ИП сдают РСВ в налоговую инспекцию по месту жительства (по прописке), даже если стоят на учёте в качестве плательщика ПСН в другой ИФНС. Организации отчитываются по месту нахождения.

Способ сдачи РСВ зависит от численности физлиц, по которым нужно отчитаться:

- Для отправки РСВ в электронном виде понадобится усиленная квалифицированная электронная подпись (УКЭП).

Новые сроки сдачи РСВ

РСВ – ежеквартальный отчёт, в котором информацию заполняют нарастающим итогом. Начиная с отчётов за 2023 год его сдают не позднее 25 числа месяца, следующего после окончания квартала.

После первых двух месяцев каждого квартала нужно подавать в ИФНС уведомления об исчисленных суммах страховых взносов. Срок сдачи – не позднее 25 января, февраля, апреля, мая, июля, августа, октября и ноября.

Форма РСВ за 2023 год

Новая форма и порядок её заполнения утверждены Приказом ФНС № ЕД-7-11/878 от 29 сентября 2022 года.

В отчёте четыре раздела, а в них ещё несколько подразделов и приложений. Заполнять все страницы не нужно. В состав РСВ обязательно включается:

- Остальные разделы, подразделы и приложения заполняются, только если для них есть показатели.

Как заполнить РСВ в 2023 году

Порядок заполнения приведён в приложении № 3.

Титульный лист

Для организации заполняеются ИНН и КПП. В поле для ИНН в последних ячейках ставятся прочерки. Для ИП заполните только ИНН. Вместо КПП – прочерки.

Поле «Стр.» – порядковый номер страницы в формате «001», ..., «011».

«Номер корректировки» – «0 – -», если за этот отчётный период РСВ сдаётся впервые.

Код расчётного периода. «21» – первый квартал, «22» – второй, «23» – третий, «24» – четвертый.

Остальные поля заполняются в соответствии с данными организации или ИП.