Узнайте, нужно ли сдавать нулевой расчёт по страховым взносам (РСВ), если у вас нет деятельности, сотрудников и выплат. Изменения в 2023 году, сроки подачи и пример заполнения нулевого РСВ-1 ПФР. Подробная информация на Бух-в-помощь.

Cодержание

Расчёт по страховым взносам (РСВ) — это ежеквартальный отчёт по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование. Его сдают все организации и предприниматели, которые являются страхователями, даже если нерегулярно уплачивают взносы за своих сотрудников. Расскажем, нужно ли сдавать нулевой РСВ, если деятельность не ведётся, сотрудников нет и выплат в отчётном периоде не было.

Нужно ли сдавать нулевой расчёт по страховым взносам

НК РФ обязывает страхователей, указанных в подп. 1 п. 1 ст. 419 НК РФ, подавать расчёт по страховым взносам (п. 7 ст. 431 НК РФ). В список страхователей входят организации, ИП и иные физлица, которые производят оплату трудовой деятельности других физлиц (ст. 420 НК РФ).

Если компания или ИП не ведёт фактической деятельности, не имеет в штате сотрудников и не организует работы по ГПД, то никаких выплат сотрудникам не производится. В такой ситуации данные для заполнения РСВ отсутствуют. Но не сдать его нельзя — нужно просто заполнить нулевой расчёт по страховым взносам.

Исключение составляют случаи, когда основание для начисления страховых взносов носит разовый характер. Поэтому нулевые отчёты не сдают:

- Организации сдают нулевой РСВ всегда, поскольку минимум одно лицо в штате есть — единоличный исполнительный орган. Исключением может быть только случай, когда в качестве такого органа выступает управляющая компания. Но во избежание споров с налоговиками лучше и в подобной ситуации подать нулевой отчёт.

Должен ли сдавать Расчёт по страховым взносам — очень хитрый отчёт: может показаться, что если выплат за отчётный период не было, то и подавать ничего не нужно. Не сдавать же пустые бланки налоговому инспектору? Но если бланки не сдать, можно получить штраф или заблокированные счета.

В статье расскажем, кому нужно подавать нулевой РСВ, а кому можно расслабиться. А ещё — что изменилось в 2023 году, как заполнять обновлённую форму и когда сдавать расчёт.

Кому нужно сдавать нулевой РСВ

Нулевой расчёт по страховым взносам предоставляют юрлица и ИП с наёмными работниками, даже если за отчётный период не было никаких выплат — ни зарплат, ни вознаграждений по ГПХ. Это не прихоть налоговых инспекторов: форма с нулями покажет, что вы действительно не делали никаких отчислений, и дополнительно проверять вас не нужно.

Среди тех, кто должен подавать нулевой РСВ, есть два исключения:

- Есть простой тест, который поможет разобраться, числились ли вы раньше работодателем. Задайте себе 3 вопроса: подавал ли я раньше РСВ? Регистрировал ли ИП в СФР/ФСС? Отправлял ли форму ЕФС-1 в СФР или сведения о физлицах в ФНС? Если на все вопросы вы ответили «нет» — значит, вы никогда не числились работодателем. Если сейчас у вас всё ещё ИП без сотрудников, нулевой РСВ вам подавать не нужно.

Что изменилось в 2023 году

В начале 2023 года поменялись форма РСВ, схемы расчётов и срок подачи.

Обновлённая форма РСВ. На титульном листе теперь есть поле «ОГРНИП» — его заполняют ИП и владельцы крестьянско-фермерских хозяйств. А вот поле с суммой выручки за 9 месяцев прошлого года убрали.

Упрощённая схема расчёта. Теперь не нужно отдельно рассчитывать пенсионное, медицинское и социальное страхование — на всё действует единый тариф. Если выплаты не превышают 1 млн. 917 тыс. руб., юрлицо или ИП платит 30% страховых взносов. Если выплат больше — нужно заплатить 15,1%.

Для некоторых организаций действуют пониженные тарифы. Например, МСП, участники «Сколково» и научно-технических центров платят по 15%, а НКО и IT-компании — 7%.

Новые сроки подачи РСВ. Сдавать расчёт нужно каждый квартал — и не позже 25 числа месяца, который идёт за отчётным. Например, второй квартал 2023 года закончился в июне — значит, сдать нулевой РСВ нужно до 25 июля.

Если не подать нулевой РСВ в срок, придётся заплатить штраф — минимум 1 тыс. руб. А если не отправить расчёт в течение 10 рабочих дней после дедлайна, налоговая инспекция может заблокировать счета.

Вот памятка по срокам подачи нулевого РСВ на оставшийся 2023 год:

| Отчетный период | Дедлайн |

|---|---|

| Первый квартал | до 25 апреля |

| Второй квартал | до 25 июля |

| Третий квартал | до 25 октября |

| Четвёртый квартал | до 25 января следующего года |

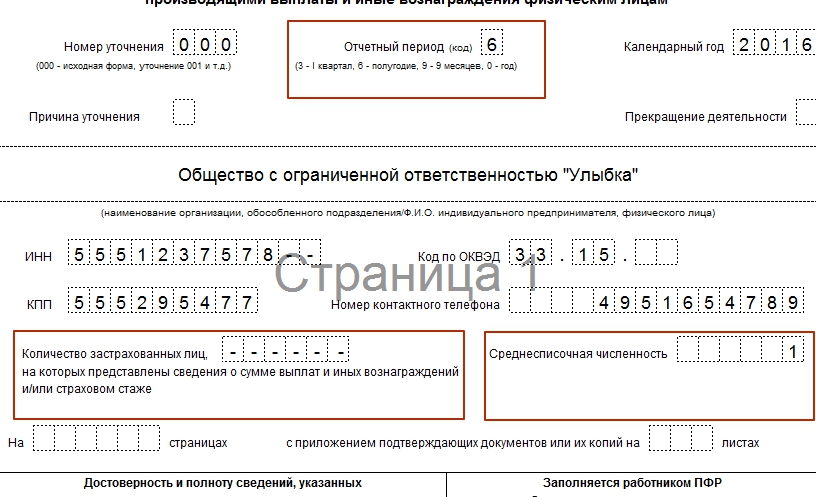

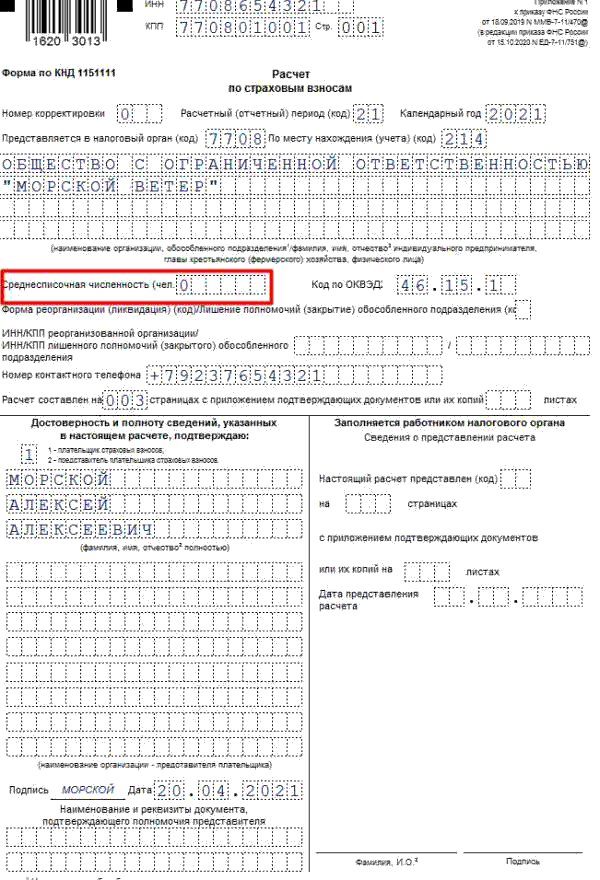

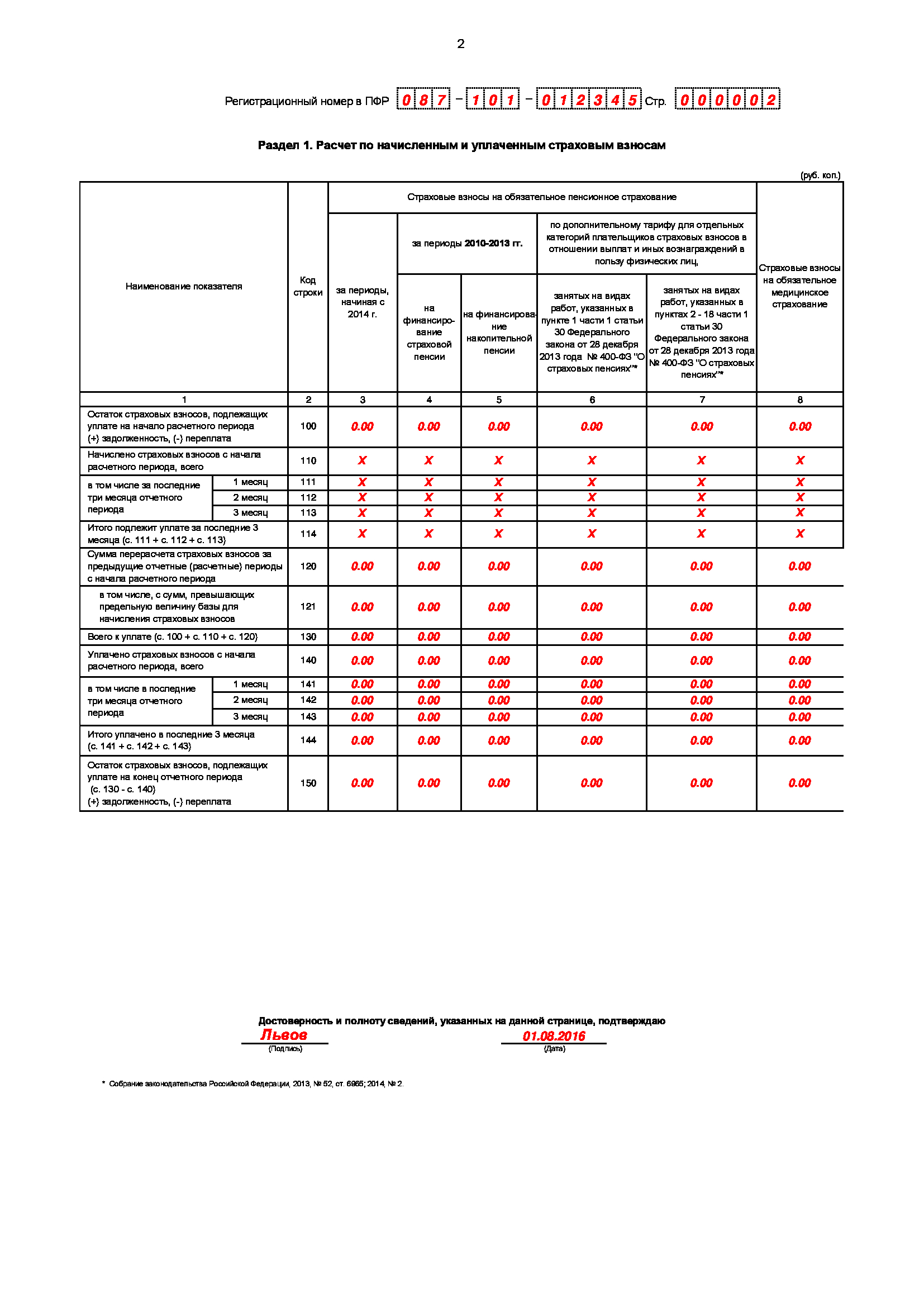

Пример заполнения нулевого РСВ-1 ПФР

Для нулевого расчёта по страховым взносам необходимо заполнить определенные разделы и подразделы формы РСВ-1 ПФР. Вот пример заполнения нулевого РСВ-1 ПФР:

Титульный лист:

- ОГРН — указывается ОГРН вашей организации или ИП.

- ИНН — указывается ИНН вашей организации или ИП.

- КПП — указывается КПП вашей организации или ИП.

Раздел 1:

Подраздел 1.1:

- Строка 001 — указывается код "2" для нулевого расчёта.

Раздел 3:

В разделе 3 указываются данные о застрахованных лицах, которым не было выплат за отчётный период.

Приведенный пример является общим и может быть дополнен в соответствии с особенностями вашей организации или ИП.

При заполнении нулевого РСВ-1 ПФР рекомендуется обратиться к действующим нормативным актам и инструкциям, чтобы быть уверенным в правильности заполнения и предоставленных данных.

.jpg)

.jpg)

.jpg)

.jpg)