Изменения законодательства по уплате страховых взносов. Узнайте, как рассчитать страховые взносы от заработной платы по новой формуле. Пониженные тарифы страховых взносов для малого и среднего бизнеса. Расчет суммы взносов и предельная величина базы.

Cодержание

Изменения законодательства по уплате страховых взносов

Субъекты малого и среднего бизнеса, в том числе микропредприятия, могут уплачивать страховые взносы в пониженном размере с 1 апреля 2020 года (Федеральный закон от 01.04.2020 № 102-ФЗ). Новый порядок действует с расчета страховых взносов за апрель 2020 года.

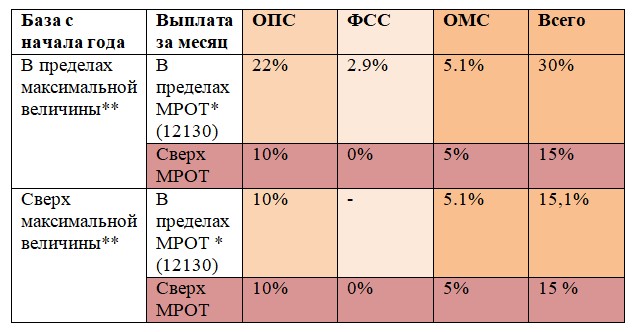

Новые ставки по страховым взносам:

- Плательщики страховых взносов вправе применять пониженные тарифы страховых взносов с заработной платы за апрель 2020, установленные Федеральным законом № 102-ФЗ (Письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

- При этом не важно, какой вид деятельности субъекты МСП осуществляют (письмо ФНС России от 12.08.2020 № СД-4-3/12972@).

Условия: организация или ИП должны быть включены в реестр субъектов малого и среднего предпринимательства до 1 апреля 2020 года. В случае исключения из реестра эта возможность теряется с 1-го числа месяца, в котором плательщики страховых взносов были исключены из него.

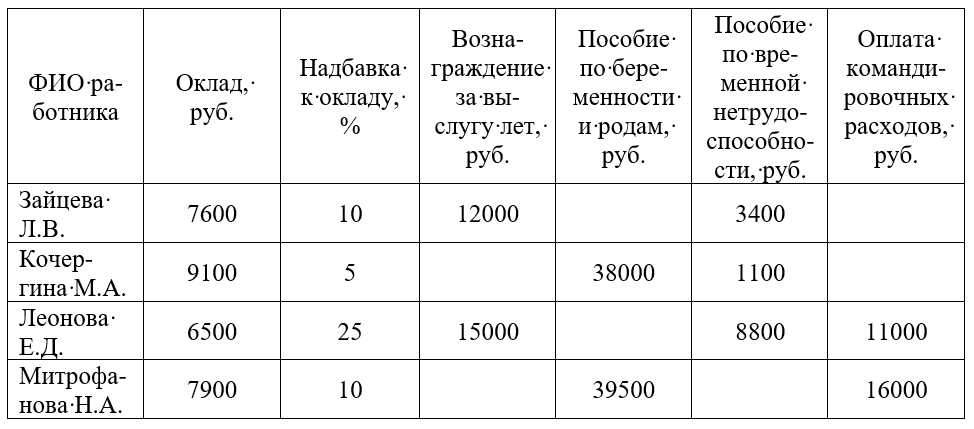

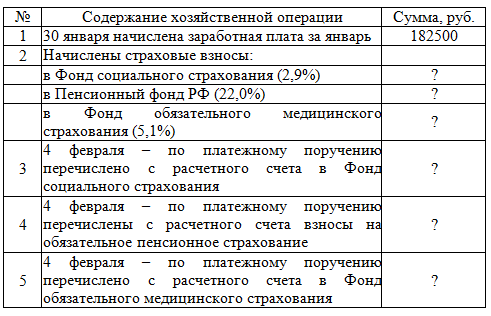

Пример 1

ООО «Квадрат» — субъект малого предпринимательства — включено в реестр субъектов МСП с января 2020 года. Работнику начислено за апрель 2020 года 13 000 руб. Какую сумму страховых взносов ему следует перечислить?

Разъяснение:

- 13 000 – 12 130 = 870 руб. — разница между начисленной суммой и федеральным МРОТ. С суммы 870 рублей можно заплатить страховые взносы по пониженным тарифам.

- Субъекты малого и среднего бизнеса исчисляют страховые взносы с выплат, определяемых с учетом районных коэффициентов и процентных надбавок.

- Суммы превышения, облагаемые по пониженным тарифам страховых взносов, определяются исходя из величины МРОТ, установленного федеральным законом на начало расчетного периода (Письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Вывод: при расчете страховых взносов по пониженным тарифам увеличивать МРОТ на районные коэффициенты и «северные» надбавки не нужно.

Формула исчисления страховых взносов

Январь: база (за 1 месяц) x 30%.

Февраль: база (за 2 месяца) x 30% — страховые взносы, исчисленные за январь.

Март: база (за 3 месяца) x 30% — страховые взносы, исчисленные за январь–февраль.

Апрель: база (за 3 месяца) x 30% + выплаты МРОТ x 30% + (база (за 4 месяца) – база (за 3 месяца) – выплаты МРОТ) x 15% — страховые взносы.

Сумму ежемесячных платежей рассчитывают исходя из дохода, полученного каждым работником организации, за минусом необлагаемых доходов по ст. 422 НК РФ. В течение расчетного периода (календарного года) работодатели должны уплачивать страховые взносы в виде ежемесячных обязательных платежей.

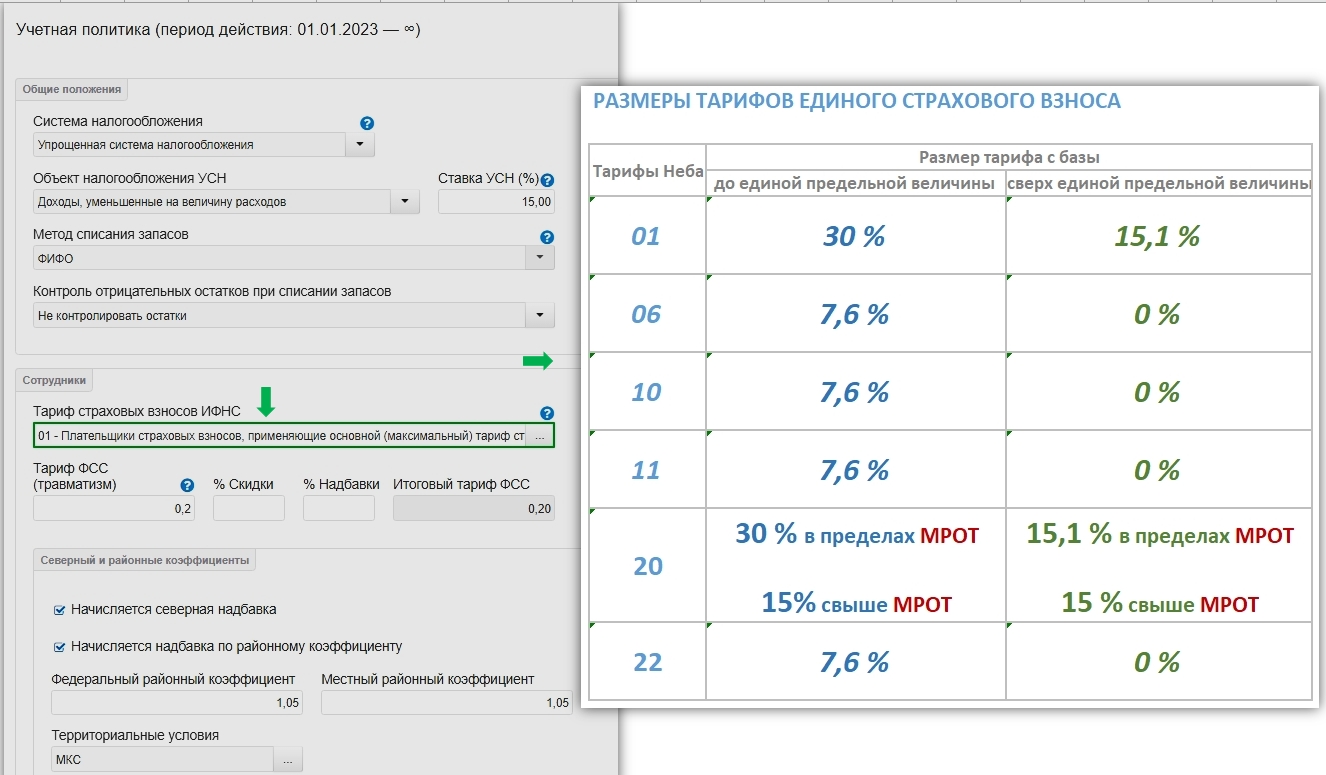

С 1 января 2023 года совокупный тариф страховых взносов на ОПС, ОСС по ВНиМ и ОМС составят:

- 30% — для заработной платы, не превышающей предельную базу для страховых взносов;

- 15,1% — для заработной платы, превышающей предельную базу для страховых взносов.

С 1 января 2024 года единая предельная база для начисления страховых взносов составляет 2 225 000 рублей (постановление Правительства РФ от 10 ноября 2023 года № 1883).

Тариф страховых взносов зависит от того, превысил ли доход работника, исчисляемый нарастающим итогом с начала года, предельную базу для начисления страховых взносов или нет (пп. 1 п. 2 ст. 425 НК РФ).

Сумма обязательных платежей по страховым взносам, рассчитанная нарастающим итогом с начала года

У Петрова доход превышает предельную базу в ноябре 2023 года. Поэтому в ноябре расчет изменится: с выплат, превышающих лимит, тариф нужно применять 15,1%.

Рассчитывать страховые взносы по тарифу 30% нужно до того момента, пока сумма выплат в пользу работника не достигнет предельной базовой величины: 1 917 000 рублей.

По медицинским взносам лимит предельной базы нет. Платить взносы нужно было со всего дохода работника.

Тариф взносов на обязательное социальное страхование по временной нетрудоспособности составлял 2,9% для выплат, не превышающих установленный лимит. С доходов, превышающих предельную базу для взносов на ВНиМ, платить взносы не нужно.

До 2023 года страховые взносы на обязательное пенсионное страхование платили так:

- Доход, не превышающий предельную базу для пенсионных взносов — 22%;

- Доход, превышающий предельную базу для пенсионных взносов — 10%.

Как только доход сотрудника достигнет предельной суммы, взносы с его доходов необходимо продолжать уплачивать только на обязательное пенсионное страхование по ставке 10%. Всю сумму необходимо перечислять на финансирование страховой части трудовой пенсии.

Таким образом, если компания не относится к категориям страхователей, имеющих право на пониженный тариф страховых взносов, нельзя не начислять взносы совсем, каков бы доход сотрудника ни был.

См. также

Как отразить материальную помощь в расчете по страховым взносам?

Предельная величина базы для исчисления страховых взносов

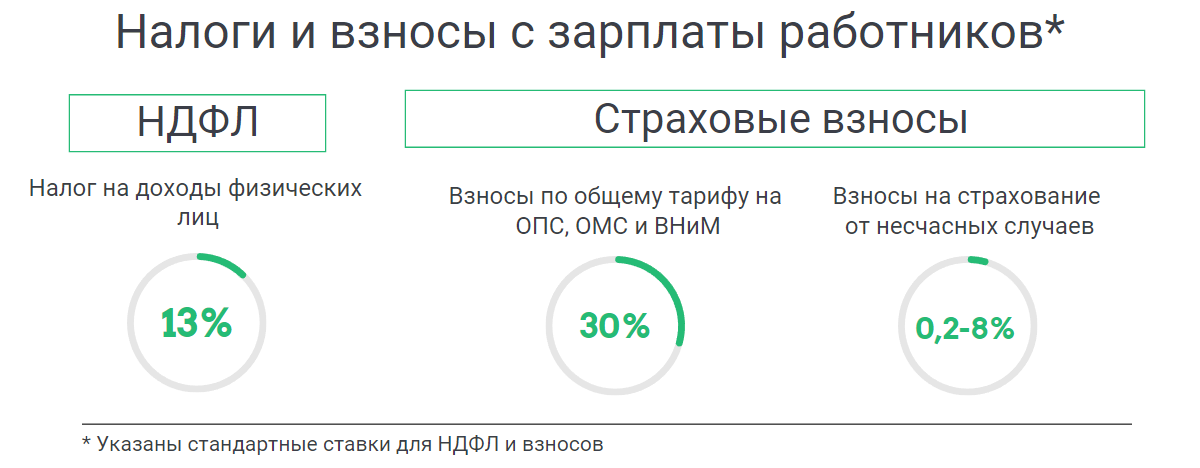

Организации и предприниматели обязаны страховать физических лиц, которых они нанимают по трудовым и гражданско-правовым договорам. Для этого они перечисляют взносы четырёх типов: на обязательное пенсионное, медицинское и социальное страхование, а также на травматизм. Ставка последнего вида отчислений устанавливается индивидуально и зависит от того, насколько опасным или вредным для работников является основной вид деятельности страхователя. Остальные взносы платятся по единым утверждённым тарифам.

Ещё в 2020 году из-за эпидемии коронавируса были введены новые пониженные ставки взносов для малого и среднего бизнеса, которые применяются к выплатам выше МРОТ. Рассмотрим, как исчисляются взносы за работников с учётом этого новшества.

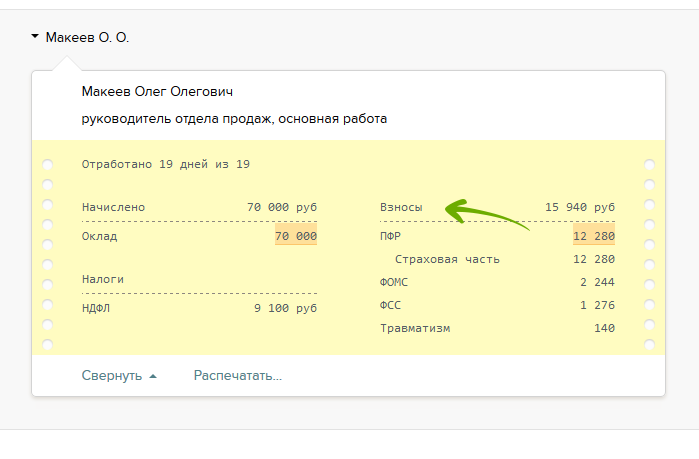

Расчёт суммы взносов

Страховые взносы за месяц считаются по простой формуле: База * Тариф. База складывается из всех выплат, которые производятся конкретному физическому лицу, подлежащих обложению страховыми взносами. Есть необлагаемые суммы — они перечислены в статье 422 НК РФ. Все прочие выплаты за месяц складываются и умножаются на тариф.

В 2022 году действуют такие предельные размеры базы:

- Для пенсионных и социальных взносов — 1 565 000 рублей;

- Для медицинских взносов — нет предельной базы.

С 2023 года будет применяться единая предельная база для пенсионных и социальных взносов, размер которой Правительство должно утвердить до конца текущего года.

Стандартные тарифы

Базовые ставки страховых отчислений прописаны в статье 425 НК РФ. Они таковы:

- Пенсионные взносы: 22% — доходы, не превышающие предельную базу; 10% — доходы, превышающие предельную базу.

- Взносы на обязательное медицинское страхование: 5,1%.

- Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний: ставка устанавливается индивидуально.

Пример 1

Работник крупной организации Смирнов А.А. получает ежемесячно 180 000 рублей. Рассмотрим, как рассчитать, сколько взносов заплатит за него работодатель в первом полугодии 2022 года при условии, что других выплат сотруднику не производилось. Страховые взносы за 6 месяцев будем считать нарастающим итогом с начала года.

- Предельная величина базы для пенсионных взносов в первом полугодии не превышена (180 000 * 6 < 1 565 000), поэтому будет применяться тариф 22%. В каждом месяце будет уплачиваться одинаковая сумма, так как условия не меняются. Всего за полгода работодатель перечислит: 180 000 * 6 * 22% = 237 600 рублей.

- Медицинские взносы за каждый месяц считаем по ставке 5,1%. Всего за полгода работодатель уплатит на медицинские отчисления за сотрудника Смирнова: 180 000 * 6 * 5,1% = 55 080 рублей.

- При расчете страховых взносов за 6 месяцев на нетрудоспособность учтём, что база составит 180 000 * 6 = 1 080 000 рублей, тогда как её предельная величина равна 1 032 000 рублей. Поэтому социальные взносы нарастающим итогом будем начислять только в пределах этого лимита: 1 080 000 - 1 032 000 = 48 000 рублей. Значит, работодатель уплатит 48 000 * 15,1% = 7 248 рублей за страховые взносы на нетрудоспособность.

Таким образом, за первое полугодие 2022 года работодатель должен уплатить общую сумму страховых взносов за сотрудника Смирнова: 237 600 + 55 080 + 7 248 = 299 928 рублей.

См. также

Как отразить материальную помощь в расчете по страховым взносам?

Что нам скажет Википедия?

Модели формирования цены на НИОКР

Фиксированные цены

Фиксированные договорные цены применяются в случаях, когда заранее возможно определить себестоимость НИОКР с достаточно большой точностью. Фиксированные цены согласуются заказчиком и исполнителем до начала работы по договору, и работа оплачивается независимо от реальных издержек исполнителя (независимо от того, отличаются ли они в большую или меньшую сторону от планировавшейся себестоимости).

В связи с этим исполнитель НИОКР полностью заинтересован в экономии средств на выполнение данной работы, снижении материалоёмкости, энергоёмкости, трудоёмкости работы по сравнению с указанной в приложении к договору. С другой стороны, в случае возникновения незапланированных технических сложностей исполнитель вынужден, выбиваясь за плановую смету, вкладывать собственные средства, то есть берёт на себя всю полноту финансового риска. Заказчик же, в свою очередь, финансового риска не имеет, но и не имеет интереса в сокращении издержек.

Поскольку, как уже было указано, цена на работу при выборе её фиксированной модели должна устанавливаться до начала работы, то этот тип договорной цены можно использовать лишь когда НИОКР, выполняемая по договору, является стандартной для предприятия-исполнителя; не отличается особой сложностью, принципиальной новизной, имеет опробованные технические решения и пути исследования. В этом случае её себестоимость можно вычислить на основе известных исходных данных о её трудоёмкости, материалоёмкости и других параметрах. Исполнитель и заказчик могут легко и согласованно скалькулировать затраты и на основе полученной себестоимости и согласованной нормы прибыли проставить договорную цену данной работы.