Узнайте о самых распространенных налоговых ошибках, которые делают сельхозпредприятия. Как избежать этих ошибок и защититься от возможных штрафов и пеней.

Топ-7 налоговых ошибок 2023, которые обойдутся компании в миллионы

Независимо от размера и специализации вашего бизнеса, определенные налоговые «ловушки» существуют практически везде — в этом мы убедились в процессе аудиторских проверок компаний (проводим более 700 в год). Про некоторые ошибки вы знаете, а другие могут быть для вас полной неожиданностью. В этой статье мы кратко расскажем о 7 самых распространенных налоговых ошибках, которые компании делают чаще всего, и подскажем, как от них защититься. Подробности в видео в конце статьи.

Ошибка № 1: расходы на премии не обоснованы

Многие предприятия допускают ошибку, полагая, что для налогового учета расходов на премии достаточно иметь лишь приказ генерального директора. Это распространенное заблуждение и такой подход чреват риском доначисления налога на прибыль, пени и штрафа.

Как избежать?

Ошибка № 2: нет документов, подтверждающих «необходимость» авто для компании и обоснованность расходов на ГСМ

Автомобили используются в деятельности почти каждой компании, но далеко не всегда эксплуатационные расходы на них обоснованы и экономически целесообразны. Если у вас нет подходящей документации, расходы на топливо и смазочные материалы не будут признаваться расходами по налогу на прибыль. Это также не будет компенсацией, освобожденной от НДФЛ и страховых взносов. Если путевые листы просто говорят о «поездках по городу», налоговые органы могут поставить под сомнение целесообразность таких расходов.

Как избежать?

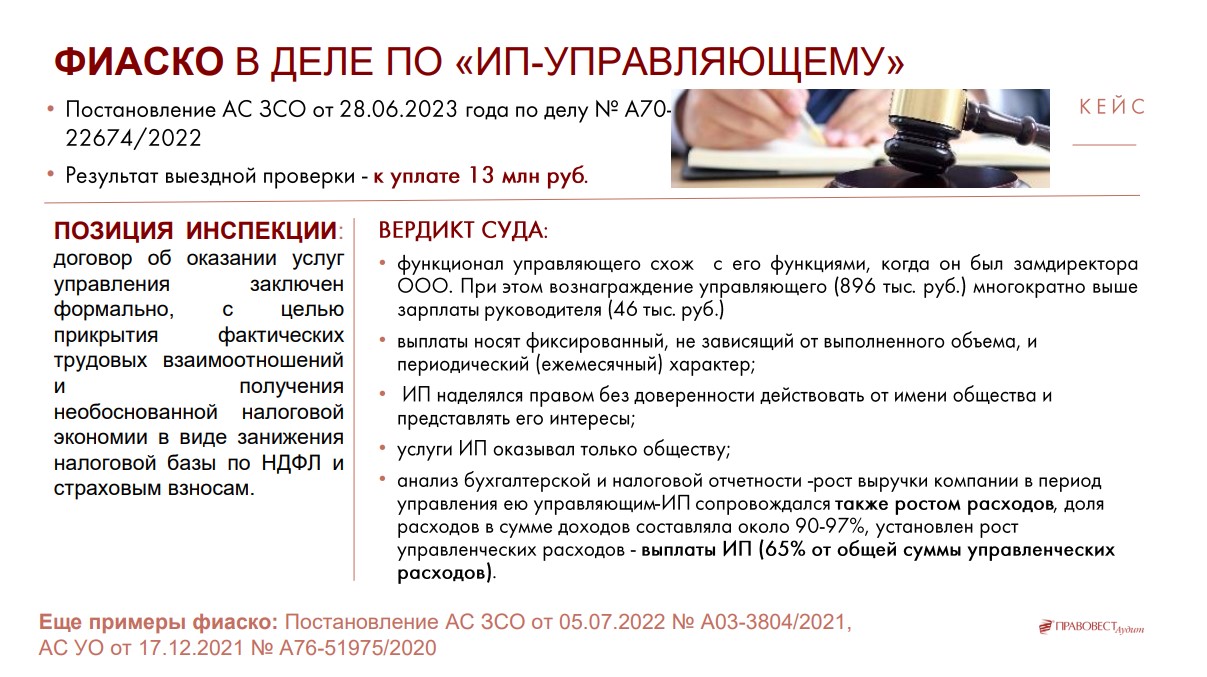

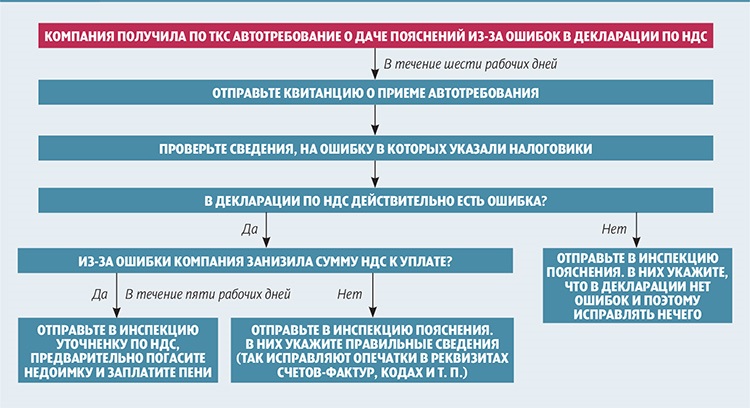

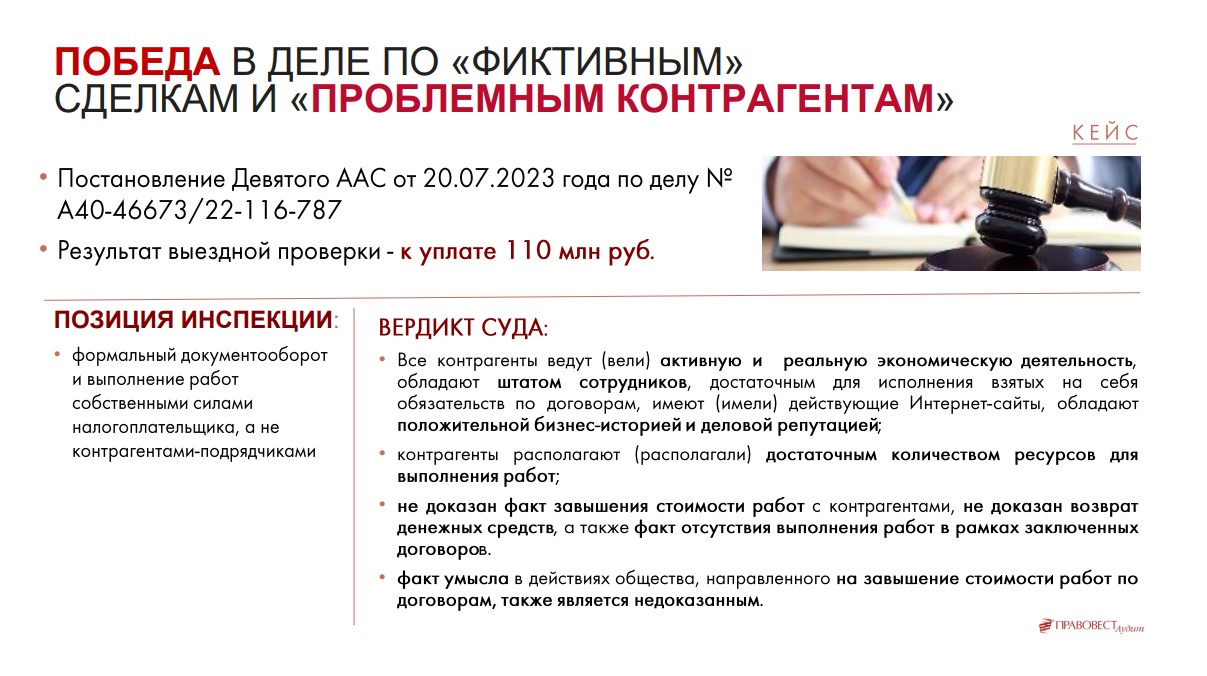

Ошибка № 3: сомнительные контрагенты

Выбор надежного контрагента — это важный шаг для любой компании. Ошибочный выбор может привести к финансовым потерям, налоговым проблемам и репутационным рискам. Например, из-за сомнительных контрагентов компанию могут обвинить в получении необоснованной налоговой выгоды и «снять» расходы по сделкам, отказать в вычетах по НДС и привлечь к налоговой ответственности в виде штрафа 20%, а то и 40% от неуплаченных сумм налогов (ч.1 и ч.3 ст. 122 НК РФ).

Как избежать?

При выборе контрагентов необходимо соблюдать должную коммерческую осмотрительность — проверять контрагентов определенным образом до сделки. Важно здесь не просто принять на веру слова контрагента, а детально рассмотреть документы и факты, подтверждающие его возможности и надежность.

Чтобы проверка была системной и ничего не упустить, лучше начать с создания внутреннего документа (положения), который будет регулировать процесс проверки контрагентов. В этом документе следует указать критерии и порядок проверки, необходимые документы и процедуры.

Неактуальные бланки заявлений

Заявления на регистрацию ООО или ИП подают на бланках официальной формы Р11001 и Р21001. Периодически бланки обновляются, частично или полностью.

Если вы скачали бланк заявления где-то на просторах Интернета, то не факт, что эта форма будет актуальной на дату подачи регистрационных документов. Загружайте бланки Р11001 и Р21001 только из достоверных источников – официальном сайте ФНС, системах Гарант и Консультант или из базы нашего сайта.

Не соблюдены требования к заполнению заявления

Заполненные заявления для регистрации бизнеса обрабатываются автоматически, поэтому ФНС разработала многостраничные Требования к оформлению документов. Среди них:

- При этом паспортные данные должны вноситься точно так, как они указаны в вашем паспорте. Например, слово «город» в общем случае сокращается до «г», а в вашей прописке написано «гор.». Значит, именно так и надо вписать свой адрес в заявление.

Не указан ИНН при его наличии

Если на момент регистрации ИП или ООО у вас нет ИНН, то это не является основанием для отказа в регистрации. А вот если ИНН у вас есть, но вы его не помните или вообще не знаете о его наличии, то не указав этот номер, вы получите ваши документы обратно.

Неверно указанные коды ОКВЭД

Сферы вашего бизнеса указываются в заявлении с помощью цифровых кодов ОКВЭД. Типичные ошибки заявителей здесь таковы:

Неверно оплачена госпошлина

За регистрационные действия налоговая инспекция взимает госпошлину: 800 рублей за регистрацию ИП и 4000 рублей за регистрацию ООО. В случае оплаты госпошлины на неверные реквизиты или при неправильном распределении суммы между учредителями ООО в регистрации бизнеса откажут.

Неполный комплект регистрационных документов

Кроме заполненных заявлений Р11001 или Р21001 в пакет входят и другие документы. Для ИП это только копия паспорта и квитанция об оплате госпошлины. При регистрации ООО надо подготовить еще и устав, решение о создании юридического лица, гарантийное письмо или согласие от собственника. Еще больше документов потребуется, если бизнес регистрирует иностранный гражданин.

Не захватили с собой в регистрационный орган все документы из этого списка? Не получите свидетельство. Так что лучше убедиться, что у вас все есть, прежде, чем отправляться на регистрацию.