Узнайте, какие затраты можно включить в расходы на УСН и как их правильно учитывать. УСН «Доходы минус расходы» позволяет предпринимателям вычитать из налогооблагаемой базы сумму понесенных расходов. В статье рассказывается, какие требования нужно соблюдать и как учитывать расходы на УСН.

Cодержание

- Расходы, принимаемые для налогообложения при УСН в 2023 году

- Товары для перепродажи

- Перечень расходов которые можно учитывать при УСН 15%

- Правила учета расходов ИП на УСН

- Какие особенности учета расходов на УСН есть для ИП

- Какие расходы учитывают ИП на УСН

- При каких условиях признают расходы ИП на УСН

- Как признать расходы ИП на УСН

- Налогообложение материальной помощи

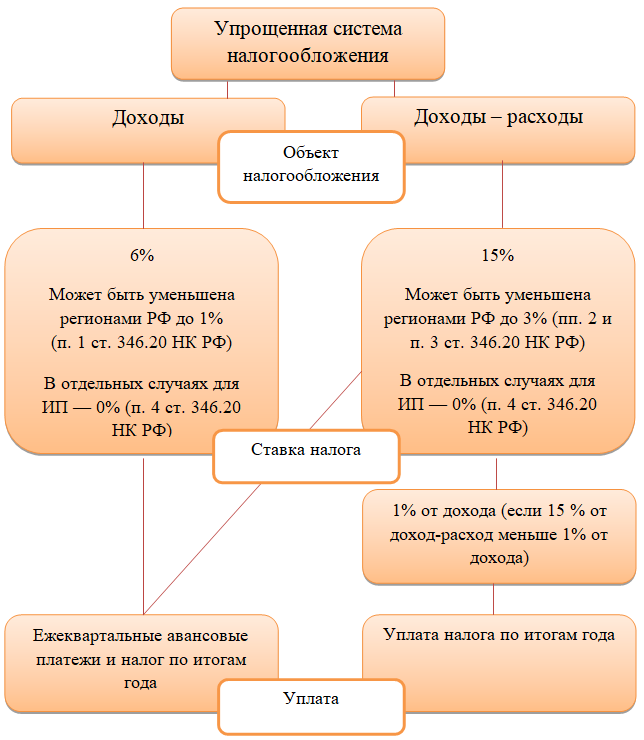

Предприниматели и организации, применяющие УСН «Доходы минус расходы», могут вычитать из налогооблагаемой базы сумму понесенных расходов. Соответственно, чем больше затрат покажет упрощенец, тем меньше будет налог. Но не все траты могут уменьшать доход, а для тех, что могут, должны быть выполнены определенные условия. Какие затраты можно включить в расходы на УСН и что для этого нужно сделать, читайте в нашей статье.

Расходы, принимаемые для налогообложения при УСН в 2023 году

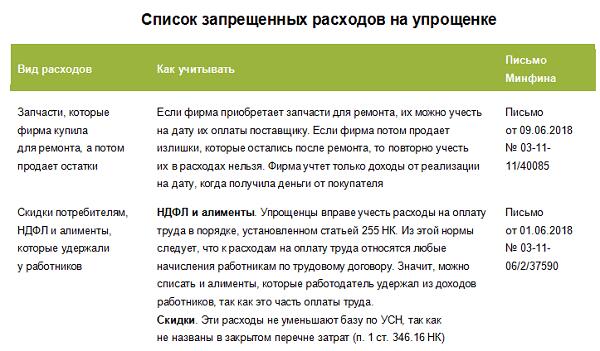

Список разрешенных расходов содержится в статье 346.16 Налогового кодекса РФ. Это закрытый перечень расходов, и расширять его нельзя.

| Что входит в расходы при УСН |

|---|

| Порядок признания расходов на УСН |

Чтобы вычесть из доходов какой-либо расход, фирма или ИП на УСН 15% должны соблюсти три правила.

Расходы, принимаемые к учету, должны быть:

- Экономически обоснованы.

- Документально подтверждены и оплачены.

- Направлены на получение дохода.

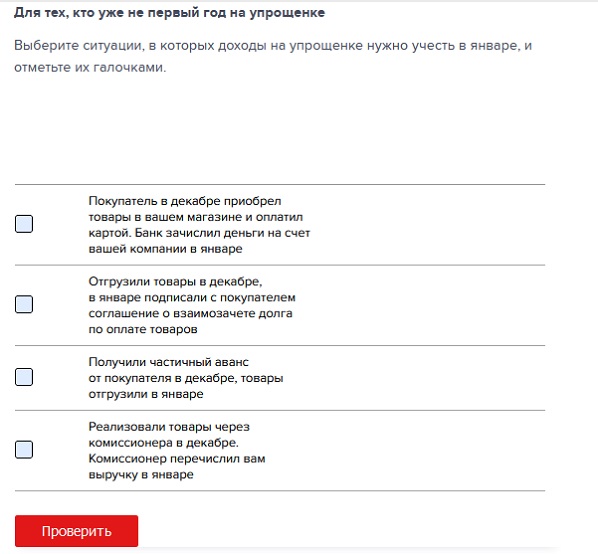

Порядок признания расходов прописан в статье 346.17 НК РФ. Учитывать их можно, когда будут выполнены два условия:

- Расходы становятся таковыми только после поступления товаров (оказания услуг) и их оплаты. В книге учета доходов и расходов запись появится на более позднюю из этих дат.

- Расходы должны быть учтены в том налоговом (отчетном) периоде, к которому они относятся.

Пример: В декабре 2022 года предприятие оплатило партию сырья. Поставщик отгрузил сырье и выдал закрывающие документы в январе 2023 года. Записать расход и уменьшить налогооблагаемую базу можно будет только в январе 2023 года.

Обратный пример: Поставщик отгрузил сырье в июне 2023 года, а деньги за него фирма перевела в июле. Записать расход и уменьшить налогооблагаемую базу можно будет только в июле.

По этой же логике нельзя учитывать в расходах выданные авансы, пока получатель их не отработает.

Бывает, что компания сразу оплачивает услугу, а получает ее частями. Тогда и расходы нужно признавать частями по мере получения услуги.

Пример: Компания арендует торговое помещение и оплатила вперед полгода аренды на сумму 480 тысяч рублей. Арендодатель каждый месяц выставляет акт на 80 тысяч рублей, и компания списывает в соответствующем месяце эти 80 тысяч в расходы. Списать все 480 тысяч целиком нельзя, т.к. услуга еще не получена.

Товары для перепродажи

Их можно учитывать только по мере реализации. То есть расходом они становятся в момент, когда будут проданы конечному покупателю.

Пример: Компания в ноябре 2022 года закупила партию телевизоров, чтобы продать их в своем магазине. Часть телевизоров продали в декабре.

Перечень расходов которые можно учитывать при УСН 15%

Коллеги, многие из Вас в конце года при переходе на УСН задавались вопросом: «Какие расходы учитываются при УСН 15%?». Мы подготовили для Вас полный перечень учитываемых расходов. Не забываем, по общему правилу расходы для целей УСН должны быть (п. 2 ст. 346.16 НК РФ, п. 1 ст. 252 НК РФ, п. 2 ст. 346.17 НК РФ):

- Экономически обоснованы;

- Документально подтверждены и оплачены;

- Направлены на получение дохода.

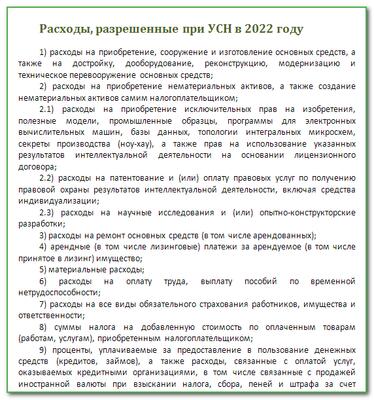

Перечень учитываемых расходов ограничен, он включает те, которые названы в п. 1 ст. 346.16 НК РФ:

- Расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств;

- Расходы на приобретение и создание нематериальных активов;

- Расходы на ремонт основных средств (в том числе арендованных);

- Арендные платежи (в том числе лизинговые) за арендуемое (в том числе принятое в лизинг) имущество;

- Материальные расходы;

- Расходы на оплату труда, выплату пособий по временной нетрудоспособности;

- Расходы на все виды обязательного страхования работников, имущества и ответственности;

- Суммы НДС по приобретенным и оплаченным товарам (работам, услугам), стоимость которых включается в расходы;

- Проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы на услуги кредитных организаций;

- Расходы на обеспечение пожарной безопасности, на услуги по охране имущества, по обслуживанию охранно-пожарной сигнализации, на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

- Суммы таможенных платежей, уплаченные при ввозе товаров в РФ и не подлежащие возврату налогоплательщику;

- Расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ;

- Расходы на командировки;

- Плата за нотариальное оформление документов (в пределах тарифов, утвержденных в установленном порядке);

- Расходы на бухгалтерские, аудиторские и юридические услуги;

- Расходы на публикацию бухгалтерской (финансовой) отчетности, а также на публикацию и иное раскрытие иной информации, если это предусмотрено законом;

- Расходы на канцелярские товары;

- Расходы на почтовые, телефонные, телеграфные и другие связанные с деятельностью расходы.

Правила учета расходов ИП на УСН

Предприниматели на УСН с объектом налогообложения «доходы минус расходы» могут учитывать свои расходы при определении базы для расчета налога.

Чтобы расходы были приняты к учету на УСН «доходы минус расходы», они должны соответствовать ряду требований:

- Расходы должны быть экономически обоснованы.

- Расходы должны быть документально подтверждены и оплачены.

- Расходы должны быть направлены на получение дохода.

Важно, что учет расходов на УСН ведется кассовым методом. Это значит, что признавать их нужно по мере оплаты или погашения задолженности.

Какие особенности учета расходов на УСН есть для ИП

Итак, учет расходов предприниматели ведут только для упрощенки с объектом «доходы минус расходы». Порядок признания отличается от вида затрат.

Какие расходы учитывают ИП на УСН

Налоговики утвердили список расходов, на которые предприниматель-упрощенец сможет уменьшить налоговую базу. Перечень приведен в п. 1 ст. 346.16 НК РФ. Покажем в таблице, какие расходы учитывают ИП на УСН.

При каких условиях признают расходы ИП на УСН

ИП может признать расходы, которые произвел из своих денег или за счет заемных средств.

Предприниматель может признать затраты по УСН, если выполняются три условия. Расходы должны быть:

- Экономически обоснованы.

- Документально подтверждены и оплачены.

- Направлены на получение дохода.

Если ИП уменьшит базу по УСН на расходы, которые не связаны с реальной деятельностью и не оправданы экономически, налоговики посчитают это необоснованной налоговой выгодой.

Подтвердить расходы можно накладными, актами приема-передачи, платежными поручениями.

Как признать расходы ИП на УСН

Упрощенцы признают расходы кассовым методом — после фактической оплаты. Авансы не учитываются в расходах.

В некоторых случаях для признания расходов на УСН действуют дополнительные требования:

А вот как учитывают расходы, оплаченные векселем:

Такие расходы учитывают по договорной цене. Но эта цена не может превышать сумму долгового обязательства по векселю.

А убытки можно учесть в расходах в течение 10 лет — при расчете годового налога по упрощенной системе.

Налогообложение материальной помощи

Материальная помощь не учитывается в составе оплаты труда, а значит не уменьшает налогооблагаемую базу по расчету налога на прибыль и налога при УСН. Работодатель не вправе учесть выплаченную материальную помощь в составе расходов, уменьшающих базу по этим налогам на основании п. 23 ст. 270, п. 2 ст. 346.16 НК РФ. Однако, согласно письму Минфина от 02.09.2014 № 03-03-06/1/43912 материальная помощь может учитываться в составе оплате труда, то есть она может учитываться в расходах на оплату труда, если она была предусмотрена внутренними кадровыми документами организации (коллективным договором, трудовым соглашением) и связана с выполнением трудовых обязанностей (например, матпомощь к отпуску).

Материальная помощь в денежной и в натуральной форме является доходом сотрудника, а значит данные выплаты облагаются НДФЛ, страховым взносам согласно п. 1 ст. 210 НК РФ. Однако к материальной помощи можно применить вычет по НДФЛ в размере 4000 рублей раз в год согласно п. 28 ст. 217 НК РФ, вычет по страховым взносам также в размере 4000 рублей раз в год согласно подп. 11 п. 1 ст. 422 НК РФ. Также предоставляется сотруднику вычет по НДФЛ и страховым взносам к материальной помощи, выплаченной в первый год при рождении ребенка, в размере 50000 рублей каждому из родителей согласно письму ФНС РФ от 05.10.2017 N ГД-4-11/20041. Не облагается НДФЛ и страховыми взносами в полном объеме материальная помощь, выплаченная организацией сотруднику: в связи со смертью члена семьи (супруги, детей, родителей) на основании п. 8 ст. 217, пп. 3 п. 1 ст. 422 НК РФ, пп. 3 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ; в связи с чрезвычайными обстоятельствами или террористическими актами, в результате которых пострадал сотрудник или члены его семьи; для льготных категорий сотрудников, имеющим право на соцподдержку за счет государственного бюджета.

Что нам скажет Википедия?

Налогообложение материальной помощи

Материальная помощь не учитывается в составе оплаты труда, а значит не уменьшает налогооблагаемую базу по расчету налога на прибыль и налога при УСН. Работодатель не вправе учесть выплаченную материальную помощь в составе расходов, уменьшающих базу по этим налогам на основании п. 23 ст. 270, п. 2 ст. 346.16 НК РФ. Однако, согласно письму Минфина от 02.09.2014 № 03-03-06/1/43912 материальная помощь может учитываться в составе оплате труда, то есть она может учитываться в расходах на оплату труда, если она была предусмотрена внутренними кадровыми документами организации (коллективным договором, трудовым соглашением) и связана с выполнением трудовых обязанностей (например, матпомощь к отпуску).

Материальная помощь в денежной и в натуральной форме является доходом сотрудника, а значит данные выплаты облагаются НДФЛ, страховым взносам согласно п. 1 ст. 210 НК РФ. Однако к материальной помощи можно применить вычет по НДФЛ в размере 4000 рублей раз в год согласно п. 28 ст. 217 НК РФ, вычет по страховым взносам также в размере 4000 рублей раз в год согласно подп. 11 п. 1 ст. 422 НК РФ. Также предоставляется сотруднику вычет по НДФЛ и страховым взносам к материальной помощи, выплаченной в первый год при рождении ребёнка, в размере 50000 рублей каждому из родителей согласно письму ФНС РФ от 05.10.2017 N ГД-4-11/20041. Не облагается НДФЛ и страховыми взносами в полном объёме материальная помощь, выплаченная организацией сотруднику: в связи со смертью члена семьи (супруги, детей, родителей) на основании п. 8 ст. 217, пп. 3 п. 1 ст. 422 НК РФ, пп. 3 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ; в связи с чрезвычайными обстоятельствами или террористическими актами, в результате которых пострадал сотрудник или члены его семьи; для льготных категорий сотрудников, имеющим право на соцподдержку за счет государственного бюджета.