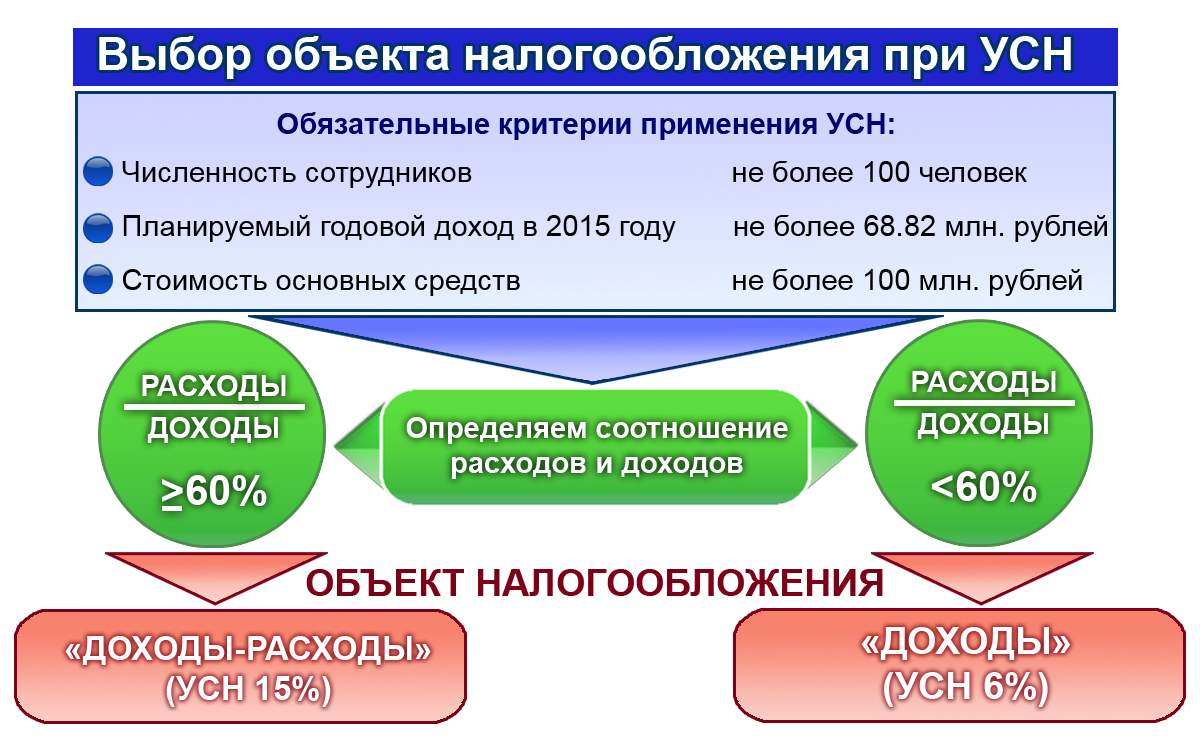

Статья объясняет, что такое упрощенная система налогообложения 6% для индивидуальных предпринимателей, ее преимущества и недостатки, условия применения, налоговые ставки и процесс подачи отчетности. Рассматриваются ограничения и рекомендации по переходу на эту систему налогообложения.

Cодержание

Упрощенная система налогообложения 6% для индивидуальных предпринимателей (ИП), также известная как упрощенная система налогообложения «Доходы», представляет собой специальный налоговый режим, который существенно упрощает процесс налогообложения. Эта система помогает избежать уплаты ряда налогов, заменяя их одним налогом, что делает финансовый учет более легким и понятным.

Что такое УСН 6%

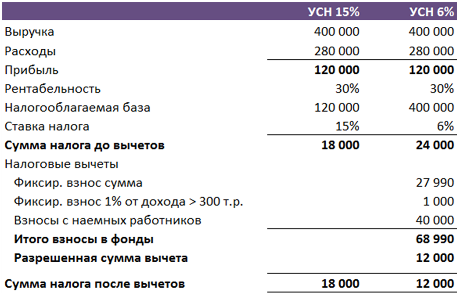

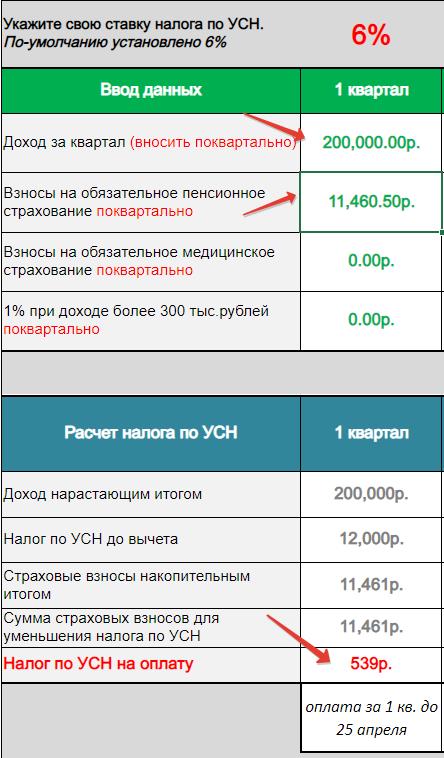

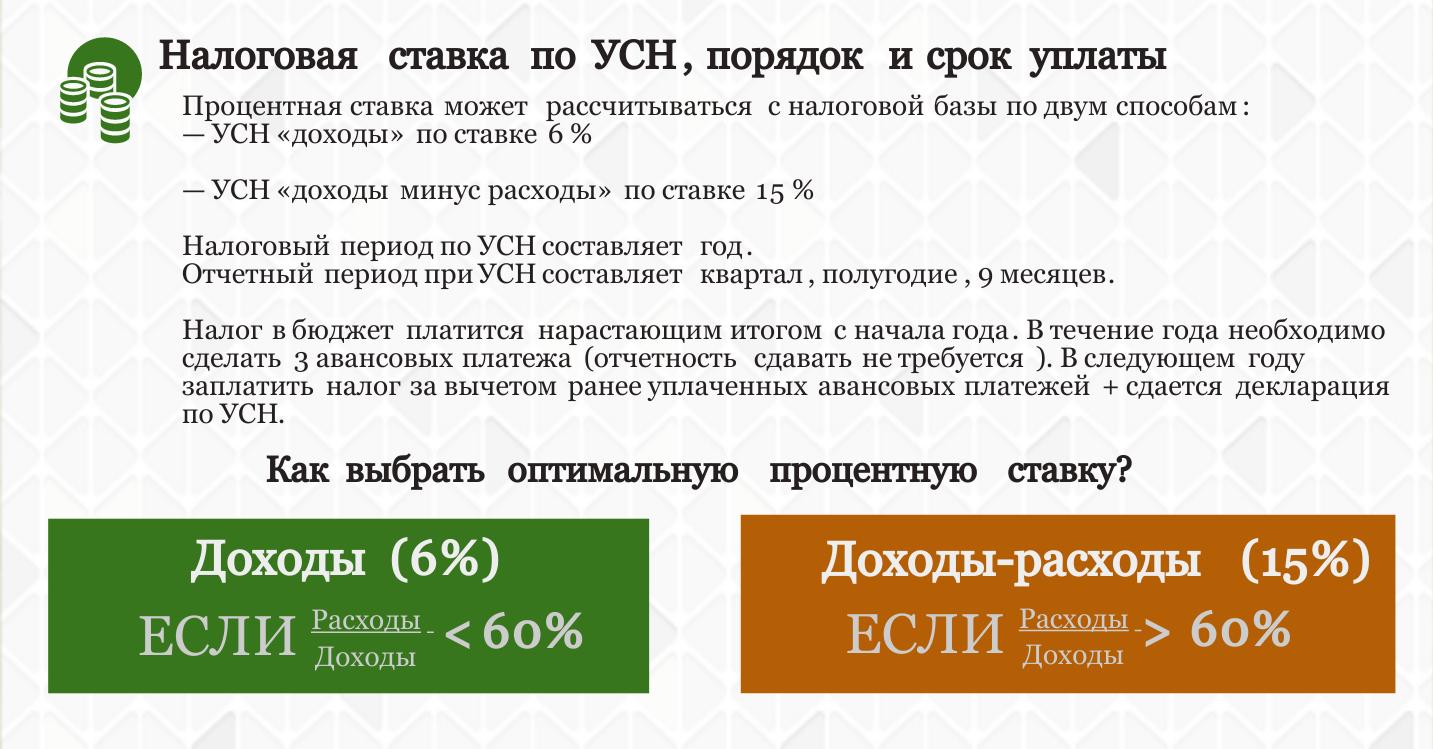

На упрощенной системе налогообложения 6% для ИП применяется налоговая ставка 6% на доходы, полученные индивидуальным предпринимателем. Эта ставка может быть снижена на уровне регионов — например, в Республике Крым ставка составляет 4% до 2021 года.

УСН 6% предполагает учет только доходов, при этом расходы не учитываются, что освобождает ИП от необходимости собирать подтверждающие документы, такие как квитанции и чеки, и подавать отчетность о расходах в налоговые органы.

Доход ИП на УСН 6% формируется из денежных поступлений, поступающих на расчетный счет или в кассу от покупателей. Важно отметить, что факт получения дохода учитывается именно при поступлении выручки, а не в момент отгрузки товара или выполнения работ.

Кто подходит для УСН 6%

УСН 6% подходит индивидуальным предпринимателям, занимающимся следующими видами деятельности:

- Услуги населению

- Небольшие торговые операции

Однако есть ряд ограничений. Не могут применять УСН такие виды деятельности, как:

- Банковская и страховая деятельность

- Ломбарды и МФО

- Производство подакцизных товаров

- Ювелирный бизнес

- Добыча и реализация полезных ископаемых

Кроме того, на УСН не могут перейти организации, у которых есть филиалы, а также бюджетные и казенные учреждения. Налоговые ограничения закреплены в статье 346.12 Налогового кодекса РФ.

См. также

Какие платежи совершает ИП на УСН 6%

ИП на УСН 6% с работниками и без работников обязаны уплачивать следующие налоги и взносы:

| Категория | Платежи |

|---|---|

| ИП без работников | 6% от дохода по УСН |

| ИП с работниками | 6% от дохода по УСН + страховые взносы на сотрудников |

Страховые взносы за сотрудников оплачиваются до 15 числа каждого месяца.

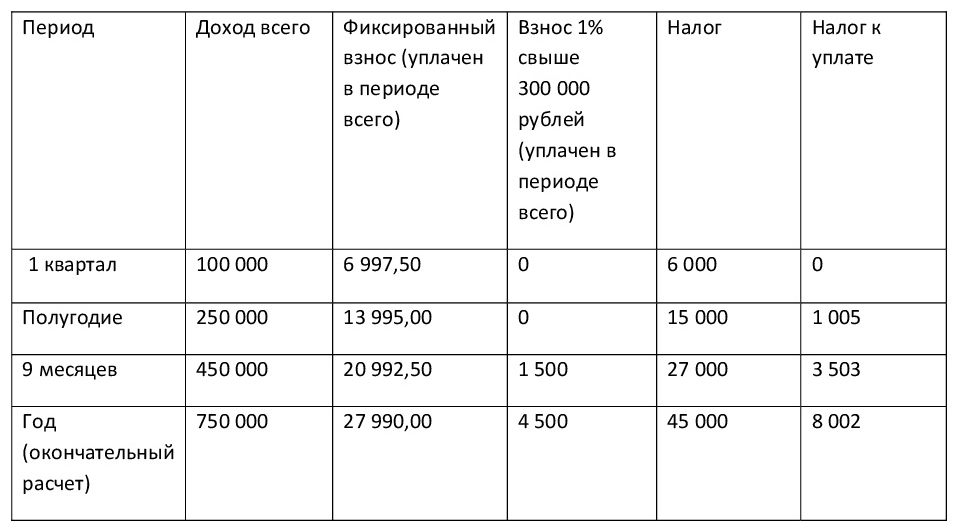

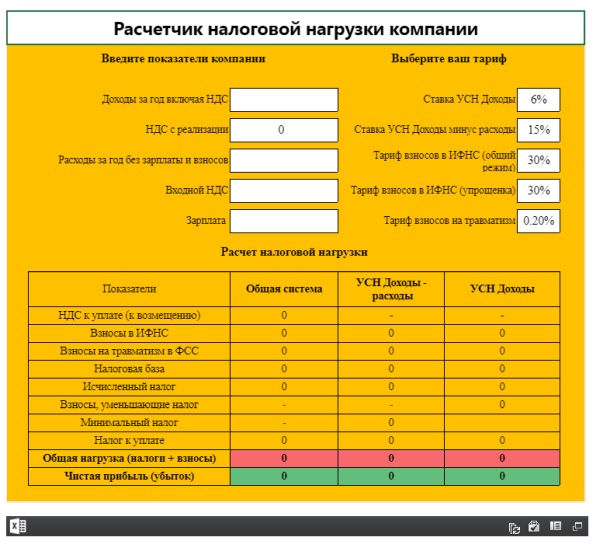

Как рассчитывается и уплачивается налог УСН «Доходы»

Расчет налога на УСН 6% очень прост: налог составляет 6% от суммы доходов. Уплата налога производится поквартально, в виде авансовых платежей, которые необходимо внести до:

- 30 апреля — за I квартал

- 31 июля — за II квартал

- 31 октября — за III квартал

- 30 декабря — за IV квартал

Если крайний срок выпадает на выходной день, то он переносится на ближайший рабочий день.

Отчетность на УСН 6%

Индивидуальные предприниматели на упрощенной системе налогообложения сдают минимальное количество отчетности. Основные документы для подачи включают:

- Годовая декларация по УСН

- Сведения и отчеты по сотрудникам (при наличии таковых)

Для ИП, имеющих работников, в 2024 году также требуется сдавать уведомления по НДФЛ дважды в месяц.

См. также

Сложности и рекомендации

Несмотря на простоту учета, многие ИП сталкиваются с трудностями в подготовке налоговой отчетности. Поэтому рекомендуется обращаться к специалистам в области налогового учета, чтобы избежать ошибок и не углубляться в бумажную рутину.

Порядок перехода на УСН

Переход на УСН возможен с 1 января следующего года при условии подачи уведомления по рекомендуемой форме до 31 декабря текущего года. При этом необходимо убедиться, что бизнес удовлетворяет всем требованиям и ограничениям, установленным законодательством.

Важным аспектом является возможность совмещения УСН с патентной системой для предоставления услуг населению. Однако в этом случае действуют дополнительные ограничения относительно лимитов и видов деятельности.

Правительство также установило повышенные ставки для налогоплательщиков, которые превышают лимиты по выручке и численности работников, но при этом они могут продолжать работать на УСН.

Нормативная база

Основные нормы, регулирующие упрощенную систему налогообложения, изложены в главе 26.2 Налогового кодекса РФ. Включают в себя требования к субъектам налогообложения, объекты налогообложения, налоговые ставки и разрешенные виды деятельности.

См. также

Что нам скажет Википедия?

Упрощённая система налогообложения (УСН) — специальный налоговый режим в России, направленный на снижение налоговой нагрузки на субъекты малого бизнеса, а также облегчение и упрощение ведения налогового учёта и бухгалтерского учёта. УСН введена Федеральным законом от 24.07.2002 № 104-ФЗ.

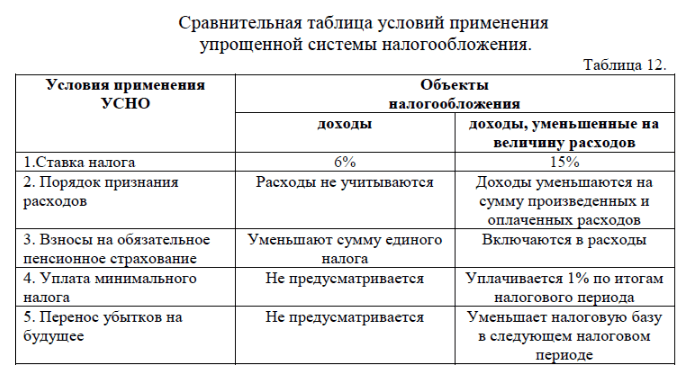

Статьёй 346.20 Налогового кодекса РФ устанавливаются следующие налоговые ставки по налогу, взимаемому в связи с применением Упрощённой системы налогообложения (УСН):

Индивидуальные предприниматели уплачивают взносы по системе обязательного пенсионного страхования и обязательного медицинского страхования в федеральный и территориальный фонды, рассчитываемые от минимального размера оплаты труда, вне зависимости от дохода. С 2014 года, при превышении размера дохода в 300 тысяч рублей в год, уплачиваются взносы в пенсионный фонд России в размере 1 % от дохода за минусом 300 тысяч рублей. С 2012 года взносы в территориальный фонд ОМС отменены.

Законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 % в зависимости от категорий налогоплательщиков. Например, для Санкт-Петербурга установлена ставка в размере 7 % для организаций и ИП.

В настоящее время существует правовая неопределённость с порядком ведения в полном объёме бухгалтерского учёта. Формально организации, состоящие на УСН, могут не вести бухучёт. За исключением учёта основных средств и нематериальных активов. Однако данная льгота часто не действует. Однозначно должны вести и сдавать отчётность плательщики, совмещающие УСН с ЕНВД, акционерные общества и предприятия, осуществляющие деятельность, подлежащую лицензированию, и (или) выплачивающие дивиденды. C 1 января 2013 года все организации-«упрощенцы» должны вести бухгалтерский учет. Для субъектов малого предпринимательства предусмотрен упрощённый вариант ведения бухгалтерского учёта.

Для индивидуальных предпринимателей не предусматривается возможность оплаты налога по упрощенной системе налогообложения путём выкупа патента. Порядок уплаты патента по УСН фактически заимствует правовой механизм единого налога на вмененный доход, так как цена патента будет определяться на основании потенциального дохода, размер которого будут устанавливать субъекты РФ. Порядок определения потенциального дохода в главе 26.2 НК РФ предусматривает возможность не более чем в 30 раз увеличить показатели базовой доходности, определяемые для единого налога на вмененный доход.

Решение о возможности применения ИП упрощенной системы налогообложения на основе патента на территориях субъектов РФ принимается законами соответствующих субъектов. Субъекты РФ с 1 января 2009 г. потеряли право выбирать конкретные перечни видов предпринимательской деятельности, и теперь в случае принятия закона о патентной УСН, патент можно получить по всем видам, перечисленным в ст. 346.25.1 НК РФ. В некоторых субъектах закон по УСН на основе патента не принят.