Узнайте, как платить налог по УСН после переезда компании в новый регион. Подробности о способе уплаты налогов и отчетности по УСН при изменении адреса.

Когда предприниматель переезжает в другой регион и прописывается по новому адресу, у него меняется налоговая, пенсионный фонд и, если есть наёмные работники, — соцстрах. Как после переезда платить налоги и отчитываться зависит от системы налогообложения ИП и от места ведения бизнеса.

УСН

После того как ИП поменяет прописку, в течение 15 рабочих дней его снимут с учёта в старой ИФНС и зарегистрируют в новой. Обращаться в налоговую для перерегистрации не нужно, всё сделают без участия предпринимателя. Из ИФНС ему пришлют два уведомления: из старой — о снятии с учёта, из новой — о постановке на учёт. ИНН не изменится.

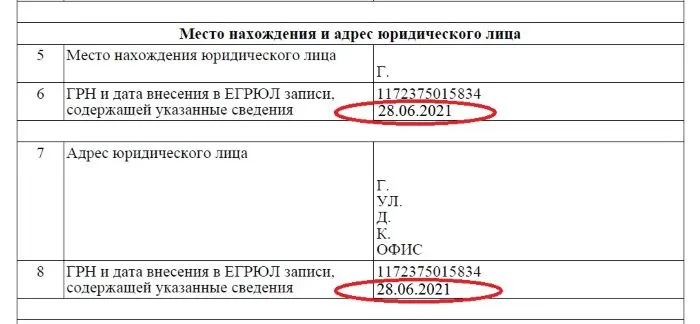

Чтобы убедиться, что информация об адресе обновилась, можно запросить выписку из ЕГРИП. Дата постановки на учёт будет совпадать с датой регистрации по новому адресу.

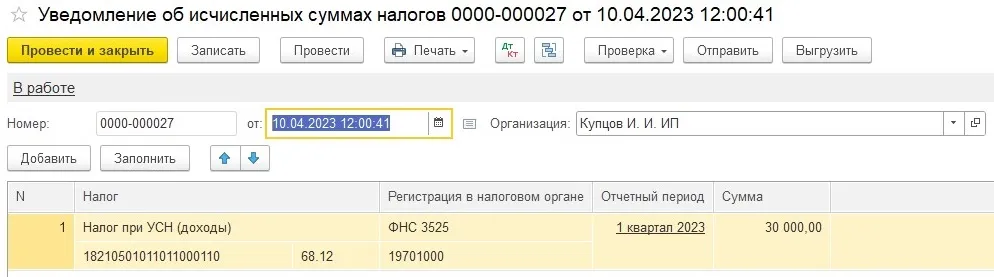

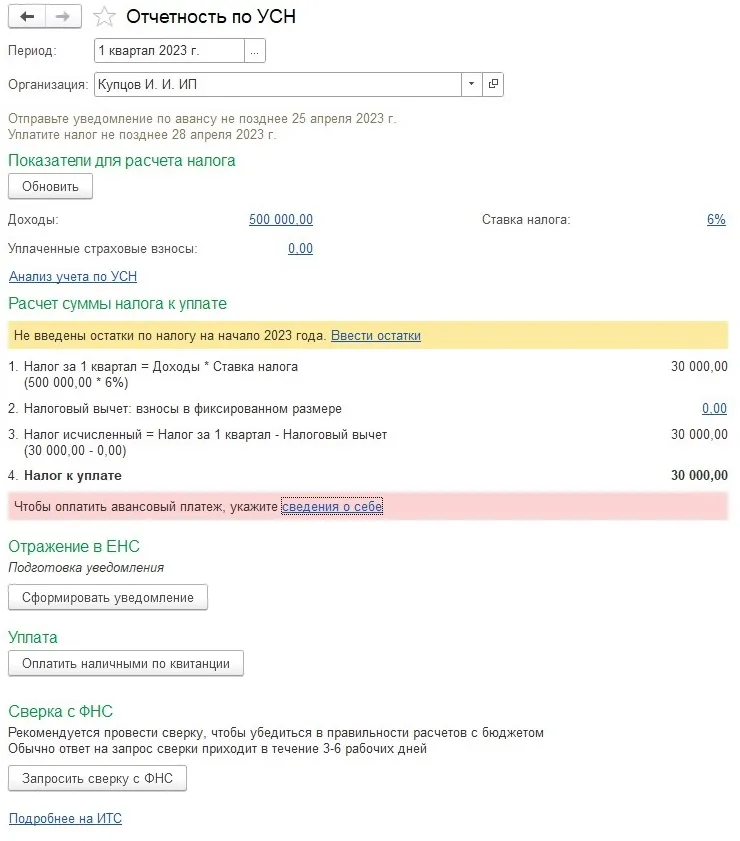

После изменений в ЕГРИП платить авансы и налог по УСН и нужно по реквизитам новой ИФНС, даже если по факту бизнес остался на прежнем месте. Но сначала лучше уточнить, какие налоговые ставки действуют в регионе — пониженные или стандартные и совпадают ли они со ставками по старому месту жительства. Иначе есть риск заплатить лишнего или не доплатить налог, а на недоплаченную сумму будут ещё начислены пени. Проверить ставки по УСН можно на сайте налоговой, выбрав нужный регион в верхнем левом углу страницы.

Если ставки другие, налог пересчитывают за весь календарный год. То есть, если предприниматель на упрощёнке сменил место жительства в декабре, всё равно нужно сделать пересчёт с 1 января. Уплаченные до переезда авансы не пересчитывают. Информация об авансовых платежах, перечисленных до смены регистрации, переносится в новую ИФНС автоматически.

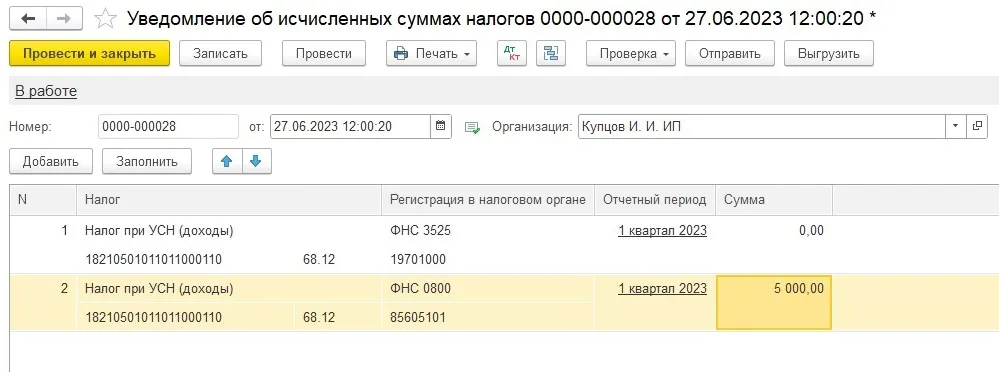

При смене адреса у предпринимателя поменяется ещё и ОКТМО — код, указывающий к какому муниципальному образованию относится ИП. Он нужен для оформления налоговых платежей и заполнения отчётов.

Декларацию по УСН за год переезда сдают в новую инспекцию. В строках 010, 030, 060, 090 раздела 1.1 нужно заполнить коды ОКТМО, по которым начислены авансы и итоговый налог к уплате.

Бывает, что ИП переезжает, но не выписывается со старого адреса. Если на новом месте предприниматель оформит временную прописку, он останется зарегистрированным в прежней ИФНС и продолжит туда платить и отчитываться.

НДФЛ

Если у ИП есть наёмные работники, он выполняет обязанности налогового агента по НДФЛ. Удержанный с доходов налог уплачивают в ИФНС по месту жительства предпринимателя. Исключение — ИП на патенте. Они платят и отчитываются по месту, где ведут деятельность.

Авансовые платежи на УСН считают, исходя из общих налоговых ставок 6% или 15% — в зависимости от выбранного объекта налогообложения или налоговых ставок, установленных законами отдельных субъектов. Если компания меняет место регистрации на регион с другой ставкой налога, возникают вопросы: какую ставку применять при переезде, нужно ли пересчитывать ранее исчисленные авансы по новой ставке.

До недавнего времени в Налоговом кодексе не было ничего конкретного на тему смены ставки УСН в течение года в связи со сменой места регистрации. Однако с 2024 года действует Федеральный закон от 31.07.2023 № 389-ФЗ, который закрепляет порядок переезда. В настоящий момент можно руководствоваться письмом Минфина от 23.05.2023 № 03-11-09/46940 и письмом от 09.06.2023 № СД-4-3/7372@, которые предоставлены ФНС для применения в работе.

Согласно письму Минфина, когда компания на упрощенке меняет место регистрации на регион с другой ставкой налога, при расчете авансовых платежей нужно применять ставку по новому месту регистрации. Налог за год считают по ставке региона, где компания была зарегистрирована на 31 декабря отчетного года.

Важно отметить, что если ставка УСН была более высокой, то не нужно пересчитывать авансовые платежи за I квартал, полугодие или девять месяцев. Для расчета годовой суммы налога налоговую базу надо умножить на действующую ставку. Начисленные в течение года авансовые платежи нужно засчитать при расчете годовой суммы налога к уплате.

Отчетность по УСН представляется в ИФНС по месту текущей регистрации, т.е. в ИФНС региона с льготной ставкой 5%. ОКТМО данной инспекции указывается в строке 090 раздела 1.2. По строкам 010, 030, 060 нужно указать те ОКТМО, по которым перечислялись соответствующие авансовые платежи. Если рассмотреть пример, в строке 010 указывается ОКТМО региона прежней регистрации (со ставкой 15%), а в строках 030 и 060 указывается ОКТМО по месту текущей регистрации.

Напомним, что ИП, применяющие УСН, уплачивают налог вместе с авансовыми платежами по месту жительства. Также в налоговую инспекцию по месту жительства необходимо представлять один раз в год налоговую декларацию.

При переезде на постоянное место жительства в другой субъект РФ с отличной от предыдущей ставкой налога, Минфин России разъяснил, что налоговая декларация должна подаваться в инспекцию по новому месту жительства налогоплательщика. Сумма налога должна исчисляться исходя из налоговой ставки, действующей в субъекте РФ на последний день налогового периода, за который подается декларация. Авансовый платеж, уплаченный в старом регионе проживания, не нужно пересчитывать, но его можно зачесть в счет уплаты последующих авансовых платежей или суммы налога.

Таким образом, при переезде компании необходимо учитывать изменения в налоговых ставках, пересчитывать авансы и правильно отчитываться перед налоговыми органами по новому месту регистрации. Соблюдение всех требований позволит избежать ошибок в уплате налога и своевременно представить необходимую отчетность.