Узнайте, как правильно платить 1% при упрощенной системе налогообложения (УСН) и как определить размер авансовых и итогового платежей. Примеры расчетов и важные сроки.

Cодержание

УСН за 1 квартал 2023

Порядок уплаты налога по УСН определяется положениями ст. 346.21 НК РФ. Для налогоплательщиков, применяющих упрощенную систему налогообложения (УСН), налоговым периодом является календарный год. В течение этого периода они ежеквартально до 28 числа месяца, идущего за каждым кварталом, уплачивают авансовые платежи.

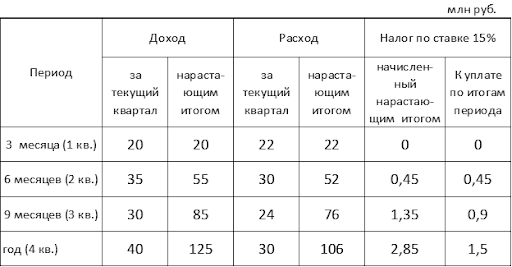

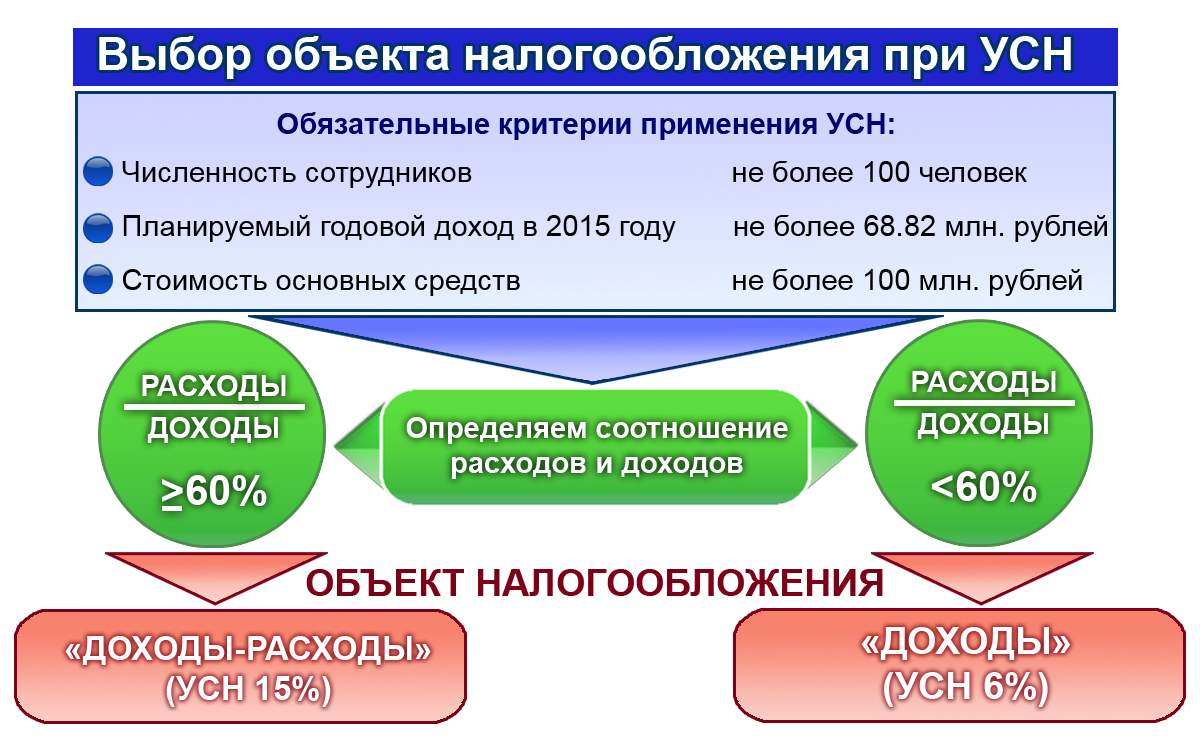

Размер авансовых и итогового платежей по налогу компания или индивидуальный предприниматель (ИП) определяют самостоятельно в зависимости от объекта налогообложения — "доходы" или "доходы минус расходы". Сумма налога рассчитывается нарастающим итогом с учетом произведенных ранее авансовых платежей.

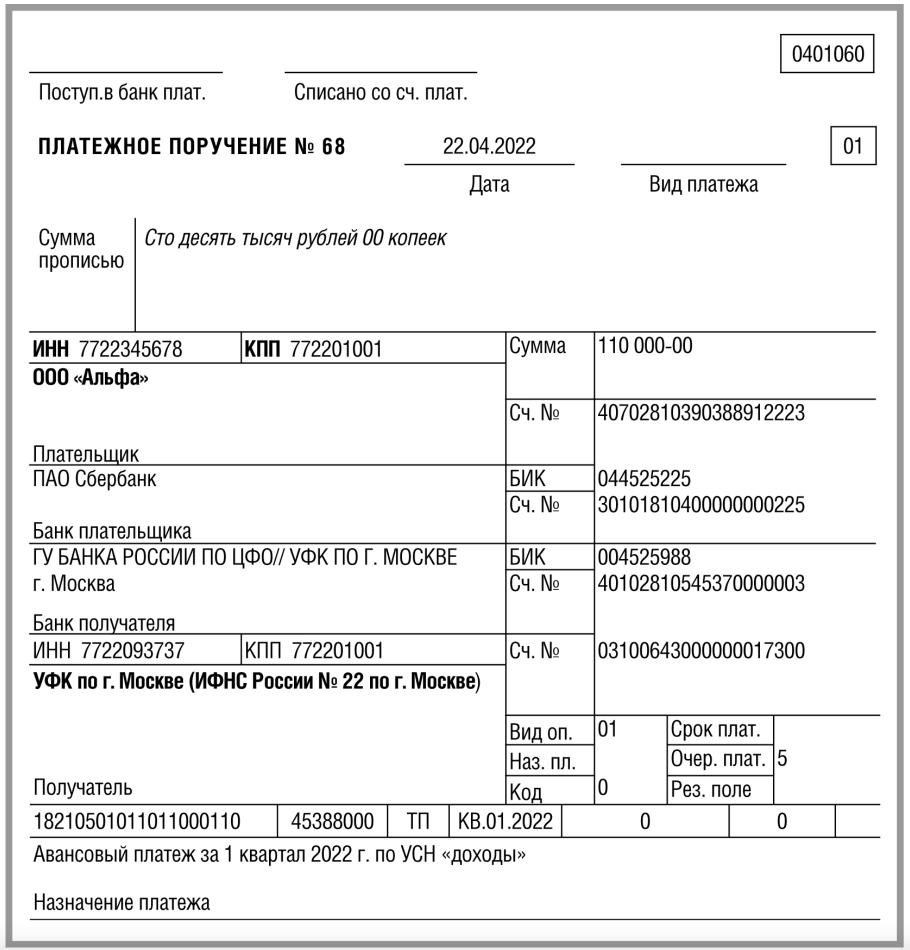

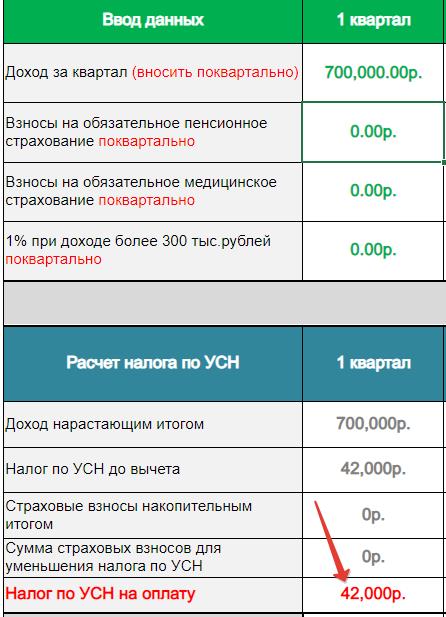

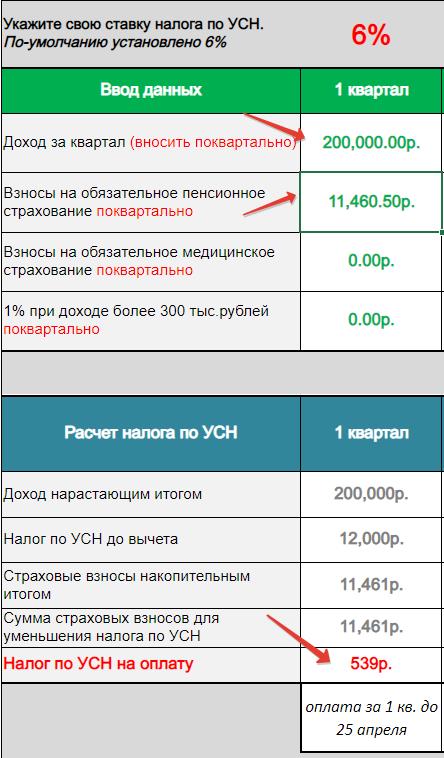

Пример 1: Компания использует УСН с объектом налогообложения "доходы" и платит налог по ставке 6%.

Доходы по кварталам составили:

| Квартал | Доходы, руб. |

|---|---|

| 1 | 500 000 |

| 2 | 600 000 |

| 3 | 700 000 |

| 4 | 800 000 |

Расчет авансовых и годового платежей по УСН будет следующим:

| Квартал | Авансовый платеж, руб. |

|---|---|

| 1 | 30 000 |

| 2 | 36 000 |

| 3 | 42 000 |

| 4 | 48 000 |

Итоговый платеж будет равен 156 000 рублей.

В примере расчет произведен с учетом того, что компания платила авансовые платежи по УСН. Однако возможны ситуации, когда налогоплательщик не будет платить авансы по упрощенке.

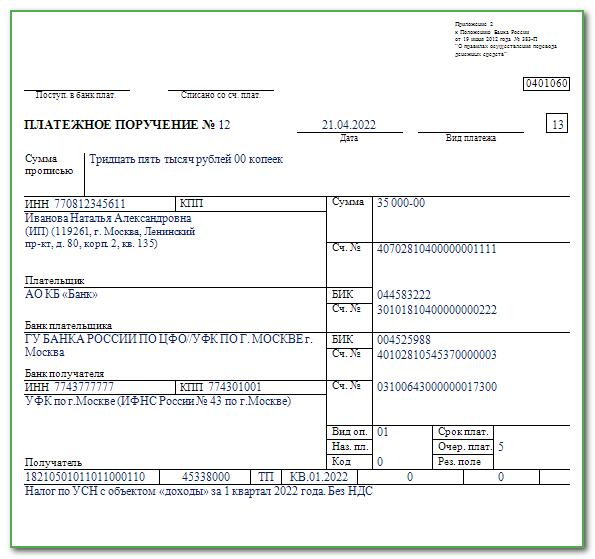

Налог по УСН за 1 квартал 2023 года — это авансовый платеж. Срок его перечисления как для юридических лиц, так и для ИП — 28 апреля 2023 года. Этот срок приходится на будний день, а потому он не переносится.

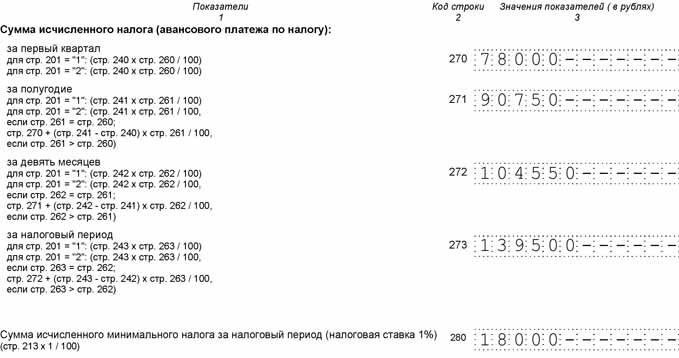

Кто платит минимальный налог

Организации и ИП на УСН "Доходы минус расходы", но не всегда.

Каждый упрощенец на УСН 15% по окончании года должен свой доход (без вычета расходов) умножить на 1%. Это и есть минимальный налог. Если в итоге получится сумма больше, чем налог, рассчитанный обычным способом, то нужно перечислить в бюджет минимальный налог.

Пример расчета минимального налога

ИП Василий Петрыкин имеет бизнес по производству и продаже веников и УСН с объектом "Доходы минус расходы".

В 2023 году Петрыкину удалось продать веников на миллион рублей, но при этом расходов он понес на 950 тысяч.

Чтобы понять, сколько нужно заплатить в бюджет по итогам года, Василию нужно сделать два расчета.

Минимальный налог:

1 000 000 х 1% = 10 000

Обычный налог 15% с прибыли:

(1 000 000 - 950 000) х 15% = 7 500

Минимальный налог оказался больше, значит ИП Петрыкин по итогам года заплатит 10 000 рублей.

А что, если бы затраты Василия оказались даже больше, чем выручка? Например, не 950 тысяч, а полтора миллиона против выручки в миллион? Даже в этом случае уплаты минимального налога при УСН нашему ИП не избежать.

Как платить минимальный налог

Авансовые платежи нужно считать обычным способом независимо от суммы доходов и расходов. А уже потом, по окончании года, нужно сделать расчет минимального налога.

Что, если он окажется меньше, чем уже перечисленные авансовые платежи?

Тогда по итогам года платить ничего не нужно, а переплата останется висеть на лицевом счете налогоплательщика. Ее можно будет либо зачесть в счет платежей за следующий год, либо вернуть на свой расчетный счет по заявлению.

Внимание! С 2023 года все налоги, в том числе и минимальный налог при УСН "доходы-расходы" нужно перечислять на единый налоговый счет (ЕНС).

См. также

Куда деть разницу между минимальным налогом и обычным

Как мы помним, ИП Петрыкин из нашего примера заплатил 10 тысяч, хотя 15% с разницы между доходами и расходами в его случае составили 7,5 тысяч.

Получается, что 2,5 тысячи он отдал бюджету просто так?

Не совсем. Есть небольшое утешение – эти 2,5 тысячи в следующем году он сможет включить в расходы и немного уменьшить платеж в бюджет. Но только сам налог УСН по итогам года, а не авансы.

Почему это совершенно законно

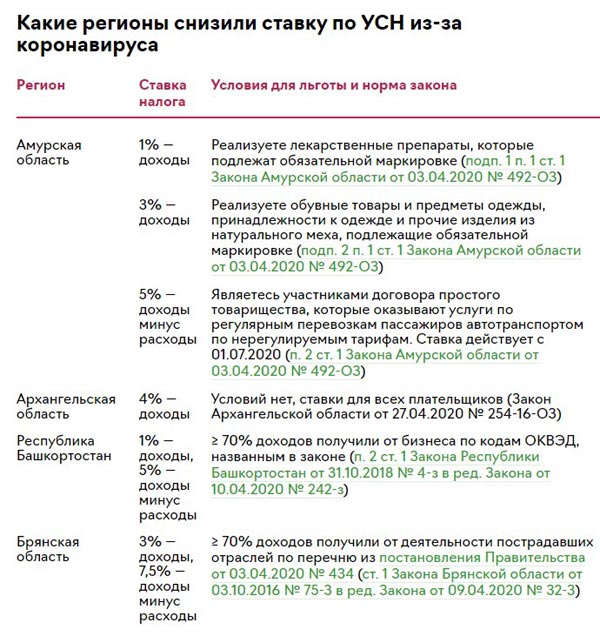

Для ИП или ООО на упрощенке в ряде регионов РФ местным законодательным органом снижена ставка налогообложения. Так власти субъектов РФ привлекают в свои регионы состоявшийся бизнес, который уже может платить осязаемые налоги. Для получения льготы нужно всего лишь изменить адрес прописки (ИП) или юридический адрес (ООО). Это не "релокация" - фактический переезд НЕ ТРЕБУЕТСЯ! Можно оформить новый адрес удаленно. Хотя официально льгота действует лишь с момента перерегистрации юридического лица или ИП, на практике происходит перерасчет за весь год.

Почему это реально выгодно

Конечно, выгода зависит от дохода. Сумма экономии - до 9,4 миллионов в 2023 году (5% от лимита 188 млн) и 9,95 млн в 2024 году (5% от лимита 199 млн). Порог окупаемости мероприятия по переезду - чистый доход в 5...6 млн в год для ИП и 2 млн для ООО. Если у вас больше, самое время позаботиться об оптимизации налогообложения.

Расчет уменьшения налоговых выплат на примере "УСН доход" в Мордовии

ВНИМАНИЕ! В 2022 году многие регионы льготу отменили или же увеличили ставку. В большинстве субъектов Федерации ставка варьируется от 2% от дохода и выше; в диапазоне 7...10% на упрощенке "доход минус расход". Часто льгота предоставляется с ограничениями (см. здесь). Например, многие субъекты РФ разрешают воспользоваться льготной ставкой только айтишникам, внесенным в общероссийский реестр, или предприятиям, работающим в сельскохозяйственной отрасли.

Компания РИКС КОНСАЛТ рекомендует!

Только проверенные регионы без ограничений по ОКВЭД, с хорошим процентом и с максимальной продолжительностью льготных программ! Подписывайтесь на наши каналы, мессенджеры и группы в соцсетях, чтобы получать актуальную информацию.

См. также

Где в России платят налог на УСН по выгодным налоговым ставкам

Сводная таблица по регионам

В приведенной ниже таблице - перечень субъектов Российской Федерации с лучшими условиями получения льготы по налогам для предприятий на упрощенке, где без ограничений по ОКВЭД действует сниженная ставка 1...3% и 5...9%.

* - по ООО отдельно оплачивается стоимость юридического адреса порядка 10-15 тыс в месяц.

Оплата возможна несколькими способами:

Для физических лиц (ИП, самозанятых)

Для юридических лиц

Клиенту выдается чек, сгенерированный онлайн-кассой (в случае оплаты на сайте) или же выписанный менеджером (в случае оплаты по быстрой ссылке либо по QR-коду). Чек проходит проверку в системе "Платформа ОФД" (наш Оператор Фискальных Данных), после чего отправляется на электронную почту клиента.

Что нам скажет Википедия?

Ставка отчислений по ЕСН была регрессивной, то есть уменьшалась с ростом зарплаты. Ряд социальных групп имели льготы по уплате ЕСН. При максимальной ставке 26 % платежи разделялись так:

Тип плательщика Ставка ЕСН Организации (заработная плата) 26% Индивидуальные предприниматели (выручка) 6% Сельхозпроизводители 6% Соответствующие категории индивидуальных предпринимателей 6% Учредители-организации или индивидуальные предприниматели 6% Физические лица, получающие доход от сдачи имущества в аренду 26% Физические лица, получающие доход от продажи имущества 26% Физические лица, осуществляющие деятельность по реализации товаров, выполнению работ, оказанию услуг для физических лиц 15% Суммарные ставки отчислений с 1 января 2010 года остались прежними (26 % от фонда оплаты труда), а с 1 января 2011 года увеличены ставки отчислений в Пенсионный фонд и Фонд обязательного медицинского страхования.

С 2017 года администрирование страховых платежей вновь передали под контроль налоговой службы, фактически вернув ЕСН.

Плательщиками единого социального налога в соответствии со статьями 235 и 236 Кодекса признавались организации и индивидуальные предприниматели в случае оформления юридического лица, производившие выплаты физическим лицам по трудовым и гражданско-правовым договорам, предметом которых являлось выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам; также налогоплательщиками являлись индивидуальные предприниматели, адвокаты.

От уплаты налога освобождались:

- участники ВОВ;

- инвалиды I, II и III группы;

- выплаты пособий по временной нетрудоспособности, по уходу за ребенком;

- выплаты, связанные с льготами по социальному страхованию;

- выплаты материальной помощи и пенсий по случаю потери кормильца;

- выплаты материальной помощи детям-инвалидам;

- выплаты материальной помощи детям-сиротам и детям, оставшимся без попечения родителей;

- выплаты пособий по беременности и родам;

- выплаты в связи с профессиональным обучением;

- выплаты, связанные с оплатой труда в день образовательных учреждений;

- выплаты по судебным решениям;

- выплаты, связанные с компенсацией ущерба здоровью после ДТП, производственных травм и заболеваний;

- выплаты волонтерам.