В данной статье мы рассмотрим требования, условия и процедуру перехода на УСН в 2017 году. Узнайте, как снизить налоговую нагрузку и упростить ведение налогового и бухгалтерского учета.

Cодержание

Введение

Переход на упрощенную систему налогообложения (УСН) является актуальной темой для многих предпринимателей и организаций. В данной статье мы рассмотрим требования, условия и процедуру перехода на УСН в 2017 году.

Требования к работе на УСН

Организации или предприниматели могут перейти на УСН, если они отвечают определенным требованиям по выручке, численности сотрудников, доле участия других компаний и т.д. Переход на УСН позволяет снизить налоговую нагрузку и упростить ведение налогового и бухгалтерского учета.

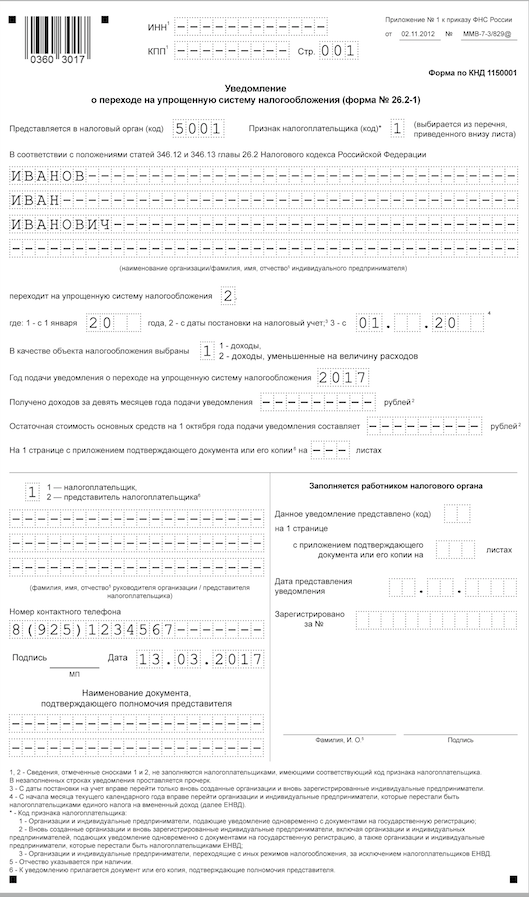

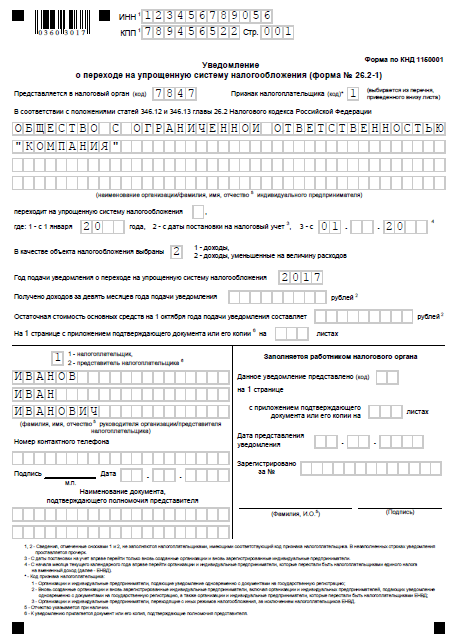

Переход на УСН для вновь созданных компаний и ИП

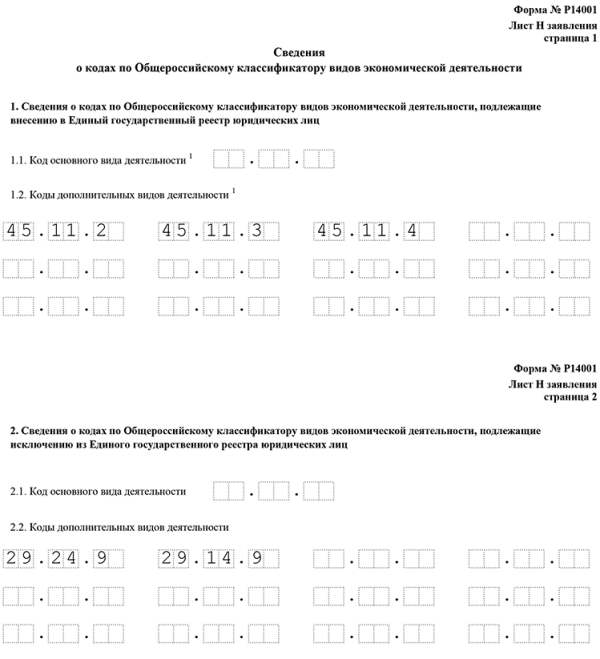

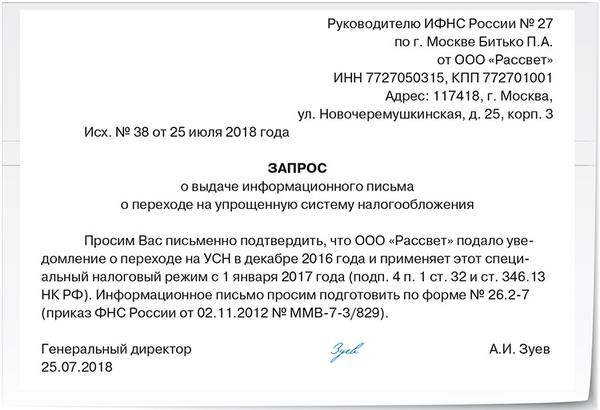

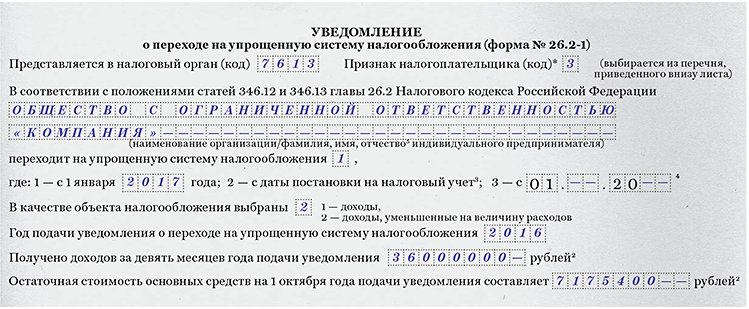

Вновь созданные организации и предприниматели вправе уведомить налоговый орган о применении УСН не позднее 30 календарных дней с даты постановки на учет в налоговом органе. Например, если компания встала на учет 10 ноября 2016 года, заявление о применении УСН следует подать не позднее 9 декабря 2016 года. При этом, доходы компании за 9 месяцев 2016 года не должны превышать 59,805 млн. рублей, чтобы соответствовать требованиям для перехода на УСН.

См. также

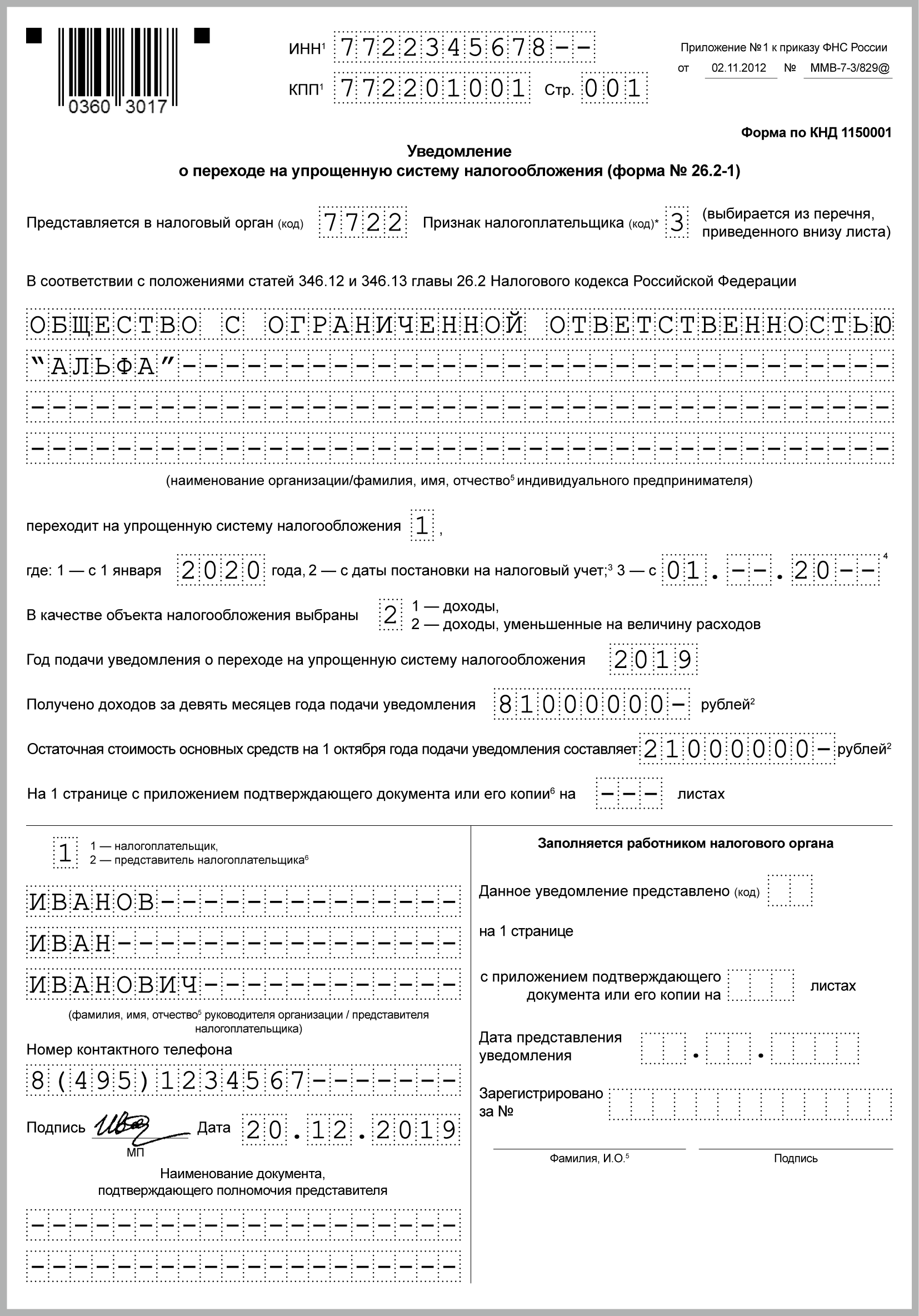

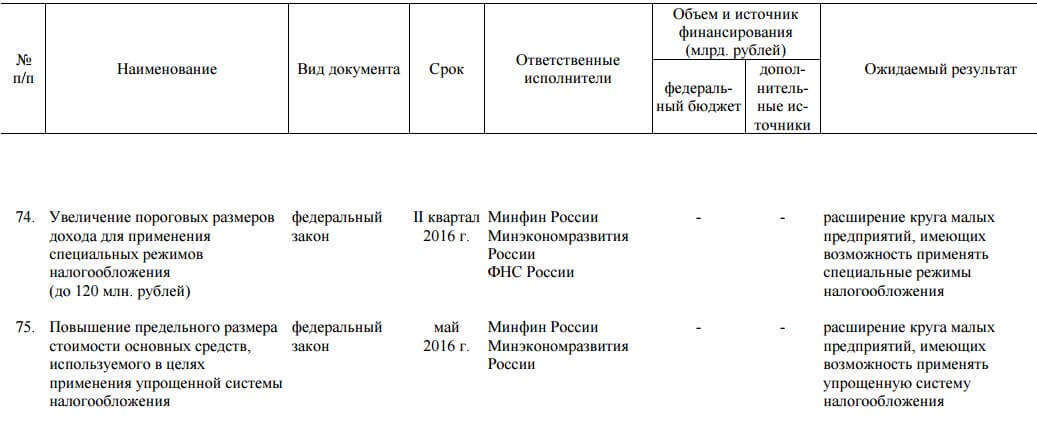

Изменения в лимитах и условиях перехода на УСН

С 2017 года в два раза увеличены лимиты для перехода и применения УСН. Теперь предельный размер доходов по УСН не должен превышать 150 млн. рублей за отчетный (налоговый) период. Для перехода на УСН с 2018 года сумма дохода за 9 месяцев предыдущего года не должна превышать 90 млн. рублей.

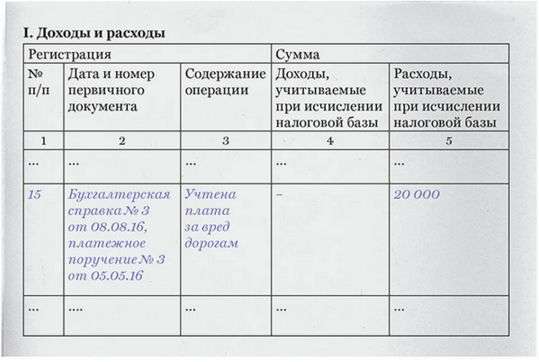

Изменения в книге учета доходов и расходов

Для упрощенцев, которые платят торговый сбор, появился новый раздел в Книге учета доходов и расходов (КУДиР). Новая форма заполняется с 1 января 2018 года.

Переход с ЕНВД на УСН в середине года

Для предприятий и ИП, работающих на вмененке, введена возможность перехода на УСН в течение 30 дней после прекращения платежей по единому налогу на вмененный доход (ЕНВД). Для этого необходимо отправить уведомление в налоговый орган.

См. также

Уплата налога и минимального налога

При применении УСН необходимо уплачивать налоги, сборы и взносы в качестве налогового агента. Минимальный налог перечисляется на тот же КБК, что и обычный налог, что позволяет зачесть авансовые платежи в счет минимального налога без дополнительных заявлений.

УСН для индивидуальных предпринимателей

Индивидуальные предприниматели могут переходить на УСН без оглядки на остаточную стоимость основных средств. Однако, после перехода, они должны соблюдать лимит по основным средствам для сохранения права на применение УСН.

Заключение

Переход на УСН в 2017 году является важным шагом для многих предпринимателей и организаций. В соответствии с требованиями и условиями, переход на УСН позволяет снизить налоговую нагрузку и упростить ведение налогового и бухгалтерского учета. Важно соблюдать все установленные требования и критерии для успешного перехода на УСН.

См. также

Что нам скажет Википедия?

Переход на УСН в 2017 году

С 1 января 2017 года предельный размер доходов по Упрощенной системе налогообложения (УСН) не должен превышать 150 млн рублей за отчетный (налоговый) период. Данный налоговый режим был введен Федеральным законом от 24.07.2002 № 104-ФЗ с целью снижения налоговой нагрузки на субъекты малого бизнеса и упрощения ведения налогового и бухгалтерского учета.

В рамках УСН индивидуальные предприниматели уплачивают взносы по системе обязательного пенсионного страхования и обязательного медицинского страхования в федеральный и территориальный фонды, рассчитываемые от минимального размера оплаты труда, независимо от дохода. От 2014 года, при превышении размера дохода в 300 тысяч рублей в год, также уплачиваются взносы в пенсионный фонд России в размере 1% от дохода за минусом 300 тысяч рублей. От 2012 года взносы в территориальный фонд ОМС отменены.

Уплата налогов, сборов и взносов в качестве налогового агента также является одной из обязанностей при применении УСН. Законы субъектов РФ могут устанавливать дифференцированные налоговые ставки от 5 до 15% в зависимости от категорий налогоплательщиков. Например, в Санкт-Петербурге установлена ставка в размере 7% для организаций и индивидуальных предпринимателей.

Отчетность индивидуальных предпринимателей, применяющих УСН, зависит от наличия работников. Индивидуальные предприниматели без работников предоставляют отчетность по упрощенной форме, в то время как предприниматели с работниками предоставляют более подробную отчетность. Организации, применяющие УСН, также обязаны представлять отчетность в Фонд социального страхования и по итогам отчетных периодов.

Система налогообложения на основе патента является отдельным спецрежимом, который перестает быть частью УСН с 1 декабря 2012 года. Патенты выдаются по новым правилам, а патентная система становится самостоятельным режимом. Отчетность по единому налогу по УСН, транспортному и земельному налогам сдаётся только по итогам налогового периода, то есть календарного года.