Упрощенная система налогообложения (УСН) «Доходы минус расходы» предоставляет предпринимателям и организациям возможность вычитать из налогооблагаемой базы понесенные расходы. Чем больше расходов учтено, тем меньше налог нужно будет заплатить. В данной статье мы рассмотрим перечень расходов при УСН, их расшифровку, ставку налога и условия их признания.

Cодержание

Введение

Упрощенная система налогообложения (УСН) «Доходы минус расходы» предоставляет предпринимателям и организациям возможность вычитать из налогооблагаемой базы понесенные расходы. Чем больше расходов учтено, тем меньше налог нужно будет заплатить. Однако не все затраты могут уменьшать доход, а для тех, которые могут, существуют определенные условия. В данной статье мы рассмотрим перечень расходов при УСН, их расшифровку, ставку налога и условия их признания.

Расходы, принимаемые для налогообложения при УСН в 2023 году

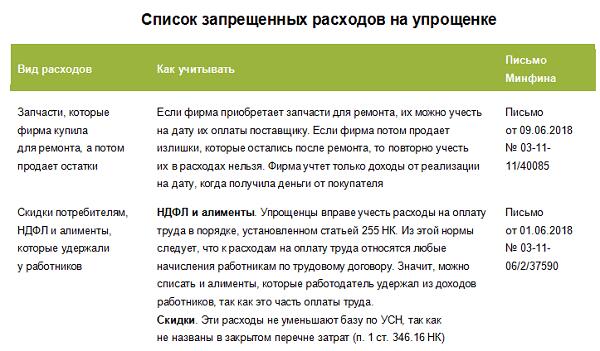

Согласно статье 346.16 Налогового кодекса РФ, при УСН «Доходы минус расходы» допускается учет только тех расходов, которые перечислены в законодательстве. Расширение перечня расходов не допускается. Для удобства ознакомления, представим перечень расходов при УСН в виде таблицы:

| Расходы при УСН |

|---|

| Материальные расходы |

| Затраты на приобретение товаров для перепродажи |

| Затраты на выполнение работ, оказание услуг |

| Арендная плата за имущество, в том числе земельные участки |

| Страховые взносы |

| Накладные расходы |

| Затраты на уплату налогов, сборов, платежей |

| Проценты по займам, кредитам |

| Расходы на представительские и рекламные мероприятия |

| Прочие расходы, предусмотренные законодательством |

Порядок признания расходов на УСН

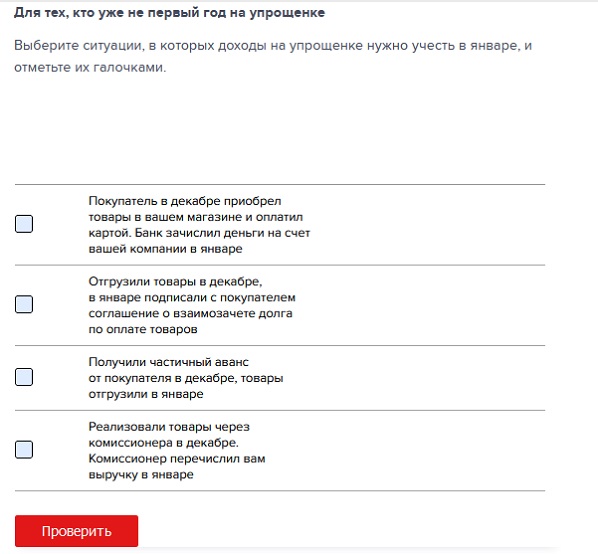

Чтобы расходы были признаны и учтены при УСН, необходимо соблюсти следующие условия, которые прописаны в статье 346.17 НК РФ:

- Расходы должны быть документально подтверждены и экономически обоснованы.

- Расходы могут быть учтены только после поступления товаров или оказания услуг и их оплаты.

Пример: Если предприятие оплатило партию сырья в декабре 2022 года, но получило его и получило соответствующие документы в январе 2023 года, то расход и уменьшение налогооблагаемой базы можно будет записать только в январе 2023 года.

Однако, необходимо учесть, что в случае предоставления авансов, они не могут быть учтены в расходах до тех пор, пока получатель не отработает эти авансы.

Кроме того, если услуга оплачивается заранее, но оказывается частями, расходы на данную услугу должны быть признаны по мере ее получения.

Особенности расходов по основным средствам и товарам для перепродажи

При УСН существуют особые правила для учета расходов по основным средствам и товарам для перепродажи:

Основные средства должны быть списаны на расходы только после реализации их полностью.

Товары для перепродажи учитываются как расходы в момент их продажи конечному покупателю.

Ставки налога по УСН

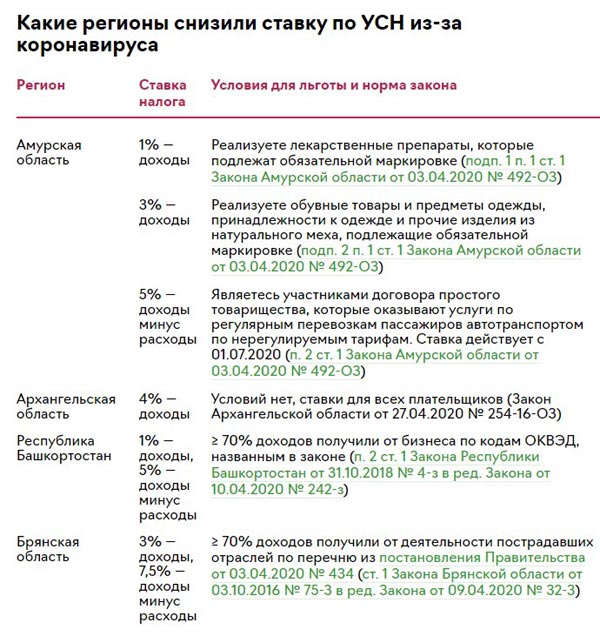

Ставка налога при УСН «Доходы минус расходы» может варьироваться от 5 до 15% в зависимости от вида деятельности налогоплательщика. Стандартная ставка составляет 15%, но в регионах ставку можно снизить до 5%. При применении объекта налогообложения «Доходы» ставка составляет 6%, а региональное законодательство также может предусмотреть возможность снижения ставки до 1%.

Заключение

УСН «Доходы минус расходы» предоставляет предпринимателям и организациям возможность уменьшить налогооблагаемую базу путем учета понесенных расходов. При этом необходимо соблюдать условия, прописанные в законодательстве. Расходы при УСН подчиняются перечню, который не допускает расширения. Ставка налога зависит от выбранного объекта налогообложения и может быть снижена в соответствии с региональным законодательством.