Узнайте о самых важных правилах предоставления сотрудникам новых детских вычетов. Кто имеет право на вычет, какие доходы подлежат учету, размеры вычетов и другие важные нюансы.

Cодержание

Пример

У сотрудника есть один ребенок, поэтому он получает стандартный вычет 1400 рублей. Зарплата за первую половину марта выплачивается 25 марта, за вторую — 10 апреля.

Вычет можно применить к обеим выплатам, так как они приходятся на разные месяцы. При этом не имеет значения то, что начислены они за март.

При этом к выплате дохода 25 апреля вычет применять уже нельзя, так как апрельский вычет был предоставлен при выплате дохода 10 апреля.

Кому положен вычет

Право на стандартный налоговый вычет имеют налогоплательщики, которые обеспечивают детей. К ним относятся и приемные родители, опекуны и их супруги. Нерезиденты (в любом статусе) не имеют права на эту налоговую льготу.

К каким доходам применяют вычет. Лимит в 2023 году

Стандартный вычет применяется к доходам основной налоговой базы. К ним относятся зарплата, премии, отпускные, материальная помощь (сверх вычета), деньги, выплачиваемые по срочным договорам, доходы от аренды (физического лица), а также – средства, перечисляемые в соответствии с другими гражданско-правовыми договорами.

Работник может получать льготу, пока его доход с начала года не достигнет установленного лимита. В 2023 году он составляет 350 000 рублей. Уменьшить налогооблагаемый доход на стандартный вычет после достижения указанного лимита нельзя. Суммирование доходов в целях контроля лимита выполняется нарастающим итогом, с 1 января года.

Для контроля лимита суммируйте только те доходы, к которым применяется стандартный вычет:

- Доходы, которые частично освобождены от НДФЛ, необходимо суммировать для расчета предельной величины только в части, облагаемой налогом.

Размер детских вычетов

Размер стандартного вычета зависит от количества детей, наличия у них инвалидности и от статуса опекуна.

Семьи, имеющие одного или двух детей, могут воспользоваться вычетом в размере 1 400 рублей на каждого ребенка. Вычет предоставляется независимо от возраста детей до достижения 18 лет. Если ребенок учится на дневном отделении, льгота продлевается до 24 лет. Право на вычет имеют как родители и их супруги, так и усыновители/приемные родители и их супруги.

Уменьшать налоговую базу на 3 000 рублей можно сотруднику, который предоставил все документы на третьего и последующих детей. Аналогично предыдущей ситуации, необходимо считать детей всех возрастов.

Право на повышенный вычет есть у сотрудников, которые воспитывают детей-инвалидов I или II группы. Размер вычета для опекунов, попечителей – 6 000 рублей, для родителей и усыновителей – 12 000 рублей.

Одинокий родитель или один из родителей, если второй отказался от права на получение вычета, может получить вычет в двойном размере. Чтобы воспользоваться двойным вычетом, работнику необходимо подать письменное заявление (неважно, в каком формате).

Важные нюансы

Например, отчим вправе получить вычет за ребенка своей жены, которого он содержит, но юридически не усыновил.

Если работник обратился за детским вычетом не с начала года, то бухгалтер должен начать предоставлять ему этот вычет и пересчитать налог с начала года. Но не во всех случаях. Есть важные нюансы, о которых нужно помнить.

Размер детского вычета и заявление работника

Стандартный детский вычет по НДФЛ положен на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Размер стандартного детского вычета – 1400 рублей на первого и второго ребенка. На третьего и остальных детей – 3 000 рублей (пп. 4 п. 1 ст. 218 НК РФ).

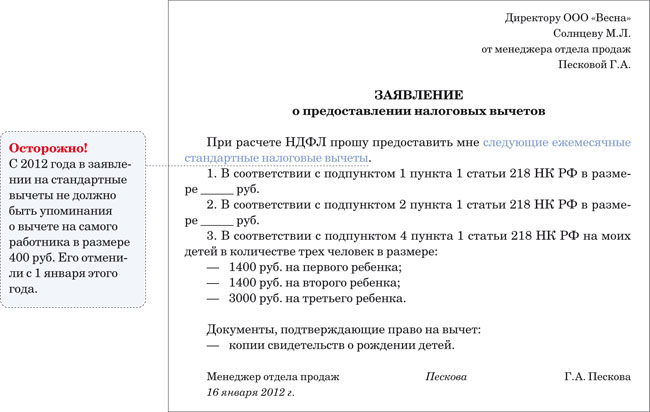

Чтобы бухгалтер ежемесячно уменьшал налогооблагаемую базу на детский вычет, работник должен написать заявление на предоставление вычета и приложить к нему документы на ребенка.

Как правило, данное заявление предоставляется однократно, т.е. повторно писать заявление и приносить подтверждающие документы не нужно.

Исключение: если в заявлении на детский вычет работник укажет налоговый период, в течение которого просит предоставить вычет. Такое заявление действует только на указанный период. Например, год.

Заявление в конце года, что делать бухгалтеру?

Заявление на детский вычет работник может подать в конце года, если:

- ребенок родился в конце года

- работник не знал о своем праве на стандартный детский вычет по НДФЛ (узнал только в конце года).

Работник имеет право на вычет НДФЛ с месяца рождения ребенка (п. 1 ст. 218 НК РФ). Поэтому в первом случае пересчитывать НДФЛ с начала года не нужно.

Во втором случае – пересчитайте НДФЛ с января текущего года.

Например, первый ребенок родился в сентябре 2022 года, а работник принес свидетельство о рождении и подал заявление в октябре 2023 года. Бухгалтер должен пересчитать НДФЛ за 2023 год — с января по сентябрь.

С зарплаты работника за октябрь удержите НДФЛ в меньшем размере с учетом перерасчета.

Сумма налога к уменьшению небольшая: 1638 руб. ((1400 руб. х 9 месяцев) х 13%). Это та сумма, на которую нужно уменьшить НДФЛ за октябрь.

Обратите внимание, если работник обратился за вычетом в конце года и его доход к этому времени уже превысил 350 000 рублей, то вычет нужно начать предоставлять с января следующего года. А сам работник может вернуть излишне уплаченный налог за текущий год через ИФНС.

Аналогично для возврата НДФЛ, излишне уплаченного в 2022 году. Работник может обратиться в налоговую инспекцию по месту жительства, подав декларацию 3-НДФЛ.

Что нам скажет Википедия?

Однако, следует отметить, что на сайте eupedia.com не указывается авторитетный источник информации или ссылки на научные работы. Это делает использование данного ресурса в статьях сомнительным, особенно в контексте популяционной генетики. Кроме того, сам автор сайта не соответствует требованиям Википедии к экспертам и не является авторитетным источником.

Однако, необходимо отметить, что в отдельных случаях, где eupedia.com ссылается на авторитетные научные источники, можно рассмотреть возможность использования этих источников напрямую, обходя сайт eupedia.com.

В целом, использование третичных источников в популяционной генетике следует проводить с осторожностью и предпочтение отдавать авторитетным научным публикациям и источникам, которые соответствуют требованиям Википедии.

.jpeg)