Узнайте, нужно ли сдавать 6-НДФЛ, если у организации или ИП нет работников и доходов физлицам в 2023 году. Объясняем правила и последствия игнорирования уведомлений от налоговой.

Cодержание

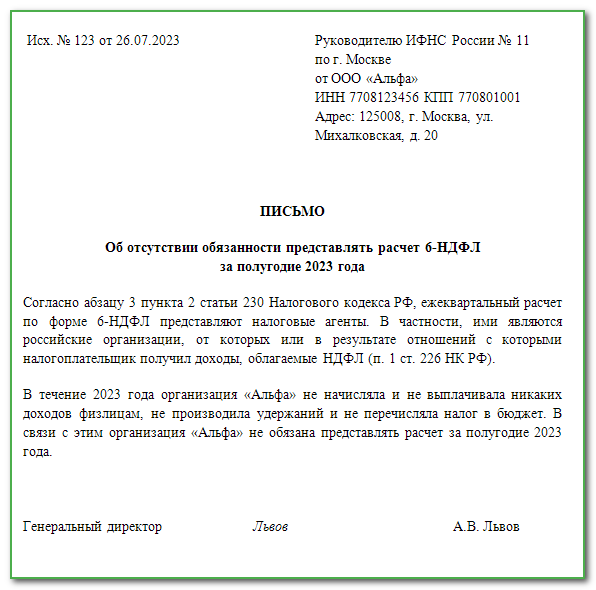

Если организации и ИП не имеют работников и не выплачивают доходы физлицам, то они не обязаны сдавать 6-НДФЛ (письмо ФНС от 01.08.2016 № БС-4-11/13984, от 04.05.16 № БС-4-11/7928). Это объясняется тем, что они не являются налоговыми агентами по НДФЛ.

При этом нулевой расчет 6-НДФЛ сдавать не запрещено. Налоговая его примет и вопросов о том, по каким причинам не сдан расчет, не будет.

Нужно ли сдавать нулевую 6-НДФЛ

Вопросы к организации у налоговой могут возникнуть по той причине, что ООО, как правило, не может существовать без работников. В нем должен быть хотя бы директор-единственный учредитель, который подписывает документы от имени компании. Это значит, что должны быть выплаты, а следовательно и 6-НДФЛ. Если ИФНС не получит отчет, то может посчитать, что вы не сдали его безосновательно.

Поэтому уведомления, поступающие из налоговой, игнорировать не стоит. Отправьте в ответ пояснения и сошлитесь на письма от 01.08.2016 № БС-4-11/13984 и от 04.05.16 № БС-4-11/7928, чтобы обосновать свою позицию. Может случиться, что подавать пояснения придется ежеквартально. Если ничего не отвечать, есть риск получить штраф за несдачу отчетности и на время лишиться расчетного счета (п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ).

Когда нужно сдавать нулевую 6-НДФЛ

Как уже отмечалось выше, обязанности сдавать нулевой отчет 6-НДФЛ законом не предусмотрено. Однако есть ситуации, когда безопаснее направить в ФНС данную форму.

Допустим, компания ООО «Легион» на протяжении 2020 года отражала в 6-НДФЛ доходы двух сотрудников — Станкова И. В. и Лотыпова Р. Р. В первые три месяца 2021 года доходы никому не выплачивались. Даже несмотря на этот факт, лучше сдать нулевой 6-НДФЛ за I квартал 2021 года. Объяснение этому простое: ФНС по отчетности 2020 года знает, что компания является налоговым агентом. Если в 2021 году 6-НДФЛ перестанет поступать, инспекторы могут предположить, что компания просто забыла направить отчет. В результате может произойти блокировка счета до выяснения обстоятельств.

Чтобы неприятности обошли фирму стороной, при отсутствии доходов действуйте по одному из предложенных вариантов:

- Нужно ли сдавать нулевую 6-НДФЛ, если доход был лишь в одном из кварталов? Ответ однозначный — нужно. Этому утверждению есть вполне логичное объяснение: все доходы в форме показываются нарастающим итогом. И отразив доход в одном отчетном периоде, его придется показывать и в последующих периодах в рамках календарного года.

Подводя итог, можно сказать, что нулевой 6-НДФЛ надо сдавать на усмотрение организации. Важно помнить о возможных последствиях.

См. также

Можно ли уменьшать налог текущего года на взносы уплаченные за прошлые годы?

Сдача 6-НДФЛ по итогам 2023 года

Время отчетной кампании приближается, и у бухгалтеров возникает ряд вопросов, связанных с формой расчета 6-НДФЛ. Рассмотрим, какой бланк заполнять по итогам 2023 года, как это сделать и как сдать отчет.

Кто и куда должен сдавать расчет

Если в течение 2023 года организация или ИП хотя бы раз выплачивали зарплату сотрудникам по трудовому договору или вознаграждение исполнителям по договору ГПХ, они становятся налоговыми агентами в отношении этих физлиц. Поэтому у таких компаний и предпринимателей возникает обязанность удерживать с выплат физлицам НДФЛ и перечислять его в бюджет. Кроме того, они должны отчитываться по исчисленному и удержанному налогу с доходов сотрудников или исполнителей по ГПХ. Для этого нужно подать расчет 6-НДФЛ в налоговую инспекцию:

- Если организация выплачивала доходы в течение всего года, нужно сдать ежегодный расчет (форма 6-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

- Если организация выплачивала доходы только в одном или нескольких кварталах, нужно сдать квартальный расчет (форма 6-НДФЛ) в течение 30 дней после окончания отчетного (налогового) периода.

Когда нужно сдать расчет по итогам 2023 года

Расчет 6-НДФЛ — это ежеквартальный отчет. За 2023 год нужно успеть отчитаться не позднее 26 февраля 2024 года, так как 25 февраля — выходной день (п. 7 ст. 6.1 НК РФ).

Актуальная форма расчета

Начиная с первого квартала 2024 года будет действовать новая форма отчета. Её бланк и порядок заполнения налоговая служба утвердила приказом от 19.09.2023 № ЕД-7-11/649@. Еще не вступив в действие, эта форма претерпела изменения, которые связаны с новыми сроками уплаты налога. Пока нормативный акт проходит все необходимые процедуры, ФНС довела скорректированную форму в качестве рекомендованной для предоставления начиная с отчетности за первый квартал 2024 года, своим письмом от 04.12.2023 № БС-4-11/15166.

Однако за 2023 год налоговые агенты должны подать расчет по действующей сейчас форме. Она утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в редакции от 29.09.2022).

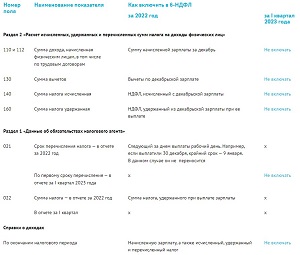

Как заполнить форму расчета за 2023 год

Бланк отчета включает следующие разделы:

- Титульный лист;

- Раздел 1. Общая информация об организации;

- Раздел 2. Сведения о доходах;

- Раздел 3. Сведения о ставках и налогах;

- Раздел 4. Сведения о налоговых вычетах;

- Раздел 5. Разъяснения по заполнению отчета;

- Раздел 6. Расписка в получении отчета.

В общем случае нужно придерживаться следующих правил:

- В разделе 1 заполняются сведения об организации (наименование, ИНН, КПП и т.д.);

- В разделе 2 указываются сведения о доходах (различные категории доходов и их суммы);

- В разделе 3 указываются сведения о ставках и налогах;

- В разделе 4 указываются сведения о налоговых вычетах;

- В разделе 5 можно найти разъяснения по заполнению отчета;

- Раздел 6 предназначен для расписки в получении отчета.

В отчет не нужно включать:

- Суммы, не являющиеся объектом налогообложения по НДФЛ;

- Суммы, перечисленные на выплату по социальному страхованию;

- Суммы удержанного налога, которые уже учтены в других отчетах.

Кроме того, стоит отметить, что индивидуальные предприниматели, применяющие упрощенную систему налогообложения, и организации, применяющие упрощенную систему налогообложения, имеют особенности в отчетности.

Отчетность индивидуальных предпринимателей, применяющих упрощенную систему налогообложения

Индивидуальные предприниматели без работников предоставляют следующую отчетность:

- Ежеквартальная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 28 дней после окончания квартала.

- Ежегодная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

Индивидуальные предприниматели с работниками предоставляют следующую отчетность:

- Ежемесячная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 25 дней после окончания отчетного (налогового) периода.

- Ежеквартальная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 28 дней после окончания квартала.

- Ежегодная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

- Сведения о выплатах дохода физическим лицам, подлежащих налогообложению по ставке 6 % (форма 6-НДФЛ), подаются в течение 30 дней после окончания отчетного (налогового) периода.

- Справка о заработной плате (форма 2-НДФЛ) предоставляется сотрудникам в течение 5 дней с момента начала выплаты дохода.

Отчетность организации, применяющей упрощенную систему налогообложения

Отчетность, сдаваемая в Фонд социального страхования:

- Ежеквартальная отчетность (форма РСВ-1) в течение 30 дней после окончания квартала.

Отчетность, сдаваемая по итогам отчетных периодов:

- Годовой отчет о суммах начисленных и уплаченных налогов (форма 4-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

- Сведения об аффилированных лицах (форма 2-НДФЛ) в течение 30 дней после окончания отчетного (налогового) периода.

Декларация по единому налогу по УСН, транспортному и земельному налогам с 2009 года по итогам 3, 6 и 9 месяцев не сдаётся. Только по итогам налогового периода, то есть календарного года.

Отчетность, сдаваемая по итогам налогового периода (года):

- Годовой отчет о доходах и расходах (форма 3-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

- Сведения о суммах доходов и налогах, удержанных у налогоплательщика (форма 2-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

Таким образом, сдача 6-НДФЛ зависит от наличия работников и выплат доходов физическим лицам. Если организация или ИП не имели работников и не выплачивали доходы физлицам в течение 2023 года, то они не обязаны сдавать 6-НДФЛ. Однако, в случае наличия нулевого расчета, его можно сдать на усмотрение организации. Важно помнить о возможных последствиях игнорирования уведомлений от налоговой и правильно заполнить и сдать отчетность по установленным срокам и формам.

Что нам скажет Википедия?

Отчётность индивидуальных предпринимателей, применяющих упрощенную систему налогообложения

Индивидуальные предприниматели без работников предоставляют следующую отчетность:

- Ежеквартальная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 28 дней после окончания квартала.

- Ежегодная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

Индивидуальные предприниматели с работниками предоставляют следующую отчетность:

- Ежемесячная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 25 дней после окончания отчетного (налогового) периода.

- Ежеквартальная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 28 дней после окончания квартала.

- Ежегодная налоговая декларация по упрощенной системе налогообложения (форма 3-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

- Сведения о выплатах дохода физическим лицам, подлежащих налогообложению по ставке 6 % (форма 6-НДФЛ), подаются в течение 30 дней после окончания отчетного (налогового) периода.

- Справка о заработной плате (форма 2-НДФЛ) предоставляется сотрудникам в течение 5 дней с момента начала выплаты дохода.

Отчётность организации, применяющей упрощённую систему налогообложения

Отчётность, сдаваемая в Фонд социального страхования:

- Ежеквартальная отчетность (форма РСВ-1) в течение 30 дней после окончания квартала.

Отчётность, сдаваемая по итогам отчётных периодов:

- Годовой отчет о суммах начисленных и уплаченных налогов (форма 4-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

- Сведения об аффилированных лицах (форма 2-НДФЛ) в течение 30 дней после окончания отчетного (налогового) периода.

Декларация по единому налогу по УСН, транспортному и земельному налогам с 2009 года по итогам 3, 6 и 9 месяцев не сдаётся. Только по итогам налогового периода, то есть календарного года.

Отчётность, сдаваемая по итогам налогового периода (года):

- Годовой отчет о доходах и расходах (форма 3-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

- Сведения о суммах доходов и налогах, удержанных у налогоплательщика (форма 2-НДФЛ) в течение 90 дней после окончания отчетного (налогового) периода.

- Сведения о выплатах дохода физическим лицам, подлежащих налогообложению по ставке 6 % (форма 6-НДФЛ) в течение 30 дней после окончания отчетного (налогового) периода.

- Сведения об аффилированных лицах (форма 2-НДФЛ) в течение 30 дней после окончания отчетного (налогового) периода.

Ведение бухучёта и сдача бухгалтерской отчётности:

В настоящее время существует правовая неопределённость с порядком ведения в полном объёме бухгалтерского учёта. Формально организации, состоящие на УСН, могут не вести бухучёт. За исключением учёта основных средств и нематериальных активов. Однако данная льгота часто не действует. Однозначно должны вести и сдавать отчётность плательщики, совмещающие УСН с ЕНВД, акционерные общества и предприятия, осуществляющие деятельность, подлежащую лицензированию, и (или) выплачивающие дивиденды. C 1 января 2013 года все организации-«упрощенцы» должны вести бухгалтерский учет. Для субъектов малого предпринимательства предусмотрен упрощённый вариант ведения бухгалтерского учёта.