Узнайте о правилах учета курсовых разниц в бухгалтерском и налоговом учете в 2023 году. Подробные объяснения, нюансы и изменения в законодательстве.

Что такое курсовая разница? По каким требованиям и активам возникает? Какие нюансы нужно учитывать в бухгалтерском и налоговом учете?

Бухгалтерский учет

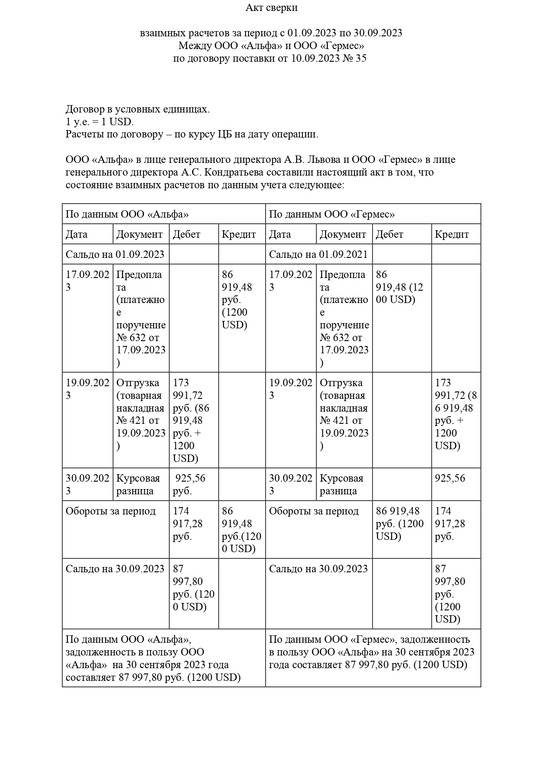

Говоря простым языком, курсовая разница (КР) - это корректировка, которой при изменении курса валюты подлежит рублевая оценка остатка на валютном счете или в кассе, а также задолженности в иностранной валюте. При этом КР может возникать и в том случае, когда в договоре цена установлена в валюте либо условных единицах, а фактические расчеты ведутся в рублях.

В бухгалтерском учете КР может возникнуть:

- на отчетную дату,

- на дату исполнения обязательства.

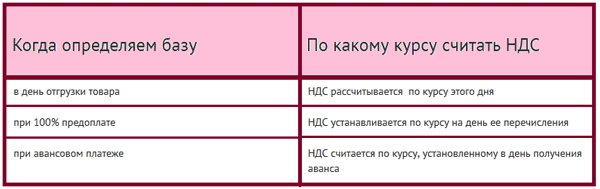

При этом исполнение может быть частичным, КР все равно возникнет. Однако полученная или выданная предоплата - это особый случай: по предоплате курсовой разницы быть не может, в части предоплаты берется рублевая оценка по курсу на день предоплаты, эта оценка в дальнейшем фиксируется и уже не меняется.

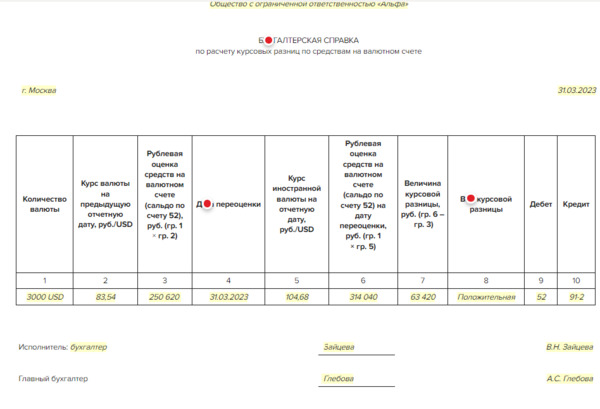

В большинстве случаев курсовая разница относится на финансовые результаты организации как прочие доходы или прочие расходы. Положительная КР - это прочий доход, отрицательная - прочий расход. Однако, если КР связана с расчетами с учредителями, она зачисляется в добавочный капитал этой организации.

Есть также ситуации, когда возникает разница из-за отличия курса продажи валюты от курса Банка России на дату операции. Возникшая разница не будет считаться КР, она отражается как прочий доход или прочий расход в соответствии с ПБУ 9/99 и ПБУ 10/99.

Налоговый учет

В налоговом учете есть свои определения для курсовых разниц.

Что касается предоплаты или авансов, то здесь тот же принцип, что и в бухгалтерском учете: в части полученной или выданной предоплаты КР не возникают. Сумма полученной или выданной предоплаты фиксируется по курсу на дату предоплаты.

Задолженность в иностранной валюте обязательно подлежит переводу в рубли на дату погашения самой задолженности и на последнее число текущего месяца (за исключением авансов).

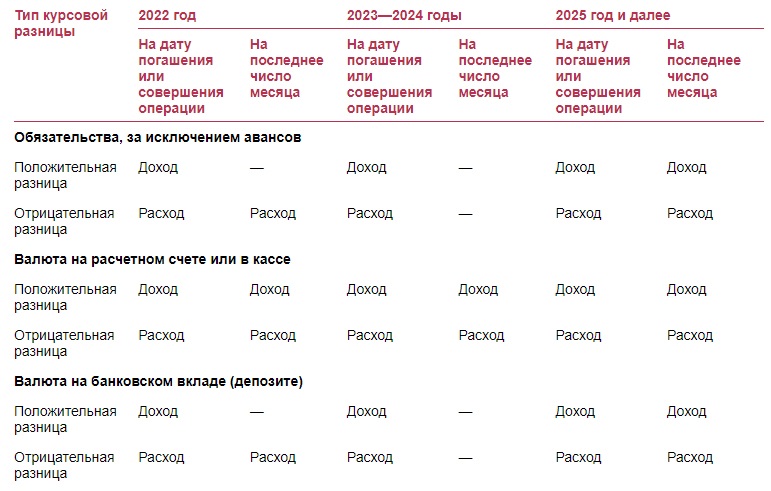

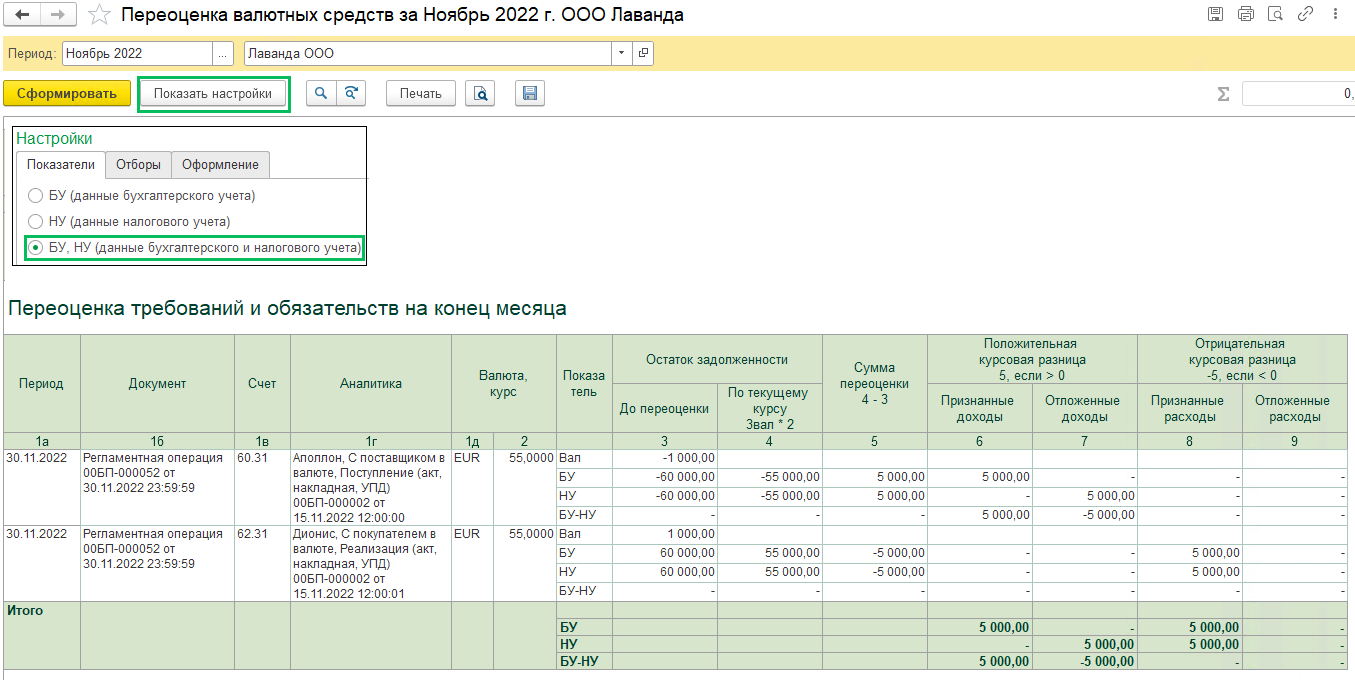

С 1 января 2022 года вступили в силу поправки в НК, которые устанавливают дату получения дохода в виде положительной курсовой разницы, возникшей в 2022-2024 годах. Этой датой будет являться дата прекращения требований (обязательств).

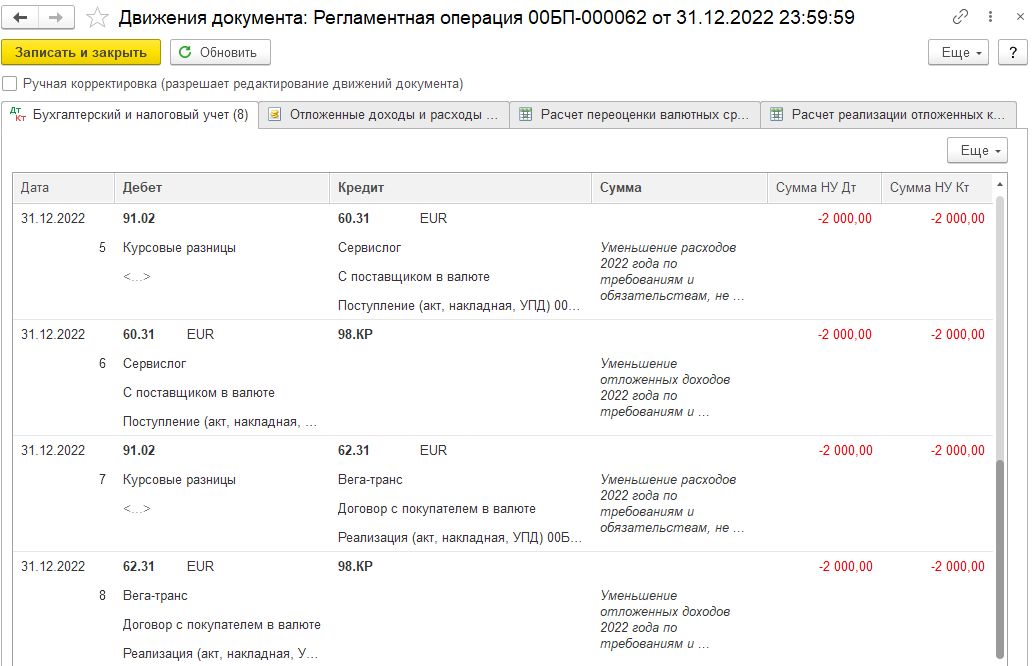

Поэтому если в 2022 году при переоценке валютного обязательства на последний день месяца возникает:

- положительная курсовая разница - она не относится к доходам и откладывается до момента погашения долга;

- отрицательная курсовая разница - она учитывается в расходах.

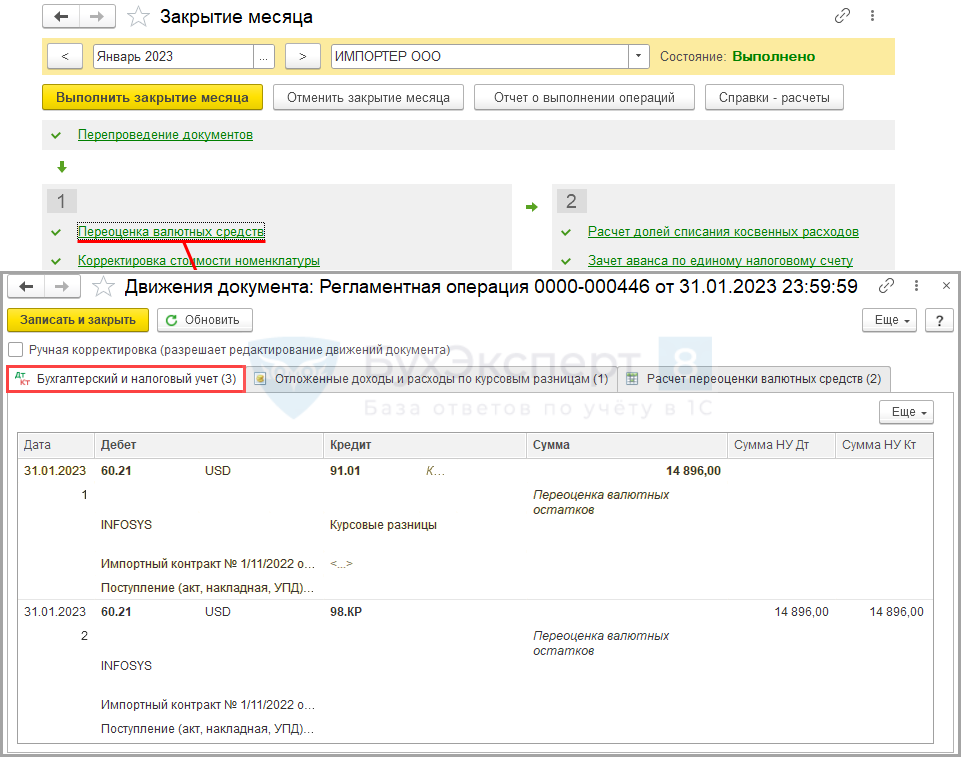

С 2023 года все курсовые разницы, которые возникли в результате переоценки обязательств, учитываются только на дату их погашения. При этом положительные курсовые разницы учитываются в доходах по налогу на прибыль на дату погашения.

См. также

Процесс учета курсовых разниц в 2022-2024 годах

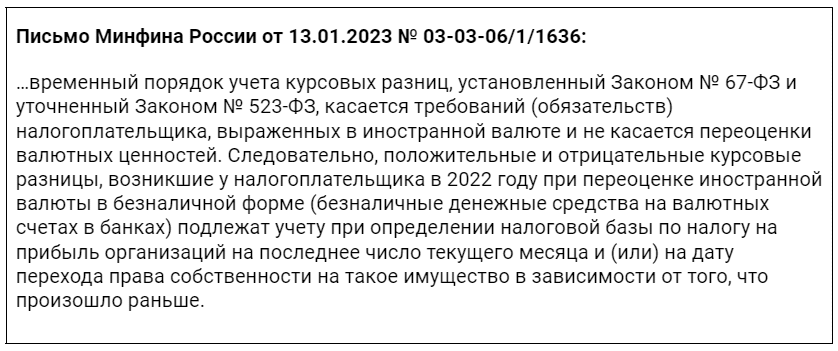

Важно отметить, что в отношении курсовых разниц при переоценке валютных ценностей изменений нет, эти правила касаются только переоценки требований и обязательств.

В течение прошлого года Минфин выпускал несколько разъяснений по новой процедуре учета курсовых разниц.

Инструкция Минфина, выпущенная в июле 2022

В июле 2022 года Минфин выпустил письмо, которое содержит подробные разъяснения по учету курсовых разниц (письмо Минфина от 12.07.2022 № 03-03-06/1/66936).

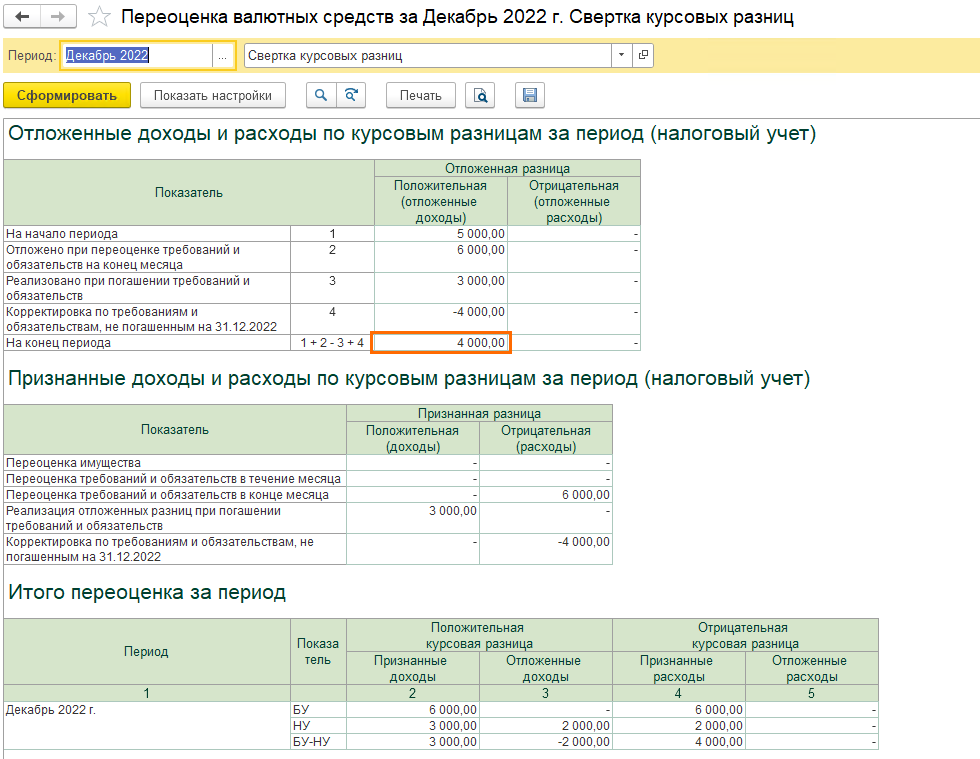

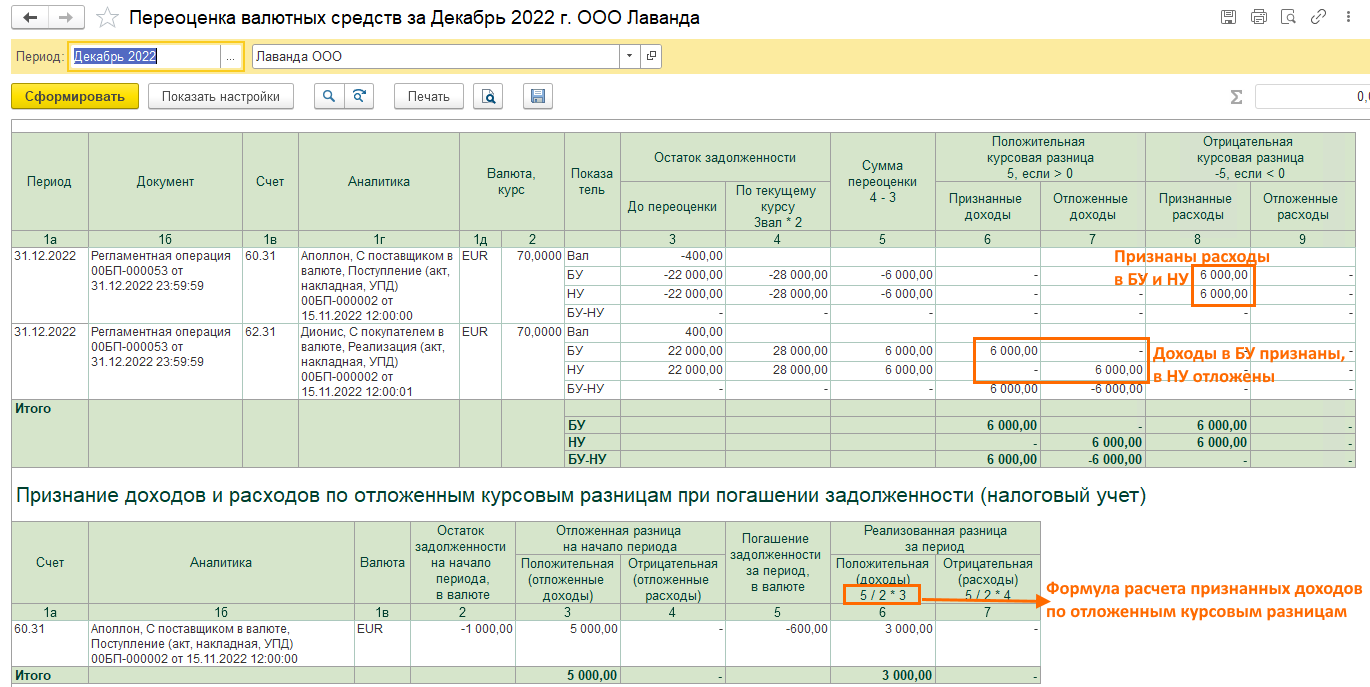

В ведомстве пояснили, что на основании нового временного порядка для исчисления налога на прибыль положительные курсовые разницы в 2022-2024 гг. и отрицательные курсовые разницы в 2023-2024 гг., которые начислены по требованиям в иностранной валюте, учитываются только по мере прекращения (исполнения) этих обязательств.

Если на конец месяца задолженность, выраженная в иностранной валюте, пересчитана, положительная курсовая разница не относится к доходам и не подлежит отражению в декларации. Соответствующий доход откладывается до момента погашения долга.

С 2023 года запоминаем и положительные и отрицательные курсовые разницы, возникшие в последний день месяца, чтобы учесть их при закрытии требования.

Дополнения Минфина в декабре 2022

В декабре Минфин выпустил еще одно письмо, где разъяснил, что при частичном погашении требований (обязательств) в 2022-2024 годах положительную курсовую разницу учитывают в доходах по налогу на прибыль на дату такого погашения. При этом размер дохода определяют исходя из доли, которая соответствует погашаемой части требования (обязательства). Отрицательные курсовые разницы при частичном погашении в 2023-2024 годах включают в расходы в аналогичном порядке.

Напомним, недавно ведомство уже разъяснило порядок учета в 2022-2024 годах курсовых разниц при расчете налога на прибыль.

С 2023 года, из-за вторжения России на Украину, «Тинькофф Банк» находится под санкциями стран Евросоюза, США, Великобритании, Канады, Швейцарии и отключён от SWIFT.

Что нам скажет Википедия?

С 2023 года, из-за вторжения России на Украину, «Тинькофф Банк» находится под санкциями стран Евросоюза, США, Великобритании, Канады, Швейцарии и отключён от SWIFT.