Узнайте о методе начисления расходов в бухгалтерском учете. Разберитесь, когда следует использовать метод начисления и кассовый метод. Учет доходов и расходов по методу начисления и его особенности. Кому можно вести учет кассовым методом и когда это невозможно. Принципы и различия между методами в бухгалтерии. Примеры применения методов учета.

Cодержание

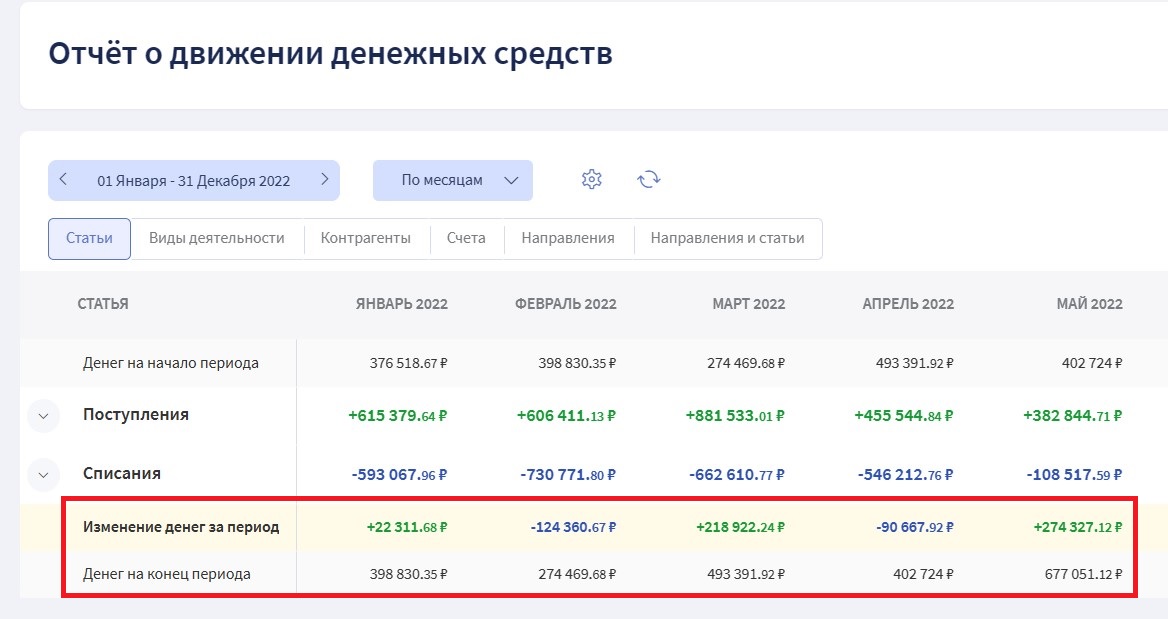

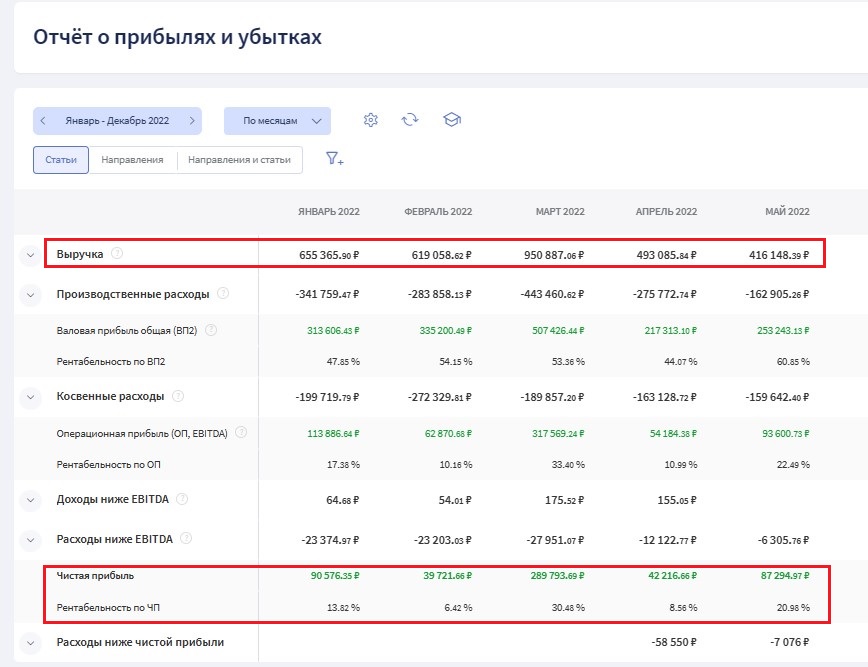

В бухгалтерском и налоговом учете доходы и расходы могут быть признаны двумя способами - по методу начисления и кассовому методу. В большинстве случаев компании используют метод начисления, так как он считается более точным в отражении результатов работы бизнеса. Однако, в определенных ситуациях, предприятия могут или даже обязаны учесть расходы по факту оплаты.

Метод начисления

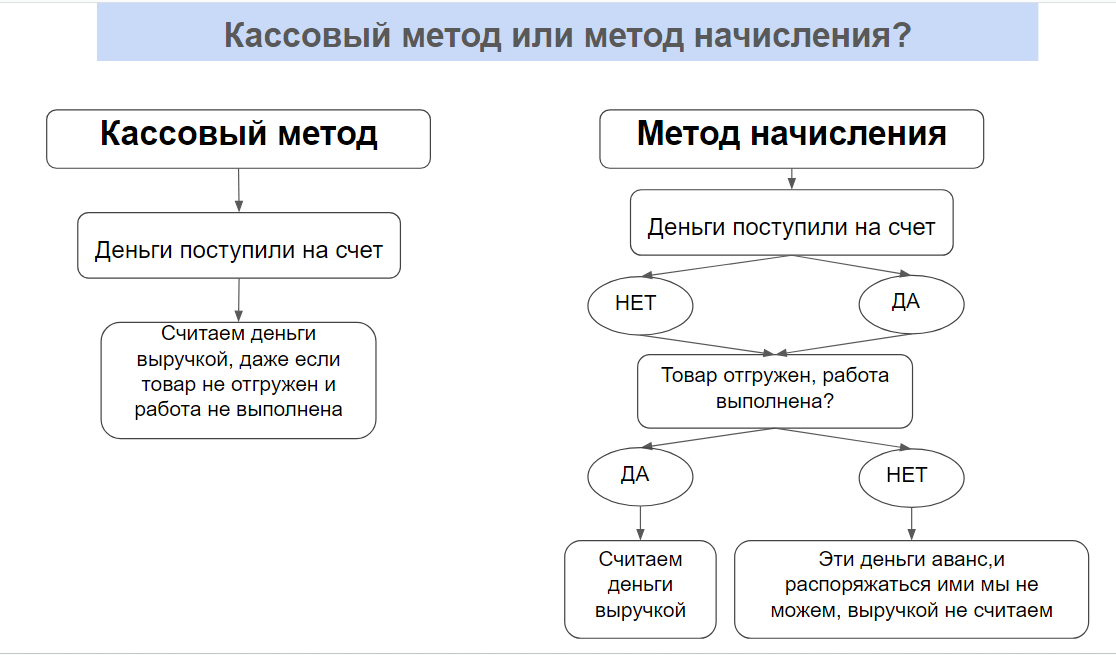

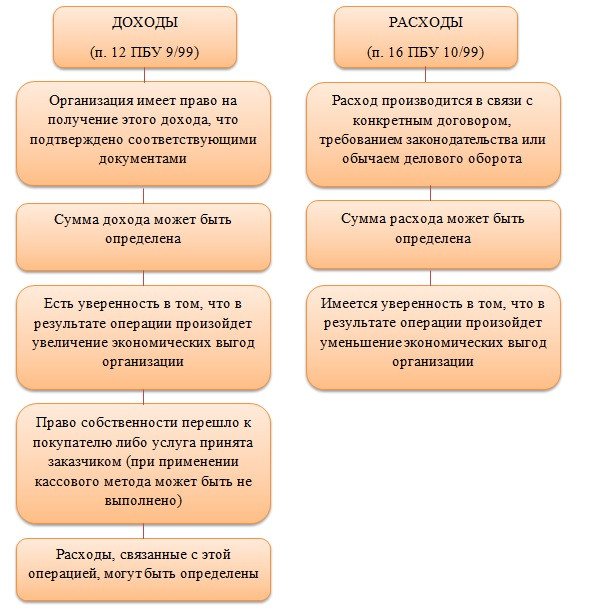

Метод начисления связан с периодом фактического проведения хозяйственных операций. Соответствующий доход или расход должны быть учтены в дату его возникновения по документам или в дату передачи товара или оказания услуг. То есть, доход или расход должен быть начислен в момент его возникновения.

Кассовый метод

Кассовый метод предполагает признание доходов или расходов в периоде, когда произошла фактическая оплата. Деньги могут быть поступлены или выведены из кассы или расчетного счета, или когда организация получила или передала другое имущество.

На практике наиболее распространенным методом является метод начисления, так как он соответствует бухгалтерским стандартам и Налоговому кодексу РФ. Считается, что признание доходов и расходов по факту отгрузки наиболее точно отражает результат работы бизнеса. Однако, в некоторых случаях, компании могут или даже обязаны учесть расходы по факту оплаты.

См. также

Какие затраты относят группировки затрат по экономическим элементам?

Каковы особенности признания расходов при методе начисления?

Кому можно вести налоговый учет доходов и расходов кассовым методом

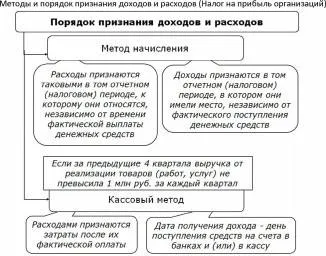

Чаще всего плательщики УСН переходят на кассовый метод учета доходов и расходов. Для них нет выбора, так как учет отгрузки товаров и затрат по ним не разрешен. Некоторые организации на ОСНО также имеют право признавать доходы и расходы по факту оплаты при расчете налога на прибыль. Основное условие - сумма выручки без учета НДС за предыдущие четыре квартала не должна превышать в среднем один миллион рублей в каждом из них.

Кому нельзя применять кассовый метод даже при соблюдении лимита выручки

Однако, есть ограничения для указанных организаций, такие как запрет на заключение договоров доверительного управления имуществом, договоров простого или инвестиционного товарищества.

Когда можно применять кассовый метод в бухгалтерском учете

В бухгалтерском учете существуют определенные организации, которые могут вести его упрощенным способом. Только таким предприятиям разрешается учитывать доходы и расходы в момент проведения хозяйственных операций. Это позволяет им точнее отслеживать результаты работы и принимать управленческие решения на основе актуальных данных.

См. также

Каковы особенности признания расходов при методе начисления?

Принципы и различия между методами

Принципиальное отличие между методами заключается в том, что при методе начисления доходы и расходы учитываются в периоде их фактического возникновения, а при кассовом методе - в момент фактической оплаты. Это может приводить к различиям в финансовых результатах и отчетности.

Метод начисления позволяет более точно отразить фактические доходы и расходы в соответствующем периоде. Он особенно полезен в случаях, когда компания предоставляет клиентам отсрочку платежа или имеет частичные оплаты. Однако, этот метод может создавать виртуальную прибыль или долги, когда наличие денежных средств не соответствует отчетности.

Кассовый метод более прост в применении, но он может искажать результаты работы бизнеса. Он учитывает только фактическую оплату, что может приводить к большим колебаниям в отчетности в зависимости от периода поступления или расхода денег.

Методы учета на примерах

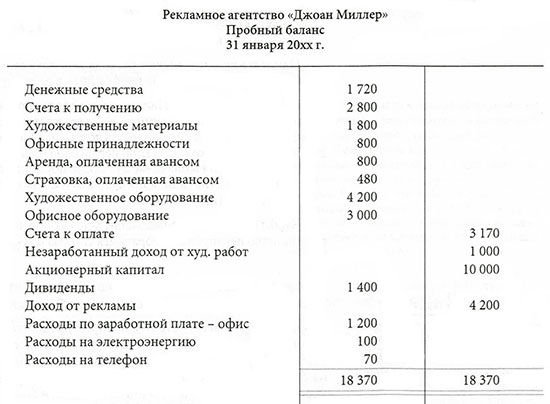

Рассмотрим примеры применения методов учета для более наглядного представления.

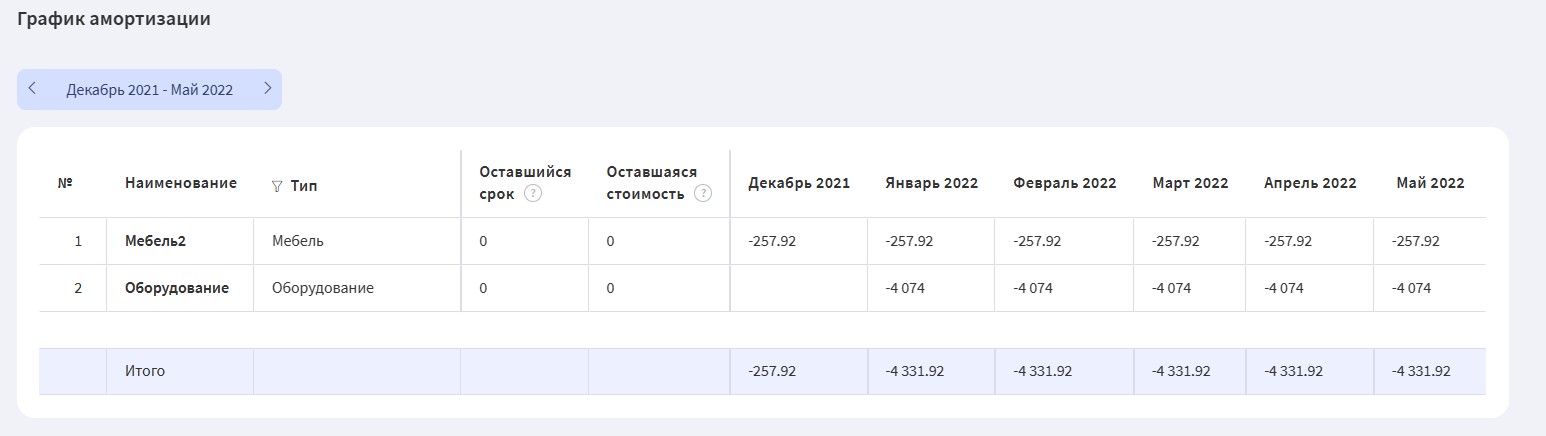

Пример 1: У Игоря есть пасека, и ему поступил крупный оптовый заказ на 500 тыс. руб. Новая партия меда будет готова через неделю, но заказчик уже внес полную предоплату и готов подождать. Игорю интересно, когда он должен признать эти 500 тыс. руб. доходом - в день подписания акта или в день получения предоплаты? Ответ зависит от метода учета доходов, к которому придерживается Игорь.

При кассовом методе все денежные средства будут признаны доходом сразу после поступления на счет предприятия. А все списания со счета сразу признаются расходом. В данном случае, если Игорь использует кассовый метод, то он должен признать эти 500 тыс. руб. доходом в день получения предоплаты. Но если он использует метод начисления, то доход будет признан в момент отгрузки меда.

Пример 2: Мебельная фабрика закупила ткань для обивки диванов на сумму 125 000 руб. Закупка была произведена в августе. При методе начисления эти расходы будут признаны только в августе, так как это момент их фактического возникновения. Но при кассовом методе, расходы будут признаны в момент оплаты ткани, то есть в августе, если оплата была произведена в этом месяце.

Вывод

Выбор метода учета доходов и расходов - важное решение для любой компании. Метод начисления позволяет более точно отразить фактические доходы и расходы в соответствующем периоде, но может создавать виртуальную прибыль или долги. Кассовый метод прост в применении, но может искажать результаты работы бизнеса. Важно выбрать метод учета, который будет наиболее соответствовать особенностям компании и позволит принимать управленческие решения на основе актуальных данных.

См. также

Какие затраты относят группировки затрат по экономическим элементам?

Каковы особенности признания расходов при методе начисления?

Что нам скажет Википедия?

Для иллюстрации предположим, что организация реализовала товар на сумму 1 млн руб. 30 марта (это I квартал), а деньги за поставку так и не получила. При методе начисления доход в 1 млн руб. считается полученным в I квартале, так как прошла реализация, следовательно, организация должна заплатить налог на прибыль не позднее 28 апреля (п. 1 ст. 287, п. 3 ст. 289 НК РФ).

Период признания расхода при методе начисления также имеет свои особенности. Некоторые расходы организация обязана признавать раньше, чем они наступают в соответствии с условиями договора. К примеру, организация получила заем на несколько лет с выплатой процентов одной суммой в конце срока займа. Однако для целей налогового учёта компания-заемщик обязана признавать проценты в составе расходов ежемесячно (п. 8 ст. 272 НК РФ).

Ряд расходов НК РФ обязывает отражать в более поздние периоды по сравнению с периодом их несения. Особенно ярко это демонстрируется на примере прямых и косвенных расходов (ст. 318 НК РФ).

Налогоплательщик сам определяет, какие расходы относятся непосредственно к производству, то есть являются прямыми. По умолчанию к ним относится материальные расходы, расходы на оплату труда производственных рабочих с учётом страховых отчислений и амортизация производственного оборудования (п. 1 ст. 318 НК РФ). Такие расходы уменьшают налогооблагаемую прибыль пропорционально объему продукции, отгруженному покупателям. Конкретный порядок признания прямых расходов налогоплательщик устанавливает самостоятельно исходя из особенностей своего производства, однако в общем виде механизм изложен в статье 319 НК РФ.

Проиллюстрируем общий механизм на примере. Предположим, в I квартале прямые расходы организации на производство 800 ед. готовой продукции составили 800 тыс. руб. Если компания отгрузит в этом же периоде покупателям 100 ед. данной готовой продукции (без учёта остатков на складе), то её налогооблагаемую прибыль в этом периоде уменьшат прямые расходы в сумме 100 тыс. руб., если отгрузит 500 ед., то 500 тыс. руб. Оставшаяся сумма будет учтена в следующих периодах по мере отгрузки продукции.

Все прочие расходы являются косвенными и признаются в налоговом учёте в периоде их несения (п. 2 ст. 318 НК РФ).