Расчёт по страховым взносам (РСВ) — это ежеквартальный отчёт по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование. Узнайте, когда и как отчитаться по страховым взносам, включая нулевой расчёт, если деятельность не ведётся и выплат не было. Сроки сдачи, бланк, правильные КБК и другие детали отчетности.

Cодержание

Расчёт по страховым взносам (РСВ) — это ежеквартальный отчёт по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование. Его сдают все организации и предприниматели, которые являются страхователями, даже если нерегулярно уплачивают взносы за своих сотрудников. Расскажем, нужно ли сдавать нулевой РСВ, если деятельность не ведётся, сотрудников нет и выплат в отчётном периоде не было.

Нужно ли сдавать нулевой расчёт по страховым взносам

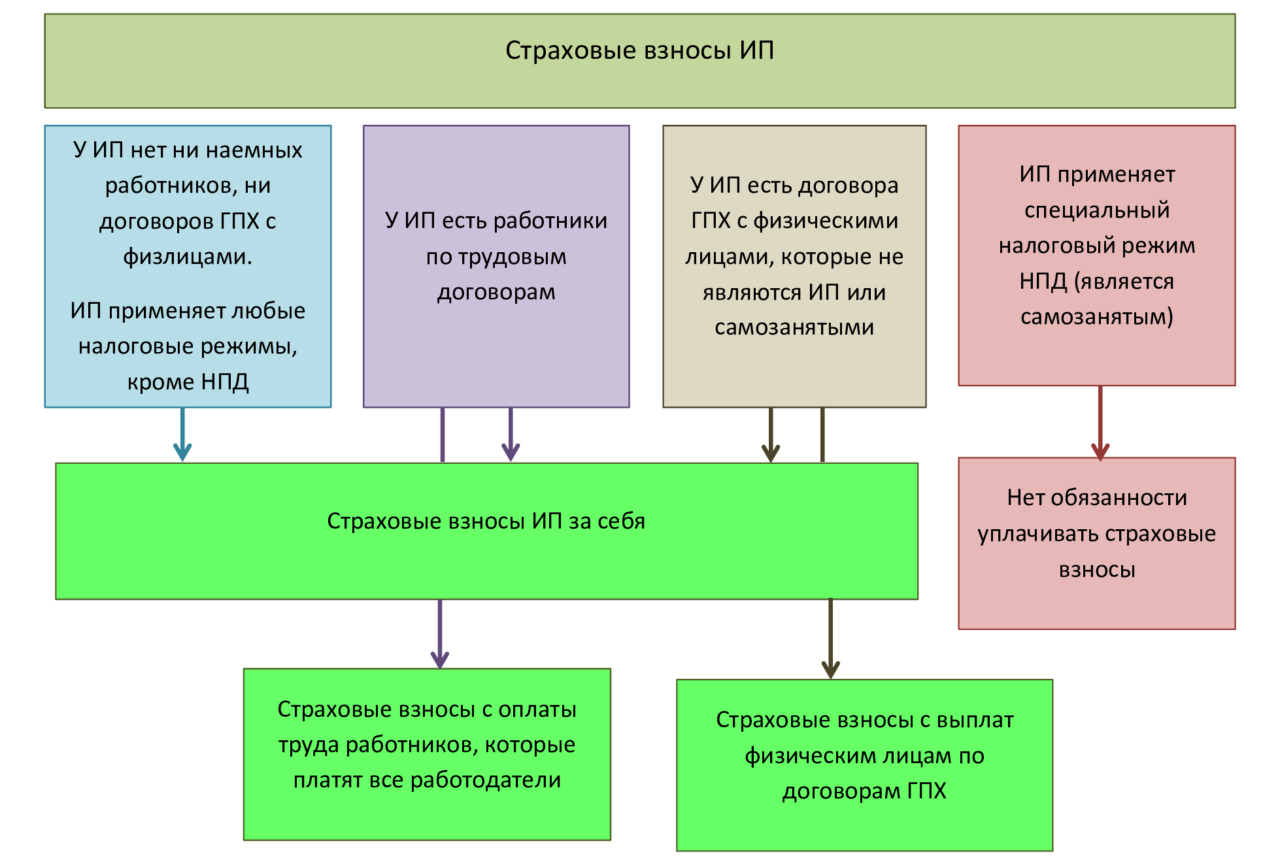

НК РФ обязывает страхователей, указанных в подп. 1 п. 1 ст. 419 НК РФ, подавать расчёт по страховым взносам (п. 7 ст. 431 НК РФ). В список страхователей входят организации, ИП и иные физлица, которые производят оплату трудовой деятельности других физлиц (ст. 420 НК РФ).

Если компания или ИП не ведёт фактической деятельности, не имеет в штате сотрудников и не организует работы по ГПД, то никаких выплат сотрудникам не производится. В такой ситуации данные для заполнения РСВ отсутствуют. Но не сдать его нельзя — нужно просто заполнить нулевой расчёт по страховым взносам.

Исключение составляют случаи, когда основание для начисления страховых взносов носит разовый характер. Поэтому нулевые отчёты не сдают:

- Организации сдают нулевой РСВ всегда, поскольку минимум одно лицо в штате есть — единоличный исполнительный орган. Исключением может быть только случай, когда в качестве такого органа выступает управляющая компания. Но во избежание споров с налоговиками лучше и в подобной ситуации подать нулевой отчёт.

Срок сдачи

По общему правилу организации, ИП и обычные физлица, которые делают выплаты физическим лицам, подают расчет по страховым взносам не позднее 25 числа месяца, следующего за расчетным (отчетным) периодом (ст. 423, п. 7 ст. 431 НК).

При нарушении срока представления РСВ работодателю грозит штраф по п. 1 ст. 119 НК.

Если не представите РСВ в течение 20 рабочих дней по истечении установленного срока сдачи расчета — могут заблокировать счета (п. 3.2 ст. 76 НК).

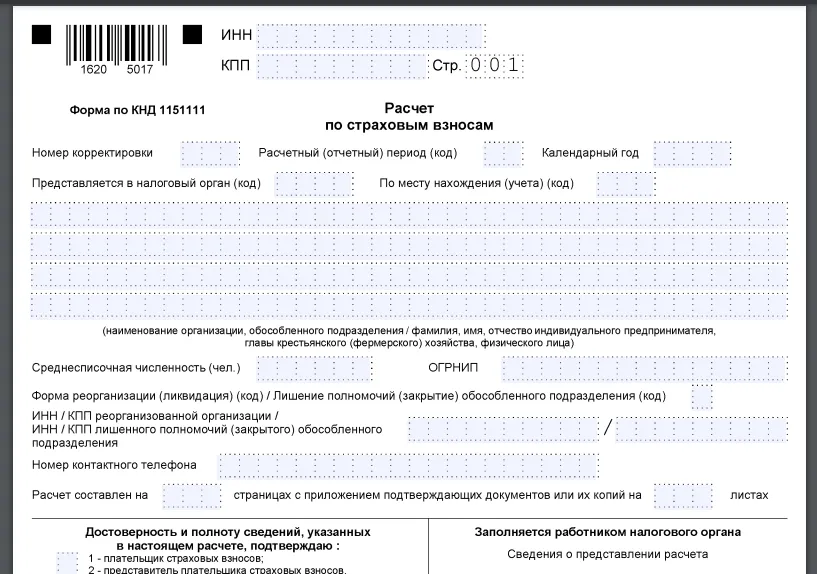

Какой бланк использовать

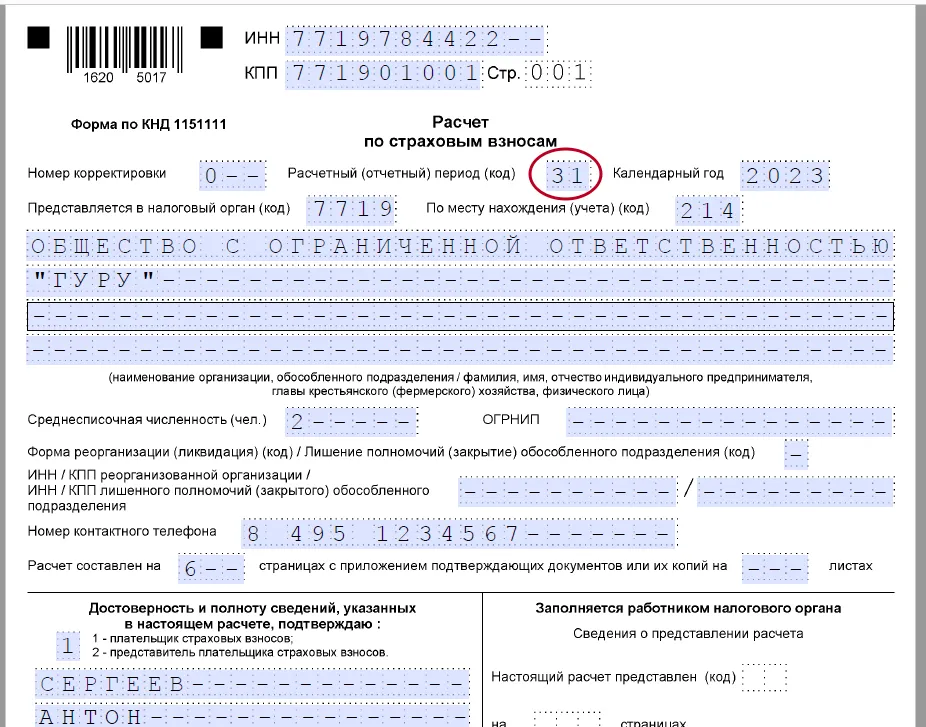

С 2023 года форма расчета по страховым взносам с КНД 1151111, порядок её заполнения и электронный формат отправки в налоговый орган утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/878.

Правильный КБК

Даже если уплачиваете налоги и взносы в рамках единого налогового платежа ЕНП на его КБК, в соответствующих полях расчета по страховым взносам нужно указывать КБК, предназначенные именно для уплаты взносов.

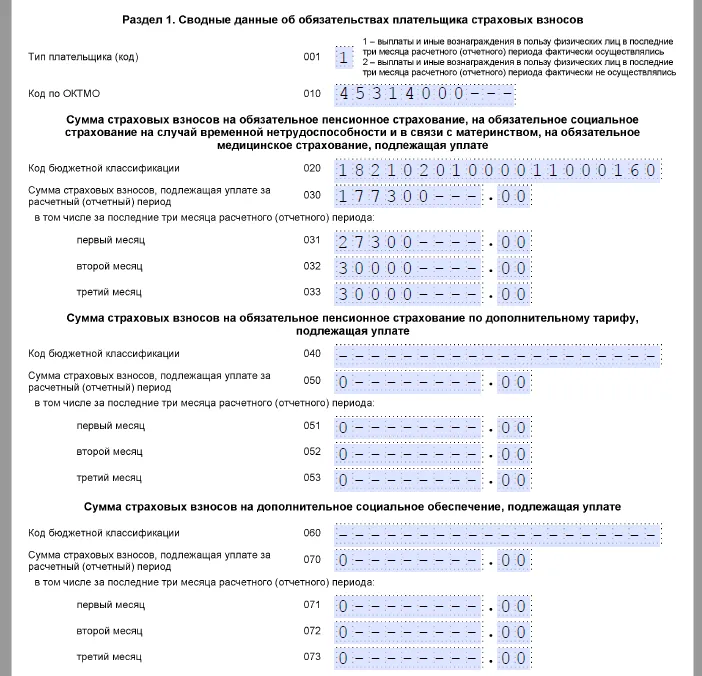

К примеру, в строке 020 раздела 1 ставят КБК для взносов по единому тарифу — 182 102 01000 01 1000 160.

Что включить в отчет

Обязательные листы части РСВ в 2023 году такие:

- Остальные листы — только для отдельных плательщиков. Например, кто платит взносы по доптарифу.

Сдавать ли нулевой РСВ за полугодие 2023

Работодатель, у которого по каким-либо причинам отсутствовали выплаты в пользу работников в первые 6 месяцев 2023 года, всё равно должен подать РСВ за этот период (письмо Минфина от 28.07.2022 № 03-15-05/73009).

При подаче нулевого РСВ работодатель включает в состав расчета (п. 3.2 Порядка заполнения):

- В разделе 1 в строках «в том числе за последние три месяца расчетного (отчетного) периода:» проставьте нули. Остальные заполните, как обычно.

Титульный лист

Укажите среднесписочную численность работников за первое полугодие 2023 года, рассчитанную в обычном порядке. Дробное значение округлите до целого. Руководствуйтесь п. 74 — 77.9 указания Росстата (утв. приказом от 30.11.2022 № 872).

Код расчетного (отчетного) периода для полугодия — 31.

Раздел 3

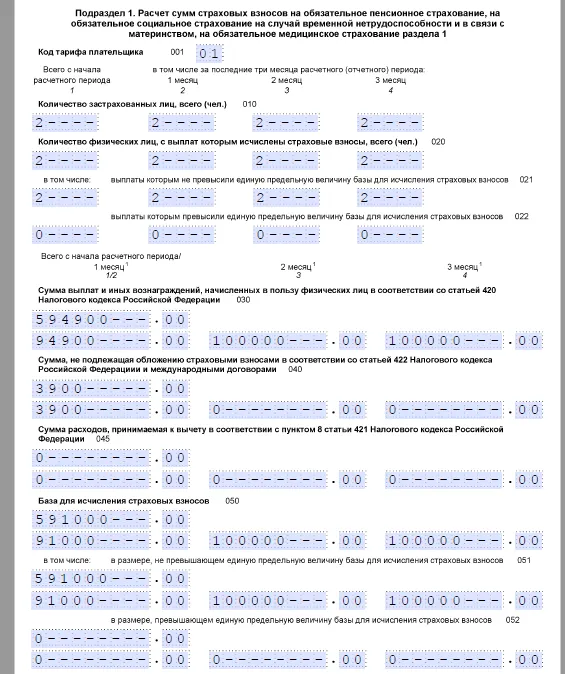

Заполните его на каждого работника, числившегося у вас за последние 3 месяца полугодия 2023.

Код категории застрахованного лица по общему тарифу взносов такой:

В графе 140 укажите все доходы работника — облагаемые и необлагаемые. Не показывайте только дивиденды и другие выплаты, не являющиеся объектом обложения по ст. 420 НК.

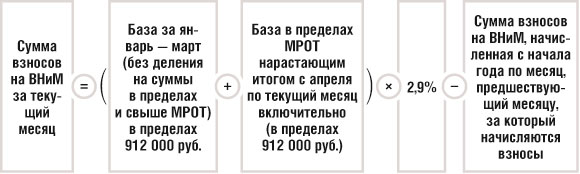

Куда и когда платить взносы на ОПС, ОМС и ВНиМ

С 01.01.2017 страховые взносы надо уплачивать по реквизитам ФНС на новые КБК. Это относится и к взносам за декабрь 2016 года, перечисляемым в 2017 году (Информация ФСС). Срок уплаты останется прежним – не позднее 15-го числа месяца, следующего за месяцем, за который начислены взносы (п. 3 ст. 431 НК РФ в редакции, действующей с 01.01.2017).

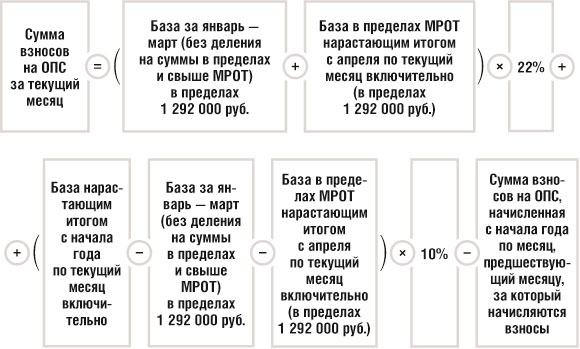

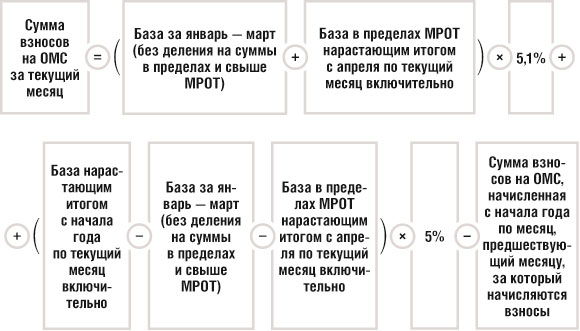

Объект и тарифы взносов в 2017 году останутся теми же, что и в 2016 году. По-прежнему будет ежегодно устанавливаться и предельная база.

Лимиты ожидаемо выросли.

Итак, лимит по пенсионным взносам с 2017 года составляет 876 000 рублей вместо 796 000 рублей. А по взносам на социальное страхование лимит повышен с 718 000 до 755 000 рублей. Предельную величину определяют нарастающим итогом с начала года в отношении каждого застрахованного лица. Так предусмотрено Постановлением Правительства РФ от 29.11.2016 № 1255.

Что касается взносов на обязательное медицинское страхование, то тут без перемен – как не было лимита, так его и нет. И вряд ли появится, если его отменили в 2015 году и стали утверждать отдельные нормативы для пенсионных и медицинских взносов.

Как отчитываться по взносам на ОПС, ОМС и ВНиМ

Формы РСВ-1 и 4-ФСС за 2016 год и более ранние отчетные (расчетные) периоды, а также «уточненки» за эти периоды надо подавать в ПФР и ФСС по старым правилам (Письмо ФСС от 17.08.2016 № 02-09-11/04-03-17282 (п. 1), Информация ФСС, Информация ПФР, Информация ФНС).

Отчетность за периоды 2017 года нужно сдавать в ИФНС. Форма единого расчета по страховым взносам (на ОПС, ОМС и ВНиМ) утверждена приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Он объединяет в себе данные сразу из четырех отчетов в фонды: РСВ-1 ПФР, 4-ФСС, РСВ-2 ПФР и РВ-3 ПФР. Расчет вместе с форматом и порядком заполнения утверждены приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Новый расчет визуально очень сильно отличается от всех отчетов в фонды. Но самое главное изменение заключается в том, что в нем нигде не нужно отражать перечисленные взносы, то есть показывать надо только начисления. А сколько фактически заплатили, налоговики увидят из карточки расчетов с бюджетом.

Действительно, единый расчет по взносам ожидаемо достаточно большой, но заполнять в нем все разделы не придется. Например, раздел 2 посвящен главам крестьянско-фермерских хозяйств. А многие приложения-установления к разделу 3 — непонятно для кого. Но справочника по новому расчету нет, и будет ли — тоже пока неясно.