В данной статье мы рассмотрим специфику УСН (Упрощенной системы налогообложения) с объектом налогообложения "Доходы минус расходы" и ответим на вопрос, какие расходы можно учесть при применении данной системы. Узнайте список разрешенных расходов и порядок их признания для снижения налоговой нагрузки. Более подробно на сайте Бух-в-помощь.

Cодержание

УСН, ОСНО, ПСН, НПД, ЕСХН - это системы налогообложения, которые определяют налоговую нагрузку предпринимателя. В данной статье мы рассмотрим специфику УСН (Упрощенной системы налогообложения) с объектом налогообложения "Доходы минус расходы" и ответим на вопрос, какие расходы можно учесть при применении данной системы.

Общие положения УСН Доходы минус расходы

УСН Доходы минус расходы имеет ряд преимуществ, включая дифференцированную налоговую ставку. Обычная ставка УСН Доходы минус расходы составляет 15%, но в некоторых регионах она может быть снижена до 5%. Такое снижение налоговой ставки применяется для привлечения инвестиций, развития определенных видов деятельности и решения вопросов занятости населения.

Закон о дифференцированных налоговых ставках УСН Доходы минус расходы принимается на местном уровне ежегодно и определяет ставку налога в каждом конкретном регионе. Ставки от 5% до 15% применяются при соблюдении обычных лимитов УСН.

Налоговая база УСН Доходы минус расходы

Предприниматели, применяющие УСН Доходы минус расходы, имеют возможность вычитать из налогооблагаемой базы сумму понесенных расходов. Таким образом, чем больше расходов учтено, тем меньше будет налог. Однако не все расходы могут уменьшать налогооблагаемую базу, а для тех, что могут, существуют определенные условия.

Список разрешенных расходов при УСН Доходы минус расходы

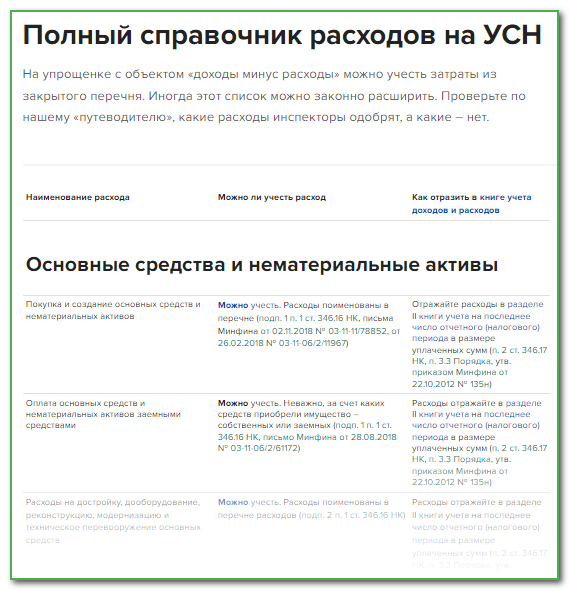

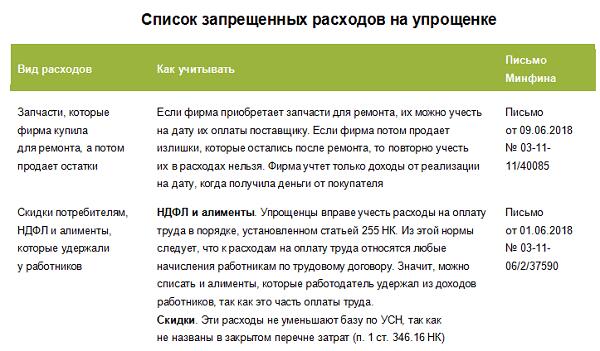

Список разрешенных расходов, которые могут быть учтены при применении УСН Доходы минус расходы, содержится в статье 346.16 Налогового кодекса РФ. Это закрытый перечень расходов, который нельзя расширять.

| Расходы при УСН |

|---|

| Расходы на покупку товаров для перепродажи |

| Расходы на оплату услуг |

| Расходы на аренду помещений |

| Расходы на транспортные услуги |

| Расходы на коммунальные услуги |

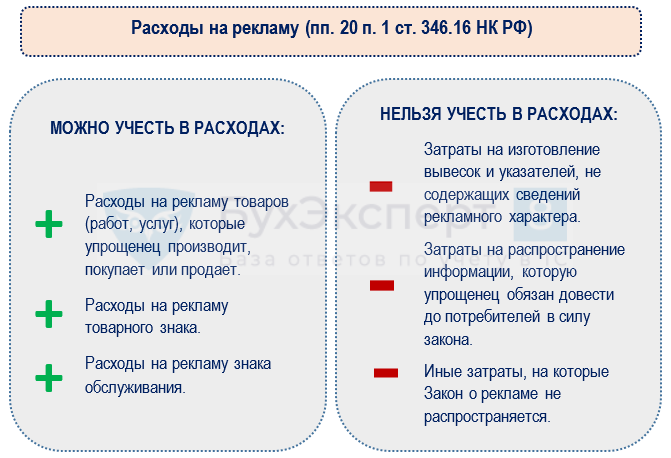

| Расходы на рекламу и маркетинг |

| Расходы на офисное оборудование и расходные материалы |

| Расходы на обучение и развитие сотрудников |

| Расходы на юридические и бухгалтерские услуги |

Данный список является исчерпывающим, и применение других расходов не допускается.

Порядок признания расходов на УСН

Для того чтобы вычесть из доходов какой-либо расход при применении УСН Доходы минус расходы, необходимо соблюсти определенные правила.

Порядок признания расходов прописан в статье 346.17 НК РФ. Расходы могут быть учтены, если выполняются следующие два условия:

- Расходы должны быть документально подтверждены.

- Расходы должны быть признаны после получения товаров (оказания услуг) и оплаты.

Таким образом, расходы становятся учитываемыми только после поступления товаров (услуг) и их оплаты. Например, если предприятие оплатило партию сырья в декабре 2022 года, но получило товары в январе 2023 года, расход будет учтен только в январе 2023 года.

Расходы на товары для перепродажи

Расходы на закупку товаров для перепродажи учитываются только после их реализации. То есть расходом они становятся в момент продажи товара конечному покупателю. Если один и тот же товар был приобретен по разным ценам, необходимо учесть соответствующую сумму при продаже.

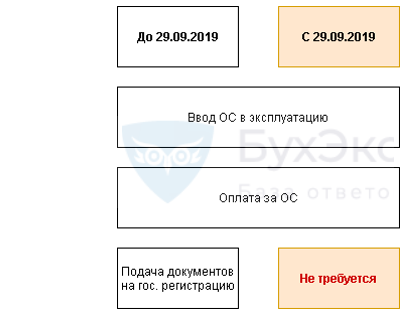

Расходы на основные средства

Расходы на основные средства также имеют особые правила учета. Они могут быть учтены только по мере использования или реализации этих средств. Например, при аренде торгового помещения, расходы на аренду должны быть учтены по мере получения актов выполненных работ и оплаты соответствующих сумм.

Важно отметить, что применение УСН Доходы минус расходы требует внимательного отношения к каждому платежу и соблюдения необходимых условий для учета расходов. Только при соблюдении всех правил и условий предприниматель сможет снизить сумму налога и использовать все преимущества данной системы налогообложения.

Что нам скажет Википедия?

Материальная помощь не учитывается в составе оплаты труда, а значит не уменьшает налогооблагаемую базу по расчету налога на прибыль и налога при УСН. Работодатель не вправе учесть выплаченную материальную помощь в составе расходов, уменьшающих базу по этим налогам на основании п. 23 ст. 270, п. 2 ст. 346.16 НК РФ. Однако, согласно письму Минфина от 02.09.2014 № 03-03-06/1/43912 материальная помощь может учитываться в составе оплате труда, то есть она может учитываться в расходах на оплату труда, если она была предусмотрена внутренними кадровыми документами организации (коллективным договором, трудовым соглашением) и связана с выполнением трудовых обязанностей (например, матпомощь к отпуску).

Материальная помощь в денежной и в натуральной форме является доходом сотрудника, а значит данные выплаты облагаются НДФЛ, страховым взносам согласно п. 1 ст. 210 НК РФ. Однако к материальной помощи можно применить вычет по НДФЛ в размере 4000 рублей раз в год согласно п. 28 ст. 217 НК РФ, вычет по страховым взносам также в размере 4000 рублей раз в год согласно подп. 11 п. 1 ст. 422 НК РФ. Также предоставляется сотруднику вычет по НДФЛ и страховым взносам к материальной помощи, выплаченной в первый год при рождении ребёнка, в размере 50000 рублей каждому из родителей согласно письму ФНС РФ от 05.10.2017 N ГД-4-11/20041@. Не облагается НДФЛ и страховыми взносами в полном объёме материальная помощь, выплаченная организацией сотруднику: в связи со смертью члена семьи (супруги, детей, родителей) на основании п. 8 ст. 217, пп. 3 п. 1 ст. 422 НК РФ, пп. 3 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ; в связи с чрезвычайными обстоятельствами или террористическими актами, в результате которых пострадал сотрудник или члены его семьи; для льготных категорий сотрудников, имеющим право на соцподдержку за счет государственного бюджета.