НДС является объектом возмещения, если вычеты за квартал превышают сумму исчисленного налога. В этом случае налогоплательщик имеет право на возврат НДС, который был уплачен поставщикам в составе оплаты товаров, работ или услуг. Однако, возмещение НДС по заявлению не всегда приводит к уплате процентов. В данной статье разберем, в каких случаях это возможно, что делать при отказе и как его избежать.

Cодержание

НДС является объектом возмещения, если вычеты за квартал превышают сумму исчисленного налога. В этом случае налогоплательщик имеет право на возврат НДС, который был уплачен поставщикам в составе оплаты товаров, работ или услуг. Однако, возмещение НДС по заявлению не всегда приводит к уплате процентов. В данной статье разберем, в каких случаях это возможно, что делать при отказе и как его избежать.

Что такое возмещение НДС

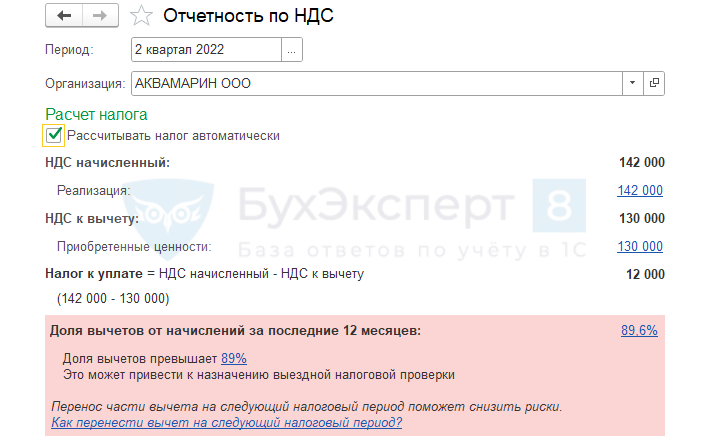

По итогам квартала, возникает ситуация, когда сумма вычетов по НДС превышает исчисленный налог. В таком случае, налогоплательщику предоставляется право на возврат НДС из бюджета, который был уплачен поставщикам. Полученный НДС может быть использован тремя способами:

- Оплата поставщикам;

- Перечисление в бюджет;

- Списание на будущие налоговые периоды.

Право на возмещение НДС чаще всего возникает у экспортеров и компаний, которые в течение квартала продали больше, чем приобрели.

Порядок возмещения НДС

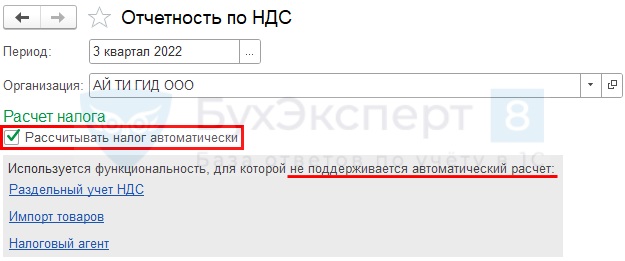

Для получения возмещения НДС необходимо пройти специальную процедуру, которая включает в себя подачу декларации и прохождение камеральной проверки. Существуют два доступных варианта для этого:

Общий порядок возмещения

Данный порядок доступен для всех налогоплательщиков. Алгоритм состоит из следующих шагов:

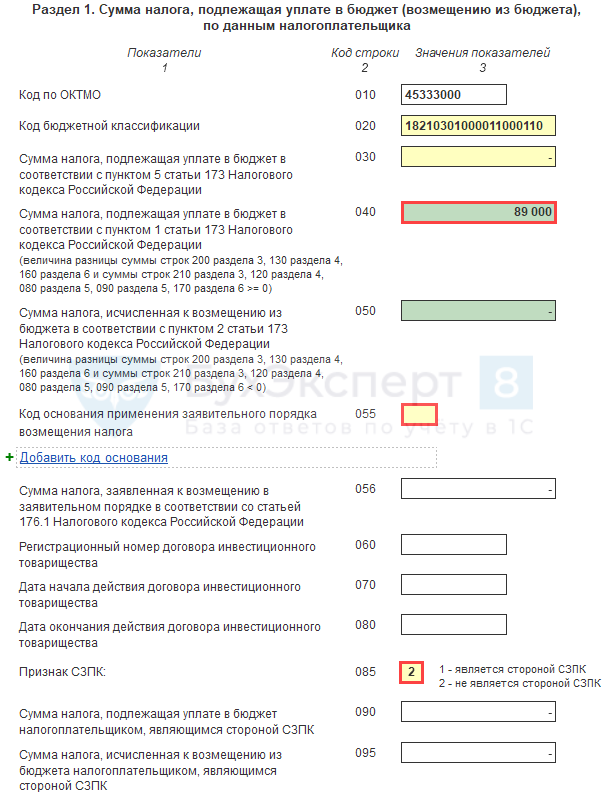

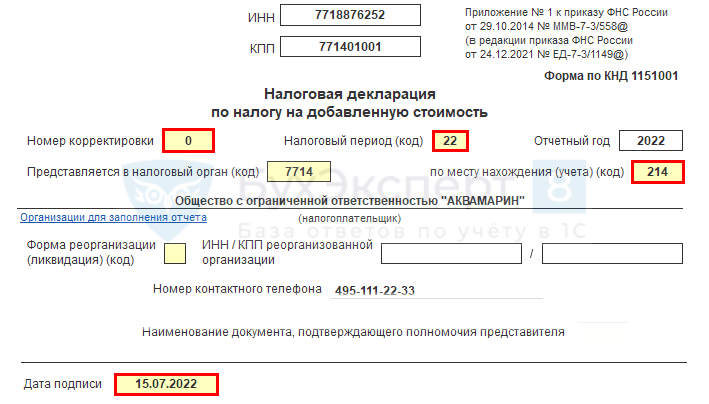

- Подача декларации по НДС;

- Проведение камеральной проверки;

- Принятие решения о возмещении НДС.

Время проведения камеральной проверки составляет до три месяцев. Если нарушений не выявлено, решение о возмещении НДС принимается в течение семи рабочих дней после окончания проверки, а деньги поступают на счет в течение пяти дней.

Заявительный порядок возмещения

До 2022 года заявительный порядок был доступен только крупным компаниям, участникам налогового мониторинга и налогоплательщикам с поручительством или банковской гарантией. Однако, с 2022 года право на заявительное возмещение НДС получили почти все компании, достаточно соответствовать определенным условиям:

- Подача заявления о возмещении НДС;

- Подача уточненной декларации по НДС;

- Проведение камеральной проверки уточненной декларации;

- Принятие решения о возмещении НДС.

Особенность заявительного порядка заключается в том, что возмещение НДС происходит "авансом" до окончания камеральной проверки. Однако, в случае выявления нарушений в ходе проверки, налоговые органы могут отменить возмещение НДС и потребовать его возврата с процентами.

См. также

Отказ в возмещении НДС

Решение об отказе в возмещении НДС принимается налоговыми органами после камеральной проверки декларации. Отказ не всегда влечет за собой привлечение налогоплательщика к ответственности. Даже профессиональные бухгалтеры могут допускать ошибки при расчете НДС, которые приводят к занижению или завышению налога. Решение о подаче уточненки зависит от конкретной ситуации.

Когда корректировка НДС обязательна

Уточненку следует подавать в следующих случаях:

- Ошибка привела к занижению суммы уплачиваемого налога;

- Стороны снизили цену реализованных товаров или услуг, что приводит к увеличению суммы НДС к уплате;

- Нет необходимых документов, подтверждающих обоснованность нулевой ставки по НДС;

- ИФНС требует внести корректировки в декларацию.

Когда подавать уточненку не обязательно

Уточненку можно не подавать, если ошибка не влияет на сумму НДС к уплате или приводит к завышению налога. В этом случае подача уточненки является правом налогоплательщика, а не обязанностью.

Ошибки, которые не влияют на сумму НДС, включают ошибки в номере или дате счета-фактуры, номере ГТД, реквизитах контрагента и других. В таком случае, уточненку подавать не обязательно, однако, налоговый орган может потребовать пояснения и корректировку декларации.

Пример с отказом в возмещении НДС

Одним из примеров с отказом в возмещении НДС является ситуация, когда компания подала заявление о возмещении НДС в размере 67 млн рублей. После проведения камеральной проверки первичной декларации, компания подала уточненку с уменьшенной суммой налога к возмещению. Налоговые органы прекратили камеральную проверку и потребовали компании вернуть возмещенный НДС вместе с начисленными процентами.

Компания вернула налог и уплатила проценты, после чего представила еще одну уточненку с дальнейшим уменьшением суммы НДС к возмещению. После проведения камеральной проверки этой уточненной декларации, компания получила полное возмещение заявленной суммы НДС.

Компания обратилась в налоговый орган с заявлением о возврате уплаченных процентов, ссылаясь на отсутствие правонарушений и подтверждение правомерности возмещения НДС. Однако, налоговые органы отказали в возврате процентов, ссылаясь на универсальный характер положений налогового законодательства.

Суды первой и апелляционной инстанций не нашли нарушений в действиях налоговиков и поддержали решение о отказе в возврате процентов. Они указали, что налоговый орган имеет право отменить возмещение НДС и потребовать его возврата с процентами в случае выявления ошибок при проведении камеральной проверки.

Заключение

Уточненка по заявительному НДС не всегда приводит к уплате процентов. В случае отказа в возмещении НДС, налогоплательщику следует обратиться в налоговые органы с соответствующими обоснованиями и доказательствами. Важно учесть, что проведение камеральной проверки может привести к отмене возмещения НДС и требованию его возврата с процентами. Поэтому, необходимо внимательно подходить к расчетам НДС и своевременно подавать уточненку в случае необходимости.