В 2023 году вступили в силу изменения в порядке уплаты НДФЛ с авансов. Работодатели обязаны удерживать и перечислять налог с аванса. Работники могут получать налоговый вычет с аванса, соблюдая ограничения и лимиты по суммам вычетов и доходам. Узнайте как правильно рассчитывать НДФЛ с аванса. Бух-в-помощь.

Cодержание

Введение

В 2023 году был внесен ряд изменений в порядок уплаты НДФЛ, касающихся авансовых выплат работникам. В данной статье мы рассмотрим как удерживать и платить НДФЛ с аванса, как изменилась отчетность и в какие сроки ее подавать.

НДФЛ с аванса

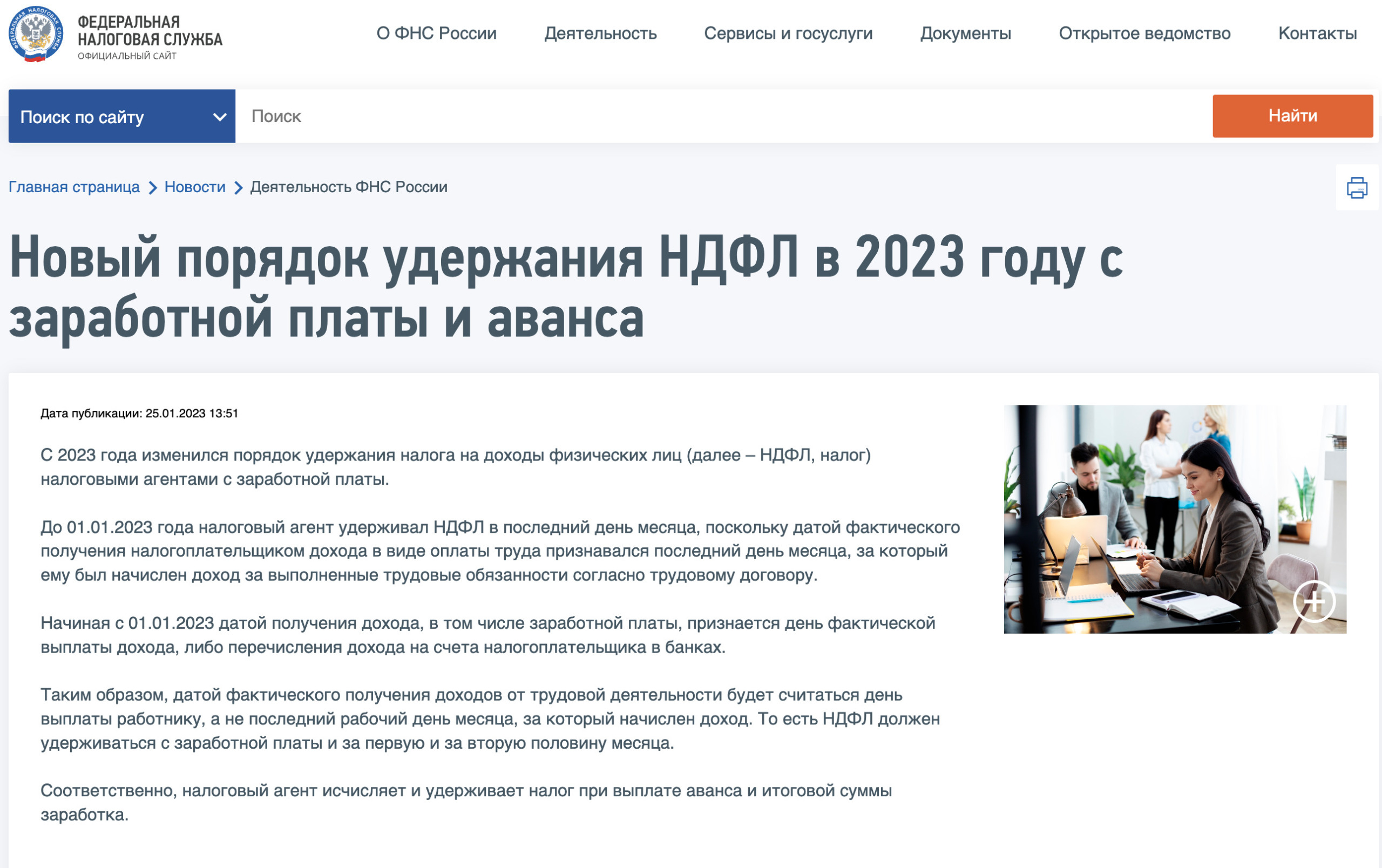

Согласно положениям Федерального закона от 14.07.2022 № 263-ФЗ, с 2023 года датой получения дохода в виде оплаты труда считается не последний рабочий день месяца, а фактический день выплаты сотруднику. Это означает, что теперь работодатели обязаны удерживать и перечислять НДФЛ при выплате авансов. Важно отметить, что если аванс составляет значительную часть общей суммы заработной платы, то необходимо увеличить размер выплаты, чтобы избежать значительного удержания НДФЛ и получить установленную сумму на руки. Эти требования также распространяются на каждую выплату дохода, включая больничные и отпускные.

Начиная с 2023 года, каждая выплата относится к тому месяцу, когда деньги были выданы. Например, если аванс выплачивается 25 июля, а заработная плата 10 августа, то аванс считается доходом июля, а зарплата - доходом августа.

Также следует отметить, что с 2023 года было отменено положение п. 9 ст. 226 НК РФ, которое запрещало платить НДФЛ налоговым агентам за свой счет. Теперь работодатели могут перечислять средства на ЕНС (единый налоговый счет) в счет предстоящей уплаты НДФЛ до удержания налогового вычета у сотрудников.

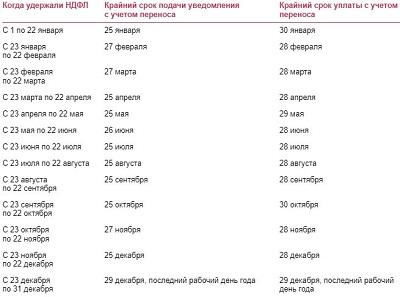

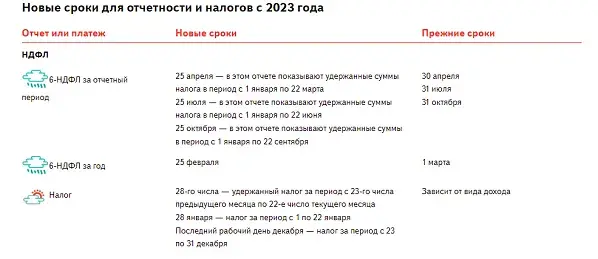

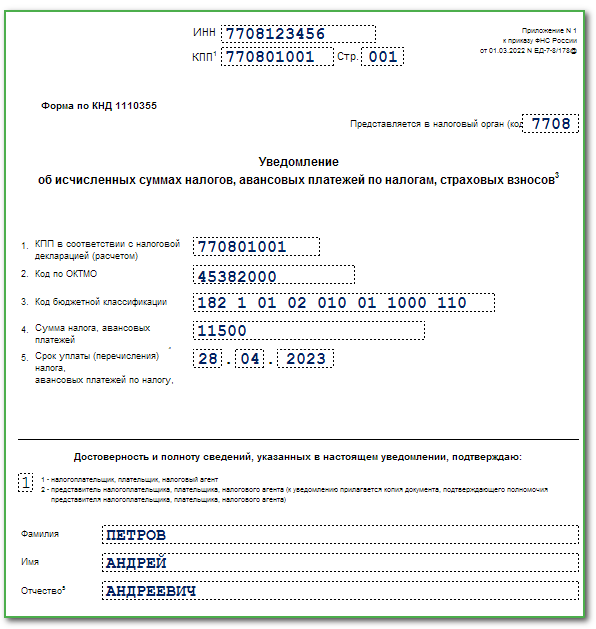

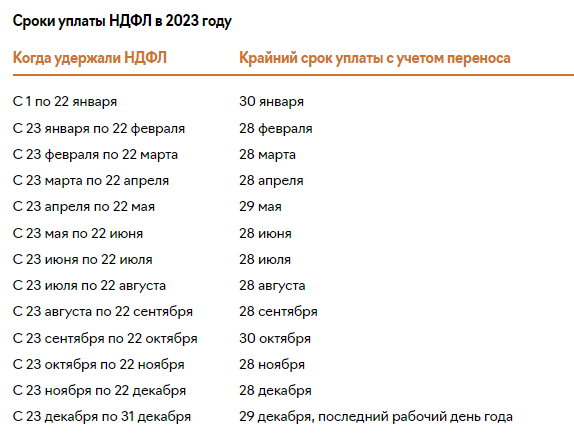

Сроки уплаты

Согласно Вере Андрейкиной, налоговому консультанту и основателю школы PROналоги, НДФЛ, удержанный за период с 23 числа предыдущего месяца по 22 число текущего месяца, должен быть уплачен не позднее 28 числа текущего месяца. Работодатель также имеет возможность самостоятельно оплатить НДФЛ из собственных средств, не дожидаясь общего расчетного листка.

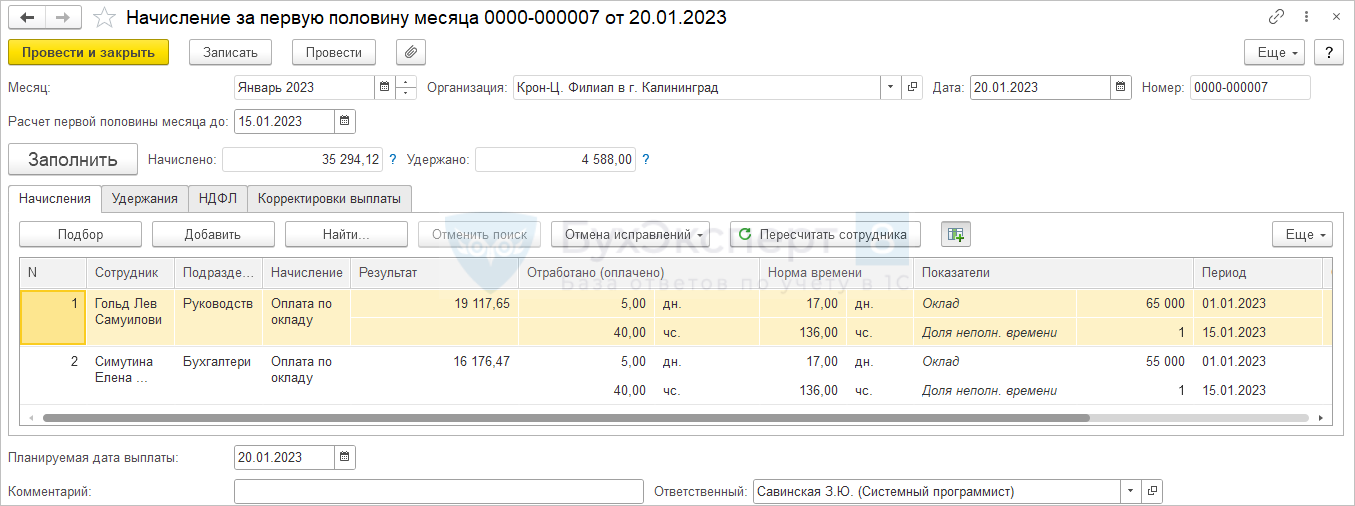

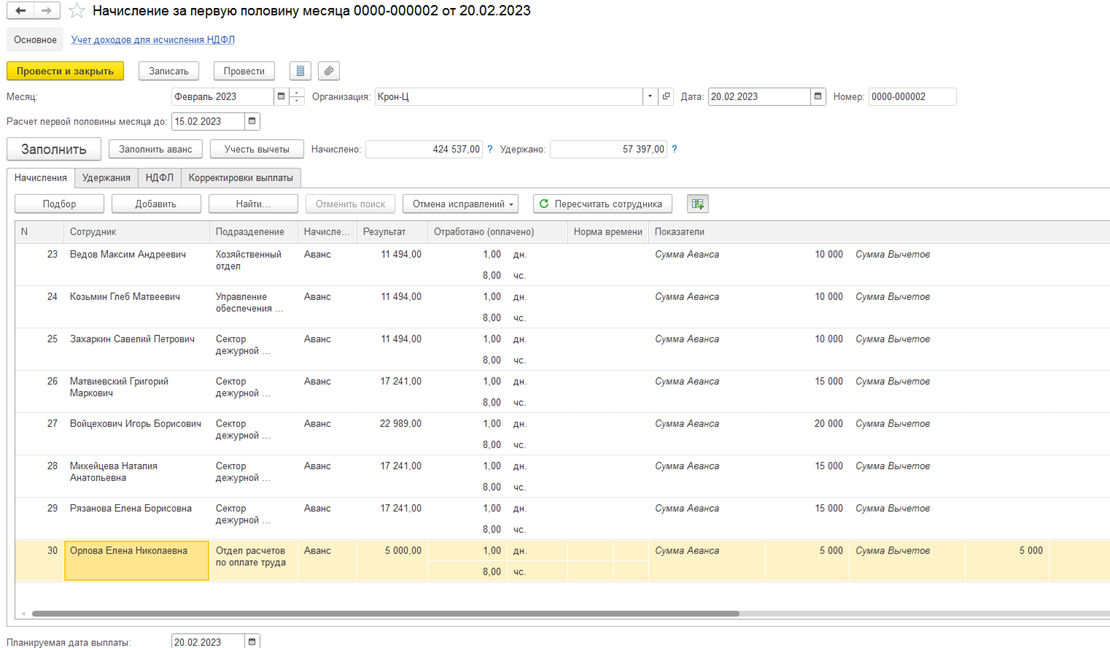

Расчет НДФЛ

Размер НДФЛ напрямую зависит от суммы аванса. Аванс следует считать пропорционально времени, отработанному сотрудником в первой половине месяца. Например, если в первой половине месяца не было рабочих дней из-за болезни, то аванс можно не выплачивать. При расчете НДФЛ также учитываются праздничные дни в первой половине месяца.

Пример: Предположим, что у сотрудника есть один ребенок, и он имеет стандартный налоговый вычет в размере 1400 рублей. Зарплата за первую половину марта выплачивается 25 марта, а за вторую - 10 апреля. В данном случае, вычет можно применить к обеим выплатам, так как они относятся к разным месяцам, независимо от того, когда они были начислены.

Однако, при выплате дохода 25 апреля, вычет уже нельзя применить, так как апрельский вычет был предоставлен при выплате дохода 10 апреля.

Работник имеет возможность получить налоговый вычет с аванса в связи с изменениями в порядке удержания НДФЛ. Теперь налог удерживается при каждой выплате зарплаты, включая аванс. Следовательно, налоговые вычеты могут быть предоставлены к любой части зарплаты или к обеим, если одной части недостаточно для получения вычета в полном размере. Главное требование - соблюдение ограничений по суммам вычетов в месяц и лимита по доходам, при превышении которого предоставление вычета прекращается (в случае стандартных вычетов).

Пример 1: Предположим, что заработная плата работника составляет 30 000 рублей (15 000 рублей аванс + 15 000 рублей окончательный расчет). Работник имеет право на налоговый вычет по НДФЛ на двоих детей в размере 2800 рублей (1400 + 1400). При выплате аванса, бухгалтер рассчитал НДФЛ с учетом вычета. В результате, общая сумма НДФЛ составляет 3536 рублей (1586 + 1950 или (30 000 - 2800) х 13%), а зарплата к выдаче составляет 26 464 рубля.

Пример 2: Допустим, что у работника есть второй ребенок, являющийся инвалидом II группы. На этого ребенка применяется дополнительный вычет в размере 12 000 рублей в месяц. Кроме того, работник имеет право на стандартный вычет на себя в размере 3000 рублей. При расчете НДФЛ учитывается следующая сумма вычетов: 17 800 рублей (1400 + 1400 + 12 000 + 3000). Если сумма вычетов превышает сумму выплаты, то НДФЛ с аванса равен 0. В данном примере, налоговая сумма к уплате составляет 1586 рублей ((15 000 - 2800) х 13%). Таким образом, общая сумма НДФЛ в месяц составляет 1586 рублей ((30 000 - 17 800) х 13%), а на руки работнику будет выдано 28 414 рублей.

Заключение

С 2023 года вступили в силу изменения в порядке уплаты НДФЛ с авансов. Теперь работодатели обязаны удерживать и перечислять налог с аванса своих сотрудников. При этом работники могут получать налоговый вычет с аванса, если соблюдаются ограничения и лимиты по суммам вычетов и доходам. Важно правильно рассчитывать НДФЛ с аванса, учитывая пропорциональное время отработки и применение вычетов.