Сроки и порядок представления расчета по форме 6-НДФЛ за 2 квартал 2017 года. Как заполнить расчет, куда подавать и санкции за нарушения. Инструкция и образец заполнения.

Cодержание

Сроки и порядок представления расчета

Обобщенный квартальный расчет исчисленного и удержанного НДФЛ сдается в инспекцию уже второй год подряд, но вопросы по заполнению формы тем не менее остаются.

Отчитаться за прошлый год надо по обновленной форме до 02.04.2018.

Расчет сдают налоговые агенты (п. 2 ст. 230 НК РФ).

Нулевой расчет не подается, если НДФЛ-облагаемые доходы не начислялись и не выплачивались (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

Если «нулевка» все же подана, то ИФНС ее примет (письмо ФНС РФ от 04.05.2016 № БС-4-11/7928@).

Расчеты за I квартал, полугодие и 9 месяцев подаются не позднее последнего дня месяца, следующего за указанным периодом. Поэтому квартальные расчеты в 2017 году представляется в следующие сроки (п. 7 ст. 6.1, п. 2 ст. 230 НК РФ):

| Период расчета | Срок представления |

|---|---|

| I квартал | не позднее последнего дня апреля |

| II квартал | не позднее последнего дня июля |

| III квартал | не позднее последнего дня октября |

| IV квартал | не позднее последнего дня января |

Годовой расчет сдается так же, как и справки 2-НДФЛ: за 2017 год — не позднее 02.04.2018 (1 апреля – выходной).

Расчет 6-НДФЛ представляется только в электронной форме по ТКС, если в налоговом (отчетном) периоде доходы выплачены 25 и более физлицам, если 24 и менее, то работодатели сами решают как подать форму: виртуально или на бумаге (п. 2 ст. 230 НК РФ).

По общему правилу подавать расчет нужно в ИФНС по месту учета организации (регистрации ИП по месту жительства).

При наличии обособленных подразделений (ОП) расчет по форме 6-НДФЛ подается организацией в отношении работников этих ОП в ИФНС по месту учета таких подразделений, а также в отношении физлиц, получивших доходы по гражданско-правовым договорам в ИФНС по месту учета ОП, заключивших такие договоры (п. 2 ст. 230 НК РФ).

Расчет заполняется отдельно по каждому ОП независимо от того, что они состоят на учете в одной инспекции, но на территориях разных муниципальных образований и у них разные ОКТМО (письмо ФНС РФ от 28.12. 2015 № БС-4-11/23129@).

Если ОП находятся в одном муниципальном образовании, но на территориях, подведомственных разным ИФНС, организация вправе встать на учет в одной инспекции и подавать расчеты туда (п. 4 ст. 83 НК РФ).

Работник трудился в разных филиалах. Если в течение налогового периода сотрудник работал в разных филиалах организации и его рабочее место находилось по различным ОКТМО, налоговый агент должен представить по такому сотруднику несколько справок 2-НДФЛ (по числу комбинаций ИНН — КПП — код ОКТМО).

В части справки налоговый агент имеет право представлять множество файлов: до 3 тыс. справок в одном файле.

Кто должен отчитаться

Для начала напомним о том, кто должен озаботиться вопросом о сдаче расчета по форме 6-НДФЛ за первое полугодие 2017 года.

Сдать в ИФНС расчет по форме 6-НДФЛ за 2 квартал 2017 года обязаны все налоговые агенты по подоходному налогу (п. 2 ст. 230 НК РФ). Напомним, что налоговые агенты по НДФЛ – это, как правило, работодатели (фирмы и ИП) выплачивающие доходы по трудовым договорам. Также к налоговым агентам относят заказчиков – организации и ИП, выплачивающие доходы исполнителям на основании гражданско-правовых договоров (например, подряда или оказания услуг).

Если выплаты в первом полугодии отсутствовали

Если в период с 1 января по 30 июня 2017 организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали и не перечисляли НДФЛ в бюджет, то сдавать расчет 6-НДФЛ за полугодие не нужно. Объясняется это тем, что в подобной ситуации организация или ИП не считается налоговым агентом. Однако заметим, что организация (или предприниматель) вправе представить в ИФНС нулевой расчет. См. «Нулевой 6-НДФЛ: нужно ли его сдавать и зачем».

Если в первом полугодии была разовая выплата

Возможна ситуация, когда доходы были начислены и выплачены только один раз в первом полугодии (например, в первом квартале 2017 года). Нужно ли тогда сдавать 6-НДФЛ за 2 квартал? Да, в таком случае расчеты 6-НДФЛ нужно сдавать не только за 1 квартал, но и за полугодие, девять месяцев и за весь 2017 год. Ведь расчет 6-НДФД заполняется нарастающим итогом. Если выплата в пользу физического лица была разовая, то в течение всего года она будет фигурировать в отчете.

Какие выплаты должны попасть в расчет

В расчет по форме 6-НДФЛ за первое полугодие 2017 года нужно перенести все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенности отражения отпускных, больничных и премий.

Форма 6-НДФЛ содержит обобщенную информацию о налоге, уплаченном с доходов работников, и подается ежеквартально. В ней подлежат отражению суммы доходов, а также исчисленные и уплаченные с них суммы налога.

Подается расчет 6-НДФЛ всеми налоговыми агентами. Крайняя дата сдачи за год — 1 апреля. Однако в этом году она приходится на выходной, поэтому подать расчет за 2017 год нужно до 2 апреля 2018 года.

Куда подавать: нюансы

Обычно расчет подается налоговыми агентами в «свою» ИФНС, то есть по месту учета компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчет по месту учета каждого из них. В форму включаются доходы и НДФЛ работников этого подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придется подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

- Наименование налогового агента (юридического лица) — подразделение;

- Адрес места нахождения подразделения;

- ИНН налогового агента (юридического лица) — подразделения;

- КПП налогового агента (юридического лица) — подразделения;

- Код ОКТМО муниципального образования, на территории которого находится подразделение.

Смена адреса

Если в течение налогового периода компания «переехала» в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

- Расчет за период до смены адреса;

- Расчет за период после смены адреса.

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

См. также

Новая форма 6-НДФЛ

18 января 2018 года ФНС своим приказом № ММВ-7-11/18@ утвердила новую форму 6-НДФЛ, но она вступит в силу лишь с 26 марта 2018 года. Пока отчитываться нужно по старой форме, утвержденной приказом ФНС от 14.10.2015 № ММВ-7-11/450@.

Однако за следующий квартал в любом случае придется подавать уже новую форму, поэтому рассмотрим, что в ней изменилось.

Новшества в основном касаются реорганизованных юридических лиц. С 1 января текущего года в случае неподачи компанией 6-НДФЛ до реорганизации это должен сделать ее правопреемник. В связи с этим изменения формы и порядка ее заполнения таковы:

- В титульном листе устанавливается порядковый номер расчета за год;

- В титульном листе указывается наименование (фамилия, имя, отчество) руководителя налогового агента;

- В титульном листе указывается ИНН налогового агента (юридического лица) — подразделения;

- В титульном листе указывается КПП налогового агента (юридического лица) — подразделения;

- Заполняемые графы в разделе 1 расширены;

- В разделе 2 введены дополнительные графы для указания сумм исчисленного и удержанного налога;

- В разделе 3 добавлены сведения о реорганизации юридического лица;

- В разделе 4 указываются сведения о представителе налогового агента;

- В разделе 5 устанавливаются требования к оформлению приложения.

Кроме того, небольшие изменения коснутся всех налоговых агентов, а именно:

- Уточнение условий для представления расчета на бумажном носителе;

- Указание нового адреса ФНС по вопросам заполнения расчета.

Санкции за нарушения

За нарушения срока и формы подачи 6-НДФЛ предусмотрена налоговая и административная ответственность.

| Тип нарушения | Санкция |

|---|---|

| Несвоевременное представление расчета | Штраф на сумму 5% от начисленного и удержанного налога, но не менее 1000 рублей |

| Несоответствие формы расчета требованиям | Штраф на сумму 500 рублей |

За несвоевременное представление расчета также предусмотрено начисление пени в размере 1/300 ставки рефинансирования Центрального банка РФ.

Как заполнить 6-НДФЛ

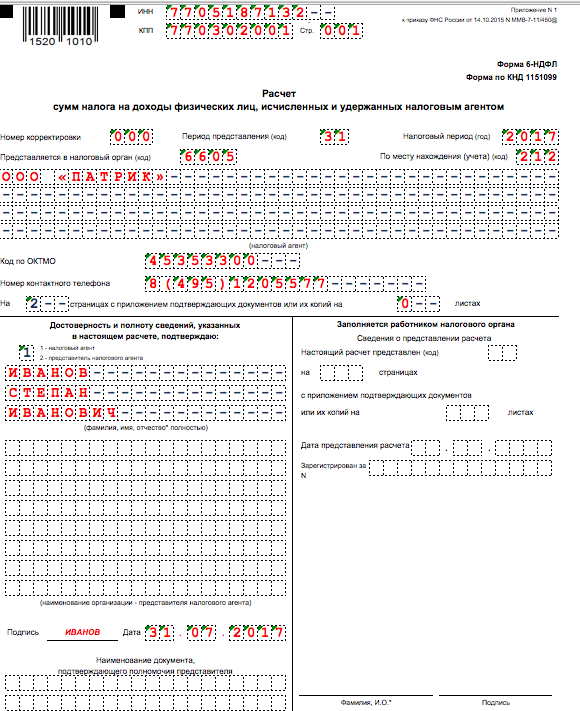

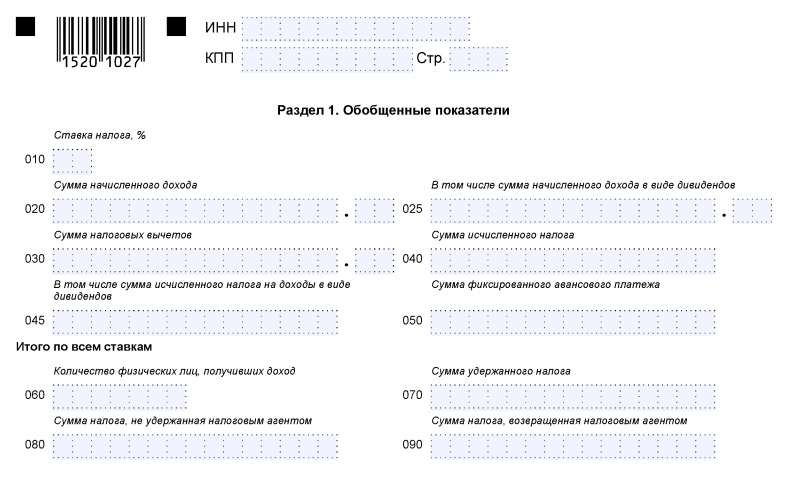

Форма состоит из титульного листа и двух разделов. В титуле указывается наименование налогового агента и его реквизиты.

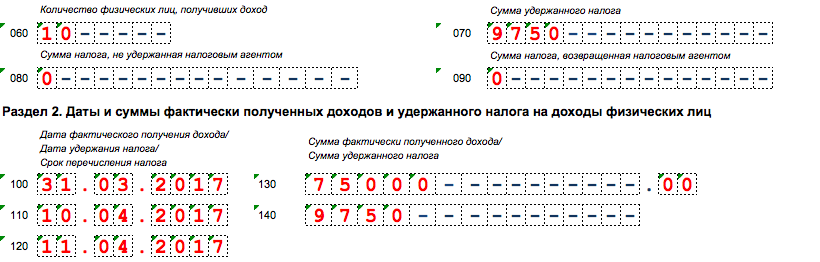

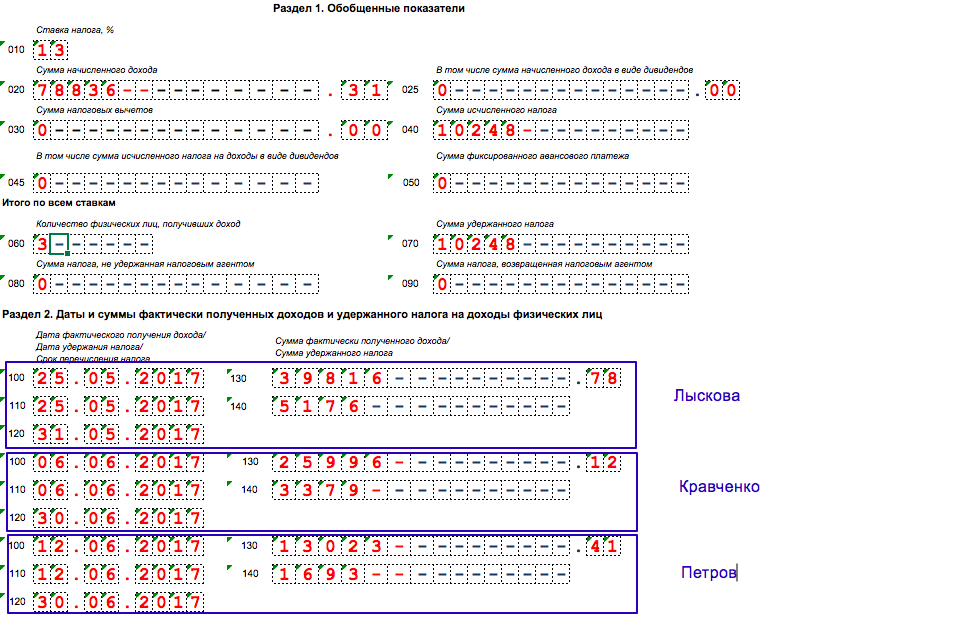

Первый раздел содержит информацию о налоговом агенте, перечень работников и доходы, начисленные каждому работнику.

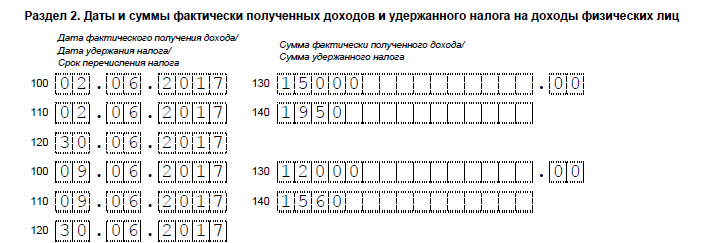

Второй раздел предназначен для указания исчисленного и удержанного налога, а также сумм перечисленного налога в бюджет.

При заполнении формы необходимо следовать инструкциям и учитывать все актуальные разъяснения ФНС.

См. также

Можно ли уменьшать налог текущего года на взносы уплаченные за прошлые годы?