Предприниматели и организации, применяющие УСН «Доходы минус расходы», имеют возможность вычитать из налогооблагаемой базы сумму понесенных расходов. Узнайте, какие расходы можно включить в УСН в 2020 году и как соблюдать условия их признания. Льготные ставки и условия применения УСН также рассматриваются.

Предприниматели и организации, применяющие УСН «Доходы минус расходы», имеют возможность вычитать из налогооблагаемой базы сумму понесенных расходов. Чем больше затрат у упрощенцев, тем меньше налог они будут платить. Однако не все затраты могут уменьшать доход, и для тех, которые могут, должны быть выполнены определенные условия. Рассмотрим, какие затраты можно включить в расходы на УСН и что для этого требуется.

Расходы, принимаемые для налогообложения при УСН в 2023 году

Список разрешенных расходов содержится в статье 346.16 Налогового кодекса РФ. Этот перечень является закрытым, и расширять его нельзя.

| Расходы | Описание |

|---|---|

| Материальные расходы | Затраты на материалы и товары |

| Расходы на оплату труда | Затраты на заработную плату сотрудников |

| Арендная плата | Затраты на аренду помещений или оборудования |

| Коммунальные услуги | Затраты на электричество, воду, отопление и прочие коммунальные услуги |

| Реклама и маркетинг | Затраты на рекламные мероприятия и продвижение товаров или услуг |

Порядок признания расходов на УСН

Чтобы вычесть из доходов какие-либо расходы, фирма или индивидуальный предприниматель на УСН 15% должны соблюсти три правила:

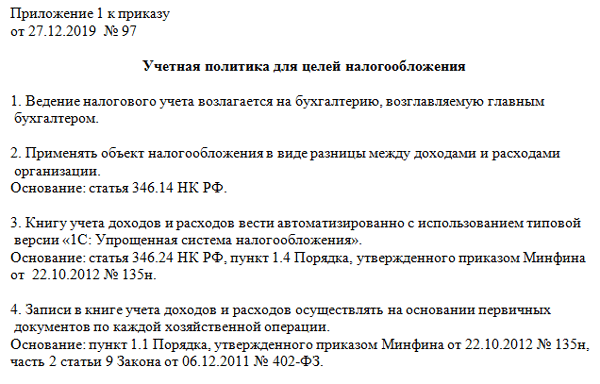

- Расходы, принимаемые к учету, должны быть документально подтверждены.

- Расходы должны быть учтены в книге учета доходов и расходов.

- Расходы должны быть учтены на более позднюю дату из двух: даты поступления товаров (оказания услуг) или даты их оплаты.

Порядок признания расходов прописан в статье 346.17 НК РФ. Расходы можно учитывать, когда будут выполнены оба условия:

- Расходы становятся учитываемыми только после поступления товаров (оказания услуг) и их оплаты.

- Запись о расходе должна появиться на более позднюю из дат поступления товаров или оплаты.

Например, если предприятие оплатило партию сырья в декабре 2022 года, а поставщик выдал закрывающие документы в январе 2023 года, расход можно учесть только в январе 2023 года. Аналогично, если поставщик отгрузил сырье в июне 2023 года, а оплата произошла в июле, расход можно учесть только в июле.

Также нельзя учитывать в расходах выданные авансы, пока получатель их не отработает. Если компания оплачивает услугу заранее, но получает ее частями, расходы также должны быть учтены частями по мере получения услуги.

Товары для перепродажи

По основным средствам и товарам для перепродажи действуют особые правила. Их можно учитывать только по мере реализации. То есть расходом они становятся в момент, когда будут проданы конечному покупателю.

Например, если компания закупила партию телевизоров в ноябре 2022 года для последующей продажи, расходы на эти товары будут учтены при их фактической реализации в декабре и последующих месяцах.

Льготы и ставки УСН в 2020 году

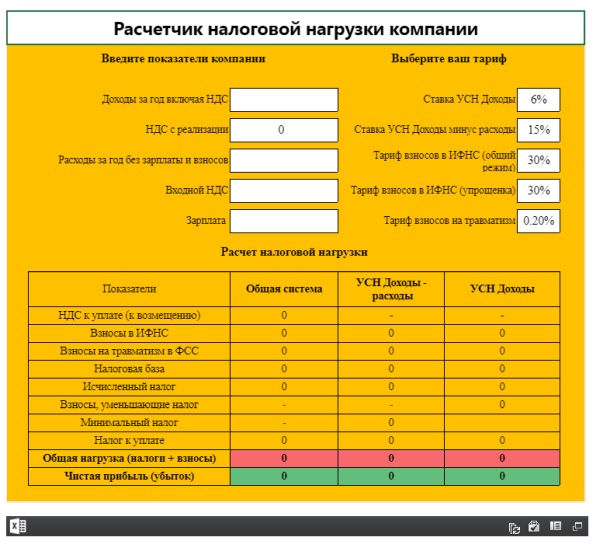

УСН (упрощенная система налогообложения) отличается от ОСНО (общая система налогообложения) сокращенной бухгалтерской отчетностью и уплатой единого налога, который заменяет НДС, налог на прибыль и на имущество. Ставка налога зависит от выбранного объекта налогообложения и может быть пониженной или повышенной.

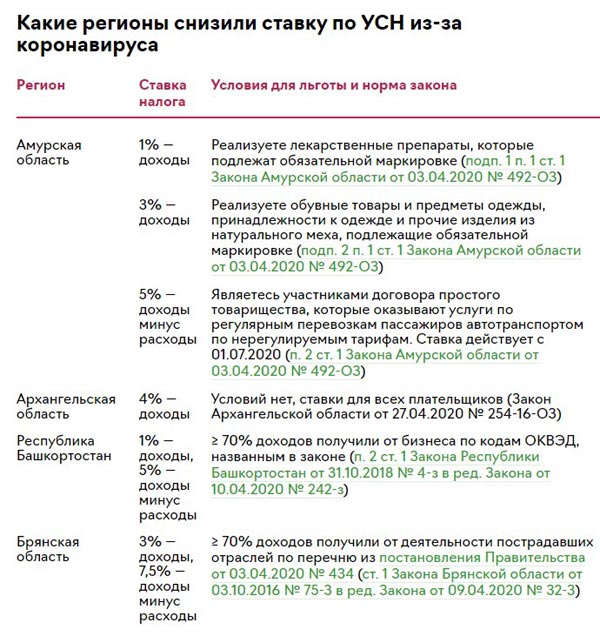

В 2020 году льготные ставки налога УСН были установлены в разных регионах. Например, Краснодарский край определил ставку УСН в размере 3% для объекта «доходы» и 5% для объекта «доходы минус расходы» в определенных видах деятельности, связанных с растениеводством, животноводством и переработкой продуктов. В Москве действует ставка УСН 10% для объекта «доходы минус расходы», применяемая в определенных сферах деятельности.

В общем, налоговые ставки УСН могут различаться в разных регионах, и их размеры зависят от формы бизнеса, видов деятельности и других факторов.

Условия применения УСН

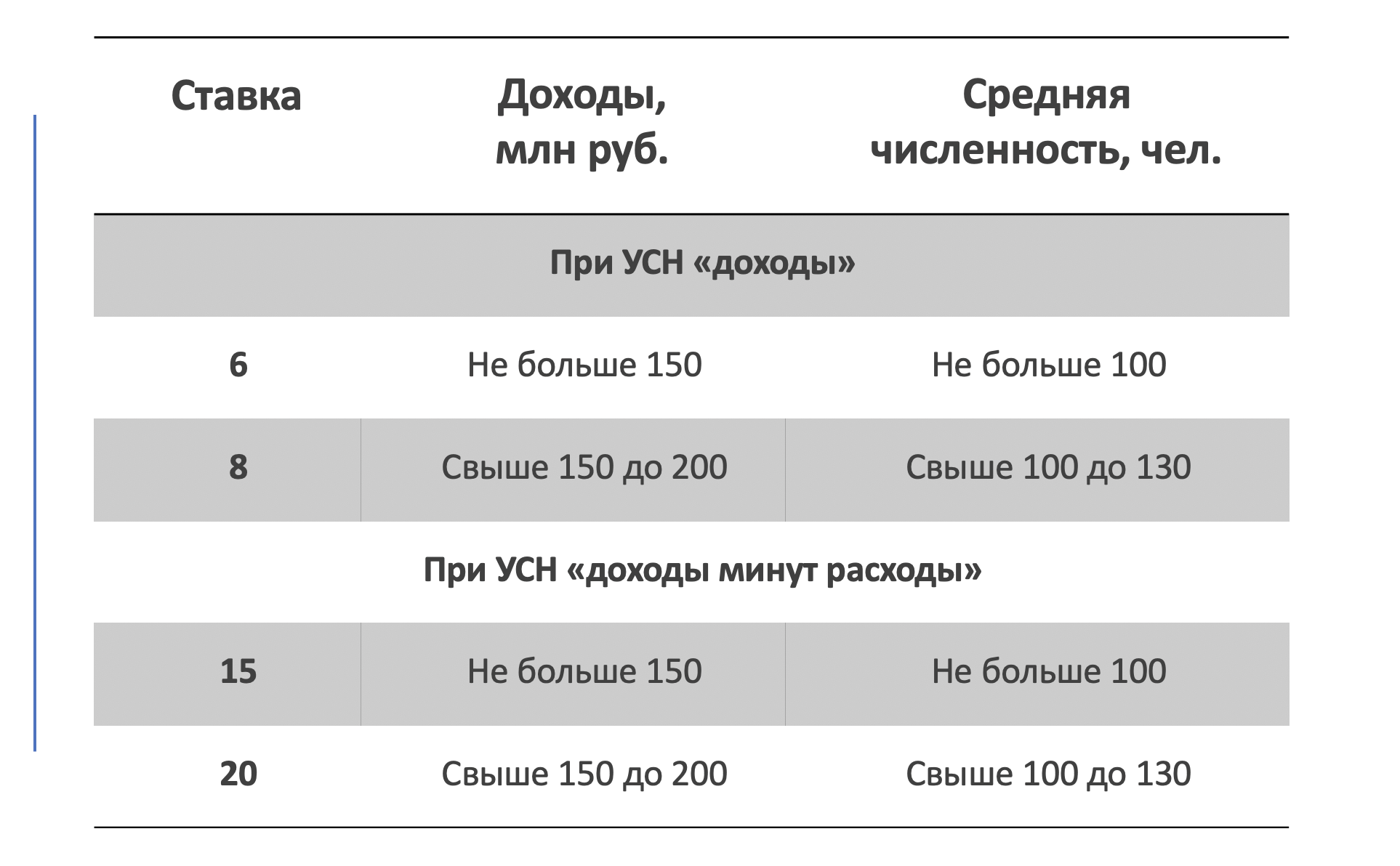

Налоговый кодекс РФ устанавливает определенные условия для применения УСН. Основные ограничения связаны с доходами и среднесписочной численностью сотрудников. Лимит доходов составляет 150 млн рублей, а среднесписочная численность - 100 человек.

В 2020 году эти лимиты можно было незначительно превысить на 50 млн рублей и на 30 человек в штате сотрудников. Однако, при превышении лимитов, предприятию приходилось платить налог по повышенным ставкам: 8% для объекта «доходы» и 20% для объекта «доходы минус расходы».

Таким образом, предприниматели и организации, применяющие УСН «Доходы минус расходы», могут вычитать из налогооблагаемой базы разрешенные расходы. Важно соблюдать условия признания расходов и учесть особенности для товаров перепродажи. Также стоит обратить внимание на льготные налоговые ставки и условия применения УСН в разных регионах. Это поможет предпринимателям оптимизировать налоговые платежи и эффективно управлять своими финансами.