Узнайте, при каких обстоятельствах материальная помощь освобождается от обложения страховыми взносами и какие документы требуются для ее получения. Взнесите материальную помощь в полном объеме, если она связана со смертью члена семьи или чрезвычайными обстоятельствами. Избегайте ошибок при оказании материальной помощи и предоставьте сотрудникам возможность получить вычеты по НДФЛ и страховым взносам.

Cодержание

При каких обстоятельствах материальная помощь освобождается от обложения страховыми взносами

Материальная помощь освобождается от обложения страховыми взносами в следующих случаях:

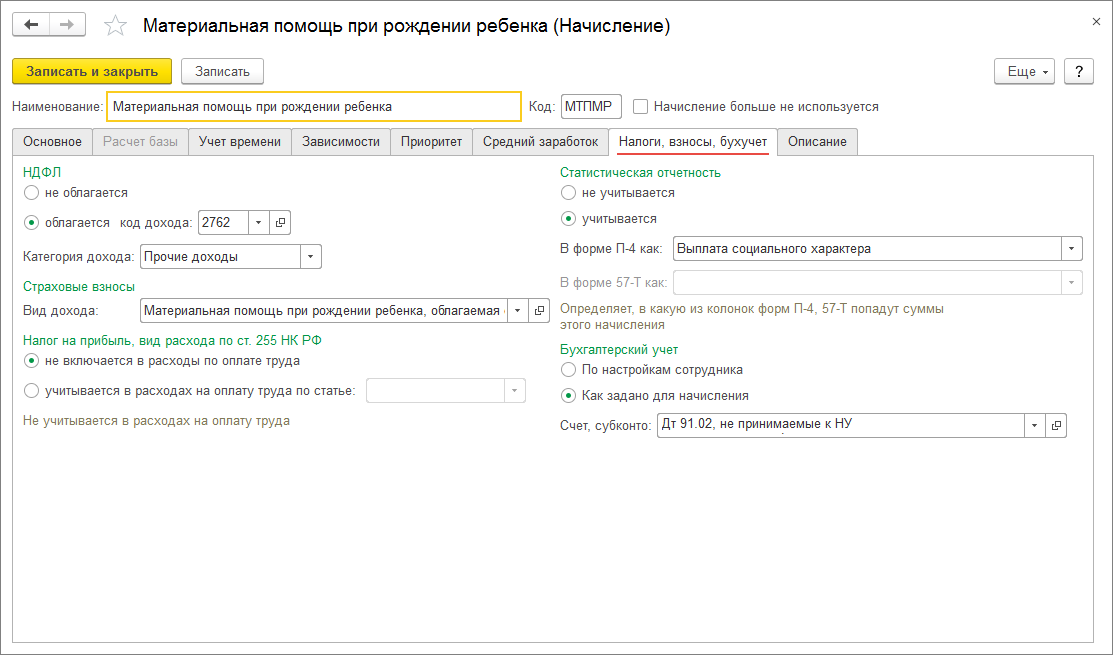

- Единовременная материальная помощь, выплаченная работнику при рождении ребёнка, не облагается страховыми взносами в пределах 50 000 рублей, при условии, что эта помощь оказана в течение года с даты рождения ребёнка или установления опеки.

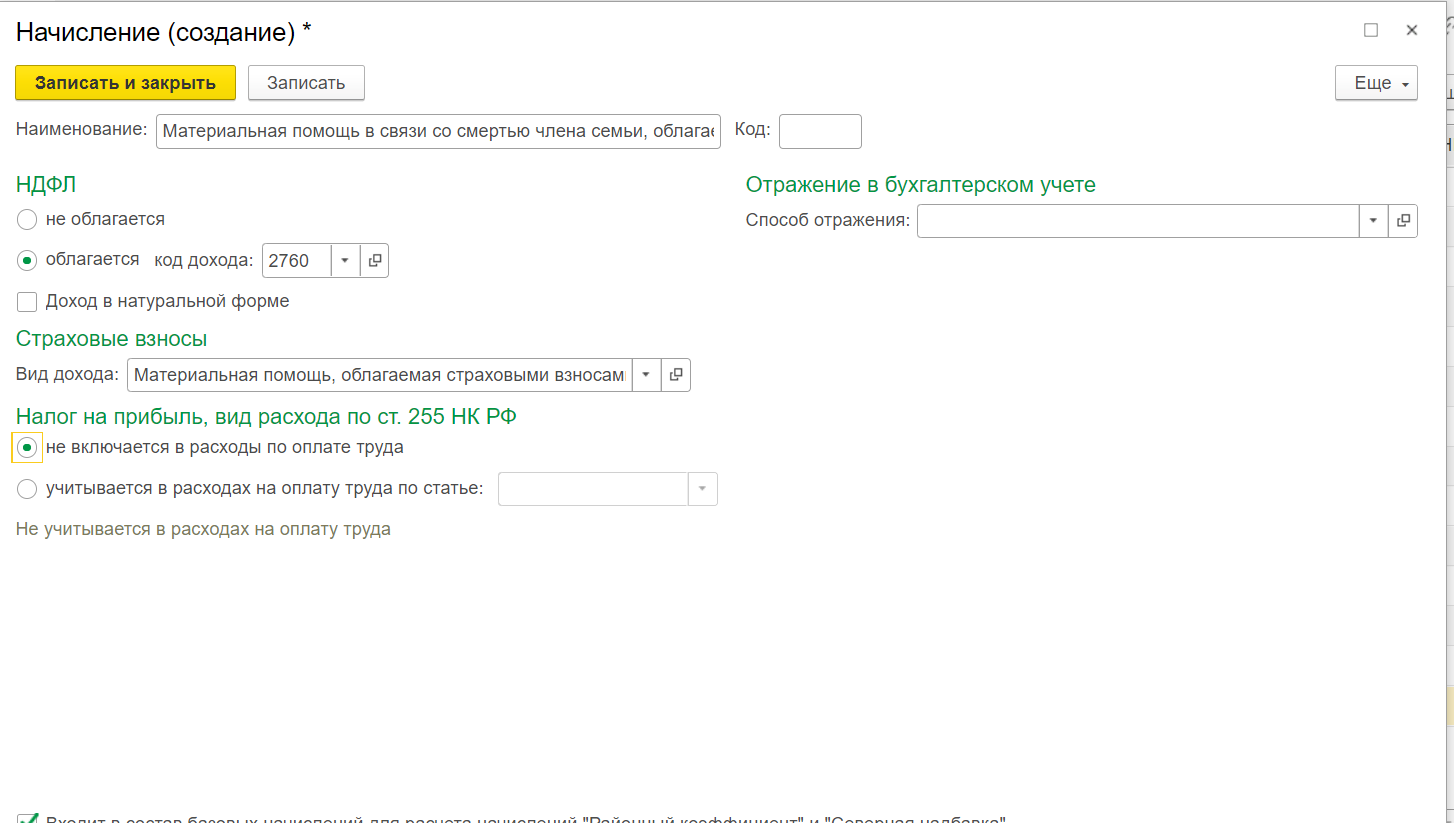

- Материальная помощь, связанная со смертью члена семьи (супруги, детей, родителей), не облагается страховыми взносами в полном объёме.

- Материальная помощь, оказанная в связи с чрезвычайными обстоятельствами или террористическими актами, в результате которых пострадал сотрудник или члены его семьи, не облагается страховыми взносами.

- Льготные категории сотрудников, имеющие право на социальную поддержку за счёт государственного бюджета, также освобождаются от обложения страховыми взносами при получении материальной помощи.

О том, какие документы потребуются для получения материальной помощи в связи с рождением ребенка, читайте в статье «Как оформить материальную помощь сотруднику?».

Как оформляется выделение материальной помощи в организации

Для выделения материальной помощи руководитель должен издать специальный приказ. От работника, которому потребовалась помощь, требуется заявление, написанное в произвольной форме. К нему следует приложить подтверждающие документы, в качестве которых могут выступать свидетельство о рождении или усыновлении ребенка, свидетельство о смерти члена семьи и пр.

В платежном документе, в графе «Основание платежа», бухгалтерия должна указывать номер и дату приказа руководителя о выделении материальной помощи. Если выплаты производятся траншами, а не единовременно, такую ссылку следует проставлять в каждом платежном документе.

Когда материальная помощь облагается страховыми взносами

Во всех остальных случаях, не указанных в предыдущем пункте, материальная помощь, если она выделена работникам, становится объектом обложения страховыми взносами. Данная норма содержится в подпункте 11 пункта 1 статьи 422 Налогового кодекса РФ.

Сроки для перечисления взносов в бюджет следующие: согласно пункту 3 статьи 431 Налогового кодекса РФ плательщик страховых взносов обязан перевести их в бюджет не позднее 28 числа месяца, следующего за месяцем начисления.

ОБРАТИТЕ ВНИМАНИЕ! 28-ое число - это новый срок, установленный с 1 января 2023 года. До указанной даты платить взносы в бюджет необходимо было до 15 числа следующего календарного месяца.

В коллективном договоре ООО «Омега» содержится положение, согласно которому сотрудники организации имеют право на получение материальной помощи. Решение о ее выделении — прерогатива работодателя.

См. также

Когда выплаченная материальная помощь полностью не облагается страховыми взносами?

Полностью не облагается материальная помощь страховыми взносами на обязательное пенсионное, медицинское страхование и по ВНиМ, если она выплачена:

- В связи со смертью члена семьи (супруги, детей, родителей), на основании пункта 8 статьи 217 НК РФ и пункта 3 пункта 1 статьи 422 НК РФ.

- В связи с чрезвычайными обстоятельствами или террористическими актами, в результате которых пострадал сотрудник или члены его семьи.

- Для льготных категорий сотрудников, имеющих право на социальную поддержку за счёт государственного бюджета.

Эти случаи освобождают материальную помощь от обложения страховыми взносами в полном объёме.

Материальная помощь в денежной и натуральной форме является доходом сотрудника и подлежит обложению НДФЛ и страховыми взносами. Однако к материальной помощи можно применить вычет по НДФЛ в размере 4000 рублей раз в год, согласно пункту 28 статьи 217 НК РФ, и вычет по страховым взносам также в размере 4000 рублей раз в год, согласно подпункту 11 пункта 1 статьи 422 НК РФ.

Не забывайте учитывать эти нюансы при оказании материальной помощи сотрудникам вашей организации, чтобы избежать ошибок и предоставить им возможность получить вычеты, если они на них имеют право.

Что нам скажет Википедия?

Материальная помощь в денежной и в натуральной форме является доходом сотрудника, а значит данные выплаты облагаются НДФЛ, страховым взносам согласно п. 1 ст. 210 НК РФ. Однако к материальной помощи можно применить вычет по НДФЛ в размере 4000 рублей раз в год согласно п. 28 ст. 217 НК РФ, вычет по страховым взносам также в размере 4000 рублей раз в год согласно подп. 11 п. 1 ст. 422 НК РФ. Также предоставляется сотруднику вычет по НДФЛ и страховым взносам к материальной помощи, выплаченной в первый год при рождении ребёнка, в размере 50000 рублей каждому из родителей согласно письму ФНС РФ от 05.10.2017 N ГД-4-11/20041.

Не облагается НДФЛ и страховыми взносами в полном объёме материальная помощь, выплаченная организацией сотруднику: в связи со смертью члена семьи (супруги, детей, родителей) на основании п. 8 ст. 217, пп. 3 п. 1 ст. 422 НК РФ, пп. 3 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ; в связи с чрезвычайными обстоятельствами или террористическими актами, в результате которых пострадал сотрудник или члены его семьи; для льготных категорий сотрудников, имеющим право на соцподдержку за счет государственного бюджета.